Znacznie tańsze kredyty hipoteczne i skokowy wzrost zdolności kredytowej Polaków? Koniec nadziei na spadek cen mieszkań? Kredyty o stałej stopie pułapką? Koniec marzeń o dobrze oprocentowanych depozytach bankowych? To nie mrzonki. Taki właśnie scenariusz rysują na najbliższe miesiące inwestorzy przyjmujący zakłady na rynku kontraktów na stopy procentowe, a więc kupujący i sprzedający kontrakty FRA

Wysoka cena pieniądza coraz bardziej doskwiera naszym portfelom. Kto ma kredyt hipoteczny – może tylko dziękować rządowi i bankom za wakacje kredytowe, dzięki którym wciąż płaci zań tyle, ile płacił, jakby stopy procentowe były wciąż na zerowym poziomie (tutaj o tym, kiedy bank może sprawdzić, czy wciąż stać cię na kredyt). Ale potencjalni kredytobiorcy, którzy chcieliby kupić mieszkanie, przy obecnym oprocentowaniu nowych kredytów w większości nie mają szans na zdolność kredytową.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Branża deweloperska wpada w coraz poważniejsze tarapaty, bo wysokie oprocentowanie obligacji rządowych – też konsekwencja drogiego pieniądza – ogranicza też opłacalność zakupu mieszkań w celach inwestycyjnych, pod wynajem. Deweloperzy pociągną za sobą inne branże.

Przedsiębiorcy – których kredyty często mają zmienną stopę procentową – albo wycofują się z inwestycji za pożyczane pieniądze, albo wybierają tylko te, które są potencjalnie najbardziej rentowne (to dlatego z Polski wychodzi Shopee – skoro płaci za kapitał inwestorów drogo, to wybiera obecność tylko na tych rynkach, na których osiąga wysokie stopy zwrotu). W cenie zaczynają być „kryzysowe” produkty finansowe dla firm.

To w końcu może przynieść wzrost bezrobocia, a ekonomiści kłócą się tylko o to, czy zwalniani przez jedne branże ludzie znajdą pracę gdzie indziej czy też nie. Na razie mamy największy od 20 lat spadek realnej wartości naszych wynagrodzeń. I z prognoz analityków wynika, że ten spadek jeszcze chwilę potrwa.

Co mówią nam o przyszłości kontrakty FRA? Sensacyjne wizje

Wielu czeka więc na obniżenie ceny pieniądza. Czy mają szansę się w końcu doczekać? Na razie wygląda na to, że w siną dal – przynajmniej w skali miesięcy, bo trudno powiedzieć co będzie za rok lub dwa – odeszło ryzyko, że cena pieniądza jeszcze bardziej wzrośnie. Dziś niewiele na to wskazuje. Ale czy mogłaby spaść?

Stopy procentowe w Polsce już kilka miesięcy temu stanęły w miejscu, na poziomie 6,75%. Inflacja w naszym kraju zaczęła spadać, chociaż wciąż jest koszmarnie wysoka (16,6%) i jeszcze w styczniu oraz lutym może wystrzelić. Spada już też inflacja producencka (z 25% do 22%), która zwykle dość dobrze przepowiada przyszłość, w dół nieco zaczęły iść oczekiwania inflacyjne Polaków. Nie spada jeszcze tylko sprzedaż detaliczna w sklepach i inflacja bazowa (czyli ta z wyłączeniem energii, paliwa i żywności). Ale analitycy czekają, że i te parametry zaczną się obniżać.

Z drugiej strony dezinflacyjne sygnały nadchodzą z zagranicy. Przede wszystkim spadają ceny paliwa i surowców, co zwiastuje, że mniej inflacji będziemy „przywozili” z zagranicy, importując te – niezbędne w naszych domach i w gospodarce – dobra. Cały czas na przyzwoitym poziomie utrzymuje się kurs złotego (za euro płacimy 4,7 zł, za dolara 4,3 zł), co też ogranicza „importowaną” inflację. W USA kilka dni temu urząd statystyczny podał, że po raz pierwszy zauważono spadki cen (a nie tylko spowolnienie ich wzrostu).

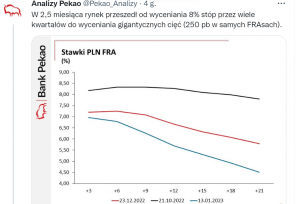

WIBOR 3M, odzwierciedlający oczekiwania związane z rynkową ceną pieniądza, zjechał z poziomu 7,5% do 7%, ale wygląda na to, że ten wskaźnik może być w przyszłości jeszcze niżej. Jak bardzo może spaść? Wskazują na to kontrakty terminowe FRA, których wartość odzwierciedla oczekiwania inwestorów co do przyszłego poziomu stóp procentowych. Poniżej wykres z oczekiwaniami inwestorów z października 2022 r. (czarna linia), z grudnia 2022 r. (czerwona) oraz z obecnego momentu (niebieska).

Oś X pokazuje, jakie „zakłady” inwestorzy przyjmują co do stóp procentowych (nie do końca chodzi o sam WIBOR, ale prawie) za np. pół roku (+6) albo za rok (+12) albo za półtora roku (+18 miesięcy). Już za dziewięć miesięcy stopa procentowa (a WIBOR jest z nią ściśle skorelowany) ma zjechać do 6-6,5%, a za półtora roku do… 5,5%. Tak przynajmniej mówią kontrakty FRA.

A jeśli rynek terminowy (tym razem) ma rację?

Oczywiście inwestorzy na rynku kontraktów terminowych FRA mają skłonność do przesady – jeszcze nie dawno (czarna linia) obstawiali, że WIBOR przebije 8% i tam długo pozostanie (czarna linia na wykresie). I się na szczęście pomylili, bo to by oznaczało koszmarne kłopoty dla kredytobiorców (wzrost oprocentowania większości kredytów hipotecznych powyżej 10% rocznie). Ale co by to dla nas oznaczało, gdyby mieli rację? Kilka rzeczy:

>>> być może szybsze niż nam się wydaje „luzowanie” zjawiska credit crunch (czyli szybki wzrost zdolności kredytowej klientów i „odblokowanie” kredytów w bankach). Kto marzy o kredycie na mieszkanie, mógłby wreszcie przenieść te marzenia do wniosku kredytowego i już szykować wkład własny oraz porządkować zdolność kredytową.

>>> koniec nadziei na duży spadek cen nieruchomości oraz ponowny wzrost opłacalności zakupu mieszkań na wynajem (spadek prognozowanego oprocentowania obligacji antyinflacyjnych, które są dziś alternatywą dla dochodów z najmu). Nota bene w minionym tygodniu prześwietliłem marże deweloperów, żeby sprawdzić, czy ich płacze i stękania, że nie może być taniej, mają sens (na marginesie: w tych krajach spadają już ceny nieruchomości).

>>> dużo mniejszą (chwilowo?) opłacalność kredytów o stałym oprocentowaniu. Dziś, jeśli ktoś dostanie w banku ofertę kredytu stałoprocentowego na pięć lat ze stawką 7%, to wydaje mu się, że złapał Pana Boga za nogi. Gdyby zrealizował się scenariusz rysowany przez inwestorów, WIBOR już za dłuższą chwilę będzie na poziomie 5%, a kredyty stałoprocentowe okazałyby się (przynajmniej krótkoterminowo) pułapką

>>> konieczność szybkiego zabukowania sobie wysokich odsetek na depozytach i w obligacjach (przyjrzyjcie się trzyletnim obligacjom o stałym oprocentowaniu). Polecam przy okazji ważny poradnik o tym, jak się zachować, gdyby miała miejsce taka sytuacja, na jaką wskazują kontrakty FRA. To się nie musi sprawdzić, ale…

Co może pójść nie tak? Prawie wszystko

Kontrakty terminowe FRA nie muszą mówić prawdy o przyszłości stóp procentowych i wskaźnika WIBOR. Nie mówiły jej w przeszłości, inwestorzy na tym rynku – jak wyżej wspomniałem – mają skłonność do wyolbrzymiania przyszłych trendów i czynników, które wpływają na poziom stóp procentowych w przyszłości. Mogą się zdarzyć dwie rzeczy, które spowodują, że kontrakty FRA znów mocno zmienią swoje notowania:

>>> polska gospodarka może sobie poradzić z konsekwencjami inflacji lepiej, niż dziś zakładamy, a więc nie pojawi się groźba recesji, inflacja pozostanie dwucyfrowa i Rada Polityki Pieniężnej nie będzie mogła sobie pozwolić na obniżki stóp procentowych.

>>> za granicą inflacja będzie spadała szybciej i pojawi się sytuacja, w której na większości ważnych dla inwestorów rynkach różnica między poziomem stóp procentowych i inflacji spadnie do niskiego poziomu. A u nas nie. Dziś w Polsce realne stopy procentowe są głęboko ujemne (inflacja 16,6%, stopa procentowa 6,75%), ale podobnie jest w strefie euro (inflacja 10,1%, stopa procentowa 2,5%). Ale już w USA inflacja wynosi 6,5%, a stopa procentowa 4,5%. Inwestorzy nie lubią tracić realnej wartości swoich pieniędzy, więc złoty może się zacząć osłabiać. I będzie trzeba ratować sytuację podwyżkami stóp procentowych w Polsce.

>>> zdarzy się coś, co zwiększy awersję inwestorów do ryzyka (np. jakieś wydarzenia na wojnie, kolejna mutacja COVID-19, rozsiewana przez Chińczyków, którzy się właśnie otworzyli na świat) i spowoduje odpływ kapitału z rynków wschodzących.

To, co pokazują kontrakty FRA, jest więc optymistyczną wersją przyszłości, która jednak nie musi się spełnić. Gdyby się miała spełnić, byłby to kolejny duży wstrząs dla naszych portfeli. Dla jednych pozytywny, dla innych – negatywny.

————

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

![]() >>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Zapisz się też na nasz „powszedni”, poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————

POSŁUCHAJ NASZYCH PODCASTÓW:

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym, co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym, co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Poza cotygodniowym podcastem możesz też posłuchać tekstów z „Subiektywnie o Finansach” czytanych przez ich autorów. Ten cykl podcastowy nazywa się „Subiektywnie o Finansach do słuchania” (w skrócie: SDS). Wszystkie podcasty znajdziesz pod tym linkiem, a także na wszystkich popularnych platformach podcastowych w tym Spotify, Google Podcast, Apple Podcast, Overcast, Amazon Music, Castbox, Stitcher)

————

ZNAJDŹ NAS W MEDIACH SPOŁECZNOŚCIOWYCH

Jesteśmy także w mediach społecznościowych, będzie nam bardzo miło, jeśli zaczniesz nas subskrybować i śledzić: na Facebooku (tu profil „Subiektywnie o Finansach”), Twitterze (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciej Jaszczuk) oraz na Instagramie (tu profil „Subiektywnie o Finansach”) i Linkedin (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciek Jaszczuk).

————

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY:

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY:

>>> Prosto i tanio inwestuj w porządnych funduszach inwestycyjnych TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet – kliknij ten link. W TFI UNIQA konto IKZE ma Maciek Samcik.

>>> Waluty obce kupuj po dobrych kursach na Cinkciarz.pl. „Subiektywnie o Finansach” poleca fintech Cinkciarz.pl, oferujący m.in. usługę portfela walutowego. Na Cinkciarz.pl kupisz dolary i euro – i kilkadziesiąt innych walut – po bardzo dobrych kursach, w ofercie są też karty walutowe. Dostępna jest fizyczna karta (15 zł za wydanie, bez opłat za obsługę) lub wirtualna karta (za darmo, służy do płatności w internecie oraz zbliżeniowych płatności telefonem czy zegarkiem). Zarejestruj się tutaj i przetestuj portfel walutowy Cinkciarz.pl, łatwiej już nie będzie.

>>> Po kredyt na uszczelnienie okien i ocieplenie domu idź do BNP Paribas. To najbardziej „zielony” bank w Polsce, który wspólnie z „Subiektywnie o Finansach” edukuje Polaków już od kilku lat. Bank umożliwia skorzystanie nie tylko z kredytu, ale też z różnych narzędzi w ramach programu finansowania efektywności energetycznej – PolREFF. Klienci mogą skorzystać np. z kalkulatora oszczędności energii, mają też do dyspozycji Wirtualnego Doradcę Technologicznego i mogą sprawdzić, jakie produkty będą dla nich najbardziej opłacalne i spełnią wymogi energooszczędności. Szczegóły kredytu „Czyste Powietrze” – tutaj.

>>> Kredyt firmowy i konto dla przedsiębiorcy wypróbuj w Alior Banku. Jeśli jesteś przedsiębiorcą i masz obecnie zwiększone potrzeby płynnościowe, to przemyśl ofertę Alior Banku oferującego m.in. kredyt firmowy na cele obrotowe, bez prowizji. Decyzja kredytowa jest w 20 minut – trzeba tylko dostarczyć PIT za minimum 10 miesięcy działalności. Szczegóły tutaj. Zapraszam też do przetestowania konta firmowego w Alior Banku. Prowadzenie konta, przelewy w Polsce i Europie (SEPA), wypłaty z bankomatów w oddziałach banku, karta firmowa, aplikacja księgowa, internetowy kantor powiązany z kontem. Do tego 10% zwrotu za zakupy na stacjach paliw. Szczegóły tutaj.

>>> Pakiet usług księgowych weź od CashDirector. To jedna z największych firm księgowych w Polsce oraz pośrednik wspomagający biura księgowe. CashDirector oferuje wiele funkcji, których zwykłe biuro rachunkowe nie wykonuje, bo koncentruje się na wyliczeniu podatków. A dodatkowa wiedza potrzebna jest do zarządzania finansami firmy i podejmowania trafnych decyzji. Pakiety CahDirector są dostępne w następujących bankach: mBank (mOrganizer finansów PRO), BNP Paribas (GOksięgowość Biznes PRO, Goksięgowość dla spółek) oraz w Nest Banku (Obsługa faktur dla spółek) i w Banku Pekao (Księgowość z Żubrem).

>>> Złote monety bezpiecznie kup w Mennicy Gdańskiej. Zapraszam do zapoznania się z ofertą Mennicy Gdańskiej – Partnera cyklu edukacyjnego „Pasja do inwestowania”. Oferuje ona w sprzedaży internetowej wszystkie najpopularniejsze monety bulionowe (m.in. Klonowy Liść oraz Amerykański Orzeł) oraz monety kolekcjonerskie. Osobiście kupowałem tam złote i srebrne monety, zamówienie zostało zrealizowane bez opóźnień i bezpiecznie. Ostatnim hitem Mennicy Gdańskiej są monety (ze srebra i złota) „Talent” z serii „Robert Lewandowski. Droga do marzeń”.

>>> Ubezpiecz swój dobytek z TUZ Ubezpieczenia lub Wiener. Jeśli chcesz mieć porządne ubezpieczenie swojego domu lub mieszkania, to rozważ ofertę tych firm, przetestowanych przez Maćka Samcika. Oferują one nowoczesną polisę, której zakres działania możesz dopasować do swoich potrzeb – ubezpieczyć mienie, zdrowie rodziny, a także zapewnić sobie pomoc fachowca w razie awarii czy wsparcie finansowe w razie szkód spowodowanych przez domowników osobom trzecim. Więcej na temat ubezpieczenia Wiener „Pakiet 4KĄTY” – znajdziesz pod tym linkiem. A symulację składki ubezpieczenia domu lub mieszkania w TUZ Ubezpieczenia uzyskasz pod tym linkiem.

>>> Punkty zbieraj w programie PAYBACK. Jednym z największych w Polsce programów lojalnościowych jest PAYBACK. Z jego pomocą możesz zbierać punkty w 1500 stacjonarnych sklepach popularnych sieci handlowych i ponad 250 sklepach online – łącznie obejmujących dużą część Twojego domowego budżetu. Zbieranie punktów i ich wymienianie na zniżki na zakupach to szansa na „oszukanie” inflacji. Jeśli jeszcze nie jesteś w programie PAYBACK – zarejestruj się tutaj.

————

NIEZBĘDNIK KRYZYSOWY, CZYLI OSZCZĘDZANIE BEZ BÓLU

NIEZBĘDNIK KRYZYSOWY, CZYLI OSZCZĘDZANIE BEZ BÓLU

W cyklu poradników „Niezbędnik kryzysowy” pokazujemy triki, które spowodują, że Wasza jakość życia drastycznie nie spadnie, a zaoszczędzicie kilkadziesiąt, kilkaset albo kilka tysięcy złotych. Czasem wystarczy tylko niewielka zmiana codziennych przyzwyczajeń. Szukajcie tekstów oznaczonych tym znaczkiem. Do tej pory w naszym cyklu ukazały się następujące poradniki:

>>> Jak przygotować portfel na trudny 2023 r.? Skończył się czas finansowej beztroski. Pięć rekomendacji dla Twojego portfela przed trudną jesienią i zimą. Jak zabezpieczyć majątek i oszczędności?

>>> Domowy budżet na kryzys w pięciu krokach. Jak zorganizować swoje finanse, aby na koniec miesiąca coś zostało w portfelu? Poradnik na trudne czasy

>>> Jak oszczędzać na zakupach żywnościowych i nie oszaleć? Po latach konsumpcjonizmu to trudne. Pięć (nietypowych?) zasad, którymi się kieruje Maciek Danielewicz. I dwie rzeczy, których unika. Warto przeczytać i pomyśleć! A na dodatek – 16 zasad, których warto przestrzegać, kupując jedzenie.

>>> Jak wycisnąć 1000 zł ze swojego banku? Całkiem sporo możesz wycisnąć ze… swojego banku i to bez składania żadnego depozytu. Są na to trzy sposoby

>>> Oszczędzanie na większych zakupach. Stworzyliśmy przewodnik o tym, jak zaoszczędzić na większych zakupach 10-20% w czterech krokach. Łączymy kropki, czyli… rabaty

>>> Co zrobić, żeby obniżyć rachunki za ogrzewanie? Koniec ciepłych dni, czas rozpocząć sezon grzewczy. Kilka rad związanych z kosztami ogrzewania – co można zrobić na ostatnią chwilę?

>>> Jak zaoszczędzić pieniądze zużywając racjonalnie energię? Ile prądu zużywają urządzenia, które masz w domu? Czy masz szansę zmieścić się w limicie 2000 kWh rocznie? Czy opłaca się zmienić taryfę?

>>> Jak kontrolować wydatki na rachunki za telefon i internet? Rachunki telefoniczne nie muszą być coraz wyższe. Oto kilka trików, jak kontrolować wydatki telekomunikacyjne bez szkody dla jakości usług

>>> Jak oszczędzać w aptece, na zakupach leków i na… lekarzach? Zaczyna się jesień, a wydatki na zdrowie to coraz większa część naszego portfela (bo ceny leków i usług lekarskich idą w górę szybciej niż inflacja). Co możesz zrobić, żeby skutecznie ograniczyć wydatki na zdrowie?

>>> Jak się dobrze ubrać i jednocześnie zredukować wydatki na nowe ciuchy? Policz „cost per wear”, wyciągnij kasę z szafy. Na półkach masz nawet kilka tysięcy złotych!

>>> Jak mądrze wydawać pieniądze na kino, książki i teatr? Kultura i rozrywka to ważne części naszego życia. Jak oszczędzać na wydatkach na kulturę, ale nie odmawiać sobie przyjemności?

>>> Jak zjeść smacznie i oszczędnie na mieście? Wysoka inflacja pozbawia przyjemności chodzenia do restauracji. Ale restauratorzy potrzebują naszych pieniędzy. Jak zjeść smacznie i oszczędnie na mieście?

Partnerem rubryki „Niezbędnik kryzysowy, czyli oszczędzanie bez bólu” jest

————

ZOBACZ AKCJE EDUKACYJNE „SUBIEKTYWNIE O FINANSACH”

>>> Gotówka czy karta na zakupach? Co potrafią nowoczesne bankomaty? Jak wpłacać pieniądze i transferować je na drugi koniec Polski za pomocą bankomatu? Jak w bankomacie wspomóc swoją ulubioną organizację charytatywną? W jaki sposób w bankomacie odebrać nagrodę z konkursie? Jak w bankomacie wymienić walutę? Jak bezpiecznie korzystać z bankomatu? Jak wypłacać pieniądze na… odcisk palca? O tym wszystkim piszemy na “Subiektywnie o Finansach” w ramach akcji edukacyjnej #Cashlovers, której Partnerem jest sieć Euronet. Zapraszam na stronę tej akcji!

>>> Gotówka czy karta na zakupach? Co potrafią nowoczesne bankomaty? Jak wpłacać pieniądze i transferować je na drugi koniec Polski za pomocą bankomatu? Jak w bankomacie wspomóc swoją ulubioną organizację charytatywną? W jaki sposób w bankomacie odebrać nagrodę z konkursie? Jak w bankomacie wymienić walutę? Jak bezpiecznie korzystać z bankomatu? Jak wypłacać pieniądze na… odcisk palca? O tym wszystkim piszemy na “Subiektywnie o Finansach” w ramach akcji edukacyjnej #Cashlovers, której Partnerem jest sieć Euronet. Zapraszam na stronę tej akcji!

>>> W ramach akcji edukacyjnych “O wygodnym płaceniu, czyli niezbędnik nowoczesnego konsumenta” oraz “Więcej niż płatności” blog “Subiektywnie o Finansach” opowiada o tym, jak zmienia się rynek płatności, jakie mamy nowe możliwości płacenia w sklepie i w realu (np. BNPL, płatności zegarkiem czy urządzeniami ubieralnymi), jak płacić bezpiecznie (np. o tokenizacji, chargebacku i nowych systemach płatności) i jak organizacje płatnicze chronią nas przed fraudami.

>>> W ramach akcji edukacyjnych “O wygodnym płaceniu, czyli niezbędnik nowoczesnego konsumenta” oraz “Więcej niż płatności” blog “Subiektywnie o Finansach” opowiada o tym, jak zmienia się rynek płatności, jakie mamy nowe możliwości płacenia w sklepie i w realu (np. BNPL, płatności zegarkiem czy urządzeniami ubieralnymi), jak płacić bezpiecznie (np. o tokenizacji, chargebacku i nowych systemach płatności) i jak organizacje płatnicze chronią nas przed fraudami.

Zapraszam na podstronę akcji “O wygodnym płaceniu, czyli niezbędnik…”

Zapraszam na podstronę akcji “Więcej niż płatności”

Jeśli chcesz, aby Maciek Samcik albo któryś z jego kolegów przeszkolił pracowników Twojej firmy z finansów osobistych – zarządzania domowym budżetem, wychodzenia z problemów finansowych, oszczędzania i inwestowania, zagadnień związanych z kredytami hipotecznymi – pisz na kontakt@subiektywnieofinansach.pl.

Jeśli chcesz wspólnie z nami edukować Polaków – napisz na kontakt@subiektywnieofinansach.pl, nie obiecujemy, że się dogadamy, ale przynajmniej poznasz naszą ofertę. Warto spróbować, „Subiektywnie o Finansach” czyta miesięcznie ponad 500 000 unikatowych użytkowników.

————

ZOBACZ NASZE WIDEOFELIETONY:

Zasubskrybuj kanał „Subiektywnie o Finansach” na Youtubie – w każdym miesiącu nagrywamy co najmniej dwa gorące wideokomentarze albo wideoporadniki, a także zapisy webinarów poświęconych inwestowaniu.

————

POTRZEBUJESZ POMOCY W FINANSACH? NAPISZ!

„Subiektywnie o Finansach” to multiblog istniejący od 2009 r. Wyrośliśmy na pomaganiu naszym Czytelnikom w problemach z instytucjami finansowymi, w wychodzeniu z pętli zadłużenia, w inwestowaniu i oszczędzaniu pieniędzmi. Jeśli masz problem z bankiem, firmą ubezpieczeniową, pośrednikiem finansowym, firmą inwestycyjną, pośrednikiem w płatnościach internetowych albo w wymianie walut – napisz do nas, postaramy się pomóc.

Oto nasz zespół do rozwiązywania Twoich problemów:

>>> Maciek Samcik – Ojciec Redaktor, wszystkie problemy świata (maciej.samcik@subiektywnieofinansach.pl)

>>> Maciek Bednarek – produkty bankowe (lokaty, konta oszczędnościowe, karty bankowe), płatności, wymiana walut

>>> Maciek Jaszczuk – fundusze inwestycyjne, biura maklerskie inwestowanie w ETF-y i akcje

>>> Maciek Danielewicz – budżet państwa, stopy procentowe, problemy przychodzące ze świata

Wszystkie Maćki to fajne chłopaki, ale są z nami również:

>>> Michał Wachowski (Śląsk) – zakupy internetowe, aplikacje finansowe, smart shopping, e-commerce

>>> Monika Madej (Pomorze) – pieniądze i ekologia, domowy budżet, finanse rodzinne i oszczędzanie na przyszłość dzieci

>>> Robert Sierant (Wielkopolska) – kredyty hipoteczne i gotówkowe, ubezpieczenia, zdolność kredytowa

Współpracują też z nami inni dziennikarze i analitycy, do których zwracamy się z Waszymi problemami. Jeśli więc czujesz, że sam(a) nie dasz rady poradzić sobie z problemem – napisz na: kontakt@subiektywnieofinansach.pl.

zdjęcie tytułowe: Nonsap Visuals/Unsplash