Coraz więcej pasywnej rewolucji w Polsce. O pieniądze polskich ciułaczy chce powalczyć kolejny gracz – czeska platforma Fondee, która buduje dla klientów automatycznie zarządzane portfele złożone z ETF-ów. Kłopot w tym, że tego typu przedsięwzięcia rywalizują o stosunkowo niewielki kawałek tortu, jakim są świadomi inwestorzy, zwracający uwagę na koszty inwestowania

Polska to kraj, w którym szybko rozwija się bankowość mobilna i nowoczesne płatności, a ludzie bardzo szybko adoptują się do nowinek. Ale w stosunkowo niewielkim stopniu dotyczy to inwestowania oszczędności. Ponad 1,2 bln zł oszczędności trzymamy w bankach, a tylko 160 mld zł w funduszach inwestycyjnych. Łącznie prawie drugie tyle mamy w obligacjach skarbowych oraz w akcjach spółek giełdowych. Te proporcje pokazują, że jesteśmy wciąż niezamożni i konserwatywni.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Z różnych statystyk wynika, że do inwestowania „nadaje się” nie więcej niż 20% Polaków. Mniej więcej 40% z nas nie ma żadnych oszczędności, a kolejne 30-35% ma mniej niż 30 000 zł, czyli jedynie podstawową poduszkę finansową. Reszta to właśnie ci, którzy już zgromadzili poważniejsze aktywa, ale mają te pieniądze głównie w bankach i trochę w obligacjach oraz w funduszach inwestycyjnych. Tylko kilka procent Polaków (niektóre badania mówią o 6-8%) to elita inwestująca na rynku kapitałowym samodzielnie, w sposób systematyczny i świadomy.

O tych inwestorów, świadomie budujących niezależność finansową, walczą dostawcy ETF-ów oraz usług z nimi związanych. Na razie nie udaje się misja upowszechnienia w Polsce tych instrumentów (np. w USA już ponad jedna trzecia gospodarstw domowych inwestuje w ETF-y). Inwestujący Polacy są wciąż wierni funduszom inwestycyjnym, które co prawda nie są asami inwestowania (statystycznie 10-15% osiąga systematycznie lepsze wyniki od indeksów giełdowych), ale za to są dostępne w bankach. A 90% inwestujących Polaków inwestuje oszczędności za pośrednictwem banków.

Czytaj więcej o funduszowych nielotach: Firma zarządzająca funduszami znalazła patent, by klient płacił dwa razy? Wystarczy ładne „opakowanie”. Sprawdź, czy Ciebie też nie „przepakowali”

„Gołe” ETF-y oferuje w Polsce większość biur maklerskich (chociaż zwykle nie jest to bardzo szeroka oferta, z definicji nieco elitarna, bo zakładanie rachunku maklerskiego dla wielu Polaków jest wydarzeniem porównywalnym ze spotkaniem UFO). Pojawiły się też wygodne aplikacje mobilne do inwestowania w ETF-y – tutaj bezapelacyjnie liderem jest Wealthseed, czyli apka, w której jest 650 ETF-ów z całego świata możliwych do kupienia na jeden klik (ale np. aplikacje XTB czy eToro też się dobrze przyjęły).

Są wreszcie robodoradcy, którzy montują klientom portfele ETF-ów w oparciu o krótkie ankiety inwestycyjne: to m.in. Aion Globalne Inwestycje (wcześniej występujący w Polsce pod marką ETFmatic), słowacki Finax czy podobne usługi w niektórych bankach (np. w ING, usługa nazywa się Investo). Robodoradcy chwalą się, że otwierają rynek ETF-ów na klientów, którzy nie chcą samodzielnie wybierać ETF-ów, lecz chcą mieć automatycznie wybrany i rebalansowany w czasie portfel.

Fundusze trzymające władze kontra wiatr zmian

Finax niedawno podał, że ma w Polsce prawie 9000 klientów, którzy powierzyli mu ok. 250 mln zł. I to jest niezły wynik, ale w porównaniu z górą grosza, która leży w funduszach inwestycyjnych, szału nie ma. Ile pieniędzy ma Aion – nie wiadomo. Teraz do gry wchodzi jeszcze jeden robodoradca ETF-owy – czeskie Fondee. Podobnie jak Finax jest jednym z liderów tej usługi na Słowacji, tak Fondee jest liderem w Czechach. W obu przypadkach rodzime rynki okazały się dla ETF-owych robodoradców za małe.

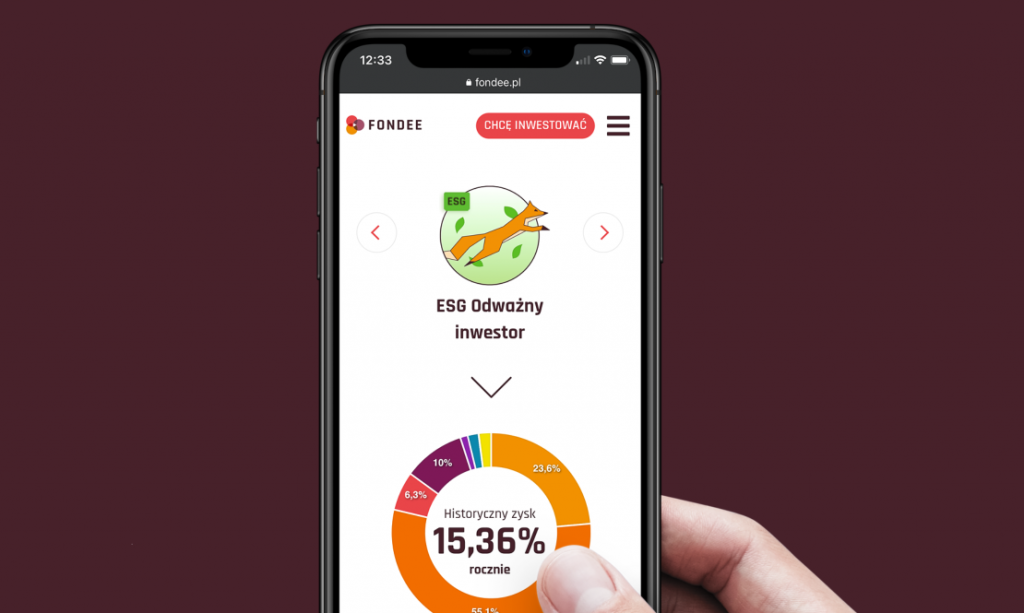

Fondee będzie oferowało w Polsce siedem podstawowych portfeli złożonych z ETF-ów (w każdym do 14 ETF-ów ułożonych według profilu ryzyka klienta). Tym, co wyróżni firmę wśród konkurentów, jest to, że ma też dodatkowe portfele sygnowane jako ESG, czyli złożone z ETF-ów opartych na indeksach, w których skład wchodzą z kolei spółki odpowiedzialne społecznie. Dla niektórych inwestorów to może mieć znaczenie, choć często ESG to tylko pieczątka, za którą niewiele się kryje (kto słyszał o greenwashingu, to wie).

Fondee będzie kusić potencjalnych klientów znacznie niższymi od konkurencji opłatami – za usługę urzeźbienia portfela ETF-ów i późniejszego rebalansowania pobierać ma 0,9% opłaty w skali roku (do tego trzeba dodać ok. 0,15% opłaty za zarządzanie samym ETF-em). W Finaxie opłata za zarządzanie wynosi 1,2%, a dodatkowo drugie tyle płaci się za zaksięgowanie każdej wpłaty mniejszej niż równowartość 1000 euro.

Wygląd i estetyka Fondee jest też na wyższym poziomie niż u słowackiego konkurenta, ale to już akurat kwestia gustu. Fondee nie podaje na stronie internetowej z których ETF-ów będą rzeźbione portfele, ale po zalogowaniu można zobaczyć, że jest to w sumie 26 ETF-ów (w tym 11 klasyfikowanych jako ESG) pochodzących od takichh dostawców jak BNP Paribas, iShares, Invesco, Vanguard, Xtrackers, UBS. W sumie więc porządne marki (podobnie zresztą jak w Finaxie).

Pieniądze będą inwestowane w euro – podobnie robi Finax – zaś z FAQ na stronie internetowej firmy wynika, że broker, z którego pośrednictwa będzie korzystać Fondee, może „urwać” drobny spread na przewalutowaniu pieniędzy. Ryzyko kursowe może być drobnym problemem dla najmniej doświadczonych klientów, aczkolwiek polskich ETF-ów, wycenianych w złotym jest notowanych na GPW niewiele, więc i tak większość tego typu inwestycji odbywa się w obcych walutach.

Trzeba też pamiętać o samodzielnym rozliczaniu podatku od zysków z inwestycji w Fondee – firma dostarczy nam informacje potrzebne do złożenia PIT-u, ale nie odprowadzi podatków za nas.

Fondee i inni ETF-owi robodoradcy: rewolucja czy szum?

Czy Fondee przynosi rewolucję? Raczej nie, to po prostu jeszcze jeden – tańszy od konkurentów – robodoradca składający automatyczne portfele z ETF-ów. Czy młodzież (bo chyba do niej jest adresowany taki sposób lokowania) to kupi? Nie wiem, zasadniczo młodzież jest teraz na Crypto.com i kupuje bitcoiny w aplikacjach giełdowych. Niestety, ETF-y już przestały być trendy.

Automatyczne budowanie prostych portfeli oczywiście jest zaletą, ale – między Bogiem a prawdą – równie dobrze można sobie samemu zmontować taki portfel z dwóch ETF-ów – na indeks MSCI World i na indeks Barclays światowych obligacji. Będzie o 1-2% rocznie taniej niż u robodoradcy. To naprawdę nie jest mission impossible, a portfel z dwóch-trzech ETF-ów nie będzie drastycznie różnił się wynikami od takiego złożonego z dziesięciu (zwłaszcza po uwzględnieniu różnicy w opłatach za zarządzanie, która w „gołych” ETF-ach jest wyraźnie niższa).

Na rynku inwestowania w ETF-y będzie coraz ciaśniej. Poza dostawcami bezpośrednich inwestycji w ETF-y – takimi jak Wealthseed – coraz więcej będzie też funduszy indeksowych, zbudowanych na podobnej zasadzie. Przykładem niech będzie Vanguard Life Strategy, który też jest de facto strategią robodoradcy, ale z opłatą za zarządzanie 0,25%. No i chyba budzą się też fundusze inwestycyjne – jest inPZU ze swoimi tanimi funduszami, jest np. UNIQA TFI, która w ramach „Taniego oszczędzania” oferuje część funduszy z opłatą 0,5% rocznie.

Firmy oferujące rozwiązania oparte na ETF-ach i robodoradztwie – jeśli nie chcą wyrywać sobie tych samych klientów, stosunkowo nielicznej grupy inwestorów względnie świadomych znaczenia niskich opłat dla wyniku inwestycji – muszą znaleźć sposób, by trafić do serc i umysłów klientów banków i funduszy inwestycyjnych. Wydawałoby się to łatwe: „porównaj opłaty i pokaż wartość”. Ale na razie to w funduszach jest 160 mld zł pieniędzy drobnych ciułaczy, a w portfelach robodoradców ETF-owych – tylko drobny ułamek tej sumy.

————

MACIEJ SAMCIK INWESTUJE TUTAJ:

MACIEJ SAMCIK INWESTUJE TUTAJ:

>>> Prosto i tanio inwestuj w porządnych funduszach inwestycyjnych TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet – kliknij w ten link. W TFI UNIQA konto IKZE ma Maciek Samcik.

>> Waluty obce kupuj po dobrych kursach na Cinkciarz.pl. „Subiektywnie o Finansach” poleca fintech Cinkciarz.pl, oferujący m.in. usługę portfela walutowego. Na Cinkciarz.pl kupisz dolary i euro – i kilkadziesiąt innych walut – po bardzo dobrych kursach, w ofercie są też karty walutowe. Dostępna jest fizyczna karta (15 zł za wydanie, bez opłat za obsługę) lub wirtualna karta (za darmo, służy do płatności w internecie oraz zbliżeniowych płatności telefonem czy zegarkiem). Zarejestruj się tutaj i przetestuj portfel walutowy Cinkciarz.pl, łatwiej już nie będzie.