Zainwestowanie w akcje spółki, która nam się podoba, ma być tak proste, jak wypożyczenie hulajnogi. Wystarczy smartfon i trochę pieniędzy na koncie. Do takiego przewrotu przymierza się Revolut, ale nie tylko on. Przetestowaliśmy inną aplikację tego typu – Evarvest. Ale czy to bezpieczne? I czy wystarczająco atrakcyjne, by inwestowanie w akcje przez smartfona kogokolwiek zainteresowało?

Młode pokolenie, w którego życiu od początku był smartfon, to zupełnie inny świat. Nie muszą posiadać, wolą użytkować. Chcą być mobilni i swobodni. Wolą kolekcjonować przeżycia, niż pieniądze. Praca na etacie od 8-mej do 16-tej? Nic z tego. Wypoczynek? Nawet branża hotelowa będzie miała z nimi problem. A co z inwestycjami? Młodzi odwrócili się od inwestowania, giełdy i – jak pokazują badania Stowarzyszenia Inwestorów Indywidualnych – na rynku nie ma dopływu świeżej krwi.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

A może po prostu inwestowanie nie jest dostosowane do potrzeb młodych pokoleń? Może to nie jest wystarczająco łatwe, atrakcyjne, modne, może nie dostarcza doświadczeń, które byłyby dla młodych cenne?

Uruchomienie prostego i taniego inwestowania za pomocą aplikacji zapowiada od pewnego czasu dobrze znany polskim klientom Revolut (ma 500.000 klientów w Polsce). Inwestować w Teslę, Facebooka, Amazona, czy Ubera swipe’ując po ekranie smartfona? I w najtańsze na świecie fundusze typu ETF? Brzmi nieźle.

Trudno nie zgodzić się z szefem Revoluta, gdy mówi, że „interfejsy w platformach tradingowych są niewygodne, powolne i dezorientujące”. Inwestowanie ma być tanie, proste i całkowicie mobilne – obiecuje Nik Storonsky, twórca Revoluta. Jak to będzie wyglądać? Revolut musi się spieszyć, bo jeszcze nie wystartował, a już na polskim rynku wyrasta mu konkurencja.

Jakiś czas temu Maciek Samcik bawił się dwoma aplikacjami do inwestowania pieniędzy. Pierwsza to ETFmatic, która skupia się na inwestowaniu w ETF-y za pomocą smartfona, a druga – eToro, czyli platforma do inwestowania w akcje, waluty oraz kontrakty terminowe. Tak będzie wyglądało inwestowanie w niedalekiej przyszłości. Oferta polskich firm maklerskich i pośredników w inwestowaniu pieniędzy jest o lata świetlne od tego, co proponują aplikacje, które Maciek ma w swoim smartfonie i za pomocą których łatwo inwestuje swoje oszczędności.

Czytaj też: Zjedz obiad z Błaszczykowskim i zasiądź w loży honorowej, czyli crowdfunding – inwestowanie z emocjami

Czytaj też: Tak przez rok zarobiłem 10% (podobno) bez ryzyka. I zostałem globalnym supportem „lichwiarzy”

Everest inwestowania, czyli testowaliśmy aplikację Evarvest

Na początku przyszłego roku start w Polsce planuje (prawie) bezprowizyjna aplikacja do inwestowania Evarvest. Na początku nowinka będzie przeznaczona dla Polaków, Litwinów, Brytyjczyków, Hiszpanów i Portugalczyków.

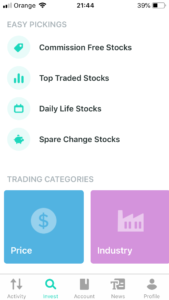

Firma jeszcze zbiera kasę od inwestorów i jest w trakcie dopracowania aplikacji, ale filozofię wyznają taką samą jak koledzy w Revolucie – „chcemy pomóc millenialsom inwestować w marki, które kochają”. Czyli co? Firma obiecuje dostęp do 9.626 akcji, obligacji i funduszy ETF notowanych na 18 giełdach. Docelowo, ma być dostęp do 30 giełd. Od przybytku głowa nie boli, ale jednak od takiej ilości może się zakręcić w głowie.

Jak to ma dziać i jak to ma wyglądać? Firma zaprosiła nas do testowania nowej aplikacji na wirtualnym portfelu. Ponieważ apka nie jest jeszcze dostępna, to czułem się trochę tak, jakbym lizał cukierka przez szybę – nie wiadomo jakie będą ostateczne funkcjonalności. Poniższy opis moich doświadczeń należy traktować jak przedstawienie pewnej filozofii, a nie instrukcję obsługi aplikacji.

Od kuchni wygląda a to tak, że wybieram co chcę kupić, klikam i mam tylko dwa guziki – „buy” i „sell”. Nie ma tych wszystkich rodzajów zleceń – z limitem ceny, ze zmiennym limitem, po cenie rynkowej itd. Nie trzeba mieć więc szerokiej wiedzy o rynku kapitałowym, żeby zlecić transakcję. Tutaj po prostu wpisuję cenę i kupuję (albo sprzedaję).

Nie każdemu ta prostota przypadnie do gustu, możliwe, że doświadczeni inwestorzy na aplikacje typu Evarvest będą patrzeć z pogardą. Ale myślę, że jest spora (może właśnie nowa grupa) klientów/inwestorów, którzy oczekują właśnie takiego poziomu obsługi. Kupowania i sprzedawania „na jeden klik”.

Czytaj też: Polacy kupują fundusze najdrożej na świecie. Jak przełamać ten trend? To musi być wojna… hybrydowa

Na razie nie wiadomo jak zasilane będzie konto – czy przez jakiegoś pośrednika (PayPal), czy może kartą kredytową. Brakuje mi informacji o opłatach – na ekranie nie wyświetliła się informacja o prowizjach, nie znalazłem jej też w ustawieniach aplikacji. Musiałem więc dopytać u źródła, czyli u twórców aplikacji.

Dowiedziałem się, że Evarvest ma zagwarantować bezprowizyjny dostęp do rynku amerykańskiego, a w przypadku pozostałych giełd prowizje od transakcji będą zaczynały się od 0,1% wartości inwestycji. Co ważne, kursy w aplikacji będą takie same jak na giełdach. Aplikacja nie wystartowała jeszcze, więc do cennika nie warto się jeszcze przywiązywać:

Zasilenie konta i wypłata kasy po sprzedaży akcji ma być darmowa, mamy nie płacić za dostęp do notowań na żywo. Zapewne Evarvest będzie „urywał” jakieś pieniądze na spreadach przy wymianie walut (konto dla polskich inwestorów ma być złotowe, a inwestycje – w różnych walutach). Zastanawiające jest też, żę Evarvest bierze na siebie podatki od transakcji finansowych, o ile w kraju, gdzie kupujemy akcje, takie podatki występują (z wyjątkiem Wielkiej Brytanii).

A „polskie” podatki od inwestycji zagranicznych, czyli „Belkowe”? Firma obiecuje, że udostępni dokument podatkowy (tax statement) uwzględniający popularne okresy rozliczeniowe obowiązujące w każdym z krajów, gdzie inwestowaliśmy pieniądze. Podobnie robią dziś już zagraniczni brokerzy oferujący swoje usługi polskim inwestorów.

To nie jest deklaracja PIT-8C potrzebna do rozliczenia się z Urzędem Skarbowym. Najprawdopodobniej będziemy musieli zrobić to sami na podstawie naszego indywidualnego raportu podatkowego, który przekaże broker.

Czytaj też: Emerytura z dywidend? 5000 zł, dobry pomysł, IKE, IKZE i… gotowe! Poradnik dla rozsądnych

Inwestowanie w krainie kangurów

Właścicielem i pomysłodawcą aplikacji jest Australijka Stephanie Brennan, a spółka ma siedzibą na Litwie. Postać Stephanie Brennan opisał kilka miesięcy temu „Forbes”, miała dorobić się na inwestowaniu na rynku nieruchomości.

Nowe odsłony Revoluta i Evarvesta to nie będzie przełom na miarę wynalezienia prochu. Szlak tanich inwestycji przetarł w Europie i także w Polsce dom maklerski DeGiro. Broker pobiera kilka razy niższe prowizje od transakcji, niż przeciętne polskie biuro maklerskie, oferując przy okazji możliwość handlowania akcjami na całym świecie. Większość opisanych tu zasad działania jest wspólna dla wszelkich tego typu aplikacji.

Takich apek jest z resztą więcej, tyle, że nie słyszałem by były dostępne w Polsce. Słyszałem jeszcze o iBillionaire, RobinHood, czy WiseBanyan. W Evarveście – w odróżnieniu od innych platform – brakuje mi komponentu doradczego, rankingów, pokazania jak radzą sobie inni inwestorzy. Zamiast tego są listy najpopularniejszych spółek, przeszukiwanie rynków przez pryzmat branż, giełd, itp.

Nawet gdy inwestujemy w ETF-y to możemy powierzyć doradztwo robotom. Apek do ETF-ów jest multum.

Ryzyka związane z korzystaniem z tego typu platform? Podzieliłbym je na zidentyfikowane i nieprzewidziane. Pierwsze wiążą się tradycyjnie z inwestowaniem na rynkach zagranicznych. Czyli: ryzyko zmiany kursu walut, ryzyko regulacyjne (tego, że miejscowy nadzór zawiesi albo po prostu umorzy akcje (takie coś spotkało słoweński Bank NovaKBM, który był też notowany na GPW).

Firmy tego typu podlegają – w zależności od miejsca rejestracji – pod nadzór brytyjski, lub litewski. Oczywiście: Unia Europejska ma jeden wspólny nadzór w postaci ESMA, ale jednak KNF ma większe uprawnienia dla firm zarejestrowanych tu, na miejscu. W przypadku firm rejestrowanych gdzie indziej zostaje pisanie na Berdyczów.

Osobiście bałbym się też przelewać na konto dopiero co wypączkowanej aplikacji jakieś większe sumy, W Polsce depozyty na rachunkach licencjonowanych brokerów są gwarantowane do 22 .000 euro, z zagranicznymi brokerami internetowymi bywa różnie.

Taksówkarze i brokerzy jadą na tym samym wózku?

Czy tradycyjne biura maklerskie mają się czego bać? Na rynku działających w Polsce brokerów od dawna trwają lata chude, co oznacza, że na podstawowej działalności firmy te notują straty. W ubiegłym roku było to prawie ćwierć miliarda (!) złotych. Jeśli ci nieliczni klienci, którzy przy nich zostali, przesiądą się na darmowe apki, to byłby pogrzeb rodzimych brokerów.

Jest tak źle, że brokerzy napisali na początku lipca list do byłego prezesa banku, obecnie premiera Mateusza Morawieckiego. Główne zarzuty? Że giełda pobiera za duże prowizje, że rynek jest przeregulowany i za drogi. Podnoszono brak możliwości kompensowania przez domy maklerskie strat na działalności podstawowej w innych obszarach działalności i… coraz śmielsze wchodzenie na rynek aplikacji do inwestowania – głównie tych specjalizujących się w Foreksie – które prowadzą działalność z zagranicy, a więc nie podlegają polskiemu nadzorowi.

Z drugiej strony: kto zabrania polskim biurom maklerskim stworzenia aplikacji mobilnej do inwestowania? Mając atut w postaci reputacji, osadzenia w polskich warunkach i nadzoru KNF – miałyby szansę na odbicie klientów aplikacjom. Ale maklerzy obawiają się większych inwestycji technologicznych, bo finansowo ledwo zipią. I kółko się zamyka.

Dlaczego zaś rządzących powinna interesować kondycja biur maklerskich? Ano dlatego, że odgrywają kluczową rolę w pozyskiwaniu na rynku kapitałowym środków na rozwój dla najbardziej innowacyjnych i dynamicznych polskich firm sektora małych i średnich przedsiębiorstw. Rozmawiają z klientami, tłumaczą skąd się biorą pieniądze, organizują oferty publiczne małych i średnich firm, które zyskują dzięki temu kasę na rozwój. Ponadto dbają o płynność, są animatorami rynku, swoim doświadczonym klientom świadczą usługi analityczne.

Być może maklerzy będą wkrótce protestowali ramię w ramię z taksówkarzami i wzywali do zablokowania aplikacji do inwestowania tak samo, jak taksówkarze nawołują do zablokowania Ubera. Jak widać na przykładzie podbijających rynek firm technologicznych konsumenci głosują nogami, co nie wróży dobrze przyszłości polskich biur maklerskich.

A może apki do inwestowania raczej przyciągną nowe grupy klientów, którzy i tak nie założyliby sobie konta w żadnym polskim biurze maklerskim? Może aplikacje będą takim prostym „przedsionkiem” dla początkujących inwestorów? A gdy już złapią giełdowego bakcyla, to może zapragną większej liczby funkcji i pójdą do doświadczonej firmy maklerskiej z Polski, oferującej nie tylko pośrednictwo w zakupie i sprzedaży akcji, lecz z rozbudowanymi usługami dodatkowymi.