Czy wrześniowy – największy od niemal 10 lat – exodus pieniędzy z funduszy inwestycyjnych to tylko wypadek przy pracy? A może fundusze inwestycyjne otrzymują właśnie od klientów ostatnie ostrzeżenie?

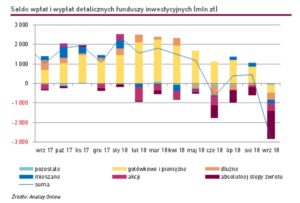

Jak ogłosiły kilkadziesiąt godzin temu Analizy Online, firma zbierająca dane z rynku inwestycji, wrzesień był koszmarnym miesiącem dla firm zarządzających funduszami inwestycyjnymi. Polacy wycofali z nich netto astronomiczną kwotę 2,8 mld zł. Tak duże ujemne saldo między wartością pieniędzy zainwestowanych i wycofanych z funduszy po raz ostatni widzieliśmy w 2009 r., niedługo po kryzysie finansowym, który zmasakrował zaufanie oszczędzających do funduszy.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

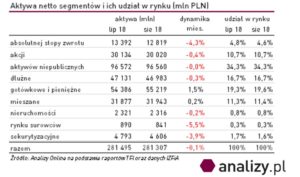

Przez tych dziesięć lat fundusze krok po kroku odpracowywały tamten spadek zaufania. W 2007 r., u progu kryzysu, w funduszach przeznaczonych dla klientów detalicznych było zgromadzonych 140 mld zł. Dziś, choć ogólna suma zarządzanych pieniędzy jest dwukrotnie wyższa (280 mld zł, licząc łącznie z funduszami przeznaczonymi dla inwestorów instytucjonalnych), to pieniędzy detalicznych jest raptem 160 mld zł, a więc tylko niewiele więcej, niż przed kryzysem.

Czytaj też: Fundusze inwestycyjne A.D. 2016. Wreszcie mają tyle pieniędzy, ile przed kryzysem

Fundusze inwestycyjne: co się stało, że się zacięło?

Biorąc pod uwagę, że Polacy się przez ostatnich 10 lat znakomicie wzbogacili (a przynajmniej ich część), zaś wartość naszych depozytów w bankach więcej, niż się podwoiła (do ok. 750 mld zł), zainteresowanie funduszami w Polsce trudno uznać za rewolucyjne. Ale w 2017 r. rodacy netto wpłacili do banków 30 mld zł, zaś do funduszy inwestycyjnych – 17 mld zł. W 2016 r. na depozyty i konta oszczędnościowe trafiło 28 mld zł nowej kasy, a do funduszy – ledwie 5 mld zł.

Czytaj też: Jak lokowaliśmy oszczędności w 2017 r.? I ile nam ich przybyło?

Rosło wolno, ale rosło. W tym roku coś się zacięło. Od stycznia do kwietnia jeszcze było dobrze, netto do funduszy płynęły po 2 mld zł miesięcznie. Ale w czerwcu, lipcu i sierpniu saldo krążyło już tylko w okolicach zera, a we wrześniu mamy aż 3 mld zł na minusie. Pieniądze były w tym miesiącu wycofywane (300 mln zł netto) nawet z funduszy pieniężnych, które są hitem ostatnich lat. Dość powiedzieć, że w ciągu dwóch ostatnich lat ich wartość niemal się podwoiła – z 30 mld zł do 55 mld zł.

Czytaj też: Nadchodzi dobry czas dla funduszy pieniężnych? Jak wybrać najlepszy, a jednocześnie bezpieczny? Pomagamy!

Nawet jeśli przypiszemy większość wrześniowego spadku (ostrożnie licząc 1,9 mld zł) funduszom z grupy Altus, z których panicznie Polacy wycofywali pieniądze po aresztowaniu jej twórcy, prezesa i głównego akcjonariusza (zarzut: podejrzane transakcje z Getbackiem), to i tak skala wycofywania pieniędzy przez inwestorów jest zastanawiająca.

Zobaczymy co będzie dalej, ale w sytuacji, gdy na polskim rynku kapitałowym w pierwszej połowie roku panowała bessa, a od lata w najlepszym razie stabilizacja – nowe pieniądze do funduszy mogą płynąć dużo wolniej, niż w latach 2016-2017, gdy wartości indeksów giełdowych rosły. Funduszom nadal sprzyjają niskie stopy procentowe (zniechęcające do depozytów), ale przeszkadza boom nieruchomościowy (w 2017 r. według różnych szacunków Polacy zainwestowali w nieruchomości na wynajem 12-17 mld zł) oraz chyba nadciągające spowolnienie gospodarcze.

Czytaj też: Dlaczego nie można trzymać wszystkich oszczędności tylko w banku. Jeden, ale za to miażdżący argument

Czytaj też: Najstarszy w Polsce fundusz inwestycyjny skończył 25 lat. Ile można było w tym czasie na nim zarobić?

Trzy grzechy funduszy inwestycyjnych

Dlaczego fundusze inwestycyjnie nie zdołały wykorzystać szansy, którą postawiła przed nimi historia? Dwukrotny wzrost oszczędności Polaków w ciągu ostatniej dekady, spadek stóp procentowych do rekordowo niskich wartości, wzrost – mimo wszystko – stopnia wyedukowania konsumentów, rozwój rynku… To wszystko było wielką okazją, żeby zrobić z funduszy wrota dla bogacących się Polaków do długoterminowego akumulowania oszczędności. Niewykluczone, że ta szansa się właśnie zamyka. Co poszło nie tak? Co najmniej rzeczy:

Po pierwsze: drogi i nieefektywny sposób sprzedawania funduszy

Na prowizjach manipulacyjnych (do 5% od każdej wpłaty) wypasają się bankowcy (właściciele największych TFI to banki) i pośrednicy. Tylko maleńki ułamek funduszy jest sprzedawany przez internet, bez opłat dystrybucyjnych. A niemal wszystkie fundusze mają wysokie opłaty za zarządzanie (do 5% rocznie). Część z nich (średnio dwie trzecie) idzie do sprzedawców jako dodatkowa prowizja.

Najlepsze fundusze akcji osiągają 4% powyżej inflacji, co oznacza, że opłaty potrafią zjeść większość premii za ryzyko, którą powinien inkasować inwestora za to, że trzyma pieniądze poza bankiem. Wysokie opłaty oznaczają, że tylko niewielka część funduszy osiąga długoterminowo wyniki znacząco wyższe od depozytu bankowego, a to z kolei ogranicza zaufanie Polaków.

Czytaj też: Fundusze w Polsce są rekordowo pazerne. Jak zrobić, żeby nie były? Jest sposób

Po drugie: niewłaściwe produkty

W Polsce właściwie nie ma (nie są notowane na naszej giełdzie) najszybciej zyskujących na rynkach światowych ETF-ów, czyli „automatycznych” funduszy indeksowych oraz funduszy pasywnych (kupujących indeksy). Mają one najniższe opłaty, więc nawet jeśli nie biją indeksów, to też z nimi nie przegrywają. U nas rządzą fundusze aktywnie zarządzane, których koszty zarządzania i dystrybucji są katastrofalnie wysokie w stosunku do efektywności.

Nie ma komu wprowadzać tanich funduszy, u największych dystrybutorów próżno szukać funduszy Franklina Templetona, Black Rock, czy Schroeders. Owszem, jeśli dobrze poszukać, to można je u nas kupić, ale na pewno nie można się o nie potknąć na ulicy. A to one mogłyby przynieść do Polski najtańsze i najbardziej efektywne rozwiązania globalne.

Czytaj też: Angielska robota, czyli kto zabiera nam możliwość inwestowania w najlepsze i najtańsze fundusze na świecie?

Kisimy się – nie całkiem, ale w dużej części – w sosie funduszy lokujących wyłącznie na naszej giełdzie, ułomnej, coraz bardziej niepłynnej, zdominowanej przez spółki państwowe i z zaledwie kilku branż. Duża część aktywów funduszy to skajnie nieefektywne fundusze zrównoważone, stabilnego wzrostu, a także kiepsko zarządzane fundusze absolutnej stopy zwrotu.

Nie ma u największych dystrybutorów prostych, tanich, opartych na technologii, a jednocześnie nie ograniczających się tylko do naszego podwórka produktów i planów oszczędzania opartych na funduszach inwestycyjnych albo ETF-ach. Inwestowanie proste i tanie – w krajach anglosaskich mają to we krwi, a u nas wydaje się, że to jest jakaś rocket science. Poniżej znajdziecie kilka enklaw w tej niemocy ;-).

Czytaj też: Pokazali inPZU, czyli prosty sposób na tanie inwestowanie. Przełom?

Czytaj też: Axa pokazała IKZE, od którego nie ma wymówek

Czytaj też: Aviva upraszcza inwestowanie do bólu. Ale czy nie przesadza?

Po trzecie: afery, aferki i smród

Polski rynek funduszy inwestycyjnych z zaskakującą regularnością jest wstrząsany różnej skali aferami. A to jakiś fundusz straci wszystkie pieniądze klientów (jak fundusze inwestujące w nieruchomości), albo utopi pieniądze w obligacjach firm-krzaków (Idea Premium), albo okaże się przekrętem (np. Fincrea). A ostatnio przyszła królowa afer, czyli Getback, który utopił zaufanie do funduszy Altus (jeszcze w zeszłym roku zarządzały kwotą 10 mld zł).

Najgorsze jest nie to, że takie rzeczy się zdarzają, ale to, że jeśli już się zdarzą, to winni nie zostają ukarani, a organy nadzoru nie doprowadzają do szybkiego „pozamiatania” bałaganu. Fundusz, który źle zainwestował lub sprzeniewierzył pieniądze klientów powinien być błyskawicznie przyblokowany, zlikwidowany, a pozostałe pieniądze rozdane ludziom. W Polsce trwa to cztery lata i dłużej, a po takim czasie nawet nie ma co zbierać.

Wielu ekspertów ostrzegało, że afera Getbacka położy się cieniem na zaufaniu Polaków do inwestowania i do pośredników finansowych. Niewykluczone, że właśnie obserujemy pierwsze objawy tego zjawiska, tyle że opóźnione w czasie o kilka miesięcy.

Czytaj też: Jaką część pensji musisz oszczędzać, by w przewidywalnym terminie zapewnić sobie poduszkę bezpieczeństwa?

Czy można się dziwić, że mając przed sobą drogie, niedopasowane do potrzeb i nieproste fundusze, wstrząsane co chwilę aferami, Polacy nie walą drzwiami i oknami do funduszy, a 750 mld zł pieniędzy leży w bankach, gdzie są oprocentowane średnio na 0,5-1%, co nie pokrywa nawet inflacji, nie mówiąc już o zapewnieniu realnego zysku.

To, że z jednej strony mamy tak gigantyczną kasę lokowaną tak skrajnie nieefektywnie, a z drugiej mamy branżę funduszy, która zdaje się nie mieć pojęcia o tym jak przyciągnąć do siebie początkującego inwestora, powinno być wyrzutem sumienia całego świata finansów.

zdjęcie: Pixabay