Smyk to marka dobrze znana dzieciom, ale czy zakup akcji tej sieci sklepów z zabawkami będzie dobrą zabawą dla giełdowych inwestorów? Właśnie ruszyła ich sprzedaż dla inwestorów indywidualnych. Czy warto się zapisać? Czy to może być podobna gratka jak oferta publiczna akcji Diagnostyki z początku roku – zakup tych papierów w ofercie publicznej dał do tej pory zysk w wysokości astronomicznych 80% – czy odzieżowego Arlenu? A może raczej zanosi się na powtórkę z przypadku Żabki, która nie dała zarobić inwestorom kupującym akcje przed wejściem spółki na giełdę? Analizuję, szacuję, wyceniam i prognozuję!

Smyk, jeden z czołowych sprzedawców produktów dla dzieci. Do 29 października oprócz zabawek, ciuchów i innych akcesoriów dziecięcych sprzedaje również swoje akcje. Przyglądam się plusom i minusom rozpoczętej właśnie oferty publicznej. Co ciekawe, jest to już drugie podejście spółki do giełdy, gdyż w 2018 r. po raz pierwszy ubiegała się o zatwierdzenie prospektu emisyjnego w KNF, lecz procedura została najpierw zawieszona, a w końcu umorzona. Nie wiadomo dlaczego.

- Jak zacząć inwestować? Jak kupić swój pierwszy ETF? Gdzie go znaleźć i na co uważać? Przewodnik krok po kroku dla debiutantów [POWERED BY XTB]

- Prawdziwym królestwem gotówki nie są Niemcy. Jest nim dalekowschodni gigant znany z nowych technologii. Ludzie wolą tam banknoty. Dlaczego? [POWERED BY EURONET]

- Ile kosztuje nas drogowa brawura? Podliczyli koszty zbyt szybkiej jazdy w skali kraju. Jak „zaoszczędzić” życie i pieniądze? Technologia na pomoc [POWERED BY PZU]

Smyk, czyli 300 sklepów, omnichannel i wracający klienci

Smyk „obsługuje” głównie potrzeby zakupowe dzieci do 14. roku życia. Prawie połowa sprzedaży sieci – która w tym roku wyniesie 2,3 mld zł – to produkty własnych marek. Smyk posiada marki takie jak Smiki (zabawki i akcesoria dziecięce), Cool Club (odzież i obuwie) i Kayokki (plecaki i akcesoria szkolne). Ostatnio lansuje nową markę Nowear, która ma trafić w gusta nastolatków (10-15 lat) i młodych dorosłych (16-24 lata) i ludzi do 30-tki. To ciekawa próba rozszerzenia „elektoratu” na kolejne grupy wiekowe.

Smyk ma silną pozycję na rynku, który jest coraz większy, mimo że dzieci w Polsce rodzi się coraz mniej. Analitycy OC&C Strategy Consultants szacują, że wartość wydatków Polaków na te grupy towarów, które można kupić w sieci Smyk, wynosi jakieś 14,7 mld zł. W latach 2019-2024 średnioroczne tempo wzrostu wartości rynku produktów dla dzieci wyniosło w Polsce 5,2%. W latach 2025-2029 będzie to już jednak tylko 3,2% rocznie. A więc rynek ma rosnąć, ale wolniej niż do tej pory.

Siła Smyka to handel „naziemny”. Sieć 300 sklepów stacjonarnych Smyk odpowiada za nieco ponad 75% przychodów ze sprzedaży Smyka, reszta to sprzedaż przez internet. Smyk działa głównie w Polsce, ale ma też sklepy w Rumunii (w 35 lokalizacjach) i na Ukrainie (12 sklepów) oraz placówki sieci partnerskiej w 20 krajach. Bodaj najsłynniejszym Smykiem jest ten, który znajduje się w Warszawie przy Alejach Jerozolimskich. Jest kontynuatorem działalności Centralnego Domu Towarowego (tzw. Cedet), modernistycznego obiektu z epoki komunizmu.

Biznes sieci Smyk wpisuje się w koncept tzw. omnichannel. Aż 47% zakupów poczynionych przez klientów online jest odbieranych w sklepie. A co piąty klient korzystający z formuły „kliknij i odbierz” dokupuje coś jeszcze w sklepie. Smyk chwali się, że ma lojalnych klientów. W ramach uruchomionego w 2016 r. programu lojalnościowego pozyskał 1,9 mln konsumentów. Ich rachunki w sklepach są dwa razy wyższe niż klientów „z ulicy”, a ich zakupy są ponad cztery razy częstsze. Smyk szacuje, że 40% jego polskich klientów to członkowie programu lojalnościowego.

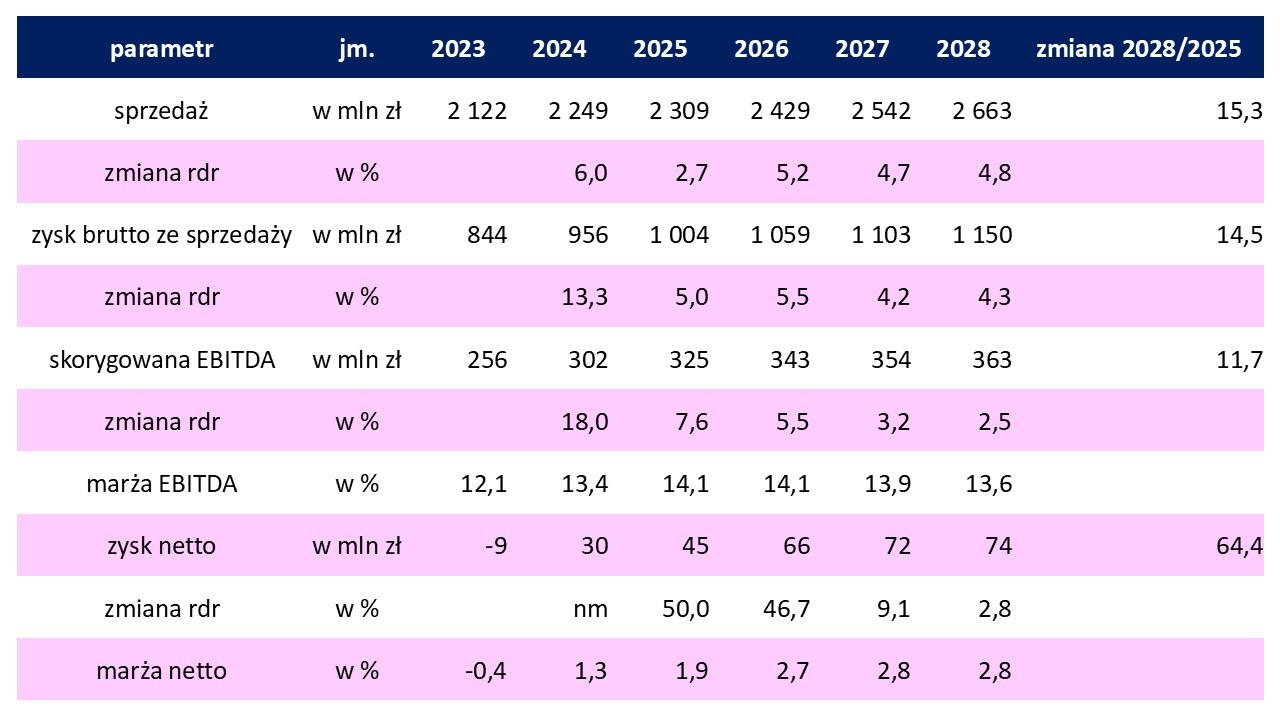

Smyk zamierza zwiększać skalę działalności. Zarząd planuje, że liczba sklepów będzie rosła o ok. 15-20 rocznie, co stanowi ok. 5-7% obecnego stanu posiadania. Przychody ze sprzedaży powinny rosnąć w tempie do 5% rocznie w krótkim terminie i w tempie bliżej 10% w średnim terminie. Analityk jednego z renomowanych biur maklerskich, którego analizę (na razie poufną) miałem okazję mieć w rękach, prognozuje kilkuprocentowe tempo poprawy przychodów ze sprzedaży i zysku operacyjnego EBITDA. Zysk netto ma wzrosnąć z obecnego poziomu 45 mln zł do 74 mln zł za trzy lata, ale ma rosnąć z czasem coraz wolniej.

Źródło: opracowanie własne na podstawie danych i prognoz z raportów analityków

Demografia może utrudnić rozwój Smyka

Moim zdaniem najistotniejszym czynnikiem ryzyka, który warto mieć na oku inwestując w akcje Smyka na długi termin, jest polska demografia. Być może to jest jeden z powodów ekspansji zagranicznej tej sieci, niosącej duże ryzyko, ale dywersyfikującej przychody? Nie jest tajemnicą, że dzietność w Polsce jest na zatrważająco niskim poziomie. Eurostat szacuje, że liczba dzieci w Polsce spadnie o 12,2% w latach 2023-2030, podczas gdy w Rumunii liczba dzieci spadnie o 9,8%. A polska polityka migracyjna nie należy do takich, które cechują otwarte ramiona wobec przybyszy z innych krajów.

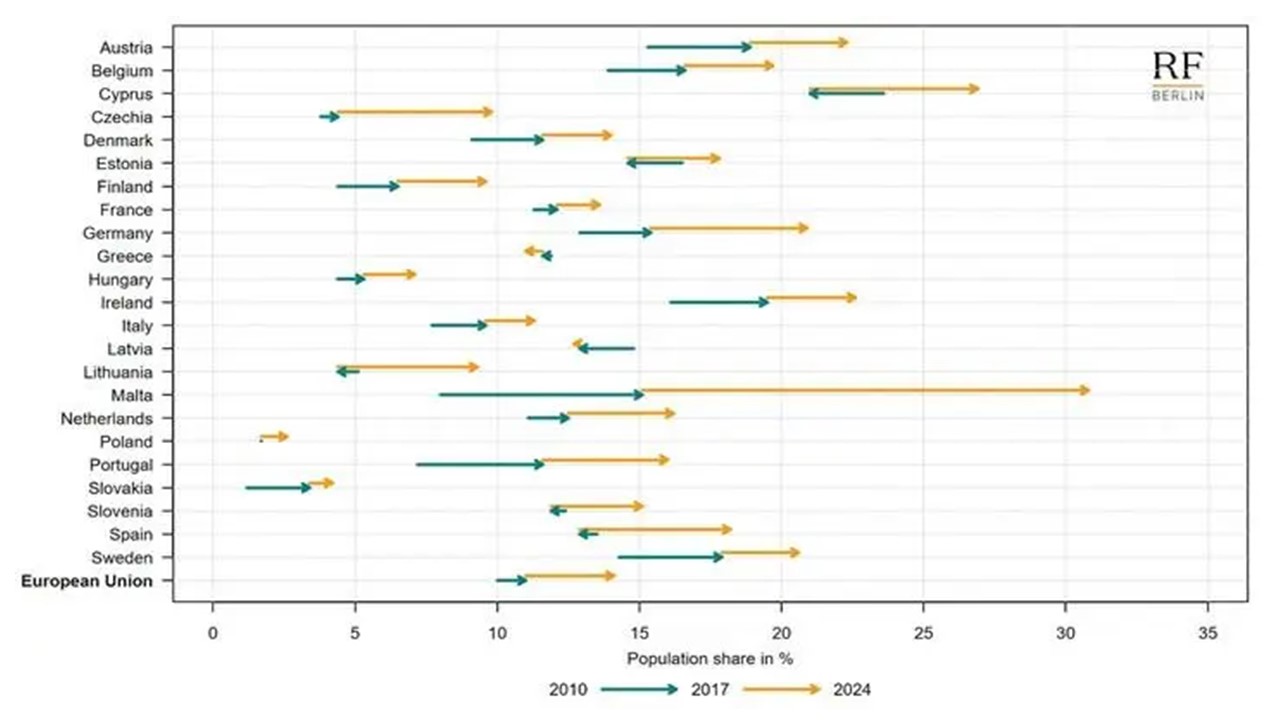

Ośrodek analityczny RF Berlin (RFB) policzył, jak wyglądały procesy asymilacji cudzoziemców w państwach europejskich w latach 2010-2024. RFB odpowiedział na pytanie, ile procent obcokrajowców wchodziło w skład danej populacji państwa Unii Europejskiej. Średnia dla całej Unii zbliża się do 15%. Najbardziej otwarte gospodarki mają już 20% i więcej migrantów. W naszym regionie Czesi i Litwini zmierzają ku 10%. Polska za to jest na szarym końcu z 3-procentowym odsetkiem mieszkańców-imigrantów.

Źródło: RF Berlin

Obawiam się, że – mimo ryzyk związanych z przyjmowaniem cudzoziemców – jeśli chodzi o przyszłość gospodarki (nie tylko sieci sklepów z artykułami dla dzieci) rację mają te kraje Unii Europejskiej, które podejmują się trudu asymilacji przybyszy, wiedząc, iż w przeciwnym razie grozi im znacząca depopulacja. Teraz mamy 38 mln obywateli. Według szacunków GUS w 2060 r. będzie już nas 27-35 mln (wartość w scenariuszu bazowym 30 mln). A to będzie miało wpływ na wiele elementów gospodarczego potencjału naszego kraju.

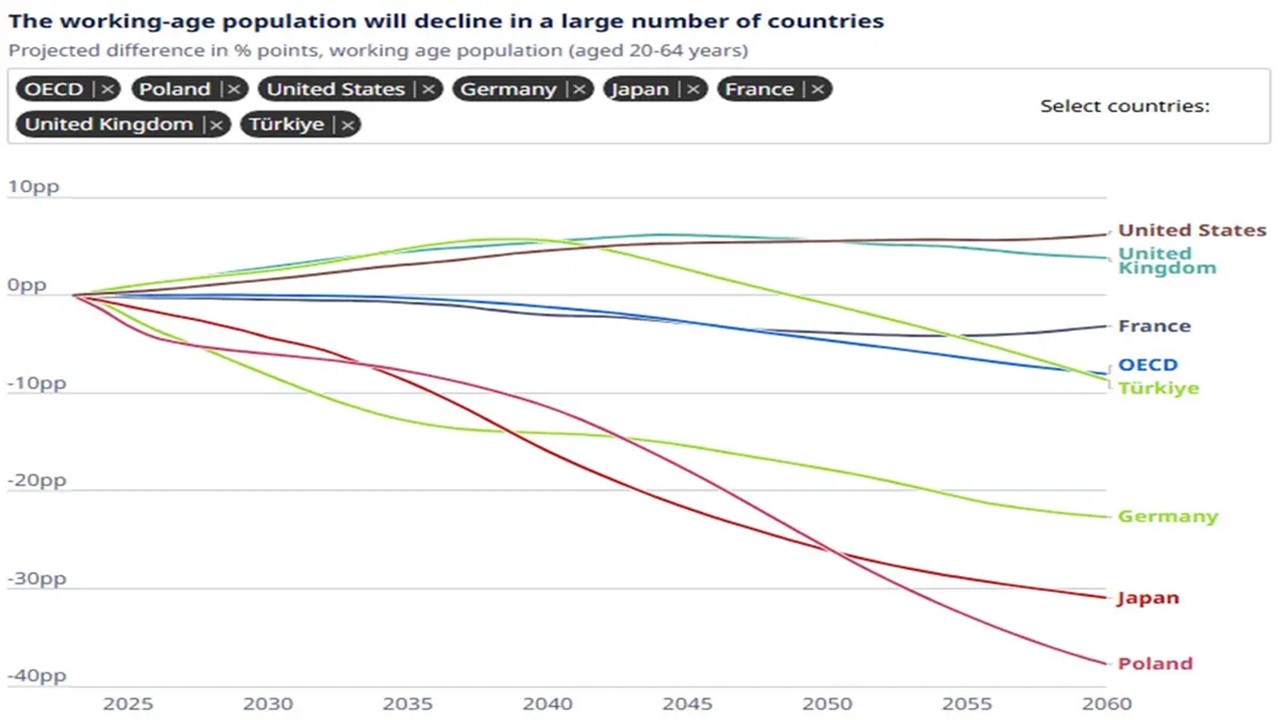

OECD niedawno opublikował swoje najnowsze szacunki dotyczące spadku liczby ludności w Polsce (w tym liczby dzieci), z którymi zapoznasz się tutaj. Do 2060 r. liczba ludności w wieku produkcyjnym w Polsce zmniejszy się o 40%, o ile państwo nie podejmie działań balansujących spodziewany deficyt. Gdy spojrzy się na poniższą infografikę, to staje się jasne, że mniej więcej od 2040 r. spadek wejdzie w najbardziej dynamiczny okres.

Znajdziemy się niewątpliwie na „populacyjnej równi pochyłej”. Mniej ludzi w wieku produkcyjnym oznacza mniej osób mających pieniądze na finansowanie wydatków dla najmłodszych, co uznaję za najpoważniejszy czynnik ryzyka, jeżeli chodzi o perspektywy rozwoju sieci Smyk, przynajmniej jeśli mówimy o akcjach spółki jako inwestycji w perspektywie dywidendowo-emerytalnej, zapewniającej potencjalny dochód pasywny.

Źródło: OECD

Warunki oferty publicznej Smyka. Ile trzeba zapłacić za akcje?

Oferta publiczna Smyka ma konstrukcję mieszaną. Część akcji sprzedaje spółka, a część sprzedaje jej główny akcjonariusz – AMC V Gandalf. Oferta publiczna opiewa na do 32 047 000 akcji przy proponowanej maksymalnej cenie sprzedaży 13 zł za sztukę. Zamiarem spółki i jej wiodącego akcjonariusza jest ustalenie liczby i ceny oferowanych akcji w taki sposób, aby wpływy brutto spółki z emisji nowych akcji wyniosły ok. 150 mln zł, a łączna liczba akcji oferowanych reprezentowała ok. 45% kapitału zakładowego spółki. Co oznaczałoby, że całkowita wartość oferty zbliży się do 400 mln zł.

A więc jest to duża oferta, ale nie z tych największych, które mieliśmy w historii giełdy. Przywołująca miłe wspomnienia Diagnostyka, która weszła na giełdę na początku tego roku, sprzedawała akcje o wartości 1,7 mld zł, zaś Arlen oferował papiery za 300 mln zł. I to bardziej do tej ostatniej emisji gabarytowo „pasuje” Smyk.

Konstrukcja zaproponowana przez Smyka jest pozytywną nowością w polskim uniwersum rynku pierwotnego, ponieważ od dawna w trakcie ofert publicznych (IPO) podaż akcji pochodziła od dotychczasowych akcjonariuszy. Nie dochodziło do emisji nowych akcji, z których kapitał trafiał do spółek na ich rozwój. Wiele osób interpretowało to nie inaczej jak tylko „sypanie” akcjami na „górce” ich wartości, gdy mający dostęp do danych o perspektywach rozwojowych firm insiderzy dochodzili do wniosku, że czas najwyższy podzielić się ryzykiem z „ulicą”, bo drożej może już nie być.

W tym kontekście bodaj najbardziej pouczającym i bolesnym przykładem jest Żabka. W październiku 2024 r. główny akcjonariusz tej sieci detalicznej pozbył się akcji po 21,5 zł, czemu towarzyszyła powszechna ekstaza na warszawskiej „Prince Street”, na co wpływ miał częściowo gigantyczny jak na nasze warunki rozmiar IPO (ponad 6 mld zł), ale też i rozpoznawalność konsumencka sieci spod znaku zielonego płaza. Minął rok od debiutu giełdowego. A zwierzak nie jest w stanie wykonać żabiego susu, gdyż kurs rynkowy wciąż ociera się o cenę z oferty publicznej.

Smyk podchodzi do sprawy inaczej, gdyż część wpływów z IPO trafi do spółki. Pieniądze mają zostać przeznaczone na wzmocnienie pozycji finansowej poprzez częściową spłatę zadłużenia bankowego (70-90% wpływów netto) oraz na finansowanie rozwoju Grupy Smyk. Zarząd spółki przewiduje, że częściowa spłata zadłużenia bankowego pozwoli obniżyć wskaźnik zadłużenia netto do generowanych przez spółkę zysków operacyjnych (czyli skorygowanego wskaźnika EBITDA) do poziomu 1,6x oraz przyczyni się do obniżenia kosztów finansowych grupy.

Firma ujawniła, że zakładana spłata zadłużenia ze środków pozyskanych z IPO powinna przełożyć się na oszczędność ok. 12-15 mln zł nominalnych kosztów finansowania rocznie, począwszy od 2026 r. Dla porównania roczne koszty odsetkowe netto w latach 2022-2024 oscylowały w przedziale 75-93 mln zł. Biorąc pod uwagę poziom zysków generowanych przez Smyk – 12-15 mln zł więcej w kasie piechotą nie chodzi.

Z punktu widzenia szefów Smyka taki plan ma sens. A z punktu widzenia inwestorów, którzy mieliby dać na to pieniądze? Koncepcja sięgania po kapitał udziałowy od nowych akcjonariuszy, żeby spłacić odsetkowy kapitał dłużny (czyli korzystanie z droższego pieniądza w zamian za spłatę taniego pieniądza), wielokrotnie krytykowałem na łamach „Subiektywnie o Finansach”. I zdania nie zmieniam – mam inną filozofię inwestycyjną.

Na akcje można zapisywać się w dniach 23-29 października (w ostatnim dniu do godziny 23:59). Aby to uczynić potrzebne jest posiadanie rachunku papierów wartościowych w biurze maklerskim, które pośredniczy w sprzedaży akcji: domu maklerskiego Alior Banku, Banku Handlowego, Banku Millennium, Banku Pekao, Beskidzkiego DM, BOŚ, ING, Ipopemy, mBanku, Noble Securities, PKO BP, Trigona.

Organizatorzy oferty publicznej planują, żeby inwestorom indywidualnym przydzielić 10-15% ostatecznej liczby akcji oferowanych (czyli za jakieś 40-50 mln zł), co jest normą, gdy patrzy się na inne ostatnio przeprowadzone IPO. Najprawdopodobniej debiut giełdowy akcji Smyka wypadnie około 7 listopada 2025 r.

Smyk nie idzie z ofertą publiczną, tak jak na przykład Diagnostyka czy Murapol, w której zaszyta jest zdefiniowana polityka dywidendowa, która „odpala się” z momentem debiutu giełdowego. Wiadomo, że zamiarem zarządu jest rekomendowanie dywidendy w granicach 30-50% wypracowanego zysku, ale ma to nastąpić w 2027 r. Spółka zastrzega jednak, że jest to uzależnione od „warunków rynkowych, ograniczeń prawnych i umownych, sytuacji finansowej Grupy Smyk oraz planów strategicznych”.

Między wierszami trzeba czytać, że dywidendy przez jakiś czas może nie być. W tym miejscu zwracam uwagę na to, że znaczny bagaż zadłużenia (zadłużenie netto Smyka na koniec czerwca 2025 roku wyniosło 865 mln zł) i kowenanty zawarte w umowach kredytowych, których szczegółów nie znamy, mogą stanowić dobre uzasadnienie do tego, żeby jednak dywidendy nie wypłacić w zapowiedzianym terminie.

Prospekt emisyjny spółki jest tutaj.

Ile „naprawdę” warte są akcje sieci sklepów Smyk?

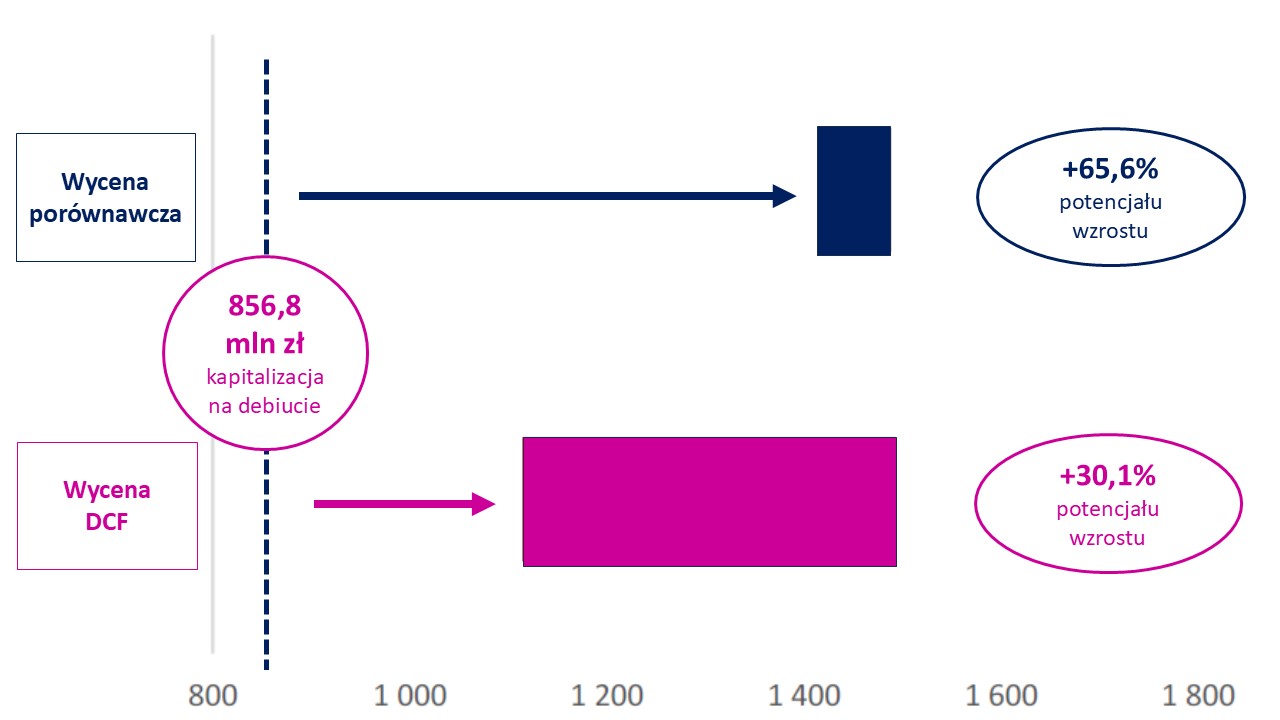

Według zapisów prospektowych po przeprowadzeniu IPO kapitał zakładowy Smyka będzie składał się z 65 909 000 akcji. Przy założeniu ceny maksymalnej na poziomie 13 zł, kapitalizacja rynkowa akcji na debiucie powinna wynieść mniej więcej 857 mln zł. Czy owe 13 zł za akcję to dużo czy mało? Czy przy tej cenie emisyjnej opłaca się kupić te papiery z nadzieją na zysk w krótszym i długim terminie?

Nieoficjalnie wiemy, że jedno z biur maklerskich w poufnym raporcie wyceniło Grupę Smyk na kwotę od 1,11 mld zł do 1,49 mld zł. Porównanie zostało sporządzone na bazie prognozy przepływów pieniężnych oraz na bazie porównania z konkurentami (sieciami CCC, LPP, Pepco). Jeżeli uwzględni się dolny przedział wyceny, to wydaje się, że istnieje duży potencjał wzrostu wartości rynkowej spółki po debiucie giełdowym – miałaby być „naprawdę” warta od 20% więcej nawet do 50% więcej niż wynosi wartość wynikająca z ceny emisyjnej papierów w ofercie.

Tak duży rozstrzał pomiędzy wyceną wartości Smyka przez emitenta (który ustalił cenę akcji tak, a nie inaczej) a biurem maklerskim oceniającym tę wycenę, może oznaczać, że w przyszłości Smyka mogą wystąpić dodatkowe ryzyka, o których już wie zarząd, a być może jeszcze nie biorą ich pod uwagę analitycy. Być może po lekturze prospektu emisyjnego przyjdzie Wam do głowy rozwiązanie tej zagadki.

Źródło: opracowanie własne

Niektórzy czytelnicy „Subiektywnie o Finansach” liczą się w swoich kalkulacjach z najpopularniejszym wskaźnikiem wyceny zysków spółek, czyli wskaźnika ceny do zysku (P/E). Mówi on, ile trzeba zapłacić w cenie akcji za jedną złotówkę zysku spółki. Generalnie lepiej płacić mniej, niż więcej, choć z drugiej strony spółki już notowane na giełdzie z niskim P/E są często „podejrzewane” o to, że ich perspektywy rozwoju są kiepskie. Jak sprawa wygląda w przypadku Smyka?

Wskaźnik P/E oparty na prognozach finansowych dla spółki, opiewających na cały rok 2025, wynosi 19 pkt. Ale dla prognoz dotyczących przyszłorocznych zysków spada już do 13 pkt. Biorąc pod uwagę dość wysokie wyceny spółek na giełdzie po trzech latach hossy – wydaje się, że jest to wycena umiarkowana. Ale mam jedną poprawkę. Mówimy o spółce, która długoterminowo będzie w stanie rosnąć – jeśli chodzi o przychody i zyski – w tempie raczej jednocyfrowym. A tego typu spółki, moim zdaniem, raczej zasługują na P/E poniżej 10 pkt.

A więc z jednej strony wycena nowych akcji Smyka przez pryzmat P/E nie jest bardzo wysoka (a w każdym razie dająca szansę na wzrost wartości po wejściu na giełdę). Ale spółki z perspektywami wzrostu przychodów i zysków na poziomie jednocyfrowym zwykle są wyceniane na tyle nisko, że wskaźnik P/E przestaje zachwycać. Zaznaczam: mówię teraz o długoterminowych perspektywach wzrostu.

To odwieczne pytanie: czy lepiej mieć w portfelu akcje takiego np. LPP z wskaźnikiem P/E na 2026 rok w okolicach 17 pkt i z długoterminowym konsensusem co do wzrostu zysku przypadającego na jedną akcję w okolicach 15-20%, czy akcje spółki mającej perspektywę wzrostu zysku na akcję w okolicach 5-10% i z wyceną wskaźnika P/E na poziomie 12-13 pkt.?

W akcje spółki Smyk jest wpisanych kilka istotnych ryzyk: demografia, potężne zadłużenie, konkurencja ze strony platform typu Shein czy Temu, operowanie na „ciasnej” marży netto. Docelowo spółce może być trudno zwiększać przychody i zyski w tempie szybszym, niż kilka procent w skali roku, być może nieprędko będzie wypłacała dywidendę.

Z drugiej strony wycena w oparciu o bieżące zyski (te prognozowane na 2025 r.), choć nie jest może bardzo wysoka, to też nie rzuca na kolana – wskaźnik P/E na poziomie 19 pkt., to nie jest jakiś wyjątkowy dar losu. W 2026 r. ów wskaźnik ma spaść, ale to tylko obietnica. Nie widzę akcji Smyk jako przedmiotu inwestycji pod kątem długoterminowego oszczędzania na cele emerytalne.

Patrząc na wycenę sporządzoną przez jedno z biur maklerskich – wskazującą, że spółka jest warta 1,5 mld zł, choć sprzedaje akcje przy cenie implikującej wartość spółki w okolicach miliarda złotych – w krótkim terminie i przy sprzyjających okolicznościach (hossy na giełdzie) można byłoby spodziewać się sukcesu z zakupu akcji. W dłuższym terminie ze względu na wskazane wyżej ryzyka, zadłużenie, czy te niezależne od spółki jak np. demografia, spodziewałbym się zmienności jeśli chodzi o wartość inwestycji.

———————————-

ZOBACZ NASZE ROZMOWY:

„Subiektywnie o Finansach” jest też na Youtubie. Raz w tygodniu duża rozmowa, a poza tym komentarze i wideofelietony poświęcone Twoim pieniądzom oraz poradniki i zapisy edukacyjnych webinarów. Koniecznie subskrybuj kanał „Subiektywnie o Finansach” na platformie Youtube

——————————-

SPRAWDŹ NASZE RANKINGI

Zastanawiasz się, co zrobić z pieniędzmi? W którym banku jest najwyższe oprocentowanie pieniędzy na długo, a w którym na krótko? Który najlepiej zapłaci za nowe środki, a który „w standardzie”? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” w „Subiektywnie o Finansach”.

——————————-

ZAPLANUJ BEZPIECZEŃSTWO FINANSOWE

Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej. Polecam też trzy inne e-booki: o tym, jak zrobić porządek w domowym budżecie i raz na zawsze wyjść z długów, jak bez podejmowania ryzyka wycisnąć więcej z poduszki finansowej i jak oszczędzać na przyszłość dzieci.

——————————-

CZYTAJ O POLSKIEJ GIEŁDZIE:

——————————-

ZAPISZ SIĘ NA NEWSLETTERY

ZAPISZ SIĘ NA NEWSLETTERY

>>> W każdy weekend sam Samcik podsumowuje tydzień wokół Twojego portfela. Co wydarzenia ostatnich dni oznaczają dla Twoich pieniędzy? Jakie powinieneś wyciągnąć wnioski dla oszczędności? Kliknij i się zapisz.

>>> Newsletter „Subiektywnie o Świ(e)cie i Technologiach” będziesz dostawać na swoją skrzynkę e-mail w każdy czwartek bladym świtem. Będzie to podsumowanie najważniejszych rzeczy, o których musisz wiedzieć ze świata wielkich finansów, banków centralnych, najpotężniejszych korporacji oraz nowych technologii. Kliknij i się zapisz.

——————————

ZNAJDŹ SUBIEKTYWNOŚĆ W SOCIAL MEDIACH

Jesteśmy nie tylko w „Subiektywnie o Finansach”, gdzie czyta nas ok. pół miliona realnych odbiorców miesięcznie, ale też w mediach socjalnych, zwanych też społecznościowymi. Tam krótkie spostrzeżenia o newsach dotyczących Twoich pieniędzy. Śledź, followuj, bądź fanem, klikaj, podawaj dalej. Twórzmy razem społeczność ludzi troszczących się o swoje pieniądze i ich przyszłość.

>>> Nasz profil na Facebooku śledzi ok. 100 000 ludzi, dołącz do nich tutaj

>>> Samcikowy profil w portalu X śledzi 26 000 osób, dołącz do nich tutaj

>>> Nasz profil w Instagramie ma prawie 11 000 followersów, dołącz do nich tutaj

>>> Połącz się z Samcikiem w Linkedin jak 26 000 ludzi. Dołącz tutaj

>>> Nasz profil w YouTube subskrybuje 12 000 widzów. Dołącz do nich tutaj

>>> „Subiektywnie o Finansach” jest już w BlueSky. Dołącz i obserwuj!

———————————-

ZOBACZ EXPRESS FINANSOWY:

———————————-

INWESTUJ Z SAMCIKIEM:

RAISIN POMAGA LOKOWAĆ W ZAGRANICZNYCH BANKACH. Niemiecka platforma Raisin daje dostęp do lokat w zagranicznych bankach, które oferują długoterminowe – nawet pięcioletnie – depozyty o stałym oprocentowaniu. Dlatego, mając wolne pieniądze, warto pomyśleć nad taką opcją. Dla polskich klientów dostępne są banki ze Szwecji, Włoch i Francji. Platforma pozwala klientom na deponowanie pieniędzy bez konieczności ponownego potwierdzania tożsamości czy też uzyskiwania dostępu do każdego z zagranicznych banków. Przetestuj nową platformę do europejskiego oszczędzania dostępną w Polsce. Szczegóły sprawdzisz pod tym linkiem.

FUNDUSZE INWESTYCYJNE Z NISKĄ OPŁATĄ ZA ZARZĄDZANIE. Jedną z opcji inwestowania długoterminowego są fundusze inwestycyjne TFI UNIQA – ta firma jest Partnerem cyklu edukacyjnego „Wyciskanie emerytury”. W ofercie TFI UNIQA są fundusze pozwalające łatwo i bezpiecznie (czyli poprzez firmę, która ma siedzibę w Polsce, ma polskojęzyczną obsługę i spełnia wszystkie standardy wyznaczone przez polskich regulatorów) zainwestować pieniądze na całym świecie. Załóż konto Tanie Oszczędzanie w UNIQA TFI. Fundusze z tej rodziny można kupić z niską opłatą za zarządzanie przez internet, jak również w ramach konta IKZE (dodatkowo ulga w podatku PIT) lub konta IKE (dodatkowo brak podatku Belki).

———————————-

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne ani tym bardziej rekomendacje. Jesteśmy tylko blogerami i dziennikarzami, nie mamy licencji doradcy inwestycyjnego i nie możemy wydawać rekomendacji. Dzielimy się po prostu swoim doświadczeniem i tylko tak to traktuj. Twoje pieniądze to Twoje decyzje, a my – o czym się już wielokrotnie przekonaliśmy – nie jesteśmy nieomylni. Weź to, proszę, pod uwagę, czytając w „Subiektywnie o Finansach” ten i inne teksty o inwestowaniu.

zdjęcie tytułowe: Smyk, Pixabay, Canva