Epidemia koronawirusa uderzyła z wielką mocą w portfele milionów Polaków. Akcje spółek notowanych na warszawskiej giełdzie spadły od poniedziałku do piątku średnio o 15%, zaliczając najgorszy tydzień od dekady. Straty liczą przyszli emeryci, klienci funduszy inwestycyjnych i ci, którzy ulokowali oszczędności w spółkach wypłacających dywidendy. No i miliony uczestników OFE, którzy statystycznie „stracili” w tym tygodniu po 1.000 zł. Czy ten dramat da się racjonalnie uzasadnić? I co będzie dalej?

Statystycy giełdowi policzyli, że miniony tydzień na warszawskiej giełdzie akcji był trzecim najgorszym w historii. Większe straty indeksy giełdowe zaliczały tylko w 1994 r. (po pęknięciu bańki spekulacyjnej) oraz w 2008 r. (po upadku amerykańskiego banku Lehman Brothers, co zapoczątkowało światowy kryzys finansowy).

- Zbieranie pieniędzy na inwestowanie przy okazji codziennych zakupów? Nietypowy pomysł dużego brokera. Ile można z tego wycisnąć? [POWERED BY XTB]

- Podwyżka pensji: jak jej nie zmarnować? Cztery sposoby, które sprawią, że wreszcie zaczniesz mieć oszczędności dzięki wyższej pensji [POWERED BY RAISIN]

- To była przez ostatnie trzy lata świetna inwestycja. Jaka przyszłość funduszy obligacji skarbowych? Ile zarobią w ostatniej fazie obniżek stóp NBP? [POWERED BY UNIQA TFI]

15% straty w ciągu kilku dni to koszmar, ale jeszcze gorsze jest to, że wartość indeksu WIG20 – grupującego największe spółki, w większości kontrolowane przez państwo – jest tak niska (1768 pkt.), że w ciągu pięciu lat jego strata sięga już 25%. Dlatego od kilku lat polecam Wam gorąco lokowanie oszczędności na całym świecie, nie tylko w Polsce. Polecam w tym celu m.in. ETF-y gwarantujące m.in. polskie ulgi podatkowe.

Indeks średnich spółek mWIG40 – skupiający głównie spółki prywatne – spadł już o 3% poniżej poziomu sprzed pięciu lat.

Takich spadków nie było od dawna. „Śmieciowe” ceny akcji polskich spółek

Czy można mówić o krachu? W przypadku notowań niektórych spółek – na pewno. Ponad 100 firm notowanych na giełdzie ma cenę najniższą od roku. W ciągu tego „czarnego tygodnia” akcje pięciu spółek zaliczanych do elity WIG20 spadły o ponad 20%.

Taką część kapitału stracili udziałowcy Alior Banku, obuwniczej spółki CCC, energetycznej firmy PGE, a także państwowych rafinerii Lotos i Orlen. Cztery z pięciu tych firm to spółki kontrolowane przez Skarb Państwa. Np. akcje Orlenu spadły do poziomu z 2015 r. Kosztują dziś niecałe 59 zł, podczas gdy jeszcze jesienią 2017 r. – ledwie dwa i pół roku temu – były wyceniane na 131 zł, ponad dwa razy drożej.

PKO BP, najcenniejsza spółka na warszawskiej giełdzie, przez tydzień straciła 10% i jest najtańsza od trzech lat. Ba, nawet pupil inwestorów CD Projekt, trzecia pod względem kapitalizacji spółka, poddała się panice i straciła na wartości 15% przez tydzień.

Czytaj tutaj: Pięć giełdowych branż, które najbardziej cierpią z powodu koronawirusa

Koronawirusowa katastrofa uderza nie tylko w oszczędności prywatnych osób, które postanowiły trzymać część swoich pieniędzy na rynku kapitałowym (ok. 50 mld zł), ale też częściowo w zaskórniaki klientów funduszy inwestycyjnych (gospodarstwa domowe trzymają w nich 130 mld zł, z tego ok. 25-30 mld zł w funduszach akcyjnych i zrównoważonych), posiadaczy inwestycyjnych polis ubezpieczeniowych (ok. 60 mld zł), a wreszcie miliony osób oszczędzających w funduszach emerytalnych (OFE – mają pod kontrolą 150 mld zł).

Trzeba liczyć, że w ciągu ostatniego tygodnia te oszczędności mogły stopnieć łącznie o 20-25 mld zł. Przyjmując, że oszczędności w OFE mają prawie wszyscy Polacy, ich strata wynosi mniej więcej 1.000 zł (jakieś 10% z 10.000 zł statystycznego „osadu” na koncie w OFE). A z tych kilku milionów osób, które inwestują pieniądze w biurach maklerskich, funduszach akcji i zrównoważonych, czy w polisach inwestycyjnych, pewnie statystyczny nieszczęśnik „stracił” 2.000 zł.

Oczywiście „strata” – w wysokości jednej lub dwóch miesięcznych dodatkowych emeryturek – jest wirtualna, bo na rachunku nadal są kawałki przedsiębiorstw, które zarabiają pieniądze, wypłacają dywidendy i zabezpieczają w długim terminie majątek przed inflacją.

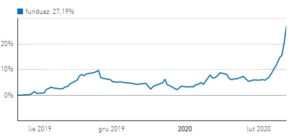

Los na loterii wygrali ci, którzy – spodziewając się, że afera z koronawirusem nie skończy się dobrze – ulokowali część oszczędności w funduszu inwestycyjnym zarabiającym na… spadkach. Np. w Beta ETF WIG20short Portfelowy FIZ, czyli funduszu odzwierciedlającym „na odwrót” zachowanie indeksu WIG20. Od początku roku ten fundusz jest 22% na plusie.

Zarabiają też udziałowcy firm Cormay (ta spółka ogłosiła zamiar dystrybuowania w Polsce testów na obecność koronawirusa – cena akcji skoczyła z 1 zł do 1,75 zł), Mercator Medical (produkuje materiały medyczne – akcje wzrosły przez tydzień z 13 do 20 zł), czy Harper Hygienic (właściciel marki Cleanic).

W ciągu tygodnia Dow Jones zanihilował zyski inwestorów za pół roku

Oczywiście: Polska nie jest jedynym miejscem na świecie, gdzie tanieją spółki notowane na giełdach. Dow Jones Industrial, najważniejszy indeks giełdy amerykańskiej, zaliczył w ciągu tygodnia spadek o 12%, niwelując w ciągu kilku dni półroczny wzrost, zaś niemiecki indeks DAX – o 10%.

Na inwestorów – jak świat długi i szeroki – padł blady strach z powodu rozprzestrzeniania się koronawirusa. Są coraz mniejsze szanse na to, że uda się go powstrzymać do końca pierwszego kwartału 2020 r. A to oznacza, że straty dla globalnej gospodarki będą większe, niż szacowane do tej pory 0,2-0,3 pkt. proc. wzrostu gospodarczego (czyli PKB na świecie miałby wzrosnąć o 2,7%, zamiast o 3%).

Już widać, że zamarł ruch turystyczny i lotniczy, zwalnia transport…

…spada sprzedaż elektroniki i samochodów, zmniejsza się popyt na ropę naftową. Pojawiły się prognozy mówiące o tym, że nie tylko Chiny, ale i cały świat wpadnie w recesję. Inwestorzy wyprzedają akcje i kupują bezpieczne obligacje amerykańskiego rządu, złoto i franki szwajcarskie.

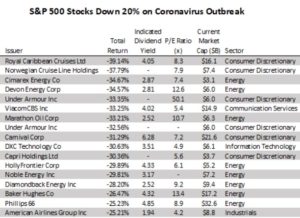

Największe straty notują firmy zajmujące się prowadzeniem wycieczkowców – Royal Caribbean, czy Norwegian Cruise. Za nimi są firmy energetyczne (m.in. wydobywające ropę naftową) oraz linie lotnicze (np. United Airlines i American Airlines). A także firmy z branży odzieżowej i producenci elektroniki (firmy najbardziej narażone na przerwanie tzw. łańcucha dostaw z Chin). Tutaj można przeczytać więcej na ten temat.

Amerykańscy statystycy doszli do wniosku, że mamy najszybszy spadek indeksów amerykańskich firm w historii, jeszcze nigdy nie można było stracić na rynku kapitałowym 10% w szybszym tempie ;-):

Czy ta panika ma podstawy? Czas uciekania czy z okazji korzystania? Liczymy!

Czy ta panika ma uzasadnione podstawy? Patrząc chłodnym okiem – na razie nie. Nastroje są najgorsze od czasów kryzysu finansowego, ale przecież wtedy świat rzeczywiście drżał w posadach. Banki składały się, jak domki z kart i istniało realne ryzyko zawalenia się globalnego rynku finansowego. A dziś mamy do czynienia z wirusem – owszem, dość niefajnym, ale wciąż nie tak groźnym, jak globalny kryzys.

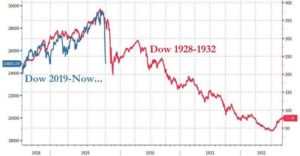

Na rynku światowym na razie mamy „tylko” gwałtowną korektę wcześniejszych wzrostów. Owszem, inwestorzy są spanikowani, ale o krachu nie ma mowy. Inna sprawa, że gdyby świat miał z powodu koronawirusa rzeczywiście osunąć się w otchłań recesji, to trzeba by spojrzeć na „koronowirusową korektę” jako na początek czegoś większego. A czego? Tutaj byśmy byli, gdyby to był początek drugiej „wielkiej depresji”. Tak, to byłaby dopiero jedna trzecia spadków cen akcji:

Argumenty za i przeciw tej tezie bardzo zgrabnie przedstawia analityk Quercusa, polecam jego minianalizę.

Czytaj też: Stopa dywidendy dla spółek z głównego amerykańskiego indeksu wciąż jest na tyle wysoka, że skłania bardziej do długoterminowego posiadania akcji, a nie obligacji.

A co z naszymi, polskimi inwestycjami? Patrząc na wyceny polskich spółek giełdowych – aż trudno uwierzyć, żeby mogło być jeszcze taniej. Mówią o tym wskaźniki cena/zysk (odpowiada na pytanie, ile złotych trzeba zapłacić w cenie akcji za każdą złotówkę zysków spółki) oraz cena/wartość księgowa (odpowiada na pytanie ile złotych trzeba zapłacić w cenie akcji za każdą złotówkę majątku spółki).

W przypadku spółek z indeksu WIG20 wskaźnik C/Z ma wartość 13,1, zaś wskaźnik C/WK – 1,2. Patrząc na to, jak „śmieciowa” jest obecnie wycena niektórych firm, można aż chwycić się za głowę. Orlen ma wskaźnik C/Z na poziomie 5,6, zaś C/WK – ledwie 0,65. Na podobnym poziomie są notowane akcje KGHM. Już poniżej wartości majątku są notowane akcje największych banków – PKO BP i Pekao. W przypadku całej giełdy, obrazowanej indeksem WIG, sytuacja jest jeszcze bardziej wyrazista. Średni wskaźnik C/Z wynosi 10,1 zaś C/WK – 0,9.

Czytaj też: Czy koronawirus sparaliżuje ruch turystyczny?

Akcje tanie niesłychanie? Tak mówią wskaźniki

Dlaczego to ekstremalnie tanio? Badania przeprowadzone na giełdzie amerykańskiej wskazują, że gdy wskaźnik C/Z spadał w przeszłości do 8,5, to przez kolejnych 10 lat przeciętny zysk z posiadania akcji wynosił 11% w skali roku. Po prostu rynek w kolejnych latach „dowartościowywał” wycenę spółek. Gdy C/Z spadał poniżej 12 – było to średniorocznie 8,2% przez kolejną dekadę.

Z innych statystyk, które jakiś czas temu ściągnąłem z Qnews, wynika, iż do tej pory spadek C/Z poniżej 11 zwykle oznaczał, że akcje są tanie. Co oczywiście nie oznacza, że nie mogą być jeszcze tańsze, ale…

Porównanie wyceny polskich spółek z np. amerykańskimi – wiadomo, że to inna liga, ale… – pokazuje, że tam zyski spółek są wyceniane prawie dwa razy wyżej, niż u nas (C/Z na poziomie 18-20, w zależności od tego, jak liczyć). Oczywiście: amerykańskie zyski to zyski firm będących światowymi liderami innowacji, a w Polsce gros kapitalizacji giełdy to „stara gospodarka” i firmy państwowe.

Wspomniany wyżej Tomasz Hońdo z Qnews pokazuje jeszcze jeden graf – wskaźniki C/Z i C/WK przez pryzmat ostatnich lat. Ceny akcji oraz wartość majątku spółek i ich zyski się zmieniają, więc te wskaźniki nie „chodzą” tak, jak indeksy giełdowe. To bardziej skomplikowana historia. Z tych porównań wychodzi, że wskaźniki wycen spółek mamy jedne z najniższych w historii.

Z drugiej strony: nigdzie nie jest powiedziane, że coś, co jest tanie, nie może być jeszcze tańsze. Na polskiej giełdzie nie ma kapitału, ma ona niską reputację, zaś jedna trzecia spółek jest zarządzana przez Skarb Państwa (a o jakości tego zarządzania był niedawno tekst na „Subiektywnie…”)

Na domiar złego urzędnicy państwowi nie tylko bez ogródek „używają” spółek Skarbu Państwa do finansowania różnych dziwnych interesów, ale też coraz częściej dziwią się, że inwestorzy prywatni w tych spółkach w ogóle mieliby mieć płaconą dywidendę. Dlatego niektórzy obserwatorzy polskiego rynku kapitałowego widzą jeszcze „miejsce” na spadek wartości cen akcji o 10-15%. W momentach głęboko kryzysowych rzeczywiście zdarzało się, że C/Z spadał nawet do poziomu 8-9. Ale trudno wyobrazić sobie, żeby mógł spaść jeszcze głębiej.

Dla kogoś, kto chciałby sobie tanio kupić jakąś porządną spółkę dywidendową dzisiejsza sytuacja może być dobrą okazją do zakupu. Pamiętajmy, że kupując akcje nisko wycenianej spółki tanio „kupujemy” jej zyski oraz dywidendę.

Jeśli taki np. Orlen za 2018 r. wypłacił 3,50 zł dywidendy, to przy założeniu, że w kolejnych latach dywidenda byłaby podobna, kupując jedną akcję po niecałe 60 zł można uzyskać „rentowność dywidendy” ponad 5%. To trzy razy lepiej, niż na bankowym depozycie. Oczywiście przyjmując założenie, że w długiej perspektywie akcje tego Orlenu będą kosztowały co najmniej tyle samo lub więcej.

Tę spółkę podaję wyłącznie jako przykład, nie przywiązujcie się do nazwy. Na tej stronie znajdziecie współczynniki dla wszystkich firm z indeksu WIG20, a na tej stronie – co może być znacznie ciekawsze – wskaźniki spółek z indeksu mWIG40.

Czy koronawirus Covid-19 „zlikwiduje” PPK? A może teraz jest okazja do taniego inwestowania?

Na tę całą degrengoladę z niepokojem muszą patrzeć promotorzy Pracowniczych Planów Kapitałowych. Spadek cen akcji (zarówno lokalnych, jak i globalnych) powoduje, że maleją szanse na pokazanie pracownikom świetnych zysków po pierwszym roku ich uczestnictwa w PPK. A to może spowodować ostateczną klęskę tego pomysłu na dodatkowe oszczędzanie na emeryturę.

Albo wręcz przeciwnie. Może się okazać, że PPK startują w najlepszym możliwym momencie. Zamiast pierwsze akcje kupować „na górce”, mogą zrobić to po niższych, może nawet rozsądnych (?) cenach. Wszystko zależy od tego, czy sytuacja z koronawirusem nie przekształci się w pandemię i nie wywoła globalnej recesji. Jeśli nie – to będzie dla funduszy działających w ramach PPK dobra okazja do tanich zakupów.

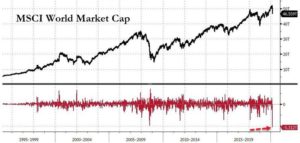

Ja osobiście nie zmieniam ani na jotę składu mojego portfela, który – zgodnie z zasadą czterech ćwiartek – jest w jednej czwartej umieszczony na rynku kapitałowym. Z tej jednej czwartej ok. 60-70% pieniędzy mam ulokowanych poza warszawską giełdą (niestety, w sporej części w Azji). Zakładam, że w perspektywie 20 lat – to mój horyzont inwestycyjny – albo koronawirus przestanie być problemem, albo ludzkość przestanie być problemem ;-)). Przekonuje mnie ten wykres, który daje trochę szerszą perspektywę na panikę inwestorów:

zdjęcie tytułowe: skeeze/leon/pixabay.com