Jak nie utopić pieniędzy w akcjach czy obligacjach spółki, która później okazać się może bankrutem albo oszustem? Jak nie dać się oszukać zarządom spółek giełdowych? „Nie koncentruj się tylko na czytaniu wierszy sprawozdań finansowych, najważniejsze jest to, co zawiera się między wierszami” – mówi czytelnikom „Subiektywnie o Finansach” Jacek Welc, wybitny ekspert od rachunkowości śledczej i – wspólnie z Marcinem Kuchciakiem – wyliczają trzynaście rzeczy, które mogą świadczyć o tym, że w spółce coś jest nie tak

Niezależnie od tego, jak bardzo restrykcyjne będzie prawo giełdowe i księgowe, nie da się całkowicie wyeliminować ryzyka fraudów, oszustw, manipulacji i kradzieży na rynku kapitałowym. Ale jak oddzielić ziarno od plew i uniknąć inwestycji w „podejrzaną” spółkę? Jest sporo zasad, których stosowanie pozwala ograniczyć prawdopodobieństwo takiej wpadki. Rozmawiam o nich z Jackiem Welcem, profesorem nauk ekonomicznych, wybitnym specjalistą w dziedzinie rachunkowości śledczej.

- Pytają, skąd mamy pieniądze, co zamierzamy za nie kupić, żądają potwierdzania danych lub aktualizacji dokumentów. Skąd rosnąca ciekawość banków? [POLECA ING]

- Niemiecki bank centralny przystępuje do obrony gotówki. I rysuje trzy scenariusze zmian w świecie płatności. Czy to może być dobry wzór dla nas? [POLECA EURONET]

- Dobry rok dla inwestujących w obligacje? Rozmowa z zarządzającym funduszami [zaprasza UNIQA TFI]

Jacek Welc wykłada na uczelni w Berlinie i Wrocławiu, często można go spotkać na gościnnych wykładach w różnych miejscach globu. Pracował w firmach zajmujących się corporate finance, sporządzał ekspertyzy z tematyki rachunkowości śledczej i wyceny wartości różnych aktywów. Członek rad nadzorczych polskich firm giełdowych.

W zeszłym roku ukazała się jego książka zatytułowana „Reading between the lines of corporate financial reports”, wydana nakładem Palgrave Macmillan (można się o niej więcej dowiedzieć pod tym linkiem – gorąco zapraszam!) o tym, jak należy analizować sprawozdania finansowe, żeby wyciągać z nich właściwe wnioski. I jak ograniczyć ryzyko, że padniemy ofiarą oszukańczych praktyk w zakresie sprawozdawczości finansowej.

Jak nie dać się oszukać zarządom spółek giełdowych? Od Enrona do Getbacku

Marcin Kuchciak: Okazja do rozmowy zdaje się wyśmienita, gdyż niedawno mieliśmy okrągłą (dwudziestą) rocznicę spektakularnego bankructwa Enrona. To wydarzenie, poza stratami liczonymi w dziesiątkach miliardów dolarów – poszkodowani byli i akcjonariusze, i obligatariusze, i pracownicy – wyrzuciło z rynku firmę audytorską Arthur Andersen, jedną z legend audytu. Okazało się, że jedna z największych amerykańskich firm fałszowała sprawozdania finansowe. W Polsce być może takim lokalnym „enronikiem” – nie waham się użyć tego zdrobniałego sformułowania, żeby oddać właściwą proporcję skali oszustwa księgowego – był zapewne Getback. Mamy w tej sprawie pretensje do giełdy, do KNF, do organów państwa. Ale może brutalna prawda jest taka, że jeżeli zarząd spółki będzie chciał cię oszukać, to i tak to zrobi?

Marcin Kuchciak: Okazja do rozmowy zdaje się wyśmienita, gdyż niedawno mieliśmy okrągłą (dwudziestą) rocznicę spektakularnego bankructwa Enrona. To wydarzenie, poza stratami liczonymi w dziesiątkach miliardów dolarów – poszkodowani byli i akcjonariusze, i obligatariusze, i pracownicy – wyrzuciło z rynku firmę audytorską Arthur Andersen, jedną z legend audytu. Okazało się, że jedna z największych amerykańskich firm fałszowała sprawozdania finansowe. W Polsce być może takim lokalnym „enronikiem” – nie waham się użyć tego zdrobniałego sformułowania, żeby oddać właściwą proporcję skali oszustwa księgowego – był zapewne Getback. Mamy w tej sprawie pretensje do giełdy, do KNF, do organów państwa. Ale może brutalna prawda jest taka, że jeżeli zarząd spółki będzie chciał cię oszukać, to i tak to zrobi?

Jacek Welc: Pełna zgoda. W większości przypadków w sprawozdaniach finansowych nie da się znaleźć 100% dowodów na oszustwo księgowe, a jedynie swoiste „poszlaki”, a i to nie zawsze. Jednakże, w zdecydowanej większości przypadków oszustw można odnaleźć pewne istotne sygnały ostrzegawcze, tzw. czerwone flagi (ang. red flags), wskazujące na podwyższone ryzyko nadużycia. Różnią się one od siebie w zależności od profilu działalności danej spółki, struktury jej grupy kapitałowej i innych czynników. Mówimy tu zarówno o starych jak świat i prostych narzędziach (jak porównanie trendów dotyczących zysków księgowych oraz przepływów pieniężnych), jak i o bardziej zaawansowanych technikach analitycznych.

Jacek Welc: Pełna zgoda. W większości przypadków w sprawozdaniach finansowych nie da się znaleźć 100% dowodów na oszustwo księgowe, a jedynie swoiste „poszlaki”, a i to nie zawsze. Jednakże, w zdecydowanej większości przypadków oszustw można odnaleźć pewne istotne sygnały ostrzegawcze, tzw. czerwone flagi (ang. red flags), wskazujące na podwyższone ryzyko nadużycia. Różnią się one od siebie w zależności od profilu działalności danej spółki, struktury jej grupy kapitałowej i innych czynników. Mówimy tu zarówno o starych jak świat i prostych narzędziach (jak porównanie trendów dotyczących zysków księgowych oraz przepływów pieniężnych), jak i o bardziej zaawansowanych technikach analitycznych.

Jasno stawiając sprawę, należy jednak przyznać, że sygnały płynące z tych czerwonych flag nie są precyzyjne i mogą występować również w przypadku „zdrowych okazów”. Jest z nimi trochę tak jak z jazdą „na podwójnym gazie” – większość przypadków jazdy po pijanemu nie kończy się tragicznym wypadkiem, a do tego również trzeźwi kierowcy powodują śmiertelne wypadki, co jednak nie zmienia faktu, że widząc kolegę wsiadającego za kierownicę po 3-4 piwach, powinniśmy potraktować to jako bardzo ryzykowne zachowanie i najlepiej zapobiec takiej jeździe.

Ważne jest również to, że najczęściej oszustwa księgowe są sygnalizowane jednocześnie przez więcej niż jedną czerwoną flagę, przy czym „głośność hałasu” płynącego z tych symptomów zwiększa się zwykle wykładniczo tuż przed katastrofą. Tak było m.in. w przypadku Getbacku. Problem nie polega na tym, że nie ma w 100% skutecznych narzędzi do wykrycia oszustwa księgowego, ale na tym, że zdecydowanie zbyt wielu analityków ignoruje dostępne sygnały ostrzegawcze.

Innymi słowy – jeżeli „smart management” będzie chciał cię oszukać, to i tak to uczyni, a jednocześnie analitycy finansowi nie robią wystarczająco dużo w ramach dostępnych narzędzi i technik, by przypadki oszustw wykrywać na ich wczesnym etapie, zanim będzie już za późno.

Marcin Kuchciak: Błędy zdarzają się, najprawdopodobniej są wpisane w funkcjonowanie społeczeństwa. Ważne, żeby wyciągać z nich prawidłowe wnioski. Pokłosiem sprawy Enrona było uchwalenie w USA ustawy Sarbanes-Oxleya, ze środowiska audytorskiego wypadł Andersen, a część inwestorów nie ufa już tak bezrefleksyjnie temu, co publikują w swoich sprawozdaniach finansowych spółki giełdowe. Czy Twoim zdaniem przypadek Enrona czegoś ludzi nauczył?

Jacek Welc: Trochę tak, a trochę nie. Chciwość i pokusa nadużycia była, jest i będzie, więc menedżerowie i księgowi próbowali, próbują i będą próbować „naciągać” swoje raportowane wyniki finansowe.

Z jednej strony uczestnicy rynków są świadomi, że rachunkowość to nie nauka ścisła (czytaj: jest podatna na subiektywne założenia oraz manipulacje), ale z drugiej strony nie mam wrażenia, by naprawdę starali się to ukrócić – na przykład analizując dogłębnie sprawozdania finansowe pod kątem symptomów nadużyć.

Czy „filtr audytorski” uległ poprawie? Również trudno powiedzieć. Enron (a także WorldCom, Waste Management i jeszcze parę innych historii) zdarzył się przecież 20 lat temu, a tymczasem w ostatnich latach mieliśmy całą serię całkiem spektakularnych przypadków (choćby Toshiba, General Electric, Wirecard, Carillion, Kraft Heinz, Tesco, Pattisserie Valerie, a do tego jeszcze wiele, wiele innych).

Czytaj więcej – świetna analiza Marcina Kuchciaka: Dokładnie 20 lat temu upadł Enron. Czy wyciągnęliśmy z tego wnioski? (subiektywnieofinansach.pl)

Nawet jeśli regulacje dotyczące sprawozdawczości finansowej oraz rewizji księgowej uległy na przestrzeni lat poprawie, to w tym samym czasie modele biznesowe wielu spółek i grup kapitałowych stały się tak wyrafinowane, że w wielu przypadkach ich solidne zaudytowanie jest ekstremalnie trudne.

A czy sami inwestorzy nauczyli się czegokolwiek? Raczej nie. Z mojego skromnego doświadczenia wynika, że tak jak ignorowali oni (nie wszyscy oczywiście) sygnały ostrzegawcze w przeszłości, tak mają tendencję czynić to teraz. O ile „czytanie wierszy sprawozdań finansowych” (np. klasyczna analiza rentowności czy płynności) jest stosowane jako standard w przypadku większości spółek, o tyle skrupulatne „czytanie między wierszami” należy wciąż do egzotyki, również w przypadku wielu inwestorów instytucjonalnych czy agencji ratingowych.

Trzynaście check-pointów na „kontrwywiad”, czyli jak nie dać się oszukać?

Marcin Kuchciak: Przygotowując się do naszej rozmowy, zastanowiłem się nad listą pewnych kanonów, które biorę pod uwagę w procesie inwestycyjnym. Katalog z pewnością nie jest wyczerpujący, ale traktuję go jako swoisty dekalog inwestycyjny, choć nie jest to lista dziesięciu zasad, bliżej jej pewnie do parszywej trzynastki. Nie jest on uszeregowany hierarchicznie. Uważam, że jego stosowanie może ograniczyć ryzyko oszustwa, które może polegać na świadomym „gotowaniu książek rachunkowych” lub takim księgowaniu zdarzeń gospodarczych, że zapisy rachunkowe są wprawdzie true, ale nie są fair. Chciałbym poznać Twoją opinię na ten temat. Zasada pierwsza: zmiany polityki rachunkowej spółki i powody tych zmian. Warto zwracać na to uwagę?

Jacek Welc: Są takie lata, gdy w życie wchodzi na raz kilka istotnych zmian standardów rachunkowych, ale bywają też lata „nudne”, czyli bez wielu nowych standardów księgowych. Zdecydowana większość takich zmian jest oczywiście obligatoryjna dla spółek, choć jest tu pewna elastyczność czasowa w zakresie terminu wdrożenia (często „nie później niż”, ale z opcją wcześniejszego wdrożenia).

Natomiast spółki od czasu do czasu dokonują też samodzielnych zmian stosowanych przez nie zasad rachunkowości w obrębie podejść dopuszczalnych przez obowiązujące przepisy, a w szczególności tzw. wielkości szacunkowych – np. zakładanych okresów amortyzacji środków trwałych. Niezależnie od genezy, każda istotna zmiana zasad rachunkowości może powodować głęboką erozję porównywalności, a czasem również wiarygodności, publikowanych przez spółki danych księgowych.

Marcin Kuchciak: Moja zasada druga to transakcje zarządu akcjami spółki, którą zarządzają. Biorąc pod uwagę asymetrię informacyjną pomiędzy zarządem a akcjonariuszami, sygnałem ostrzegawczym może być fakt pozbywania się akcji lub niekupowanie ich mimo deklarowanych przez menedżerów publicznie świetnych perspektyw biznesowych spółki.

Jacek Welc: Marcin, oczywista sprawa. Sprzedaż akcji przez „insiderów” prawie zawsze stanowi pewien sygnał ostrzegawczy, przy czym nie musi on dotyczyć kwestii wiarygodności raportów finansowych, ale np. problemów operacyjnych (np. utraty znaczącego kontraktu, która przełoży się na przyszłe wyniki finansowe). Oczywiście, jak każdy inny sygnał ostrzegawczy, również i ten nie stanowi „nauki ścisłej” – może być przecież tak, że członek zarządu czy rady nadzorczej sprzedaje akcje spółki, bo potrzebuje środków finansowych na różne wydatki osobiste.

Marcin Kuchciak: Z tymi zagadnieniami wiąże się trzecia zasada. „Skin in the game” – o wiele mniejszą motywację do jakichkolwiek niepożądanych praktyk rachunkowych będzie mieć zarząd mocno zaangażowany kapitałowo w spółkę niż ten, który nie uczestniczy w niej kapitałowo lub uczestniczy w śladowych ilościach. Po części wiąże się to też z „łańcuchem karmienia” – akcjonariusze są na końcu listy podmiotów, których zaspokaja się w razie upadłości spółki.

Jacek Welc: To wydaje mi się być nie do końca prawdą, czasem może być dokładnie odwrotnie. Możemy sobie przecież wyobrazić nieuczciwy zarząd jakiejś spółki, mocno zaangażowany w jej kapitał akcyjny, i ten zarząd chciałby upłynnić (zbyć) posiadane akcje, zanim będzie za późno, tj. zanim popełnione w okresach wcześniejszych oszustwa księgowe wyjdą na jaw. Jeżeli takie pozbycie się „trefnych” akcji wymaga pewnego czasu, to wówczas menedżerowie mogą brnąć w działalność przestępczą dalej i dalej. Zresztą, przecież top menedżerowie Enrona posiadali dużo akcji spółki, które masowo sprzedawali tuż przed upadłością spółki…

Marcin Kuchciak: Przejdźmy do reguły czwartej. W jej ramach interesuje mnie to, kim jest zarząd? Czy są to najemnicy, którzy co kilka lat zmieniają zarządzane przez nich spółki, czy wiążą się bardziej długoterminowo z firmą. Czy wcześniej zasiadali w zarządach spółek budzących kontrowersje czy zarządzana przez nich spółka jest centrum ich aktywności zawodowej?

Jacek Welc: Jasna sprawa. Jak w życiu, jeśli mamy do czynienia z „recydywą”, czyli menedżerami, którzy wcześniej, w innych spółkach, byli już przyłapani na przekrętach, to jest to zawsze mocny sygnał ostrzegawczy. Choć oczywiście asymetryczny – fakt, że w CV członków zarządu nie widzimy nic „godnego wstydu i potępienia” nie oznacza przecież, że można im bezgranicznie ufać. Czasami przecież „okazja czyni złodzieja”.

Marcin Kuchciak: Kolejna zasada to sprawdzenie, jak wygląda polityka wynagradzania zarządu. Ważna dla mnie jest lista składników wynagrodzenia o charakterze stałym i zmiennym. Jakie są ich proporcje, jakie są zdarzenia skutkujące wypłatą wynagrodzenia zmiennego? Czy menedżerowie są objęci programami motywacyjnymi – np. opcje lub warranty na akcje? Czy te programy motywacyjne mają wbudowane bardzo ambitne parametry, których spełnienie umożliwia przyznanie instrumentu motywacyjnego?

Jacek Welc: Ta sprawa nie jest jednoznaczna. W historii „kreatywnej księgowości” było mnóstwo przypadków nadużyć motywowanych w znacznym stopniu programami bonusów menedżerskich. Z jednej strony bowiem takie podpięcie wynagrodzeń pod „performance” powinno zwiększyć dbałość menedżerów o losy spółki i jej długookresowe wyniki finansowe, ale z drugiej strony praktyka pokazuje, że często menedżerowie tak się „zakotwiczają” na próbach „dowiezienia” wyników, pod które podpięte są ich bonusy, że często robią wiele, by te wyniki zaraportować za wszelką cenę, również dzięki wykorzystaniu trików księgowych.

Marcin Kuchciak: Następną rzeczą, którą – moim zdaniem – warto brać pod uwagę jest to, czy spółka należy do branży bardziej podatnej na zafałszowywanie wyników czy też nie.

Jacek Welc: Obecnie chyba już nie ma takiego międzybranżowego zróżnicowania. W każdej branży można znaleźć obszary podatne na oszustwa księgowe, więc to, czy dana spółka je popełnia, nie wynika z jej przynależności branżowej, ale ze specyficznych dla niej czynników zewnętrznych – np. presji kredytodawców czy akcjonariuszy na osiągnięcie określonych wyników, jak również czynników wewnętrznych – kultura etosu biznesowego danej spółki, jej ład korporacyjny, siła rady nadzorczej, itd.

Marcin Kuchciak: Kolejna rzecz na mojej liście to badanie najważniejszych wskaźników efektywności biznesu w dłuższym terminie – zwłaszcza tzw. pierwszej marży (marża brutto na sprzedaży). Zwracam uwagę na nagłą poprawę marż, zwłaszcza jeżeli nie odnotowują jej konkurenci spółki.

Jacek Welc: Tak, marże odbiegające podejrzanie (in plus) od konkurentów stanowią jeden z czynników ostrzegawczych. Ale pamiętajmy, że jak każda czerwona flaga, również ta bywa nieprecyzyjna. W latach 90-tych Microsoft bił przecież wszystkich swoich konkurentów na głowę pod względem rentowności operacyjnej, co – jak dziś wiemy – nie wynikało z żadnych trików księgowych tylko z faktycznych ówczesnych przewag konkurencyjnych i quasi-monopolistycznej pozycji tej spółki. Tak samo zapewne jest w przypadku Apple w czasach współczesnych. Zatem ponadprzeciętna rentowność to jeszcze nie dowód oszustwa, choć faktycznie, gdy coś wydaje się zbyt piękne, by być prawdziwym, to zawsze warto bliżej się temu przyjrzeć.

Marcin Kuchciak: Jacku, przejdźmy do ósmej reguły, czyli one-offy. Jeśli spółka często księguje zdarzenia jednorazowe, to jaki jest ich stopień przyczynienia się do ogólnego wyniku? Jak wygląda polityka rezerw i czy historycznie w gorszych czasach spółka nie rozwiązywała rezerw?

Jacek Welc: Jakiekolwiek znaczące zdarzenia jednorazowe zawsze zasługują na wnikliwą analizę. Co ciekawe, należy się im przyjrzeć po obydwu stronach – patrzymy nie tylko na takie, które jednorazowo podbiły wynik (np. rozwiązane odpisy na zapasy), ale również na te dołujące (np. głębokie jednorazowe rezerwy restrukturyzacyjne). Trzeba w szczególności uważać na takie one-offs, które nie wynikają z faktycznych transakcji rynkowych (np. jednorazowy zysk na zbyciu spółki zależnej), ale bazują głównie na subiektywnych szacunkach (rezerwy, odpisy, etc.), bo w takich przypadkach pole do nadużyć jest szczególnie duże.

Marcin Kuchciak: Kolejna moja zasada to porównywanie OCF (przepływów pieniężnych z działalności operacyjnej) z zyskiem przed opodatkowaniem. Przyczyny nienadążania zysku brutto za OCF bywają różne, lecz jakakolwiek znacząca rozbieżność powinna stanowić przesłankę do refleksji i sprawdzenia, z czego to wynika.

Jacek Welc: Jeżeli przepływy operacyjne podejrzanie odbiegają (in minus) od raportowanych zysków księgowych, to prawie zawsze jest to mocny sygnał ostrzegawczy – w szczególności, gdy zyski są dodatnie i szybko rosnące, a przepływy ujemne i pogłębiające swoją ujemność. Trzeba jednak pamiętać, że niektóre techniki agresywnej księgowości skutkują zawyżaniem nie tylko zysków księgowych, ale także raportowanych przepływów operacyjnych (np. agresywna kapitalizacja nakładów badawczo-rozwojowych w aktywach niematerialnych, implikująca ich ujmowanie w przepływach inwestycyjnych, a nie operacyjnych). Czyli ten sygnał ostrzegawczy ma charakter wybitnie asymetryczny – podczas gdy podejrzanie niskie przepływy operacyjne zawsze są niebezpieczne, to ich pozornie wysokie wartości nie stanowią gwarancji wiarygodności i porównywalności danych księgowych.

Marcin Kuchciak: Na pozycji dziesiątej mojej listy znajdują się transakcje z podmiotami powiązanymi. A więc to, czy zarząd jest zaangażowany w tego typu transakcje, czego one dotyczą, jaki mają rozmiar, czy są one dokonywane regularnie.

Jacek Welc: Jeżeli dana spółka jest mocno zaangażowana w istotne transakcje z podmiotami powiązanymi, zwłaszcza jeżeli są to zakupy np. surowców od spółek powiązanych rodzinnie z „insiderami” albo sprzedaż towarów/usług do podmiotów powiązanych, to zawsze należy być sceptycznym. Zwróćmy uwagę na przykład na Getback, który w okresach bezpośrednio poprzedzających swój upadek dokonywał masowych transakcji zbywania (a następnie odkupowania) pakietów wierzytelności do powiązanych funduszy, które nie podlegały konsolidacji metodą pełną.

Dziś wszyscy wiemy, że były to całkowicie sztuczne transakcje, niemające treści ekonomicznej i nakierowane jedynie na zawyżenie raportowanych zysków Getbacku. Ale każdy, kto wnikliwie spojrzał na raporty finansowe Getback (już w jego prospekcie emisyjnym), mógł dostrzec taki mocny sygnał ostrzegawczy.

Pamiętajmy jednak, że również i ten sygnał ostrzegawczy ma charakter asymetryczny – podczas gdy istotne transakcje z podmiotami powiązanymi zawsze są niebezpieczne, to ich brak w raporcie finansowym nie musi oznaczać… ich faktycznego braku. Bo może okazać się, że spółka po prostu takich transakcji nie ujawnia w takim zakresie, w jakim powinna – może nawet tak je sprytnie aranżować, by umknęły one oczom audytora spółki.

Marcin Kuchciak: Następny w kolejce jest zakres tzw. ujawnień. Czy spółka ujawnia w swoich sprawozdaniach jedynie minimum informacji wynikających ze standardów księgowych MSR/PSR czy dodaje coś ekstra od siebie, żeby ułatwić czytelnikowi raportu zrozumienie, skąd pochodzą raportowane wyniki.

Jacek Welc: Z tym bywa różnie. Z jednej strony bardzo oszczędne raporty finansowe, czyli zawierające jedynie minimalne ujawnienia, wymagane przepisami prawa, często odzwierciedlają brak przywiązywania wystarczającej uwagi ze strony spółki do kwestii dostarczania inwestorom, jak również innym użytkownikom sprawozdań, użytecznych informacji, zarówno czysto finansowych, jak i opisowych.

Ale z drugiej strony historia uczy, że spółki „umoczone” w oszustwa księgowe niejednokrotnie publikują całkiem obszerne raporty finansowe. Dzieje się tak z prostego powodu. Łatwiej jest „ukryć” (w sensie uczynić trudniejszym do znalezienia) jakieś kluczowe informacje, stanowiące czerwoną flagę, w grubym np. na 200-300 stron raporcie okresowym – bo kto ma czas na „przewałkowanie” takiego opasłego dokumentu „od dechy do dechy”?

A zatem sama opasłość raportu finansowego oraz szczegółowość znajdujących się w nim ujawnień to jeszcze nie gwarancja jego wysokiej jakości. Pamiętajmy przy tym, że ilość informacji to jedno, a ich przejrzystość i zrozumiałość to drugie – raporty spółek popełniających oszustwa księgowe często nie odbiegają od normy pod względem zakresu zawartych w nich informacji, jednak niejednokrotnie charakteryzują się np. trudnym do zrozumienia językiem w częściach opisowych, niezgodnościami pomiędzy danymi liczbowymi podawanymi w różnych częściach raportu itd.

Marcin Kuchciak: Przedostatnia reguła wiąże się z korektami sprawozdań. Ważne dla mnie jest, jak często spółka decyduje się na dokonanie korekt wyników finansowych, czego one dotyczą i jak poważne są to korekty.

Jacek Welc: Oczywiście wszelkie korekty rzekomych poprzednich błędów księgowych powinny wzbudzać podejrzenia, naturalnie pomijając jakieś zupełnie nieistotne, drobne błędy. Przecież każdą spółkę giełdową stać na zatrudnienie wystarczającej liczby pracowników w działach księgowych niezbędnych do sporządzania raportów wolnych od istotnych błędów. A jeśli nie stać, to może taka spółka nie powinna wybierać się na rynek publiczny?

Innym zagadnieniem są natomiast korekty czy raczej przekształcenia poprzednich danych księgowych ze względu na dokonane przez spółkę zmiany stosowanych zasad rachunkowości, w szczególności gdy wynikają one ze zmian obowiązujących standardów księgowych. Ale korekty błędów, nawet jeśli są to błędy niezamierzone, zawsze powinny ograniczać stopień zaufania do raportowanych wyników danego podmiotu, bo nawet jeśli raportowane dane są wolne od świadomych „przekrętów”, to błędy mogą wskazywać na niskie kompetencje departamentów księgowych danej spółki.

Marcin Kuchciak: I na koniec zasada odnosząca się do tego, kto jest audytorem spółki – czy jest to duży podmiot o międzynarodowej skali działania i dobrej reputacji czy też może niekoniecznie. Warto wyguglować, co w ostatnich latach media donosiły o danym audytorze międzynarodowym. Czy audytorzy spółki bardzo często się zmieniają? Jakie są tego przyczyny? Oceniam też – na podstawie wyników rewizji innych spółek – jak często dany audytor wystawiał zastrzeżenia w opinii lub odmawiał wystawienia opinii i jakie były tego przyczyny. Zastanawiam się też, czy dany audytor ma odpowiednią ekspertyzę branżową – ile zrobił audytów dla spółek z danej branży?

Jacek Welc: W mojej opinii wielkość czy rozpoznawalność audytora jako gwaranta jakości sprawozdań finansowych to mit. Potwierdzają to liczne „wtopy” wszystkich firm z grupy „Fat Four” (nie mylić z „Fab Four”), jakie miały miejsce w ostatnich latach (vide: Getback w Polsce, Wirecard w Niemczech, Carillion oraz Pattisserie Valerie w Wielkiej Brytanii czy General Electric oraz Kraft-Heinz w USA). Oczywiście, jedna maluteńka firma audytorska (np. 2-3 biegłych) nie jest w stanie dokonać rzetelnego audytu tak dużej spółki jak KGHM czy PKN Orlen. Ale to nie oznacza, że audyt wykonany przez firmę z „Fat Four” gwarantuje wiarygodność otrzymanych danych księgowych. Natomiast nagła zmiana audytora przez spółkę, jak również rezygnacja samego audytora ze współpracy ze spółką, to oczywiście zawsze mocna czerwona flaga.

Marcin Kuchciak: Dziękuję Jacku bardzo za rozmowę. Mam nadzieję, że dzięki niej ci czytelnicy „Subiektywnie o Finansach”, którzy samodzielnie inwestują pieniądze na rynku kapitałowym, unikną jakiejś wtopy.

———

Skorzystaj z bankowych promocji, sprawdź „Okazjomat Samcikowy”

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Weź 2% rocznie (bez limitów!) na koncie oszczędnościowym i inwestuj za darmo w światowe ETF-y

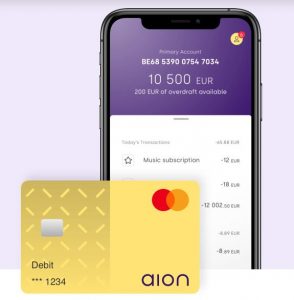

Jak znaleźć konto oszczędnościowe, które zapewni zauważalne odsetki? Przegląd wszystkich porządnych kont oszczędnościowych w Polsce publikujemy na „Subiektywnie o Finansach” non-stop pod tym linkiem, zapraszam do korzystania. Dziś prawdopodobnie najlepiej oprocentowanym kontem oszczędnościowym jest to, które ma w ofercie Aion Bank – partner akcji edukacyjnej „Bank Przyszłości” na blogu „Subiektywnie o Finansach”.

Jak znaleźć konto oszczędnościowe, które zapewni zauważalne odsetki? Przegląd wszystkich porządnych kont oszczędnościowych w Polsce publikujemy na „Subiektywnie o Finansach” non-stop pod tym linkiem, zapraszam do korzystania. Dziś prawdopodobnie najlepiej oprocentowanym kontem oszczędnościowym jest to, które ma w ofercie Aion Bank – partner akcji edukacyjnej „Bank Przyszłości” na blogu „Subiektywnie o Finansach”.

To nowy bank na polskim rynku, który oferuje usługi w modelu abonamentowym – można mieć pakiet Light za 0 zł, pakiet Smart za 29,99 zł i pakiet All-Inclusive za 49,99 zł (tutaj recenzja jego oferty z dnia debiutu).

Aion Bank kusił do tej pory m.in. oprocentowanym na 1% kontem oszczędnościowym w pakiecie Light bez żadnych limitów kwotowych. A od 1 grudnia zwiększył oprocentowanie złotowych kont oszczędnościowych do nawet 2%. Niestety, są ograniczenia. Z oferty mogą skorzystać posiadacze planu Smart (dostaną teraz 1,5% oprocentowania w skali roku na złotowym koncie oszczędnościowym) oraz planu All-Inclusive (2% w skali roku na takim samym koncie).

Oferta dotyczy ponadto tylko nowo otwieranych rachunków. Można by powiedzieć, że jest to de facto oferta „na nowe środki”. Ale istnieje prosty trik, żeby to ograniczenie ominąć – trzeba zamknąć obecne konto oszczędnościowe i otworzyć nowe – już z wyższym oprocentowaniem.

Komu może opłacić się ta oferta? Przy abonamencie za plan All-Inclusive za 49,99 zł miesięcznie (ok. 600 zł rocznie) po zdeponowaniu 50 000 zł wypłacone odsetki wyniosą 800 zł netto (po opodatkowaniu). Składając na koncie oszczędnościowym 100 000 zł zarobimy 1600 zł (po opodatkowaniu). A składając 450 000 zł, czyli niemal maksymalną kwotę objętą gwarancjami belgijskiego funduszu gwarancyjnego (próg jego odpowiedzialności to 100 000 euro) – otrzymamy 7200 zł.

Przy abonamencie na plan Smart (29,99 zł miesięcznie, 360 zł rocznie) oraz oprocentowaniu konta oszczędnościowego na poziomie 1,5%, deponując 50 000 zł, można dostać ok. 600 zł rocznie odsetek. A lokując na koncie oszczędnościowym 100 000 zł rocznie – można dostać ok. 1200 zł rocznie odsetek.

Oczywiście: można też „po staremu” zarabiać 1% rocznie na koncie oszczędnościowym w darmowym planie Light – tu warunki pozostają bez zmian. Przy kwocie 50 000 zł odsetki wyniosą 400 zł w skali roku (po opodatkowaniu), a przy 100 000 zł – 800 zł. Aion Bank gwarantuje takie oprocentowanie przynajmniej do końca lutego, bez żadnych limitów kwotowych.

Jeśli założysz konto w Aion Banku, korzystając z tego linku oraz wpiszesz kod promocyjny SOFFREE – dostaniesz dwa miesiące darmowego okresu próbnego w płatnych planach taryfowych Aion Banku – Smart oraz All-Inslusive (tutaj szczegóły tych planów). Możesz też skorzystać z kodu SUBIEKTYWNIE50 i mieć przez pół roku 50% zniżki na te same dwa płatne plany taryfowe.

Co to oznacza? Że np. roczny abonament za konto All-Inclusive spada z ok. 600 zł do ok. 450 zł. Lokując na koncie oszczędnościowym 100 000 zł i wyciskając 2% w skali roku (czyli 1600 zł po opodatkowaniu) można mieć 1150 zł odsetek na czysto. Z kolei roczny abonament na pakiet Smart wyniesie ok. 270 zł zamiast 360 zł (również podnosząc rentowność oszczędzania).

—————

Sprawdź inwestycje ze znakiem jakości Samcika

>>> Oszczędzaj na emeryturę i dostań 200 zł „samcikowej” premii. Załóż przez internet konto IKE i ulokuj pieniądze w jednym z tanich funduszy UNIQA. To TFI pobiera jedne z najniższych w Polsce opłaty za zarządzanie funduszami inwestycyjnymi (dla części funduszy 0,5%). Nie ma też żadnych opłat przy zakupie (a kupujesz nie ruszając się z fotela). Koniecznie wpisz kod promocyjny: msamcik2021. Jeśli nie chcesz blokować oszczędności aż do emerytury – załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA – te same fundusze z niskimi opłatami, ale bez obowiązku „mrożenia” pieniędzy aż do emerytury. Maciek Samcik trzyma tam kawałek swoich prywatnych oszczędności. Jeśli nie jesteś do końca przekonany/a, to zerknij do tego artykułu

>>> Zainwestuj z Samcikiem w fundusze inwestycyjne z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w tysiącach funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Kupuję tam fundusze. Inwestowanie bez opłat dystrybucyjnych po wpisaniu kodu promocyjnego ULTSMA. A w tym poradniku są najważniejsze rady, w co teraz inwestować.

>>> Myślisz o tym, jak ochronić oszczędności przed inflacją? Rozważ ulokowanie niewielkiej części pieniędzy w obligacje największych polskich firm. Pomaga w tym dom maklerski Michael / Ström, największe niebankowe biuro maklerskie na rynku obligacji korporacyjnych. Jeśli masz chrapkę na obligacje emitowane przez firmy, to zapraszam do zainwestowania za jego pośrednictwem. Ja też to robię i wkrótce opiszę swój portfel oraz opowiem o tym, jak go zbudowałem z pomocą mojego opiekuna w domy maklerskim (więcej szczegółów o ofercie Michael / Ström pod tym linkiem). A w tym poradniku dwa słowa o tym, ile można zarobić, jakie jest ryzyko i jak inwestować, żeby nie osiwieć z nerwów.

>>> Proste inwestowanie w ETF-y z całego świata jest możliwe dzięki platformie Finax, z której korzysta też Samcik. Rejestrujesz się pod tym linkiem, odpowiadasz na kilka pytań, na ich podstawie robot ustawia portfel inwestycji w ETF-y (czyli „automatyczne” fundusze inwestycyjne) z całego świata. Dzięki temu linkowi nie zapłacisz opłaty 1,2% za zainwestowanie mniejszej kwoty niż 1000 euro, o ile w danym momencie ta promocja będzie aktywna w Finax.

——–

Chcesz porady w sprawie oszczędności? Zapisz się na newsletter Samcika!

I na koniec ogłoszenie. Jeśli masz pytania dotyczące swoich oszczędności, chciałbyś uzyskać moją poradę, to zapisz się na newsletter „Subiektywnie o Finansach”. Do subskrybentów od czasu do czasu wysyłam specjalny e-mail, w którym informuję, w jaki sposób odbiorcy newslettera będą mogli uzyskać na wyłączność moją poradę dotyczącą swojej sytuacji finansowej w czasie kryzysu koronawirusowego. Jak uzyskać poradę na wyłączność? Kliknij tutaj, zapisz się na mój newsletter i bądźmy w kontakcie!

zdjęcie tytułowe: Clay LeConey/Unsplash