Domowe finanse w 2022 r. to będzie duże wyzwanie. Zanosi się na rok wyjątkowo dużych zawirowań w naszych portfelach. Przedstawiam pięć najważniejszych trendów, które wpłyną na zawartość naszych kieszeni w nadchodzących 12 miesiącach

W 2022 r. nasze portfele będą niczym łódka rzucona na wysokie fale. Wzrosną koszty utrzymania mieszkania (ceny prądu, gazu, ogrzewania, czynszu, opłat za wywóz śmieci), na zakupach w sklepach inflacja zbliży się do 10%, a rząd namiesza w podatkach. To już wiemy, co jeszcze?

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

1. Finanse w 2022 r.: „automatyczny” deficyt w wielu domowych budżetach

Dla wielu osób – po względnie dobrych czasach, gdy rosły dochody, a kredyty były tanie – dużym wyzwaniem będzie zachowanie płynności w domowych portfelach. Wiele obciążeń wzrośnie automatycznie (rachunki domowe, raty kredytów), a „inflacyjny” wzrost pensji w wielu przypadkach „nie dojedzie”. Kto nie miał do tej pory kilkunastoprocentowego bufora między dochodami a wydatkami może być zagrożony „samobieżnym” wpadnięciem w tarapaty finansowe.

„Samobieżnym”, czyli takim, które pojawi się nawet wtedy, gdy nie będziemy „złego” nic robić. Na zakupach w sklepach można próbować oszczędzać, ale jeśli przyjdzie „strzał” w postaci wyższych rachunków za prąd i gaz, a do tego np. wykorzystany limit w karcie kredytowej albo kredyt odnawialny na koncie staną się nagle wysoko oprocentowanymi „zabawkami” – możemy mieć deficyt budżetowy. Nasze finanse w 2022 r. będą wymagały większej troski niż zwykle.

Czytaj też: Postanowienia noworoczne. Jak wytrwać? Pomoże technologia! (homodigital.pl)

Nagły zjazd pod kreskę – o ile nie zareagujemy od razu – grozi wpadnięciem w pętlę zadłużenia, bo w większości przypadków ratujemy się podwyższaniem limitów kredytowych albo zaciąganiem nowych długów. Pierwsze tygodnie nowego roku warto wykorzystać na porządki w domowym budżecie. I na zrobienie w nim kilkunastu procent „luzu”. Musicie przygotować się na o kilkaset złotych wyższe wydatki, by nie powodowały one dramatu.

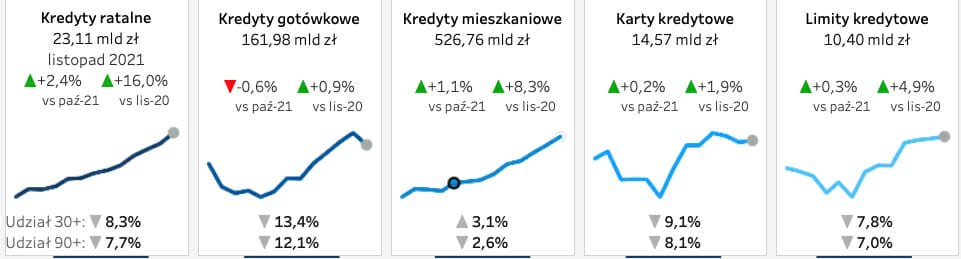

Poniżej na wykresach macie poziom zadłużenia Polaków w ramach różnego rodzaju kredytach. Wszystkie (może poza gotówkowymi o stałej stopie procentowej) mocno podrożeją.

Czytaj też: Czy warto teraz nadpłacać kredyt? Oprocentowanie kredytów rośnie (subiektywnieofinansach.pl)

2. Nie obronimy się przed inflacją. Kapitał popłynie do inwestycji „w WIBOR” i „w inflację”

Inflacja osiągnie prawdopodobnie takie rozmiary, że nie będzie możliwości, by – bez podejmowania ryzyka dużej wahliwości kapitału – ochronić pieniądze przed spadkiem realnej wartości. Jedyne, co będzie można zrobić, to ograniczyć skalę strat, to „grać” w tę samą grę. A jak? Przede wszystkim lokując pieniądze tam, gdzie oprocentowanie jest uzależnione od inflacji albo przynajmniej od wskaźnika WIBOR (który już teraz wynosi 2,5%, a w ciągu 2022 r. zapewne urośnie do 3-3,5% lub więcej).

Czytaj też: Oprocentowanie obligacji skarbowych: dlaczego rząd je „zamroził”? (subiektywnieofinansach.pl)

To najpewniej będzie trend, który będzie nam towarzyszył przez cały 2022 r. Warto wybierać: >>> lokaty i konta oszczędnościowe z oprocentowaniem uzależnionym od stawki WIBOR (pod warunkiem, że oprocentowanie nie jest obniżane o jakiś wskaźnik, np. nie wynosi WIBOR minus ileśtam); >>> obligacje skarbowe z oprocentowaniem uzależnionym od stawki WIBOR (tę cechę mają obligacje trzyletnie), >>> obligacje skarbowe w oprocentowaniem uzależnionym od inflacji (tę cechę mają obligacje czteroletnie i dziesięcioletnie), >>> obligacje emitowane przez najbardziej wiarygodne firmy z oprocentowaniem uzależnionym od stawki WIBOR (więcej na ten temat w tym poradniku).

Czytaj więcej: Prezes NBP już bez ogródek: bardzo wysoka inflacja przez cały 2022 r. (subiektywnieofinansach.pl)

3. Zmiana klimatu w nieruchomościach?

Nieruchomości dla wielu Polaków były jak tarcza antyinflacyjna. Nominalny wzrost cen w połączeniu z możliwością zarabiania na wynajmie sprawiał, że opłacało się kupić mieszkanie, żeby chronić swój kapitał. Tym bardziej, że stopy procentowe były na rekordowo niskim poziomie. Pod inwestycje było kupowane co drugie mieszkanie. Mieliśmy na rynku sporo patologii wynikających z ogromnego popytu na nieruchomości. Wiele wskazuje na to, że czasy mieszkaniowego eldorado właśnie się kończą.

Owszem, za nami rok rekordów. Powstało ok. 230 000 nowych domów i mieszkań (najwięcej od ponad 40 lat, więcej niż za Gierka). Banki udzieliły najwięcej w historii kredytów mieszkaniowych (na łączną kwotę ok. 85-90 mld zł). Według BIK w listopadzie przeciętna wartość kredytu wyniosła aż 338 000 zł. To oczywiście najwięcej w historii.

Szczyt hossy deweloperów wyrażonej giełdowym indeksem WIG-Nieruchomości, która odzwierciedla cenę akcji spółek deweloperskich, już był – w październiku. To miesiąc przełomu, bo wtedy Rada Polityki Pieniężnej zaczęła podnosić stopy procentowe. To nie przypadek, że od tamtej pory WIG-Nieruchomości stracił 13%, a drugi pod względem liczby oddanych mieszkań deweloper Murapol zawiesił plany oferty publicznej akcji.

Wzrost rat kredytów spowoduje mniejszy popyt na mieszkania. Spadnie opłacalność najmu, gdy mieszkanie zostało sfinansowanie kredytem. Sytuacji nie odwróci program „Mieszkanie bez wkładu własnego”. To program, w którym wkład własny sami musimy sobie spłacić, co powoduje wzrost kwoty wnioskowanego kredytu i wzrost rat, więc wpływ na rynek będzie pomijalny (w przeciwieństwie do efektu propagandowego, choć nawet NBP krytykuje ten pomysł – więcej na ten temat tutaj).

Czeka nas spowolnienie – brzmi najnowszy raport PKO BP. Choć analitycy nie raz się już mylili, to tym razem chyba trafili w punkt.

„W scenariuszu bazowym oceniamy, że w 2022 ceny mieszkań wzrosną o ok. 4%. Wzrost cen będzie skoncentrowany przede wszystkim na początku roku, gdy deweloperzy będą próbowali przenieść wysokie koszty projektów inwestycyjnych na odbiorców. Z kwartału na kwartał popyt prawdopodobnie będzie spowalniał, a rosnąć będzie odsetek niesprzedanych gotowych mieszkań. Niższy popyt przy stopniowo rosnącej ofercie wygeneruje negatywną presję na ceny”

– czytamy w raporcie największego polskiego banku. Wygląda więc na to, że inwestowanie w mieszkania – po raz pierwszy od dobrych kilku lat – może nie zapewnić ochrony pieniędzy przed inflacją.

4. Problem kredytów frankowych zostanie rozwiązany?

W 2021 r. banki zaczęły dogadywać się z frankowiczami. Sygnał w połowie roku dał największy bank PKO BP. Ugody to sprawa tak poważna i kosztowana (6,7 mld zł w przypadku PKO BP), że zgodę musieli dać akcjonariusze, którzy wcale nie byli jednomyślni. Do zawierania ugód przymierzają się kolejne banki – mBank, Millennium – ale robią to bez werwy.

Wymienione trzy banki są najbardziej „ufrankowione”. Ugody z grubsza polegają na zamienieniu kredytu frankowego na złotowy oprocentowany w oparciu o WIBOR plus marża. W tym samym czasie frankowicze nie rezygnują z pozwów, a wręcz przeciwnie, w rekordowym tempie zalewają banki pozwami za franki.

Według Związku Banków Polskich miesiąc w miesiąc przybywa od 4000 do 5000 nowych spraw. W sumie na koniec roku w sądach może być ich już 80 000. Umów frankowych jest 500 000. Ponieważ większość spraw frankowicze do tej pory wygrywają, banki musiały zawiązać rezerwy. Jak policzył portal Bankier, jest to już ponad 13 mld zł.

A ile jest ugód? W listopadzie KNF informowała, że do działającego przy Komisji Sądu Polubownego wypłynęło w sumie prawie 8000 wniosków o mediację. Mediacja to pierwszy formalny krok do ugody.

Dlaczego frankowicze mieliby iść na ugody, skoro mają spore szanse na wygranie w sądzie? Bo w polskim sądownictwie zrobił się bałagan, a sprawy mogą nie tylko ugrząźć na długie lata, ale mogą pozostać nierozstrzygnięte z powodu wzajemnego kwestionowania rozstrzygnięć. Tak jak w przypadku naszych czytelników.

Sądy czekają na to, co w sprawie franków będzie miał do powiedzenia Sąd Najwyższy, a Sąd Najwyższy się wzbrania przed odpowiedzią i przekłada posiedzenia. A jak już się wypowie, to może się okazać, że strona przegrana to podważy, bo w składzie będą zasiadać neo-sędziowie. To przedłuży batalie sądowe o kolejne lata, a ugoda? Jest podana od razu na tacy. W 2022 r. może nastąpić przełom i duża część frankowiczów może zawrzeć z bankami ugody (choć rosnący WIBOR może utrącić sprawę).

5. Kredytobiorcy złotowi zakwestionują WIBOR?

W 2021 r. roku niektórzy kredytobiorcy dostali pisma od swoich banków z aneksami do umów kredytowych. Banki chcą, by klienci zaakceptowali zasady, w oparciu o które ustalane będzie oprocentowanie kredytów, gdyby wskaźnik WIBOR przestał być publikowany lub istotnie zmienił się sposób jego wyliczania.

To nie takie całkiem nieprawdopodobne, bo inny wskaźnik – LIBOR, który był benchmarkiem do ustalania kredytów we frankach szwajcarskich – po prostu przestał być publikowany i zastąpił go, choć nie tak płynnie, bo na ostatnią chwilę, SARON.

Polska – jako kraj członkowski Unii Europejskiej – musi przestrzegać regulacji dotyczących wskaźników referencyjnych. Chodzi o rozporządzenie BMR, które reguluje nie tylko to, w jaki sposób powinien być obliczany wskaźnik referencyjny, ale zobowiązuje też instytucje finansowe do tego, by miały przygotowane plany awaryjne na wypadek, gdyby wykorzystywany wskaźnik przestał być publikowany lub istotnie zmienił się sposób jego ustalania.

Nie chcemy być złymi prorokami, ale zamieszenie ws. WIBOR-u może przenieść się na sale sądowe. Niedawno polska frankowiczka pozwała Komisję Europejską do Trybunału Sprawiedliwości UE, argumentując, że nowy wskaźnik SARON „konstrukcyjnie” nijak się ma do LIBOR CHF, co Komisja Europejska poniekąd sama przyznała. Po kilku latach nietrudno sobie wyobrazić, że któryś ze „złotówkowiczów” pozwie bank albo państwo za to, że zmienia zasady gry w trakcie trwania umowy.

Czytaj też: Technologiczna lista grzechów – największe porażki 2021 roku (homodigital.pl)