Kurs dolara po raz pierwszy w historii przebił poziom 5 zł. Jedno pytanie – w kontekście inflacji, stóp procentowych i słabnącego złotego – zadajecie mi coraz częściej: czy to już jest ten moment, w którym trzeba „uciekać w dolara”? Czy inwestowanie w waluty obce jest antyinflacyjne? Czy zakup dolarów pomoże uratować zgromadzone w dobrych czasach oszczędności? A może to raczej pułapka?

Dwie rzeczy są ważne dla każdego, kto zgromadził w dobrych czasach oszczędności albo majątek – poziom inflacji (czyli w jakim tempie wartość tego, co posiada, rośnie albo spada w przypadku wymiany na inne dobra) oraz kurs waluty, w której wyrażone są oszczędności. Chodzi o to, żeby – w miarę możliwości – utrzymać wartość zgromadzonego dobytku w „twardej walucie”, czyli w wartościach uniwersalnych, globalnych, akceptowanych na całym świecie.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Dziś, w Polsce oba te cele są zagrożone. Inflacja jest bardzo wysoka (ostatnio przekroczyła 16% w skali roku), co oznacza, że przechowywane w banku pieniądze – w zależności od oprocentowania depozytu – tracą w skali roku kilka-kilkanaście procent realnej wartości. Częściową ochronę antyinflacyjną dają obligacje skarbowe cztero- i dziesięcioletnie (z oprocentowaniem uzależnionym od inflacji). W dłuższej perspektywie – zapewne jeszcze kilka innych klas aktywów (ziemia, nieruchomości, inwestycje alternatywne).

Gorzej będzie, jeśli na inflację nałoży się dewaluacja złotego. Wtedy nie tylko podrożeje wszystko, co kupujemy w sklepach, ale też obniży się, wyrażona w „twardej walucie”, wartość wszystkiego, co posiadamy (pieniędzy i dóbr materialnych). Dotyczy to również tych dóbr materialnych, których nie da się przenieść i których cena – nawet jeśli co do zasady globalna – jest uzależniona od wartości nabywczej wynagrodzeń lokalnych konsumentów (czyli np. nieruchomości).

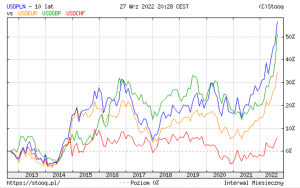

I z taką sytuacją mamy obecnie do czynienia. Kurs amerykańskiego dolara, najważniejszej waluty świata, przekroczył właśnie okrągłą granicę 5 zł. Po raz pierwszy w historii. W ciągu ostatnich 12 miesięcy wartość dolara wobec złotego wzrosła o 27%.

Czy to już ten moment, że trzeba kupować dolary?

Czy zamiana oszczędności na obcą walutę, np. dolara czy franka szwajcarskiego, daje automatycznie gwarancję ochrony wartości zgromadzonych oszczędności? Czy strategia pt. „kupować dolary” daje gwarancję sukcesu? Niestety nie.

Po pierwsze dlatego, że za granicą też jest inflacja (może i niższa, ale jest). I ona wpływa na kurs obcej waluty, w której chcielibyśmy „zaparkować” pieniądze. Po drugie dlatego, że siła waluty (a więc jej kurs) nie jest bezpośrednio uzależniona od inflacji. Bardziej zależy od siły gospodarki, jej odporności na wstrząsy i od konkurencyjności.

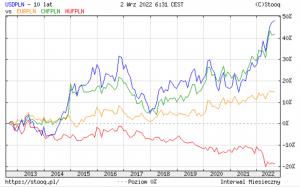

Polska gospodarka przez ostatnich 30 lat szybko się rozwijała. Polacy się bogacili, rosło PKB przypadające na każdego z nas (czyli wartość wytworzonych w skali roku towarów i usług). W tym czasie obce waluty generalnie nie były dobrą inwestycją. Do bogacącego się kraju płynęły zagraniczne inwestycje, co umacniało kurs złotego.

Gdybym 20 lat temu wymienił całe swoje oszczędności na euro albo dolara i dziś dokonał odwrotnej operacji, to miałbym tylko o 15% więcej pieniędzy. W tym samym czasie ziemia i nieruchomości podrożały czterokrotnie, wartości indeksów giełdowych 8-9% w skali roku, nawet oprocentowanie obligacji państwowych i depozytów bankowych kładło na łopatki inwestowanie w waluty obce. No, może poza frankiem szwajcarskim, który reprezentuje najsilniejszą finansowo gospodarkę w Europie, napędzaną przez najzamożniejszych i przy tym rozsądnych konsumentów.

O tym, jak dobrą robotę zrobiliśmy, świadczy choćby porównanie siły złotego i tureckiej liry, czyli waluty kraju doprowadzonego w ostatnich latach do katastrofalnej sytuacji gospodarczej. W czasie, w którym inwestycja w euro przyniosłaby Polakowi tylko 15% zarobku w 20 lat, inwestycja Turka w polskiego złotego przyniosłaby mu… dziesięciokrotny wzrost jego majątku. Turcja idzie na dno i jej waluta w zasadzie jest bezwartościowa (o czym pisaliśmy na „Subiektywnie o Finansach”).

Czy więc inwestowanie w waluty obce dziś tak samo nie ma sensu jak 20 lat temu? Niekoniecznie. W ciągu ostatnich 10 lat (przez większość tego czasu u władzy jest populistyczna prawica) dolar zyskał prawie 50% na wartości względem złotego, zaś frank szwajcarski – niewiele mniej. Gdybym chciał 10 lat temu kupować dolary – bardzo bym nie przegrał. Co się stało? Ano Polska zaczęła się wolniej rozwijać, stała się państwem coraz bardziej etatystycznym, ze spadającą konkurencyjnością, coraz bardziej zadłużonym.

Kupować dolary? A może je… sprzedawać?

Dziś możliwe są dwa scenariusze. Pierwszy to taki, że poradzimy sobie z inflacją, a dzięki zbliżeniu się poziomu stóp procentowych do poziomu inflacji nie stracimy konkurencyjności dla inwestorów. A nawet jeśli nie – to przynajmniej sytuacja u nas nie będzie gorsza niż u sąsiadów.

Jesteśmy dużym krajem, niezależnym żywnościowo, z dużym rynkiem wewnętrznym, bardzo silnym rynkiem pracy – jeśli wyjdziemy z kryzysu suchą stopą, to nawet przy relatywnie wysokiej inflacji 8% rocznie, niszczącej oszczędności w bankach w dużym tempie, nie doczekamy się dolara po 6-7 zł. A kto dziś zamieni oszczędności na „zielonego”, straci.

Zwłaszcza że przecież dolar jest już potwornie drogi, a każdy trend kiedyś ma swój koniec. Warto pamiętać, że dolar po 5 zł to efekt niczego innego, jak tylko kiepskich notowań euro wobec dolara. Przez ostatnie lata 1 euro przeliczało się na 1,1-1,2 dolara. Ostatnio kurs wymiany tych walut osiągnął 1:1, a w tej chwili euro jest warte tylko 0,95 dolara. Trudno sobie wyobrazić, żeby na dłuższą metę takie relacje się utrzymały. A wystarczy niewielkie umocnienie euro wobec dolara, by „zielony” wyceniany w polskiej walucie potaniał nawet o 10-20 gr.

Warto pamiętać, że w skali roku dolar podrożał o 27% wobec złotego, ale też o 22% wobec euro, o 29% wobec funta brytyjskiego, o 30% wobec jena japońskiego, a nawet o 6% wobec franka szwajcarskiego. Zatem za rekordowo drogiego dolara w mniejszej części odpowiada spadek wartości złotego, a w większej – sytuacja globalna. A więc drastycznie przewartościowany dolar.

Taka sytuacja nie jest korzysta ani dla Amerykanów (amerykańskie towary są coraz droższe i spada na nie popyt – tutaj opisujemy to na przykładzie iPhone’ów), ani dla Europy (bo Amerykanie eksportują tym samym inflację na cały świat). Oczywiście to nie oznacza, że dolar nie będzie jeszcze droższy (niedawno opisaliśmy dość prawdopodobny scenariusz z dolarem po 6 zł już za kilka miesięcy). Ale zanim to się stanie normą, jego kurs na pewien czas się powinien skorygować.

Czarny scenariusz dla Polski. Dolar po 5 zł to przy tym pikuś

Jak może wyglądać scenariusz załamania złotego? A więc ten, który zakłada, że kupowanie dolarów – nawet po 5 zł – uratuje realną wartość oszczędności? To taki scenariusz, w którym z inflacją sobie nie poradzimy, a w każdym razie poradzimy sobie dużo gorzej niż inni. I na tę okoliczność wymiana części oszczędności na obce waluty może mieć sens. Jak wygląda czarny scenariusz?

>> inflacja w Polsce wymyka się poza kontrolę i rośnie różnica między wysokością stóp procentowych a wysokością inflacji. W tym samym czasie spada ta różnica w krajach ościennych i innych dużych krajach europejskich. Stopy procentowe w Polsce są realnie najbardziej ujemne w Europie (to się niestety już dzieje);

>> bank centralny w Polsce nie decyduje się na podwyżki stóp procentowych, żeby nie zaszkodzić słabnącej gospodarce. Duża różnica między stopami procentowymi (a więc i oprocentowaniem polskich obligacji) oraz inflacją zniechęca inwestorów zagranicznych do inwestowania w polskie papiery dłużne

>> z drugiej strony do Polski przestaje płynąć światowy kapitał przeznaczony na inwestycje w realne aktywa: fabryki, zakłady przemysłowe, centra usługowe. Zagraniczny kapitał nie jest w stanie oszacować rentowności inwestycji w kraju, w którym ludzie ubożeją, a wartość nabywcza pieniądza szybko spada

>> dwa powyższe efekty powodują, że złoty zaczyna się załamywać, a Narodowy Bank Polski musi zużyć dużą część rezerw walutowych, żeby go bronić. Operacja obrony złotego kończy się fiaskiem, złoty nadal tonie, napędzając inflację

>>> zniecierpliwieni obywatele tracą wiarę w to, że wypłacane w złotych polskich pensje są cokolwiek warte i biegną do banków wypłacić depozyty, a następnie do kantorów, by wymienić je na dolary albo kupić złoto. To powoduje ostateczny krach złotego.

Czytaj więcej o tym: Trwa zwycięski pochód dolara. Od kilku dni płacimy za niego więcej niż za euro. „Zielony” po 5 zł to kwestia czasu. Ale czy dolar może być… po 6 zł?

Na każdy z tych scenariuszy warto się przygotować. Prawdopodobnie jeden z nich się wydarzy, ale dziś jeszcze nie umiem powiedzieć który. Na każdy z nich trzeba nieco inaczej się przygotować. Inne aktywa ochronią przed wysoką inflacją w sytuacji, gdy nie wywoła ona załamania złotego, a nieco inaczej na sytuację, w której inflacja będzie na tyle wysoka, że polska waluta się załamie.

Jak się przygotować na inflację, a jak na dewaluację?

W pierwszej sytuacji zapewne dobrą ochroną będą obligacje antyinflacyjne, jak również wszelkiego rodzaju inwestycje, w których zysk jest oparty na cenie pieniądza (np. na wskaźniku WIBOR). A także inwestycje w akcje spółek, które mogą przerzucać inflację na konsumentów (czyli najsilniejszych spółek dywidendowych i z branż tzw. defensywnych – sieci dyskontów, sieci warsztatów samochodowych, firmy farmaceutyczne, sieci przychodni medycznych, sieci wodociągowe…). Zapewne też ziemia i nieruchomości.

W drugiej sytuacji – gdy będziemy mieli załamanie złotego – zapewne pewną inwestycją będzie „zielony” (oraz inne „twarde waluty”), złoto i srebro (ich wartość jest wyceniana globalnie, w dolarach) oraz inwestycje w realne aktywa (od znaczków pocztowych do rzadkich samochodów). Inwestowanie (albo nieinwestowanie) w waluty obce to tylko kawałek strategii obronnej przed inflacją lub dewaluacją.

Czytaj więcej o tym: Antyinflacyjny magazyn wartości: co do niego włożyć? Czego nie da się dodrukować? Które realne aktywa mogą uchronić oszczędności przed erozją pieniądza?

Cokolwiek nie zdecydujecie: pamiętajcie, że w momentach dużej wahliwości warto zachować chłodną głowę i nie ulec presji tłumu. Owczy pęd warto przeczekać, albo przynajmniej rozłożyć inwestycje na dłuższy czas – kilka tygodni, może miesięcy lub kwartałów. Wytrawni inwestorzy zwykle idą pod prąd – kupują, gdy wszyscy sprzedają i sprzedają, gdy tłum kupuje. Tam gdzie stawką jest dobytek, oszczędności życia trzeba zachować spokój.

————-

Skorzystaj z bankowych promocji

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Zapraszamy do nowego newslettera „Subiektywnie o świ(e)cie”

Ekipa Samcika uruchamia nowe przedsięwzięcie. Newsletter „Subiektywnie o świ(e)cie” – w przyjaznej, acz skondensowanej formie dowiesz się wszystkiego, co musisz wiedzieć, żeby Twoje pieniądze rosły zdrowo. Najważniejsze wydarzenia, zapowiedzi, historie i polecenia najciekawszych tekstów o finansach i ekonomii w światowych mediach. Do poczytania przy porannej kawie. Zapraszam w imieniu Ekipy. Formularz zapisu na newsletter znajdziesz pod tym linkiem, zaś najnowszy, poniedziałkowy newsletter – żebyś mógł ocenić czy fajny – jest pod tym linkiem.

—————

„Subiektywnie o finansach do słuchania”, czyli autorzy czytają Wam swoje artykuły!

Uruchomiliśmy nowy cykl: „Subiektywnie o finansach do słuchania”. Będziemy Wam czytać wybrane teksty – do poduszki, do obiadu, albo żeby umaić podróż metrem czy autobusem. Posłuchajcie tego subiektywnie i dajcie znać, czy Wam się podoba! Tutaj Maciek Jaszczuk czyta artykuł o tym, kiedy pieniądze z OFE wreszcie trafią na nasze prywatne konta emerytalne, np. IKE. A tutaj Maciek Samcik czyta artykuł o tym, czy wojna w Ukrainie ostatecznie zakończy erę samochodów z silnikiem diesla w Polsce. Maciek Jaszczuk przeczytał z kolei tekst o tym, jakie inwestycje najlepiej chronią przed inflacją. Zapraszamy!

Uruchomiliśmy nowy cykl: „Subiektywnie o finansach do słuchania”. Będziemy Wam czytać wybrane teksty – do poduszki, do obiadu, albo żeby umaić podróż metrem czy autobusem. Posłuchajcie tego subiektywnie i dajcie znać, czy Wam się podoba! Tutaj Maciek Jaszczuk czyta artykuł o tym, kiedy pieniądze z OFE wreszcie trafią na nasze prywatne konta emerytalne, np. IKE. A tutaj Maciek Samcik czyta artykuł o tym, czy wojna w Ukrainie ostatecznie zakończy erę samochodów z silnikiem diesla w Polsce. Maciek Jaszczuk przeczytał z kolei tekst o tym, jakie inwestycje najlepiej chronią przed inflacją. Zapraszamy!

zdjęcie tytułowe: Celyn Kang/Unsplash