Co prawda wysoka inflacja zjadała w 2021 r. nasze oszczędności, ale z wstępnych danych dotyczących portfeli Polaków wynika, że posiadacze kapitału próbowali sobie jakoś z nią radzić – wzrosły nasze inwestycje w nieruchomości, akcje spółek, fundusze inwestycyjne, a przede wszystkim w obligacje emitowane przez rząd. Jak Polacy uciekali przed inflacją w 2021 r.?

Największy problem z inflacją polega na tym, że gdy jest wysoka, to trudno schować przed nią pieniądze. Ochronę przed inflacją dają głównie te inwestycje, które nie oferują ochrony kapitału i w krótkim terminie są wahliwe. A więc nie nadają się do „schowania” tam pieniędzy, które są poduszką finansową na tak zwany wszelki wypadek.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

A tak się składa, że to właśnie takimi pieniędzmi przede wszystkim dysponują Polacy. Z niedawnego raportu firmy Assay wynika, że tylko kilkanaście procent Polaków dysponuje kapitałem przekraczającym 30 000 zł, czyli kwotą pozwalającą na inwestycje długoterminowe. I tylko tych kilkanaście procent może realnie chronić swoje pieniądze przed wysoką inflacją.

Generalnie wartość naszych oszczędności w 2021 r. się znacznie powiększyła. Przynajmniej nominalnie, bo oczywiście nadgryzał je ząb inflacji, którą – średniorocznie – GUS oszacował na 5,1%. Na 2022 r. NBP szacuje ją nawet na 7,4%.

A największą ich część znów trzymaliśmy w bankach. Co prawda dysponuję tylko danymi NBP za okres od stycznia do listopada, ale wynika z nich niezbicie, że w tym czasie wartość depozytów Polaków w bankach zwiększyła się z 1,004 biliona zł do 1,052 biliona zł. Doliczając do tego prawdopodobny „urobek” grudniowy, mówimy o wzroście rzędu 52 mld zł.

Dużo? Oczywiście, zwłaszcza jeśli weźmiemy pod uwagę, że praktycznie cała ta kwota to wpłacone nowe pieniądze (oprocentowanie w bankach było w 2021 r. praktycznie zerowe). Ale warto też pamiętać, że w 2020 r. przyrost naszych pieniędzy w bankach był dwukrotnie większy – wyniósł 95 mld zł (w tym naliczone odsetki). W poprzednich dwóch latach wynosił po ok. 80 mld zł (wtedy również kilka miliardów można było przypisać odsetkom). Należy więc zadać pytanie – gdzie zniknęło przynajmniej 50 mld zł, które „normalnie” popłynęłyby do banków?

Jak Polacy uciekali przed inflacją w 2021 r.? W obligacje i nieruchomości

Pieniądze trzymane w bankach oczywiście nie przynoszą dochodu, zżera je inflacja. Ale być może spadek tempa przyrostu wartości naszych oszczędności w bankach wynika m.in. z faktu, że część pieniędzy ulokowaliśmy we względnie bezpiecznych obligacjach skarbowych. Bo właśnie tak Polacy uciekali przed inflacją w 2021 r.

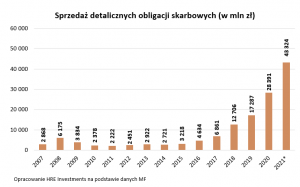

Z danych Ministerstwa Finansów wynika, że w 2021 r. Polacy zainwestowali w obligacje skarbowe gigantyczną kwotę 43,3 mld zł. Dla porównania: w latach 2007-2017 r. roczne zakupy tych papierów wartościowych zawsze zawierały się w widełkach 2-7 mld zł. W 2020 r. sprzedaż obligacji wyniosła 28,3 mld zł i wydawało się to kwotą kosmiczną. Ale zerowe oprocentowanie depozytów bankowych zrobiło swoje.

Inna sprawa, że większość nabywców obligacji i tak nie uchroniła się przed realną stratą, bo przez większość roku mniej więcej połowę sprzedaży stanowiły obligacje trzymiesięczne, których oprocentowanie tylko nieznacznie przebija to, co można dostać w bankach. Sprzedaż obligacji cztero- i dziesięcioletnich, dających rzeczywistą, częściową ochronę przed inflacją, stanowiła jedną trzecią obligacji, które Polacy wkładają do portfela.

Czytaj też: Szczyt inflacji przesunięty. Czy warto kupować teraz czteroletnie obligacje antyinflacyjne?

Czytaj też: Stopy w górę, WIBOR w górę. Czy teraz hitem będą obligacje trzyletnie?

Część ludzi w poszukiwaniu wyższych zysków przenosiła je na rynek kapitałowy. Co kupowali? Precyzyjnych danych na ten temat niestety nie ma. Według szacunków PFR na koniec 2020 r. Polacy trzymali w akcjach spółek notowanych na warszawskiej giełdzie jakieś 90 mld zł. Biorąc pod uwagę wzrost wartości rynkowej spółek przez cały 2021 r., można szacować, że na koniec 2021 r. wartość bezpośrednich inwestycji Polaków w akcje giełdowych spółek wynosiła 110 mld zł – zwiększyły się o 20 mld zł.

Ale mówimy tylko o „starych” pieniądzach. Nie wiemy natomiast, ile nowych pieniędzy Polacy zanieśli na warszawską giełdę. Sądząc po wzroście udziału inwestorów indywidualnych w obrotach na giełdzie – świeże pieniądze też tam popłynęły. Trudno natomiast oszacować, jakie to były kwoty.

Poza tym mamy coraz więcej możliwości, żeby inwestować w ETF-y, fundusze inwestycyjne i akcje na zagranicznych giełdach – zarówno poprzez polskie biura maklerskie, jak i przez pośredników finansowych, również zagranicznych. Słowacka platforma Finax do inwestowania w ETF-y na koniec 2020 r. pozyskała w Polsce 15 mln zł aktywów, a w połowie 2021 r. miała już 110 mln zł. Niewykluczone, że do zagranicznych ETF-ów i funduszy inwestycyjnych (Franklin Templeton, Black Rock i innych) popłynął miliard złotych lub więcej.

Fundusze inwestycyjne? Na koniec 2020 r. Polacy oraz instytucje miały w nich 280,5 mld zł. Na koniec 2021 r. wartość funduszy wynosi 301,5 mld zł, ale część z tego wzrostu przypada na zyski z inwestycji funduszy. Izba Zarządzających Funduszami i Aktywami policzyła, że sprzedaż netto funduszy wyniosła w skali roku 10 mld zł (w 2020 r. było to 3,6 mld zł).

Nie wiemy jednak, jaka część tego napływu „świeżych” pieniędzy to zasługa klientów indywidualnych, którzy uciekali przed inflacją. Wiemy tylko tyle, że jedna trzecia aktywów funduszy (110 mld zł) to fundusze niepubliczne, z definicji przeznaczone dla klientów instytucjonalnych albo dla multimilionerów.

Jednym z tych miejsc, do których płynęło najwięcej pieniędzy Polaków w 2021 r. były z pewnością nieruchomości. Nie mamy danych za cały zeszły rok, ale po trzech kwartałach NBP szacował, że w ramach wkładu własnego do kredytów hipotecznych na rynek nieruchomości popłynęło 3,6 mld zł, zaś w formie czysto gotówkowych zakupów – 13,5 mld zł. Biorąc pod uwagę hamowanie w czwartym kwartale, można przyjąć, że w całym zeszłym roku Polacy zainwestowali w nieruchomości co najmniej 20 mld zł swoich oszczędności. I jest to raczej liczba niedoszacowana.

Rekordowa sprzedaż złota, popularne obligacje korporacyjne i… gotówka

Trudne do oceny są inwestycje w mniej popularne klasy aktywów (jak mawiają ludzie z rynku finansowego): kryptowaluty, złoto czy obligacje korporacyjne. Jeśli chodzi o rynek obligacji korporacyjnych, to w 2021 r. spółki wyemitowały obligacje o wartości 59,9 mld zł, ale tylko mniej niż połowa (26,3 mld zł) przypadało na obligacje z terminem wykupu powyżej roku – a przeważnie takimi interesują się tzw. ciułacze. Jaka część z tych pieniędzy popłynęła z kieszeni indywidualnych oszczędzających? Jeśli przyjmiemy optymistycznie, że jedna piąta, to można by szacować nasze inwestycje w obligacje korporacyjne na 5 mld zł.

Czytaj też: Kiedy warto kupić obligacje korporacyjne? Jakie są ich plusy i minusy?

Złoto? Szacunki firm, które zajmują się sprzedawaniem i skupem złota wskazują, że już po trzech kwartałach Polacy mieli „na składzie” ponad 7,5 tony kupionego w 2021 r. złota. Należy zakładać, że w skali całego roku wartość naszych zakupów wyraźnie przekroczyła 10 ton złota, co by oznaczało, że wydaliśmy na kruszec przynajmniej 2,5 mld zł.

Czy Polacy uciekali przed inflacją w kryptowaluty? Z niektórych statystyk wynika, że co dziesiąty Polak przynajmniej interesuje się takim sposobem lokowania kapitału, ale nie znalazłem nigdzie danych, które choćby w przybliżeniu pozwalały oszacować, ile pieniędzy Polacy mają w kryptowalutach oraz ile zainwestowali w ten sposób w 2021 r. (o ile wkładanie pieniędzy w krypto można nazwać inwestycją).

Jedno jest pewne – przynajmniej część z nas próbowała w zeszłym roku uciec z pieniędzmi przed inflacją. W „normalnych” okolicznościach nasze bankowe oszczędności wzrosłyby o 120 mld zł albo więcej. Do banków popłynęła jednak mniej niż połowa tych pieniędzy. Już wiemy, że ponad 43 mld zł znalazły miejsce na rynku obligacji, 20 mld zł na rynku nieruchomości. W sumie kilkanaście miliardów złotych przeznaczyliśmy na zakupy akcji, funduszy inwestycyjnych oraz obligacji korporacyjnych, a kilka miliardów złotych – na zakupy złota i (być może) kryptowalut.

Prawdopodobnie o kilka-, kilkanaście miliardów złotych zwiększyła się wartość oszczędności, które po prostu trzymamy w gotówce, w domu. Łącznie wartość gotówki w obrocie zwiększyła się w 2021 r. o jakieś 34 mld zł, ale trzeba przyjąć, że część z nich jest na bieżąco wydawana w sklepach, a tylko część służy do przechowywania oszczędności. Ale popyt na oszczędzanie w gotówce też wzrósł, o czym świadczy dodrukowanie przez NBP prawie 4 mln szt. banknotów 500-złotowych, które raczej nie służą do płacenia w sklepach za bułki (wartość nominalna tego dodruku – 2 mld zł).

Inflacja nie przegoniła Polaków z banków. Dlaczego? To proste

Polacy uciekali przed inflacją, ale ogólnie rzecz biorąc w oszczędnościach Polaków – pomimo szalejącej inflacji i niskiego oprocentowania depozytów – zmienia się niewiele. Ponad bilion złotych mamy w bankach, zapewne ponad 300 mld zł w gotówce i pewnie 300-400 mld zł w inwestycjach kapitałowych (od obligacji i akcji przez fundusze po nieruchomości).

Dopóki odsetek ludzi, którzy mogą sobie pozwolić na zablokowanie pieniędzy na 20 lat e celu pozwolenia im zarabiać na ich przyszłość, jest u nas niski – przełomu zapewne nie będzie. A polityka rządzących raczej nie sprzyja temu, by klasa średnia nabierała „tłuszczyku” oszczędności. Ta grupa obywateli raczej jest traktowana jako dojna krowa, z której przepompowuje się aktywa do kieszeni mniej zamożnych.

———

Skorzystaj z bankowych promocji, sprawdź „Okazjomat Samcikowy”

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Sprawdź inwestycje w fundusze, ETF-y i obligacje ze znakiem jakości Samcika

>>> Oszczędzaj na emeryturę i dostań 200 zł „samcikowej” premii. Załóż przez internet konto IKE i ulokuj pieniądze w jednym z tanich funduszy UNIQA. To TFI pobiera jedne z najniższych w Polsce opłaty za zarządzanie funduszami inwestycyjnymi (dla części funduszy 0,5%). Nie ma też żadnych opłat przy zakupie (a kupujesz nie ruszając się z fotela). Koniecznie wpisz kod promocyjny: msamcik2021. Jeśli nie chcesz blokować oszczędności aż do emerytury – załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA – te same fundusze z niskimi opłatami, ale bez obowiązku „mrożenia” pieniędzy aż do emerytury. Maciek Samcik trzyma tam kawałek swoich prywatnych oszczędności. Jeśli nie jesteś do końca przekonany/a, to zerknij do tego artykułu

>>> Zainwestuj z Samcikiem w fundusze inwestycyjne z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w tysiącach funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Kupuję tam fundusze. Inwestowanie bez opłat dystrybucyjnych po wpisaniu kodu promocyjnego ULTSMA. A w tym poradniku są najważniejsze rady, w co teraz inwestować.

>>> Myślisz o tym, jak ochronić oszczędności przed inflacją? Rozważ ulokowanie niewielkiej części pieniędzy w obligacje największych polskich firm. Pomaga w tym dom maklerski Michael / Ström, największe niebankowe biuro maklerskie na rynku obligacji korporacyjnych. Jeśli masz chrapkę na obligacje emitowane przez firmy, to zapraszam do zainwestowania za jego pośrednictwem. Ja też to robię i wkrótce opiszę swój portfel oraz opowiem o tym, jak go zbudowałem z pomocą mojego opiekuna w domy maklerskim (więcej szczegółów o ofercie Michael / Ström pod tym linkiem). A w tym poradniku dwa słowa o tym, ile można zarobić, jakie jest ryzyko i jak inwestować, żeby nie osiwieć z nerwów.

>>> Proste inwestowanie w ETF-y z całego świata jest możliwe dzięki platformie Finax, z której korzysta też Samcik. Rejestrujesz się pod tym linkiem, odpowiadasz na kilka pytań, na ich podstawie robot ustawia portfel inwestycji w ETF-y (czyli „automatyczne” fundusze inwestycyjne) z całego świata. Dzięki temu linkowi nie zapłacisz opłaty 1,2% za zainwestowanie mniejszej kwoty niż 1000 euro, o ile w danym momencie ta promocja będzie aktywna w Finax.

——–

Chcesz porady w sprawie oszczędności? Zapisz się na newsletter Samcika!

I na koniec ogłoszenie. Jeśli masz pytania dotyczące swoich oszczędności, chciałbyś uzyskać moją poradę, to zapisz się na newsletter „Subiektywnie o Finansach”. Do subskrybentów od czasu do czasu wysyłam specjalny e-mail, w którym informuję, w jaki sposób odbiorcy newslettera będą mogli uzyskać na wyłączność moją poradę dotyczącą swojej sytuacji finansowej w czasie kryzysu koronawirusowego. Jak uzyskać poradę na wyłączność? Kliknij tutaj, zapisz się na mój newsletter i bądźmy w kontakcie!

zdjęcie tytułowe: Geralt/Pixabay