Jeśli komuś udało się kupić mieszkanie lub dom przed wybuchem inflacji, to być może narzeka teraz na rosnące raty kredytu, ale przynajmniej zdążył przed „zamrożeniem” rynku kredytowego. Co więcej, był spokojny, że wartość nieruchomości rośnie, więc jego pieniądze są dobrze ulokowane. Ale to się może zmienić. W niektórych krajach już widać poważne spadki cen nieruchomości. Jak wysoka będzie ta fala? I czy może dotrzeć do Polski? Analizuję

Tradycyjnie przyjmujemy, że mieszkanie czy dom to pewna i stabilna ochrona przed wzrostem inflacji. Czasem tak jest. Ale nasze niedawne doświadczenie z lat 2008-2009 uczy, że do każdej „tradycyjnej” zasady w ekonomii trzeba podchodzić elastycznie. Czy obecny kryzys grozi destabilizacją rynku nieruchomości? U nas na razie trwa na nim oczekiwanie. Ale na rynkach krajów najbardziej rozwiniętych słychać już pomruki nadchodzącego załamania. Będzie burza? Dojdzie też do nas?

- Kiedy warto zmienić sprzedawcę energii? Komu to się może opłacić? I czy teraz – mimo zamrożenia cen – może być na to dobry moment? Licytacja rusza [POWERED BY RESPECT ENERGY]

- Gdy domowy budżet się nie spina, trzeba nad nim popracować. Oto pięć sposobów na zwiększenie dochodów i pięć na ograniczenie wydatków! [POWERED BY RAIFFEISEN DIGITAL BANK]

- Świat stał się wyjątkowo niestabilny. Czy to powinno wpłynąć na nasze plany… emerytalne? Jak powinna wyglądać Twoja globalna emerytura? [POWERED BY SAXO BANK]

W Polsce deweloperzy przygotowują się do trudniejszych czasów. Kontynuują rozpoczęte budowy, rozbudowują banki ziemi, ale wstrzymują start nowych projektów do czasu, gdy kredyty staną się znów bardziej dostępne. Jednak na ożywienie trzeba poczekać do momentu spadku inflacji i stóp procentowych banku centralnego, a ani na jedno, ani na drugie na razie się nie zanosi. Pisał o tym tutaj Maciek Samcik.

O ile obawy wielu kredytobiorców dotyczą tego, że już zaciągnięte kredyty będą droższe w spłacie, o tyle wszyscy nabywcy nieruchomości mogli być pewni w ostatnich kilku latach, że wartość ich hipotek rosła systematycznie i dość stabilnie, od czasu załamania podczas kryzysu z lat 2008-2009. Wtedy ceny nieruchomości spadły o kilkanaście procent, a wzrosty z lat przed kryzysem zostały uznane za bańkę spekulacyjną.

Coraz więcej analiz pokazuje jednak, że – tak jak przed kryzysem finansowym w latach 2008-2009, tak i teraz – mogliśmy mieć do czynienia z bańką spekulacyjną, której pęknięcie może mocno namieszać nie tylko w tradycyjnie najbardziej „nieruchomościowych” krajach, jak USA, ale również na mniejszych rynkach. Czy na polskim też? Na razie jeszcze nie, ale i u nas przynajmniej niewielki spadek cen może być nieuchronny.

Na Zachodzie początki załamania cen nieruchomości?

Pierwszą i główną przyczyną spadku cen nieruchomości, co dzieje się już w USA, jest wzrost oprocentowania kredytów hipotecznych. A to jeszcze nie koniec oddziaływania tej przyczyny, bo wciąż trwa zacieśnianie polityki pieniężnej Fed. W USA w ciągu ostatnich 12 miesięcy oprocentowanie kredytów hipotecznych wzrosło z 3% do 7% obecnie, czyli ponad dwukrotnie.

W Nowej Zelandii oprocentowanie kredytów hipotecznych przekroczyło 7% po raz pierwszy od ośmiu lat. W Wielkiej Brytanii pięcioletnia pożyczka o stałym oprocentowaniu po raz pierwszy od 12 lat ma oprocentowanie przekraczające 6% rocznie. Podobnie, jak w Polsce spadają najważniejsze wskaźniki nieruchomościowe – liczba pozwoleń na budowę i wniosków o kredyt hipoteczny. Wymogi dla klientów chcących wziąć kredyt hipoteczny też są coraz bardziej zaostrzane, podobnie jak to widzieliśmy w Polsce (u nas obowiązuje dodatkowy bufor KNF).

Czytaj więcej: Bankowcy proszą KNF o złagodzenie zasad udzielania kredytów hipotecznych

Ceny domów zaczęły ostatnio spadać w USA, spadają już od kilku miesięcy w Kanadzie i Nowej Zelandii. I są to gwałtowne spadki. Czy może powtórzyć się kryzys z 2007 r. (w USA kryzys kredytów subprime zaczął się wcześniej niż właściwy kryzys finansowy, który dotarł do Polski w latach 2008-2009)? Wtedy wiele krajów przeżyło niemal krach cen nieruchomości, spadły 20-30%.

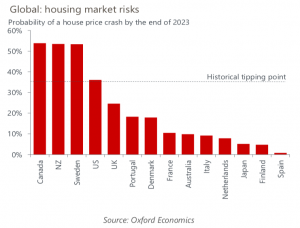

Na to pytanie starają się odpowiedzieć analitycy ośrodka analitycznego Oxford Economics. Tej jesieni przygotowali kilka raportów, które mają pokazać prawdziwy obraz sytuacji na rynku nieruchomości na najbardziej rozwiniętych rynkach świata. Rynki te charakteryzują się tradycyjnie dużym udziałem sektora finansowego w generowaniu transakcji kupna i sprzedaży mieszkań i domów.

Z zebranych przez OE danych z rynków rozwiniętych wynika, że stosunek zadłużenia hipotecznego do dochodu np. w USA czy Wielkiej Brytanii, jest dziś niższy niż w 2007 r. Jednak inne rynki, takie jak Norwegia, Szwecja i Kanada, odnotowały znaczny wzrost dźwigni. Wnioski z raportów OE są niewesołe.

„Rynki mieszkaniowe znajdują się między perspektywą skromnych spadków cen nieruchomości, a spadków bardzo dużych, nawet o ok. 15-20%. Wśród kluczowych czynników decydujących o tym, jaki scenariusz może się spełnić, jest skala ewentualnego wzrostu bezrobocia oraz stopień narażenia konsumentów na konsekwencje zmiennego oprocentowania kredytów hipotecznych lub na powrót stałych stóp procentowych do znacznie wyższych poziomów”

Oxford Economics uważało jeszcze przed miesiącem, że rynkami najbardziej zagrożonymi są Kanada, Nowa Zelandia, Holandia i Australia. Na tych rynkach były duże wzrosty cen nieruchomości od 2019 r., również poziom zadłużenia był wysoki, i to zadłużenia o zmiennym oprocentowaniu. Pod koniec października ryzyko przesunęło się w kierunku następującej grupy krajów: Kanada, Nowa Zelandia i Szwecja (prawdopodobieństwo wystąpienia załamania ponad 50%), Stany Zjednoczone (około 35% prawdopodobieństwa) i Wielka Brytania (około 25% prawdopodobieństwa).

Co może zdecyduje o skali spadków na rynku nieruchomości?

W USA wskaźnik cen domów Case-Schiller spadł w lipcu po raz pierwszy od 2012 r., co stanowi dużą zmianę kierunku po dwóch latach gwałtownych miesięcznych wzrostów i długiego stabilnego wzrostu od 2012 r. W sierpniu wskaźnik spadł ponownie, co widać na wykresie poniżej. Tymczasem liczba wniosków o kredyt hipoteczny spadła o jedną trzecią od początku tego roku i ich poziom jest obecnie znacznie poniżej poziomów sprzed pandemii.

Spadki cen nieruchomości widać również na kilku innych rynkach. W Kanadzie ceny nieruchomości spadły o ok. 7% przez pół roku (do sierpnia 2022 r.), a w Nowej Zelandii – o 5-6% tylko w okresie wakacyjnym. Według OE najnowsze dane pokazują, że ceny spadają w dziewięciu z osiemnastu rozwiniętych gospodarek, a biorąc pod uwagę opóźnienia w dostawie danych – prawdopodobnie już na większości rynków.

„Istnieje silny historyczny związek między zmianami standardów kredytowych a realnymi cenami nieruchomości mieszkaniowych w gospodarkach rozwiniętych. Perspektywa jeszcze ostrzejszych standardów udzielania kredytów hipotecznych w nadchodzących miesiącach wygląda na bardzo złą wiadomość dla rynków mieszkaniowych”

– piszą analitycy. Od początku roku kuleje rynek nieruchomości w Chinach, który nawet w czasach wielkiego kryzysu finansowego był w niezłej kondycji. Kłopoty zaczęły się od niewypłacalności giganta budowlanego Evergrande wiosną tego roku. Ceny nieruchomości w Chinach spadły już o ok. 8% w stosunku do szczytu rok temu, a liczba rozpoczynanych budów mieszkaniowych spadła o połowę.

Jednym z kluczowych czynników decydujących o spełnieniu się scenariuszy gwałtownego spadku cen mieszkań jest ryzyko wzrostu bezrobocia. Na razie w USA (3,7%), w strefie euro (6,6%) i w całej Unii Europejskiej (6%) stopa bezrobocia jest bardzo niska. A Polska ma drugi najniższy wynik w UE – tylko 2,6%.

Zdaniem OE niski poziom bezrobocia jest szansą, że spadki cen nieruchomości mogą być ograniczone, a głównym objawem kryzysu będzie to, że liczba transakcji „zastygnie” na niskich poziomach. Jednak kolejnym ryzykiem może być recesja, która zdaniem wielu ekonomistów nadchodzi w szybkim tempie. Spowolnienie gospodarcze może spowodować pogorszenie rynku pracy, co mogłoby doprowadzić do przymusowych wyprzedaży i przejęć nieruchomości.

Wśród największych światowych gospodarek najbardziej narażone na takie zjawisko są Stany Zjednoczone. Powód? Bardzo wysokie wzrosty cen w ostatnim czasie i relatywnie największy wzrost kosztów finansowania (czyli ceny kredytu). Rynki mniej zagrożone to Japonia i rynki europejskie, takie jak Francja i Włochy. Wzrosty cen nieruchomości w tych gospodarkach były skromniejsze, a poziom zadłużenia klientów niższy. Mniejszy jest też na tych rynkach udział kredytów o zmiennym oprocentowaniu.

Trzy czynniki bólu mieszkaniowego

Oxford Economics podaje trzy czynniki, które powodują spadki cen nieruchomości (zarówno na rynku mieszkań, jak i domów):

- Pierwszy czynnik to wzrost cen nieruchomości. Im większy był wzrost cen, tym większe obecnie ryzyko spadku. Np. USA i Kanada utrzymały dwucyfrowe wzrosty cen, zwłaszcza w niektórych atrakcyjnych regionach górskich czy nadmorskich, które przyciągają bogatych mieszkańców Kalifornii, Nowego Jorku lub Toronto.

- Drugim czynnikiem jest relacja wysokości kredytu do dochodu gospodarstwa domowego. Im wyższy poziom kredytu, tym kredytobiorcy bardziej narażeni na wyższe spłaty kredytów hipotecznych i niewypłacalność. Gospodarstwa domowe w Australii, Kanadzie i Szwecji, którym udało się uniknąć skutków wielkiego kryzysu finansowego, od tamtej pory zaciągnęły ogromne kredyty.

- Trzecim czynnikiem jest szybkość, z jaką wyższe stopy procentowe wpływają na wysokość kredytów mieszkaniowych. Największe ryzyko dotyczy kredytów hipotecznych o zmiennym oprocentowaniu, które zmieniają się wraz ze zmianami stóp procentowych. Kredytobiorcy ci stają w obliczu natychmiastowego spadku dochodu do dyspozycji. W Kanadzie kredyty hipoteczne o zmiennym oprocentowaniu stanowią ponad połowę wszystkich kredytów. W Australii i Szwecji stanowią prawie dwie trzecie. W Polsce – ponad 90%.

W innych krajach, np. w USA i strefie euro, kredyty o stałym oprocentowaniu są powszechniejsze, co oznacza, że podwyżki stóp odczuwane są przez kredytobiorców ze znacznym opóźnieniem. Ale nawet kredytobiorcy mający kredyty o stałym oprocentowaniu wkrótce staną w obliczu rosnących kosztów rat, bo w wielu krajach – jak np. w Polsce – stałe oprocentowanie obowiązuje tylko przez określoną liczbę lat (w Nowej Zelandii – tylko przez dwa lata).

Dobrą wiadomością jest to, że banki powinny być w stanie przetrwać kryzys. A banki są ważnym bezpiecznikiem stabilności finansowej. Na ten temat pisałem tutaj przy okazji tegorocznej Nagrody Nobla z ekonomii. Najnowszy test warunków skrajnych Banku Anglii sugeruje, że banki w Wielkiej Brytanii byłyby w stanie zaabsorbować spadek cen domów o 33% i wzrost stopy bezrobocia z 3,5% do 12%. W USA banki wycofały się z rynku kredytów hipotecznych (ponad połowę kredytów udzielają niebankowe firmy finansowe).

Spadki cen nieruchomości to… szansa?

Niektórzy widzą zalety nadchodzącego ochłodzenia lub nawet katastrofy mieszkaniowej. Mają nadzieję, że spadki cen nieruchomości pozwolą młodym ludziom na zakup pierwszych mieszkań czy domów. Musieliby je kupić za gotówkę, bo ceny kredytów pozostaną wysokie. A skąd młodzi ludzie mieliby wziąć gotówkę?

Oxford Economics podaje, że w przypadku poprzednich korekt cen nieruchomości wskaźniki własności domów raczej spadały, a nie rosły. Np. w Wielkiej Brytanii własny dom posiada ok. 65% ludzi, a na początku wielkiego kryzysu finansowego było to 70%. W Irlandii, która doświadczyła krachu pod koniec 2000 r., wskaźnik posiadania domów wciąż jest o ponad dziesięć punktów procentowych poniżej szczytu.

Polska należy do krajów, w których procent obywateli mieszkających w mieszkaniach i domach własnościowych jest najwyższy w Unii Europejskiej. Średnia unijna to ok. 70%. W Polsce jest to 84%. Jeśli to porównamy z bogatymi Niemcami, to różnica jest ogromna. Za Odrą zaledwie 51% obywateli mieszka we własnych nieruchomościach.

Ale czy to oznacza, że Polacy są w czołówce społeczeństw „zapakowanych” w kredyty hipoteczne? Nie. Sporo mieszkań mamy wykupionych po symbolicznej cenie w ramach uwłaszczania mieszkańców lokali komunalnych i spółdzielczych w blokach odziedziczonych po PRL.

Mimo wielkiej akcji kredytowej, jaka rozwinęła się w Polsce w XXI w., tylko 12,2% Polaków mieszkało tuż przed pandemią (dane Eurostatu z 2019 r.) w nieruchomościach z aktywnym kredytem hipotecznym. W innych krajach Zachodniej Europy ten wskaźnik przekracza czasem 50%, np. w Holandii czy Szwecji. W Niemczech było to 25,8%.

To by oznaczało, że ryzyko systemowe wielkiego kryzysu nieruchomościowo-kredytowego na naszym rynku nie jest tak duże jak w krajach z większym udziałem nieruchomości kupowanych na kredyt. Z drugiej strony poziom dochodów zachodnich społeczeństw jest wyższy, a oprocentowanie kredytów zazwyczaj sporo niższe. Siłą rzeczy wyższa powinna być w bogatszych krajach zdolność do spłacania kredytów. W Polsce niewielka podwyżka raty może zachwiać domowym budżetem, o czym wielu czytelników pewnie mogło się w ostatnim czasie przekonać.

Czy jeśli ceny zaczną spadać, to będzie to okazja do kupna własnego lokum taniej? Za gotówkę – na pewno. Ale według badań OE warunki ekonomiczne, które powodują spadek cen domów, jednocześnie zagrażają szansom potencjalnych właścicieli. Rośnie bezrobocie, a płace spadają, więc szans na kupno na kredyt obiektywnie jest coraz mniej. Dobrą wiadomością jest to, że ryzyko krachu ogranicza wzrost płac w gospodarce (a w Polsce taki mamy).

„Jeśli płace szybko rosną, wzrost cen nieruchomości może zwolnić, ale ceny nie spadną. Może to mieć kluczowe znaczenie dla niektórych rynków, takich jak Stany Zjednoczone, gdzie ryzyko korekty jest wysokie, ale szybki wzrost płac może być ważnym czynnikiem łagodzącym”

Spadki cen nieruchomości w Polsce: katastrofy nie będzie?

Przekładając wnioski OE z analizy rynków najbardziej rozwiniętych na warunki polskie, na razie raczej nie będziemy mieć katastrofy. Stopa bezrobocia w Polsce jest jedną z najniższych w UE, a płace rosną systematycznie. Są oczywiście zgrzyty – spodziewane spowolnienie koniunktury, wysoka inflacja, za którą nie nadążą płace, wysokie oprocentowanie kredytów, a obecnie – niemal brak dostępności kredytów hipotecznych i ich totalne załamanie.

Pokazują to też dobrze świeże dane z najnowszego raportu NBP nt. sytuacji na rynku kredytowym – dane zebrane z ankiety wśród banków. Cały raport tu.

W trzecim kwartale 2022 r. banki odnotowały spadek popytu na kredyty mieszkaniowe o 93% (tak jak na wykresie poniżej), przy czym 92% ankietowanych banków uznało ten spadek za znaczny. Zdaniem banków do spadków przyczyniły się głównie takie czynniki jak: pogorszenie się sytuacji gospodarstw domowych, prognozy sytuacji na rynku mieszkaniowym, zmiany w wydatkach konsumpcyjnych, a także zaostrzenie kryteriów udzielania kredytów.

Tym samym rynek kredytów hipotecznych wraca chyba do swoich początków w Polsce. Czyli do poziomu, z którego startował 20 lat temu. Kiedy się odbije? To zależy nie tylko od banków, KNF oraz potencjalnych kredytobiorców. Raczej głównie od szybkości i skuteczności walki z inflacją, ponieważ tylko wtedy mogą spaść stopy procentowe banku centralnego, a wraz z nimi – oprocentowanie kredytów hipotecznych.

Kredyty nisko oprocentowane, niskie raty, to podstawa rozwoju tego rynku. Do tego przydałoby się oczywiście, żeby w przyszłości więcej kredytów było udzielanych na stałe oprocentowanie, ale na tak młodym i niestabilnym rynku jak polski, musimy chyba jeszcze na to poczekać. Zresztą stałe oprocentowanie będzie korzystne tylko wówczas, gdy mocno spadnie inflacja, obecnie stałe kredyty byłyby uwiązaniem kredytobiorców na długie lata z wysokimi stopami.

————

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

![]() >>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Zapisz się też na nasz „powszedni”, poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY:

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY:

>>> Prosto i tanio możesz inwestować poprzez fundusze inwestycyjne. Wśród nich porządną ofertę ma m.in. TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet – kliknij w ten link.

>>> Waluty obce warto kupować w pewnym miejscu i po dobrych kursach – polecam Cinkciarz.pl. „Subiektywnie o Finansach” poleca fintech Cinkciarz.pl, oferujący m.in. usługę portfela walutowego. Na Cinkciarz.pl kupisz dolary i euro – i kilkadziesiąt innych walut – po bardzo dobrych kursach, w ofercie są też karty walutowe. Dostępna jest fizyczna karta (15 zł za wydanie, bez opłat za obsługę) lub wirtualna karta (za darmo, służy do płatności w internecie oraz zbliżeniowych płatności telefonem czy zegarkiem). Zarejestruj się tutaj i przetestuj portfel walutowy Cinkciarz.pl, łatwiej już nie będzie.

>>> Kredyt firmowy i konto dla przedsiębiorcy wypróbuj w Alior Banku. Jeśli jesteś przedsiębiorcą i masz obecnie zwiększone potrzeby płynnościowe, to przemyśl ofertę Alior Banku oferującego m.in. kredyt firmowy na cele obrotowe, bez prowizji. Decyzja kredytowa jest w 20 minut – trzeba tylko dostarczyć PIT za minimum 10 miesięcy działalności. Szczegóły tutaj. Zapraszam też do przetestowania konta firmowego w Alior Banku. Prowadzenie konta, przelewy w Polsce i Europie (SEPA), wypłaty z bankomatów w oddziałach banku, karta firmowa, aplikacja księgowa, internetowy kantor powiązany z kontem. Do tego 10% zwrotu za zakupy na stacjach paliw. Szczegóły tutaj.

————

POSŁUCHAJ NASZYCH PODCASTÓW:

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym, co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym, co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Poza cotygodniowym podcastem możesz też posłuchać tekstów z „Subiektywnie o Finansach” czytanych przez ich autorów. Ten cykl podcastowy nazywa się „Subiektywnie o Finansach do słuchania” (w skrócie: SDS). Wszystkie podcasty znajdziesz pod tym linkiem, a także na wszystkich popularnych platformach podcastowych w tym Spotify, Google Podcast, Apple Podcast, Overcast, Amazon Music, Castbox, Stitcher)

————

Źródło zdjęcia: Unsplash