Jak ochronić pieniądze przed inflacją? Depozyt bankowy i obligacje dają na to coraz mniejsze szanse. Przedstawiam jeden z pomysłów na „domieszkę zysku”, która przy odrobinie szczęścia może osłodzić mizerię bankowych procentów. To fundusz, który pokazuje… jak można zarabiać na koronawirusie

Oprocentowanie depozytów poniżej 1%, oprocentowanie obligacji skarbowych niewiele wyższe, bezpieczne fundusze inwestycyjne wyciskające przy dobrych wiatrach nie więcej, niż 1,5% w skali roku. Taki jest stan gry jeśli chodzi o bezpieczne możliwości lokowania oszczędności w Polsce. Aha, byłbym zapomniał o najważniejszym. Inflacja grubo powyżej 3% w skali roku. A więc na poziomie, który „zjada na śniadanie” zyski z bezpiecznych inwestycji.

- Ważny dylemat: która waluta będzie w przyszłości odpowiednikiem złota w świecie tradycyjnych pieniędzy, skoro nie „zielony”? Szukamy! [POWERED BY WALUTOMAT]

- Jak ubezpieczyć przedszkolaka i ucznia? Jak sprawdzić, czy oferowana w szkole polisa sprosta coraz bardziej złożonej rzeczywistości? [POWERED BY PZU]

- Jak przygotować swój biznes na burzliwy czas? Oto lista największych wyzwań. Jak nimi zarządzać jeśli prowadzisz małą lub średnią firmę? [POWERED BY E-FAKTOR]

Odbieram od Was kilkanaście e-maili dziennie z pytaniem: co robić z pieniędzmi, zanim całkiem znikną, pochłonięte przez potwora inflacji działającego w zmowie z demonem prawie zerowych stóp procentowych. Odpowiedź jest dwuskładnikowa.

Jak uciec przed inflacją? Złoto? Nieruchomości? Bitcoin?

Pierwszy pomysł to spróbować którejś z inwestycji alternatywnych, które w ciągu ostatnich kilkuset lat dobrze chroniły przed inflacją. Najpopularniejsze z nich to złoto i nieruchomości (niektórzy dodają bitcoina i kryptowaluty, ale wolę ograniczyć się do poważnych inwestycji). Czy polecam je Wam z wielkim żarem w oczach? Nie. I to z trzech powodów.

Po pierwsze: liczby dowodzą, że one „tylko” chronią przed spadkiem wartości pieniądza, nie dając żadnej gwarancji długoterminowego pomnożenia oszczędności. Po drugie: są dziś drogie. Kto kupował złoto po 2.000 dolarów za uncję kilka lat temu wie, że to złoto może równie dobrze być po 1.000 dolarów za uncję. A kto kupuje dziś mieszkanie po 11.000 zł za metr też się przekona, że ceny nieruchomości nie idą tylko w górę.

Po trzecie (to dotyczy głównie nieruchomości, ale też po części złota): mogą pojawić się kłopoty z płynnością. Lokując w nieruchomość niestety skazujemy się na to, że możemy jej nie odzyskać, gdy rząd zechce ją znacjonalizować, czy ograniczyć możliwość handlowania nią (tak, jak w Polsce zrobił z ziemią rolną). Nieruchomości najłatwiej obciążyć też dodatkowym podatkiem, bo nie da się jej „schować”.

Oczywiście: w moich prywatnych oszczędnościach jest miejsce i dla złota i dla nieruchomości, ale bynajmniej nie uważam, że należy trzymać w tych aktywach więcej, niż 10-20% swoich oszczędności.

Tutaj: Tekst o tym, po ile warto kupić złoto – moim skromnym zdaniem

Przy okazji przeczytaj: Kryzysowe niepokoje Polaków. Czy pieniądze w bankach są bezpieczne? Tak, dopóki rząd może ich sobie sam „dodrukować”

Domieszka akcji w portfelu jak łyżka cukru w szklance herbaty. Jedna, nie pięć

Drugi składnik odpowiedzi „jak żyć” koncentruje się na kupowaniu udziałów w najpotężniejszych europejskich i światowych firmach. Te firmy zawsze będą istniały, zarabiały pieniądze, wypłacały dywidendy.

Wartość rynkowa kawałków ich majątku, notowanych na giełdach pod nazwą „akcje” będzie się zmieniała, ale w długim okresie powinny nie tylko utrzymać realną wartość pieniądza, ale wręcz ją zwiększyć. Przynajmniej tak było przez ostatnich 200 lat (co oczywiście nie jest żadną gwarancją na kolejnych 200, ale w coś trzeba, do cholery, wierzyć).

Ponad jedną czwartą moich prywatnych oszczędności trzymam w „kawałkach” przedsiębiorstw z całego świata. Z kolei dwie trzecie tej części mojego portfela stanowią akcje firm w USA, Europy Zachodniej i Azji). Dzięki temu w dobrych czasach moje prywatne oszczędności przyrastają o 5-6% w skali roku, a w złych – minimalnie topnieją lub dają tyle, ile miałbym na depozycie bankowym.

Czytaj więcej: Samcikowa zasada czterech ćwiartek w długoterminowym lokowaniu oszczędności. Na czym polega?

Nie zalecam nikomu z czytelników, by zamknął oczy i bezkrytycznie kopiował moją metodę. Mówię tylko, że jeśli masz oszczędności i jest to coś więcej, niż 20.000 zł schowane w banku na czarną godzinę, to do depozytu, konta oszczędnościowego oraz obligacji skarbowych powinieneś (lub powinnaś) dodać trochę „pieprzu” w postaci udziałów w najlepszych światowych firmach.

Może to być na początek np. 10%. Wtedy stan gry jest taki, że 90% twoich pieniędzy nadal pracuje w „oszałamiającym” tempie 1% w skali roku, ale za to na pewno nie straci na wartości. Zaś 10% będzie w jednym roku dawało 25% zysku, a w innym 10% straty. Jak to wpłynie na łączny wynik oszczędzania? W dobrym roku cały portfel przyrośnie o 3,4%, a w złym – straci 0,1%.

To oczywiście symulacja dla konkretnych założeń. Każdy musi zrobić własną. Ale statystycznie tak właśnie wygląda lokowanie oszczędności na rynku kapitałowym. Trzy kroki naprzód i jeden w tył. Moje oszczędności tak właśnie pracują od jakichś 25 lat (choć w nieco innych proporcjach, niż podałem na powyższym przykładzie).

Badania i statystyki niezbicie dowodzą, że w perspektywie 20 lat i więcej wartość akcji dużej grupy przedsiębiorstw niemal zawsze wzrośnie (sam kapitał – tak, jak w banku – jest więc relatywnie bezpieczny), zaś dochody z dywidendy w skali roku przeważnie przekraczają to, co można dostać w banku jako oprocentowanie lokaty. Tutaj jest trochę obliczeń, które dowodzą, że tak było w ostatnich 100 latach i to mimo wojen oraz krachów.

————————————-

POSŁUCHAJ PODCASTU „FINANSOWE SENSACJE TYGODNIA”

W odcinku 10. podcastu moim gościem jest Łukasz Hajduk z AXA TFI, a rozmawiamy o… zgadnijcie, o czym? Tak, o budowaniu funduszu spełniania marzeń. Jak mieć na to pieniądze, a potem jaki mieć na to pomysł. Kliknij baner lub wejdź w ten link, aby posłuchać

————————————-

Kopiować cały rynek, czy uwierzyć w selekcję najlepszych spółek?

Jeśli to, co napisałem w poprzednim fragmencie jest dla ciebie jakoś-tam przekonujące, to masz przed sobą dwie możliwości. Pierwsza to zaufać statystyce i zainwestować oszczędności w średnią rynkową. Czyli kupić udziały nie pojedynczej spółki, ani funduszu inwestycyjnego, który lokuje w kilkadziesiąt wybranych spółek, lecz we wszystkie zaliczane do danego indeksu.

Np. kupując ETF na indeks S&P 500 kupisz udziały w 500 największych firmach w USA. Taki ETF jest dostępny na polskiej giełdzie, wystarczy założyć sobie rachunek inwestycyjny.

Druga opcja to wybrać porządny fundusz inwestycyjny, którego zarządzający potrafią znaleźć spółki „na trudne czasy”. Dziś na wagę złota są zarządzający, którzy potrafią tak skonstruować portfel inwestycji swojego funduszu, by był odporny na Covid-19. A więc aby zawierał spółki, które na pandemii nie tracą, lecz na niej zarabiają.

Oczywiście: znaleźć taki fundusz niełatwo (dlatego właśnie coraz popularniejsze jest inwestowanie w ETF-y, czyli w średnią rynkową). Jednym z takich funduszy jest AXA Selective Equity, który zajmuje się lokowaniem pieniędzy klientów w wyselekcjonowane spółki z całej Europy.

Wezmę akurat ten fundusz za przykład nieprzypadkowo – AXA jest już drugi rok partnerem „Subiektywnie o finansach”. A prezentuję Wam jego „wytwory”, bo to jedno z nielicznych w Polsce towarzystw funduszy, które oferuje fundusze w bardzo dobrych cenach i dobrze nadają się one do lokowania na emeryturę. W funduszach zarządzanych przez tę firmę mam też kawałek swoich oszczędności.

ZOBACZ ZAPIS WEBINARIUM: Trzy ciekawe sposoby lokowania oszczędności w niepewnych czasach

Tego typu fundusze – zwane selektywnymi – nie mają żadnego klucza. Nie inwestują w żadną konkretną branżę (technologie, dobra konsumpcyjne itp.), ani w żadnym konkretnym kraju, nie wybierają spółek dużych, ani małych. Po prostu selekcjonują spółki, które w danych okolicznościach poradzą sobie na rynku najlepiej.

Taki fundusz selektywny często nie ma nawet benchmarku, czyli „oficjalnego” punktu odniesienia w postaci jakiegoś indeksu lub miksu indeksów. „Normalny” fundusz da się porównać z indeksem i powiedzieć czy daje wyższą od niego stopę zwrotu, czy nie. W przypadku funduszy selektywnych takiej stopy odniesienia często brak, co oczywiście nie oznacza, że wyniki lokowania pieniędzy nie są porównywane przez klientów np. z indeksami.

Z tego powodu – połączenia lokowania na rynku kapitałowym z podwyższonym ryzykiem „fantazji” zarządzającego pieniędzmi – nie wolno w takie fundusze inwestować dużej części swoich oszczędności. Tego typu fundusze należą do najbardziej wahliwych i podatnych na ewentualne błędy zarządzającego. Z drugiej jednak strony – to właśnie one są solą inwestowania z pomocą pośrednika finansowego. Bo jeśli już korzystam z funduszu (a nie z ETF-a) to po to, by mózgi zarządzających pracowały lepiej, niż średnia rynkowa.

Więcej o podstawach inwestowania pieniędzy z myślą o emeryturze: czytaj na stronie akcji edukacyjnej „Wyciskanie emerytury”

Jak przygotować pieniądze klientów na koronawirusa?

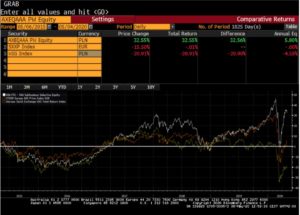

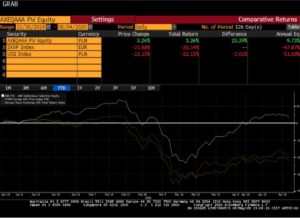

Fundusz AXA Selective Equity ma już dziesięć lat historii, ale w ramach obecnej strategii „selekcyjnej” działa od lat pięciu. Wyliczane przez serwis Bloomberg jego wyniki w tym okresie wyglądają nieźle. 32% wzrostu wartości udziałów w latach 2015-2020 to wynik, którego nie trzeba się wstydzić. Zwłaszcza w porównaniu z amerykańskim indeksem S&P 500 (tutaj wyliczanym w walucie euro, to ta czerwona linia) oraz polskim WIG-iem (na zielono).

W rubryce „total return” macie cyferki. S&P 500 liczony w euro – bo w tej właśnie walucie fundusz inwestuje większość pieniędzy klientów – jest mniej więcej za zerze, a WIG – 21% „w plecy”. No, ale pobić WIG to żadna sztuka. To jakby spuścić manto bezbronnemu pięciolatkowi przy trzepaku.

Ten fundusz jest o tyle ciekawy, że pokazuje znacznie więcej, niż musi, na temat tego w co zainwestował pieniądze. O ile większość funduszy pokazuje skład portfela raz na pół roku i to z dużym opóźnieniem, to w przypadku Selective Euqity dane są ujawniane co kwartał. Najnowsze mamy z końca marca, więc są naprawdę świeże (przynajmniej w momencie publikacji tego felietonu).

———————

Nie przegap nowych tekstów z „Subiektywnie o finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na newsletter i bądźmy w kontakcie!

———————

Oczywiście, obecny skład portfela nie wyjaśni wyników z historii (tego typu fundusze potrafią bardzo szybko zmieniać sposób lokowania pieniędzy klientów), ale dużo mówi o teraźniejszości. A więc o tym, które spółki – zdaniem zarządzającego funduszem – najlepiej poradzą sobie w erze pandemii, koronawirusa, dystansu społecznego, niechęci do podróżowania i kryzysu gospodarczego.

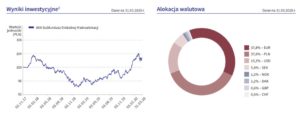

W co teraz są ulokowane pieniądze klientów? Sześć największych pozycji w portfelu to znany producent oświetlenia Osram, niemiecki TeamViewer (producent oprogramowania do do zdalnego starowania systemami), brytyjska AstraZeneca (firma farmaceutyczna, pracuje nad szczepionką i lekiem na Covid-19), Eckert&Ziegler (dostawca technologii izotopowych dla medycyny i przemysłu), Wirecard (spółka zarządzająca płatnościami internetowymi i wydająca karty płatnicze) oraz THQ Nordic (austriacki wydawca gier wideo). W te firmy fundusz ulokował prawie 30% pieniędzy klientów.

———————————

ZAPROSZENIE:

Jeśli jesteś zainteresowany/a funduszem AXA Selective Equity, to zajrzyj na tę stronę i poczytaj o nim i obejrzyj wykresy. Możesz zainwestować kupując udziały funduszu przez internet (unikniesz opłaty dystrybucyjnej). Najlepiej robić to systematycznie – co miesiąc lub co kwartał (minimalny zakup jednorazowy to 50 zł, ja zalecam „porcjowanie” po 500-1000 zł). Pamiętaj, że jeśli chciałbyś/chciałabyś lokować długoterminowe oszczędności w ramach IKE lub IKZE, to będziesz inwestować w jednostki kategorii E, czyli z najniższą możliwą opłatą za zarządzanie. W tej tabeli znajdziesz informacje o opłatach, które w przypadku tego funduszu i jednostek typu E wynoszą 1,9% w skali roku (zyski, które widać na wykresach, są już po potrąceniu opłaty za zarządzanie). To wprawdzie więcej, niż 0,5% opłaty w innych funduszach AXA (ta ultraniska stawka skusiła mnie do polecania Wam funduszy AXA), ale w przypadku tego funduszu rzeczywiście widać, że zarządzający solidnie pracuje na swoje wynagrodzenie.

Więcej informacji tutaj: najnowsza piguła informacyjna o tym funduszu w pdf

———————————

Czy kryterium doboru spółek w funduszu Selective Equity jest obecnie koronawirus? Znalazłem w sieci komentarz zarządzającego funduszem, który zdaje się potwierdzać tę hipotezę. Wydaje się, że błyskawicznie „przerobił” on portfel funduszu tak, by uczestnicy nie stracili 20-30%, jak klienci innych funduszy lokujących w akcje.

„Portfel funduszu w dużej mierze skoncentrowany jest na akcjach spółek, które można nazwać „coronavirus-proof”. Są to spółki, których branże, nisze, produkty lub modele działalności są albo na efekty koronawirusa odporne, albo wręcz na powszechnej kwarantannie i zamknięciu gospodarek korzystają. Należeć do nich będą więc firmy, które zajmują się oferowaniem usług zdalnego dostępu, zakupami i płatnościami online, dobrami cyfrowymi, takimi jak gry video, a także z obszaru ochrony zdrowia, która obecnie jest w centrum zainteresowania większości ludzi i rządów. Można jednocześnie z dużą dozą prawdopodobieństwa zakładać, że obecna sytuacja spowoduje długofalowe zmiany nawyków wśród konsumentów oraz upowszechnienie się pracy zdalnej, co nawet po uporaniu się z pandemią będzie premiować te modele biznesowe”

Patrząc na zachowanie notowań funduszu od początku roku – plus 3%, czyli tak, jakby fundusz w ogóle nie „zauważył” koronawirusa (indeksy S&P oraz WIG w tym czasie zanotowały „drobne” 20-22% strat) – można dojść do wniosku, że pomysł na konstrukcję portfela się sprawdził. Choć oczywiście nie musi tak być przez cały czas.

Fundusze selektywne, czyli odrobina fantazji w oszczędnościach

Fundusze selektywne – oczywiście tylko te, których zarządzający udowodnili, że przez kilka lat potrafią generować „wartość dodaną” – podobają mi się jako domieszka „szaleństwa” w portfelu długoterminowym. Nie stanowią one sprzeczności w stosunku do inwestowania w ETF-y i innego rodzaju fundusze, które lokują np. w akcje najpotężniejszych spółek na świecie, czy firm, które płacą od co najmniej 30 lat dywidendę (takie też lubię). Ale zawsze staram się mieć coś selektywnego, jako „ekstrasek” w portfelu.

Kiedyś miałem fantazję i ulokowałem odrobinę pieniędzy w funduszu, który koncentrował się na spółkach medycznych, szukających nowych leków. Kiedy okazało się, że tylko jedna z kilkudziesięciu spółek, na które postawił zarządzający (nota bene lekarz z zawodu) wynalazła nową terapię na cukrzycę, fundusz przez trzy lata zarabiał po kilkanaście procent w skali roku.

O tym, że właściwy dobór inwestycji do okoliczności ma znaczenie, świadczy choćby ten wykres od Statista.com. Porównuje on zachowanie indeksów spółek technologicznych (Nasdaq), spółek przemysłowych (Dow Jones) i ogólnego indeksu od początku pandemii.

Oczywiście: tego rodzaju fundusze nie powinny stanowić dużej części portfela żadnego inwestora. Ale w ulokowanie w taki funduszu kilku procent oszczędności daje szansę na „coś więcej” niż stopa zwrotu z depozytu bankowego. Oczywiście, o ile potrafimy myśleć długoterminowo o swoich pieniądzach, bo w krótkiej perspektywie fundusze selektywne potrafią dawać doznania podobne do wizyty na kolejce śmierci. W dłuższej perspektywie – nie wygląda to już tak nerwowo. Jeszcze rzut ona na cyferki funduszu AXA Selective Equity z większego dystansu:

Jeśli ktoś preferuje w miarę spokojny sen, to może też wybrać fundusz, w którym jest tylko „domieszka” tego selektywnego „koronafunduszu”. W ramach AXA przez internet można też wziąć fundusz AXA Globalnej Makroalokacji – to fundusz, którego portfel w części akcyjnej stanowią zawsze te same spółki, które znajdują się w funduszu selektywnym. Tyle, że zabezpieczone dodatkowo kontraktem terminowym na STOXX Europe 600 (jeden z ważniejszych indeksów europejskich akcji). Więcej o tym funduszu można poczytać pod tym linkiem. Od siebie dodam tylko, że opłata za zarządzanie wynosi w nim 1,2%. Fundusz można kupować z myślą o przyszłej dodatkowej emeryturze (w ramach IKE i IKZE), całkiem przez internet.

Tego typu miks zmniejsza ryzyko, choć osobiście wolę samodzielnie ulokować pieniądze w obligacjach i na depozytach, skupiając się na inwestowaniu części oszczędności na rynku kapitałowym w jego „czystej” wersji, bez „domieszek bezpieczeństwa”.

No i warto pamiętać, że takich funduszowych „selektywnych odmieńców” jest więcej. Wystarczy pogrzebać w internecie pod hasłami „fundusz akcji”, „selektywny”, albo „selective equity” (wtedy znajdziemy tego typu fundusze z amerykańskich firm zarządzających aktywami). Tutaj skoncentrowałem się na jednym funduszu, pokazując dogłębnie na jego przykładzie jaki może być sens szukania tego typu rozwiązań. Ale w tych poszukiwaniach nie trzeba się ograniczać do tego konkretnego funduszu. Gdyby jednak jego profil przypadł ci do gustu, tutaj możesz się więcej dowiedzieć, zarejestrować się lub zalogować na platformie AXA i ewentualnie ulokować w nim pieniądze (nie mam żadnej prowizji od kliknięć, więc nie trzeba korzystać akurat z tego linku).

ZOBACZ ZAPIS WEBINARIUM: Pieniądze w czasach zarazy – pytania i odpowiedzi

————————————————–

Niniejszy artykuł jest elementem cyklu edukacyjnego „Wyciskaj emeryturę”. Będę w nim opisywał różne sposoby taniego i względnie bezpiecznego lokowania oszczędności z myślą o „najdłuższych wakacjach życia”. Moim Partnerem w tym przedsięwzięciu są fundusze inwestycyjne z rodziny AXA TFI