Wiemy już jak blisko Getin Bank był od bankructwa po ujawnieniu rozmowy Leszka Czarneckiego z Markiem Chrzanowskim. Z opublikowanych dzisiaj danych wynika, że bank dosłownie stał nad przepaścią. W ciągu tygodni odpłynęło 10-11 mld zł depozytów, w krytycznym momencie bank nie byłby w stanie obsłużyć wycofujących pieniądze klientów, a NBP musiał pożyczyć mu 5 mld zł. Dziś jednak – choć bank uratował się przed najgorszym, wciąż nie jest różowo. Pokazał właśnie 453 mln zł strat za 2018 r.

Getin Bank jest ostatnią dużą instytucją finansową, która ogłosiła wyniki finansowe za 2018 r. Nie przyglądałbym mu się tym cyferkom z tak nienaturalnym podnieceniem, gdyby nie fakt, że bank po raz pierwszy pokazał skalę dramatu, który rozegrał się późną jesienią zeszłego roku, gdy Leszek Czarnecki ujawnił „taśmy prawdy” z nagraniem rozmowy z Markiem Chrzanowskim.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Krajobraz po taśmach Czarneckiego: zero dywidendy, 500 mln zł straty i miliard luki w kapitałach

Pamiętacie te wieści o „Planie Zdzisława”, który miałby oznaczać nacjonalizację grupy Getin Banku i propozycję „wsparcia finansowego”, z którą zgłosił się do Leszka Czarneckiego ówczesny szef nadzoru bankowego? Wszystko to wywołało zaniepokojenie posiadaczy oszczędności w Getin Banku. Przed oddziałami pojawiły się kolejki osób chcących wycofać pieniądze, na nocnych posiedzeniach zaczął zbierać się Komitet Stabilności Finansowej, który na pilnie zwołanej konferencji prasowej ogłosił, że „nic, absolutnie nic złego się nie dzieje”, a Getin i Idea Bank drastycznie podniosły oprocentowanie depozytów.

Czytaj więcej: KNF nadzoruje banki prywatnie, czyli Leszek ma problem, Zbigniew ma plan, a Marek ma dobre chęci

Czytaj też: Marek Chrzanowski zrezygnował, ale to nie kończy sprawy! Dwa ważne pytania

Czytaj więcej: A co jeśli Leszek Czarnecki znowu wszystkich przechytrzył? Jeśli to on rozdaje karty w grze o miliardy?

To mogło się skończyć wielkim bankructwem, za które system gwarantowania depozytów we współpracy z polskim podatnikiem musiałby zapłacić 40 mld zł. Do najgorszego nie doszło, choć dziś już wiemy jak bardzo było blisko katastrofy. Skończyło się „tylko” gigantycznymi stratami Getin Banku za 2018 r., które są konsekwencją panicznego ratowania płynności finansowej niemal za każdą cenę.

Getin ogłosił właśnie, że w zeszłym roku poniósł „drobne” 453 mln zł skonsolidowanej straty netto. To nieco mniej, niż w 2017 r., gdy Getin znalazł się ponad 580 mln zł „pod wodą”. Mówimy o ogromnych pieniądzach, które bank traci, zamiast zarabiać, choć przecież przez cały rok realizował „plan trwałej poprawy rentowności”. Na razie poprawy rentowności nie ma, jest za to sięgająca może nawet miliarda złotych luka w kapitałach banku, którą trzeba jakoś zalepić, by zaczął spełniać wymogi stawiane przez KNF.

Już na koniec 2017 r. bank nie spełniał wymogów KNF jeśli chodzi o współczynnik wypłacalności (czyli poziom własnego kapitału w relacji do skali prowadzonej działalności). W tej sprawie niewiele się, niestety, zmieniło. Nadzór wymaga od Getinu posiadania prawie 12% kapitału własnego najwyższej jakości (Tier1), podczas gdy Getin ma 9% takiego kapitału w relacji do skali prowadzonej działalności.

Inna sprawa, że na Zachodzie minimalny wskaźnik wynosi 8%, więc Getin jest jedynie poniżej wymogów polskiego nadzoru, nie zaś tego wynikającego z europejskich standardów. Jak na zachodnie warunki jego kapitał jest na przyzwoitym poziomie. Bank co prawda pozyskał 400 mln zł świeżego kapitału (głównie od Leszka Czarneckiego), co wystarczyłoby do zalepienia dziury, ale straty z podstawowej działalności „pożarły” cały efekt podwyższenie kapitału.

Getin Bank nad przepaścią. Gdyby nie 5 mld zł pomocy od NBP…

Jak to się stało, że bank stracił ponad 450 mln zł? Zarząd kierowany przez Artura Klimczaka (wcześnie współtwórca sukcesu Banku Millennium) podaje, że przyczyniły się do tego dwie rzeczy. Pierwsza to afera Getbacku, która spowodowała, że bank stracił dużo pieniędzy na posiadanych portfelach cudzych wierzytelności oraz nie mógł kontynuować sprzedawania własnych portfeli złych kredytów (bo rynek wierzytelności „umarł”).

Druga przyczyna to „obniżenie zaufania do banku” po publikacji słynnych nagrań. W połowie listopada z banku gwałtownie zaczęły odpływać depozyty, zaś na początku grudnia wskaźnik LCR, obrazujący relację płynnego majątku banku do sytuacji, w której przez 30 dni utrzymywałyby się odpływy pieniędzy z depozytów na bieżącym poziomie, wynosił tylko… 21%. To oznacza, że bank byłby w stanie wypłacić o własnych siłach tylko co piątą złotówkę, gdyby kryzysowa sytuacja potrwała jeszcze chwilę dłużej.

O utrzymanie się na powierzchni bank walczył aż do końca stycznia – dopiero wtedy płynne aktywa banku były większe, niż symulacje pokazujące skutki dalszych wypływów pieniędzy z depozytów. Jeszcze w listopadzie bank dostał dwa trzymiesięczne kredyty z NBP. Najpierw na 3,6 mld zł, a dwa dni później – gdy okazało się, że to nie wystarczy – jeszcze na 1,2 mld zł (oba zostały spłacone w lutym 2019 r., co spowodowało znów zachwianie wskaźnika LCR, opanowane dopiero z początkiem marca).

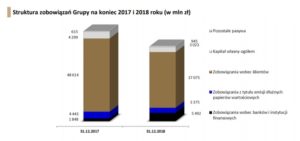

Ile depozytów odpłynęło z Getinu w czasie kryzysu z taśmami? Z danych opublikowanych przez Getin wynika, że o ile na koniec 2017 r. zobowiązania wobec klientów (czyli wartość zgromadzonych w banku depozytów) wynosiły 48,7 mld zł, to na koniec 2018 r., czyli jeszcze w czasie trwania odpływu depozytów po aferze taśmowej, spadły do 37,2 mld zł. To oznacza, że w krytycznych dwóch miesiącach z banku musiało odpłynąć mniej więcej 10 mld zł depozytów od klientów (łącznie tzw. baza depozytowa spadła o 11,5 mld zł).

Po aferze taśmowej Getin Bank skurczył się o 15-20%

Innymi słowy – bank z powodu całego zamieszania „skurczył się” o 15-20%. I to właśnie uderzyło w całą siłą w jego wyniki finansowe. Z jednej strony trzeba było zacząć lepiej płacić za depozyty – nawet prawie 4% w skali roku – a z drugiej nie dało się już zwiększyć rentowności kredytów. Łącznie koszt pozyskania pieniądza w 2018 r. wyniósł 2,1%, podczas gdy według planu miał znacząco spaść (w 2017 r. wynosił 1,8% i to już było dużo w porównaniu z konkurencyjnymi bankami).

„Koszt pozyskania nowych i odnowionych środków terminowych złotowych klientów detalicznych wzrósł z 1,77% w grudniu 2017 roku do 3,36% w grudniu 2018 roku”

– pisze bank w sprawozdaniu finansowym. Wyższe koszty kapitału odbiły się na wynikach banku z podstawowej działalności. O ile inne banki z sukcesem zwiększały dochód odsetkowy – czyli różnicę między oprocentowaniem kredytów i depozytów – w Getinie tego zrobić się nie udało. Wynik odsetkowy banku spadł z 1,27 mld zł do 1,17 mld zł. Wpływ na to miała nie tylko konieczność oferowania nienaturalnie wysokich odsetek za depozyty, ale i spadek przychodów z działalności kredytowej o 10%.

Mniejsza skala kredytowania to mniej odsetek inkasowanych od klientów. Nie dość, że bank musiał płacić więcej za utrzymanie się na powierzchni, to jeszcze został zmuszony, by zmniejszyć swoje podstawowe źródło dochodów – kredyty.

Minimalny spadek bank zanotował też w dochodach z prowizji, ale ze względu na stosunkowo niewielką liczbę stałych klientów (takich, którzy aktywnie używają ROR-ów, kart do bankomatu, debetów i kart kredytowych, a nie tylko przychodzą po szybką pożyczkę lub z depozytem) jest to mała pozycja w jego zyskach (tylko 90,5 mln zł).

Ostatnia szansa Getin Banku?

Czy gdyby nie było afery taśmowej nie byłoby też strat banku? Pewnie aż tak dobrze by nie było, choćby przez Getback oraz jednorazowe odpisy na spadek wartości spółek zależnych (m.in. Open Finance) – 155 mln zł oraz na nierozliczone straty podatkowe z wcześniejszych lat (w związku z fuzją z Idea Bankiem) – 100 mln zł. No i doszło jeszcze 100 mln zł podatku dochodowego, który w poprzednim roku Getinowi się „upiekł”, a teraz już nie.

Czytaj więcej o krachu Open Finance: Tak głęboko Open Finance jeszcze nie nurkował. Ogromne straty, ratunkowy kredyt z Getin Banku i dwa zepsute „silniki”

Czytaj też: Kolejna część imperium Leszka Czarneckiego chwieje się w posadach. Gigantyczne straty Idea Banku

Ale trzeba docenić, że w Getinie do 622 mln zł spadły odpisy na złe kredyty – dobrą wiadomością jest to, że rezerw jest prawie dwa razy mniej, niż w rekordowym 2017 r., gdy bank spisał na straty ponad miliard złotych z tytułu nie spłacanych kredytów. Widać, że zadziałała zmiana profilu banku na udzielający kredytów mniej chętnie, ale za to tylko nieryzykownym klientom.

„Bank przechodzi od podejścia produktowo-sprzedażowego do budowania długotrwałych relacji z klientami, oferując kompleksową obsługę w zakresie usług bankowych i okołobankowych (transakcyjną, depozytową, kredytową, inwestycyjną i ubezpieczeniową)”

– czytam w sprawozdaniu. Nie udało mi się jednak odnaleźć – przynajmniej w ramach szybkiej, porannej oblucji :-), ilu nowych, aktywnych klientów przyciągnęła do Getinu oferta „Proste zasady”. Bank miał i chyba nadal ma problem z liczbą klientów wiążących się z nim na co dzień, a nie tylko jednorazowo. Widać to zresztą w dochodach prowizyjnych, które są mikre.

Getin spróbuje w tym roku uciec do przodu – rozwija sieć franczyzową (w ciągu roku otworzył 66 nowych placówek partnerskich), wprowadza nowy wystrój placówek (zamknął 43 placówki z sieci własnej), wszedł do 15 nowych miast, szuka nowego inwestora (potrzeba od pół miliarda do miliarda złotych świeżego kapitału) i spróbuje się połączyć z Idea Bankiem, co przyniesie oszczędności być może na tyle duże, że obie firmy wreszcie wyjdą nad kreskę.

Czytaj więcej: To już pewne. Będzie ratunkowa fuzja banków Leszka Czarneckiego. Ale czy Idea Getin Bank ma szansę wyjść z tarapatów finansowych?

Po dwóch lata strat sięgających po pół miliarda złotych to już chyba ostatnia szansa na przetrwanie Getinu w obecnym kształcie. Jeśli w 2019 r. znów nie uda się przekroczyć progu rentowności, bank pewnie ostatecznie trafi pod nóż i zostanie sprzedany na części. Zgodnie z „Planem Zdzisława”.

Czytaj też: Leszkowi Czarneckiemu nie trzeba kraść banku. Wystarczy tzw. resolution

zdjęcie tytułowe: Rankomat.pl/Polityka.pl