Zachwianie 40-letniej hossy na rynku akcji. Szybko rosnące stopy procentowe. Wysoka inflacja. Gdy trwoga, to wszyscy chcą „parkować” pieniądze w amerykańskich obligacjach. To papiery uznawane za jedne z najbezpieczniejszych aktywów na świecie. Ale czy to dobry moment, żeby kupować „US treasuries”? I jak to zrobić?

W niepewnych czasach oczy uczestników rynku zwykle zwracają się ku amerykańskim obligacjom rządowym, ale tym razem inwestorzy raczej nie są zadowoleni z tego, co widzą. Przynajmniej ci „zawodowi”, bo my co i rusz dostajemy od czytelników pytanie: „czy polska gospodarka jest bezpieczna i jak można ulokować część oszczędności w amerykańskich obligacjach skarbowych?”. To świadczy o dużym szacunku, jakim darzą Polacy te aktywa.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Ale amerykańskie obligacje zaliczyły najgorszy początek roku w historii. Jest jeden główny tego powód – polityka Fed, czyli amerykańskiego banku centralnego. Rezerwa Federalna zapowiedziała zacieśnianie polityki pieniężnej i przystąpiła do działania. A więc są i będą kolejne podwyżki stóp procentowych. Obecnie stopa procentowa Fed wynosi 0,75-1%, ale analitycy spodziewają się, że może pójść w górę nawet do 2-3%. Amerykański bank centralny chce w ten sposób walczyć w wysoką inflacją w USA.

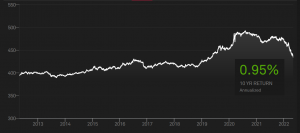

To powoduje, że tanieją obligacje już wyemitowane, o niższym oprocentowaniu niż te „nowe”, często stałym w całym okresie trwania długu (np. 10 lat). Jak to wygląda na wykresie? Ano tak, jak poniżej (to wykres z ostatnich 10 lat, zielona liczba to uśredniona, roczna stopa zwrotu):

Zarządzający z Pekao TFI twierdzą, że „inwestorzy na amerykańskim rynku długu coraz bardziej zdają sobie sprawę z tego, że Fed nie blefuje z agresywnym zacieśnianiem polityki pieniężnej”. Osobną kwestią jest, jak długo Fed będzie podnosił stopy procentowe. Inwestorzy na razie bazują na oczekiwaniach, że będzie tego sporo, nie czekając aż te zapowiedzi się zrealizują. I sprzedają posiadane obligacje o niskim oprocentowaniu, które nie są już atrakcyjne na tle tych nowoemitowanych.

Jakie plany ma Fed? Co wiemy o przyszłości stóp w USA?

Być może jest tak, że rynek uwzględnił już w cenach amerykańskich obligacji – dość gwałtownie, ale skutecznie – cały cykl podwyżek stóp procentowych zapowiadanych przez Fed. A teraz ceny obligacji nie będą już bardziej spadały (na powyższym wykresie widać, że ich spadki „zniszczyły” prawie trzy lata wcześniejszych zysków), tylko spokojnie czekały na spełnienie się założonego scenariusza?

Nie macie pojęcia jak odmienne – i jak praktyczne – podejście ma Fed do prezentowania prognoz. U nas jest tak, że ekonomiści banku centralnego przy pomocy modelu ekonometrycznego generują przewidywania dotyczące gospodarki na najbliższe lata, a potem to „szkiełko i oko” podlega korekcie eksperckiej z punktu „czucia i wiary”. Końcowy efekt (z perspektywy czasu nie zawsze precyzyjnie prognozujący przyszłość) przedstawiany jest Radzie Polityki Pieniężnej, która w sumie może przyjąć ten dokument do wiadomości, a kierować się własnymi opiniami.

Amerykanie pomijają tę część oficjalną i od razu przechodzą do sedna. Fed w projekcjach podaje nie wyliczenia niedecyzyjnych ekonomistów, a średnią i medianę… przewidywań członków Komitetu Otwartego Rynku (FOMC – odpowiednik naszej RPP) oraz członków zarządu, którzy podejmują decyzje w sprawie stóp. Odpowiedzi są zanonimizowane, więc nie wiadomo, co kto prognozował, ale znamy uśredniony wynik tego „badania opinii mędrców”.

Projekcje Fed nie dotyczą tylko wskaźników makro – one zawierają także poglądy decydentów na to, jaki – ich zdaniem – jest odpowiedni do sytuacji poziom stopy procentowej. I to już daje inwestorom i konsumentom dobry wgląd w to, co Rezerwa Federalna może zrobić w przyszłości. Oczywiście, te przewidywania się zmieniają, ale przynajmniej wiadomo, że inflacja – w ocenie bankierów centralnych – sięgnie 4,3% w tym roku i spadnie do 2,7% w przyszłym, a odpowiedzią na to powinna być stopa procentowa na poziomie 1,9% na koniec 2022 r. i 2,8% rok później.

Mnie to bardziej przekonuje niż: „nie jestem w stanie powiedzieć, co zrobimy za miesiąc” czy „żadnych pułapów sobie nie wyznaczamy i punków dojścia” w wydaniu naszego Jastrzębia Na Czele Jastrzębi, czyli Adama Glapińskiego, prezesa NBP.

Czy opłaca się kupować na giełdzie amerykańskie obligacje?

Wracając do Fed i oczekiwań – najnowsze prognozy zakładają wzrost głównej stopy do 3-3,5 pkt proc. do końca przyszłego roku. Czy inwestorzy wpisali już w ceny obligacji ten scenariusz? To istotne, bo przeciętny polski inwestor nie może sobie kupić amerykańskich obligacji tak, jak kupuje polskie obligacje Skarbu Państwa. Możemy inwestować w amerykańskie obligacje tylko za pomocą funduszy inwestycyjnych albo ETF-ów. A to oznacza, że kupujemy obligacje na giełdzie. Stąd ważne jest, czy przyszłe podwyżki stóp procentowych są już uwzględnione w wycenie giełdowej obligacji.

„Jest za wcześnie, by ogłosić koniec wzrostów rentowności [czyli spadku cen – mój dopisek] obligacji – banki centralne, od USA do Wielkiej Brytanii, dopiero rozpoczynają zacieśnianie polityki pieniężnej, a rosnąca inflacja może zmusić je do bycia bardziej agresywnym niż rynki obecnie przewidują”

– głosi raport Pictet Asset Management – wydany jednak jeszcze przed ostatnimi wiadomościami o inflacji w USA. Analitycy firmy inwestycyjnej wyceniają wartość godziwą 10-letnich nowo emitowanych US Treasuries na 2,5% rentowności (czyli taki procent w skali roku powinny dawać komuś, kto je kupi i będzie trzymał przez 10 lat do wykupu).

Obecnie rentowność obligacji wynosi ok. 3,15%, choć rok zaczynały na poziomie 1,5% rentowności. Poniżej wykres rentowności 10-letnich amerykańskich obligacji (pokazuje, ile obecnie żądają w skali roku inwestorzy, którzy je kupują na specjalnych aukcjach):

Dla porównania: rentowność polskich obligacji zbliża się właśnie do poziomu 6,8% dla 10-letnich obligacji o stałym oprocentowaniu. To pokazuje, jaka jest różnica w postrzeganiu bezpieczeństwa inwestowania w polskie i amerykańskie obligacje. Choć nie zawsze tak było.

Ale – wracając do rentowności amerykańskich obligacji – można mieć nadzieję, że jeśli rentowność nowo emitowanych papierów nie będzie już rosła (bo osiągnęła i nawet przekroczyła szacowaną przez analityków „uczciwą wartość”), to przestaną spadać ceny tych wcześniej wyemitowanych. A to może mieć przełożenie na opłacalność zakupu udziałów w funduszach lub ETF-ach inwestujących w amerykańskie obligacje na giełdach.

Ile podwyżek uwzględnili w cenach obligacji inwestorzy? ING wylicza, że w tej chwili zakład obejmuje 11 podwyżek o 25 pkt. bazowych (czyli ćwiartek punktu procentowego). Czy tyle ich będzie? To zależy od inflacji. Jeśli okazałoby się, że jej przebieg będzie nieco łagodniejszy, że szybciej zacznie spadać, można będzie wtedy przekładać to na łagodniejszą politykę Fed, czyli mniej podwyżek stóp. A to byłaby woda na młyn dla cen obligacji.

Ostatni odczyt wskaźnika cen (8,5% w skali roku) wzrósł do najwyższego poziomu od 40 lat, ale był zgodny z tym, czego ekonomiści się spodziewali – a już to jest oznaką pewnej stabilizacji. Do tego uwagę przykuł pewien szczegół – inflacja bazowa (a więc oczyszczona z cen żywności i energii, przybliżająca wewnętrzne źródła inflacji) okazała się niższa od prognoz. To może oznaczać, że ewentualne wyhamowanie wzrostu cen surowców spowoduje szybszy powrót inflacji do akceptowalnego poziomu.

Jak polski inwestor może dodać amerykańskie obligacje do portfela?

Nie wiem, czy już jest dobry moment do zakupu amerykańskich obligacji. To jednak jest jedna z najważniejszych klas aktywów na światowym rynku finansowym. Jeśli chcesz dywersyfikować portfel o zagraniczne aktywa, pierwszym krokiem powinna być ekspozycja właśnie na amerykańskie akcje i amerykańskie obligacje.

Na polskim rynku TFI tylko trzy fundusze inwestycyjne klasyfikowane są jako wyspecjalizowane w inwestycjach w dług USA – przynajmniej według zestawienia prezentowanego przez Analizy.pl. To PKO Papierów Dłużnych USD, Pekao Obligacji Dolarowych Plus i Generali Dolar (USD). Możecie jednak przeżyć niezłe zaskoczenie, gdy zajrzycie do tego, co te fundusze mają w portfelach. Dlaczego?

Zacznijmy od funduszu PKO TFI. Choć jego benchmarkiem jest indeks krótkoterminowych obligacji amerykańskich, to polityka inwestycyjna pozostawia swobodę w dobieraniu instrumentów. Według stanu na koniec lutego 78% portfela stanowiły… rządowe obligacje Polski denominowane w dolarze, 13% – dolarowy dług Węgier, a 5% – dług Rumunii. Amerykańskich papierów brak.

Pekao Obligacji Dolarowych Plus stawiał (na koniec 2021 r.) niemal wyłącznie na jednostki uczestnictwa w innych funduszach, m.in. Amundi, Fidelity, Morgan Stanley. Są to fundusze dłużne mające w portfelach obligacje korporacyjne wyrażone w dolarach, jak również fundusze obligacji emitowanych w dolarach przez rządy rynków wschodzących.

Najwięcej amerykańskich obligacji znajdziemy w Generali Dolar (przynajmniej wg stanu na koniec ubiegłego roku). Fundusz ma w rządowych papierach dłużnych 44% portfela. Reszta to instrumenty dłużne z różnych stron świata – od Azerbejdżanu, przez Oman, Polskę, Szwecję, aż po Węgry.

Lista ETF-ów na amerykańskie obligacje jest za to bardzo długa. Portal ETF Database wylicza 46 takich funduszy, w których zgromadzono łącznie ponad 180 miliardów dolarów, czyli ułamek z 30 bilionów dolarów, na które zadłużone są Stanu Zjednoczone. W ofercie są instrumenty na całą krzywą, na poszczególne jej segmenty (np. 1-3 miesiące, 3-7 lat, 20+ lat), na zerokuponowe, na zmiennokuponowe, na indeksowane inflacją i tak dalej, i tak dalej.

Niestety do żadnego z nich polski inwestor nie ma dostępu na polskiej giełdzie papierów wartościowych. Trzeba szukać przez rachunki maklerskie, które oferują możliwość inwestowania na zagranicznych rynkach. Ale biur maklerskich, które umożliwiają zakup ETF-ów z całego świata jest w Polsce multum (największy wybór ETF-ów dla polskich klientów ma, zdaje się, maklerska aplikacja do inwestowania Wealthseed).

Teoretycznie możliwe jest też kupienie obligacji i bonów USA bezpośrednio – coś na podobieństwo naszego systemu detalicznych obligacji skarbowych. Warunkiem jest jednak posiadanie amerykańskiego numeru ubezpieczenia społecznego. Dostęp mają więc obywatele Stanów Zjednoczonych, nawet mieszkający w innym kraju, albo cywilni pracownicy amerykańskiej administracji, niezależnie gdzie zamieszkują.

Zaskakujące, jak trudno jest dodać do portfela kategorię aktywów, która jest jedną z największych na światowym rynku finansowym. Być może to wynika z faktu, że zacieśniania polityki pieniężnej w USA fundusze spodziewały się już od jakiegoś czasu i kto mógł, to redukował ekspozycję na US Treasuries? Oby tak było, bo to by znaczyło, że nasi zarządzający czuli pismo nosem i przygotowali się na nadchodzący trend. Teraz tylko czekać i przyglądać się, kiedy znowu zaczną kupować.

—————

Sprawdź inwestycje w fundusze, ETF-y i obligacje ze znakiem jakości Maćka Samcika

>>> Zainwestuj w fundusze TFI UNIQA i dostań 400 zł „samcikowej” premii. Załóż przez internet konto i ulokuj pieniądze w jednym z tanich funduszy od TFI UNIQA. Pobiera ono jedne z najniższych w Polsce opłaty za zarządzanie funduszami inwestycyjnymi (dla części funduszy 0,5%). Nie ma też żadnych opłat przy zakupie (a kupujesz, nie ruszając się z fotela). Koniecznie wpisz kod promocyjny: msamcik2022. Za zainwestowania w IKE lub IKZE co najmniej 2000 zł, dostaniesz w prezencie 200 zł na koncie IKE i 200 zł na koncie IKZE. Tutaj możesz założyć przez internet konto IKZE, a tutaj możesz założyć przez internet konto IKE i – jeśli utrzymasz pieniądze do wieku emerytalnego – nie zapłacisz podatku Belki od osiągniętych w tym czasie zysków. Jeśli nie chcesz blokować oszczędności aż do emerytury, albo po ostatnich zmianach podatkowych mniej lubisz IKZE – załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA. To te same fundusze z niskimi opłatami, ale bez obowiązku „mrożenia” pieniędzy aż do emerytury.

>>> Zainwestuj z Samcikiem i z F-TRUST w fundusze inwestycyjne z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w tysiącach funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Kupuję tam fundusze. Inwestowanie bez opłat dystrybucyjnych po wpisaniu kodu promocyjnego ULTSMA. A w tym poradniku są najważniejsze rady, w co teraz inwestować.

>>> Zainwestuj w antyinflacyjne obligacje firm z MICHAEL STROM DM. Myślisz o tym, jak ochronić oszczędności przed inflacją? Rozważ ulokowanie niewielkiej części pieniędzy w obligacje największych polskich firm. Pomaga w tym dom maklerski Michael / Ström, największe niebankowe biuro maklerskie na rynku obligacji korporacyjnych. Jeśli masz chrapkę na obligacje emitowane przez firmy, to zapraszam do zainwestowania za jego pośrednictwem. Ja też to robię i wkrótce opiszę swój portfel oraz opowiem o tym, jak go zbudowałem z pomocą mojego opiekuna w domy maklerskim (więcej szczegółów o ofercie Michael / Ström pod tym linkiem). A w tym poradniku dwa słowa o tym, ile można zarobić, jakie jest ryzyko i jak inwestować, żeby nie osiwieć z nerwów.

——–

Chcesz porady w sprawie inwestowania oszczędności? Zapisz się na newsletter Samcika!

I na koniec ogłoszenie. Jeśli masz pytania dotyczące swoich oszczędności, chciałbyś uzyskać moją poradę, to zapisz się na newsletter „Subiektywnie o Finansach”. Do subskrybentów od czasu do czasu wysyłam specjalny e-mail, w którym informuję, w jaki sposób odbiorcy newslettera będą mogli uzyskać na wyłączność moją poradę dotyczącą swojej sytuacji finansowej w czasie kryzysu koronawirusowego. Jak uzyskać poradę na wyłączność? Kliknij tutaj, zapisz się na mój newsletter i bądźmy w kontakcie!

————-

Boisz się inwestowania? Skorzystaj z bankowych promocji

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Źródło zdjęcia: Ronile/Pixabay