Stopy procentowe idą w górę. Dla wielu osób to szok, bo jeszcze niedawno NBP obiecywał, że tani kredyt to dla niego jeden z priorytetów. W górę pójdą koszty spłaty kredytów. Czy szybki powrót stóp procentowych do poziomu sprzed pandemii będzie problemem dla wielu kredytobiorców? Czy i jak bardzo banki zaostrzą się kryteria kredytowe? Ile osób może mieć problem żeby – w warunkach wszechogarniającej drożyzny – spłacić raty?

Stopy procentowe mają być niskie, a kredyty tanie – taki przekaz płynął z wypowiedzi prezesa NBP niemal do ostatnich godzin przed październikową podwyżką stóp procentowych. NBP sprawował pieczę nad tym, by zakredytowanym konsumentom nie stała się krzywda. A gdy ktoś mówił, że podwyżka stóp procentowych jest potrzebna, to słyszał, że się nie zna na (nowej?) ekonomii. Ale przy inflacji wynoszącej 7%, stworzonej częściowo „na lokalne zamówienie” (transfery socjalne, podwyżki podatków, promowanie przez rząd drogiej produkcji energii), malować trawy na zielono dłużej się nie da. Będziemy mieli podwyżki stóp procentowych.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Czy właśnie kończą się marzenia młodych i niezbyt zamożnych osób o własnym mieszkaniu na kredyt? Czy tym, którzy już spłacają kredyt hipoteczny, nie zabraknie pieniędzy na spłatę rat? Ilu kredytobiorców może być zagrożonych niewypłacalnością? Jak zmienią się warunki na rynku kredytów hipotecznych po nieuchronnej podwyżce oprocentowania?

Stopy procentowe w górę. Rekordy w kredytach hipotecznych za nami?

Stopy procentowe ustalane przez Radę Polityki Pieniężnej to tylko jeden z parametrów decydujących o sytuacji kredytobiorców i nastrojach społecznych. Szef NBP mówił niedawno, że to dobrze, że ludzie kupują mieszkania na kredyt i poprawiają swoje warunki bytowe, I że na rynku nieruchomości nie ma bańki cenowej. „Nie ma powodu, by przestraszyć się i nie brać kredytu” – to słowa, które padły z ust prezesa NBP po ostatniej podwyżce stóp procentowych.

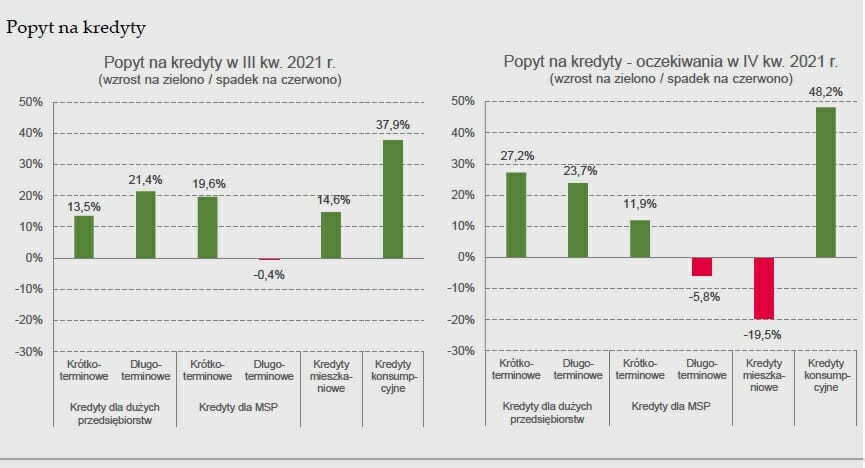

Czy rzeczywiście? W przeddzień posiedzenia Rady Polityki Pieniężnej bank centralny opublikował wyniki kwartalnej ankiety na temat sytuacji na rynku kredytowym. Opracowanie powstaje na podstawie badań 23 banków, które mają prawie 90% udziału w rynku kredytowym. Co z niego wynika? W Polsce mamy rekordowy popyt na kredyty hipoteczne – w tym roku sprzeda się więcej niż ćwierć miliona kredytów mieszkaniowych (do października było już 200 000).

Zobacz też wideofelieton o tym, czy warto dziś kupować mieszkanie:

Banki zaostrzyły w III kwartale 2021 r. kryteria udzielania kredytów mieszkaniowych w związku z wdrożeniem nowych wymogów Rekomendacji S ustanowionych przez KNF (czyli liczeniem zdolności kredytowej na 25 lat, choćbyśmy brali kredyt na 30 lat). Ale NBP pisze, że to nie jest problem, bo restrykcje były łagodzone przez pozytywne prognozy sytuacji gospodarczej i wzrost konkurencji na rynku kredytowym. Ale wzrost cen jest coraz wyższy i stopy procentowe pójdą w górę. Czy banki podchodzą do tych warunków ze spokojem?

„Banki oczekują wzrostu popytu na wszystkie rodzaje kredytów, z wyjątkiem mieszkaniowych i długoterminowych dla małych i średnich firm, dla których oczekują spadku (mieszkaniowe) i utrzymania dotychczasowego popytu”

– czytamy w raporcie NBP. Jak interpretować te dane? Wyniki ankiety prezentowane są w postaci odsetka banków, które wybrały daną opcję odpowiedzi na poszczególne pytania. Dodatkowo procent jest korygowany o „wagę” danego banku na rynku. W czwartym kwartale banki prognozują zaostrzenie kryteriów udzielania kredytów mieszkaniowych (procent netto takich banków wynosi 18%) oraz spadek popytu na te kredyty. Rekordy sprzedaży kredytów hipotecznych mogą się już prędko nie powtórzyć.

Czytaj też: Czy podatek katastralny mógłby zatrzymać spekulacyjny wzrost cen mieszkań? A może są na to lepsze sposoby?

Raty kredytowe pójdą w górę. Ale o ile?

W kilka dni po podwyżce stóp procentowych zwiększy się stawka WIBOR (cena pieniądza na rynku międzybankowym), która jest benchmarkiem do obliczania wysokości rat. A w ślad za nią – po kilku tygodniach lub kilku miesiącach – miliony Polaków dostaną informacje, że mają płacić większe raty – statystycznie co drugi Polak (48%) spłaca jakiś kredyt, choć część ma krótki termin i stałe oprocentowanie.

Czy podwyżki rat mocno uderzą w sytuację finansową gospodarstw domowych? Szczególnie teraz, kiedy prawdopodobnie zmaleją ich dochody rozporządzalne w związku z ogromnymi wzrostami cen prądu, ogrzewania i żywności? Ile osób może mieć problem ze spłatą wyższych rat?

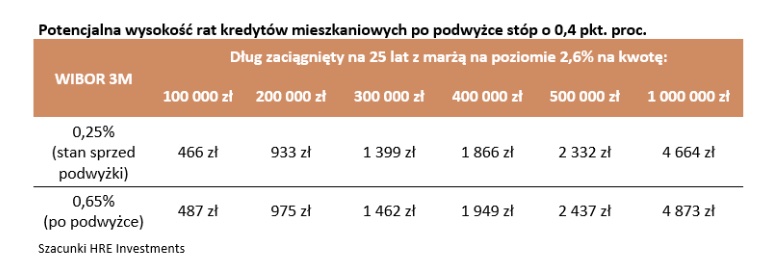

Przed pandemią (w lutym 2020 r.) główna stopa procentowa NBP wynosiła 1,5%. Jej „pandemiczny” poziom wynosił 0,1%. Teoretycznie wyższe raty nie powinny być dla nas czymś nowym, a jedynie powrotem do „starej normalności”. Każde 0,5% wzrostu stopy procentowej (a właściwie stawki WIBOR 3M) przekłada się na wzrost raty o ok. 25 zł na każde pożyczone z banku 100 000 zł.

Po październikowej podwyżce wysokość raty w przypadku kredytu na 100 000 zł wzrosła o 21 zł (do 487 zł), a w przypadku kredytu wartego 500 000 zł – już o 105 zł (do 2437 zł). Kłopot w tym, że jeśli stopy procentowe będą szły w górę często lub szybko, kredytobiorców czekają skumulowane podwyżki wysokości rat w krótkim czasie.

W 2012 r., gdy stopy procentowe wynosiły nawet 4,75%, a oprocentowanie kredytów hipotecznych oprocentowanie kredytów hipotecznych – 6-7% w skali roku. Dziś rynek jest w zupełnie innej sytuacji (inne są np. marże banków i kwoty kredytów), ale gdyby oprocentowanie miało znów wynieść tyle, ile w 2012 r., to rata kredytu wartego 300 000 zł na 25 lat wynosiłaby nie 1660 zł, ale 1933 zł. Wyliczenia trzeba traktować bardzo orientacyjnie. Przypominam, jak zmieniły (lub się zmienią, bo jeszcze nie wszyscy klienci dostali informacje o podwyżkach) raty kredytów po październikowej podwyżce stóp procentowych z 0,1% do 0,5%.

Czy Polacy udźwigną ciężar rat?

Dane BIK z ostatniego raportu o kredytach Polaków mówią nam, że łączne zadłużenie gospodarstw domowych na koniec września z tytułu wszystkich produktów kredytowych (kredytów, limitów, pożyczek pozabankowych) wyniosło 730,7 mld zł. Najmniej osób spłaca kredyty hipoteczne (2,7 mln umów), ale odpowiadają one za 70% całego naszego zadłużenia. Mamy ponad 516 mld zł długów pod hipotekę.

„W relacji do PKB zadłużenie hipoteczne to około 20%, co daje nam miejsce poza pierwszą 20 krajów Unii Europejskiej, natomiast z tytułu kredytów konsumpcyjnych (gotówkowych i ratalnych) jest na poziomie ok. 8% PKB, co daje nam miejsce w pierwszej piątce krajów UE”

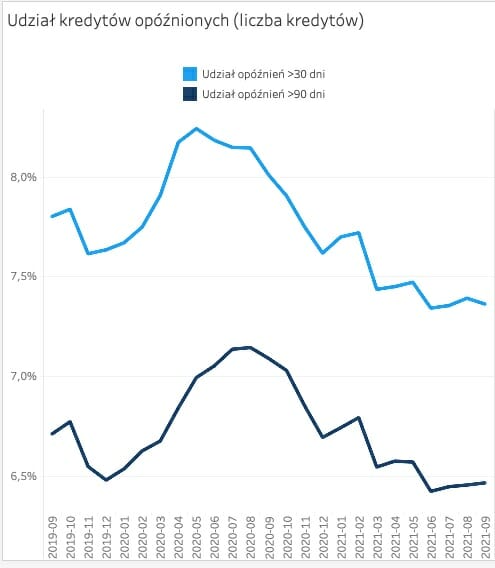

– brzmi komentarz BIK. Spłata kredytów hipotecznych na razie idzie nam bardzo dobrze. Jedynie 1,5% wszystkich kredytów jest opóźnionych do 30 dni – to najmniejszy odsetek od wielu lat. Podobnie jest w przypadku opóźnienia powyżej 90 dni, które występuje w przypadku 1,2% kredytów. To tylko 32 400 umów o wartości 13,4 mld zł.

W przypadku gotówkowych tak dobrze już nie jest – opóźnionych do 30 dni jest 10,6% spośród 7,9 mln umów (czyli prawie 840 000 umów), a do 90 dni – 9,5% kredytów. Ale to i tak najlepsze wyniki od kilkudziesięciu miesięcy.

Banki nie zasypiają gruszek w popiele. Niektóre z nich (pierwszy jest bodaj Bank Pekao) już zaoferował nową wersję kredytu dla tych, którzy boją się wzrostu kosztów rat kredytowych. Jest to pożyczka konsolidacyjna. Rzeczywiście, dla przekredytowanych osób po podwyżce rat kredytowych konsolidacja zadłużenia może być pierwszym pomysłem na ratunek – zbieramy wszystkie nasze zobowiązania i łączymy w jedno, w nowym banku.

Problem w tym, że często przy konsolidacji zobowiązań instytucje finansowe namawiają nas do „dobrania” u nich dodatkowej kwoty pieniędzy, co jeszcze bardziej zwiększa nasze zadłużenie (choć jest rozkładane na dłuższy czas, więc raty miesięczne mogą się zmniejszyć).

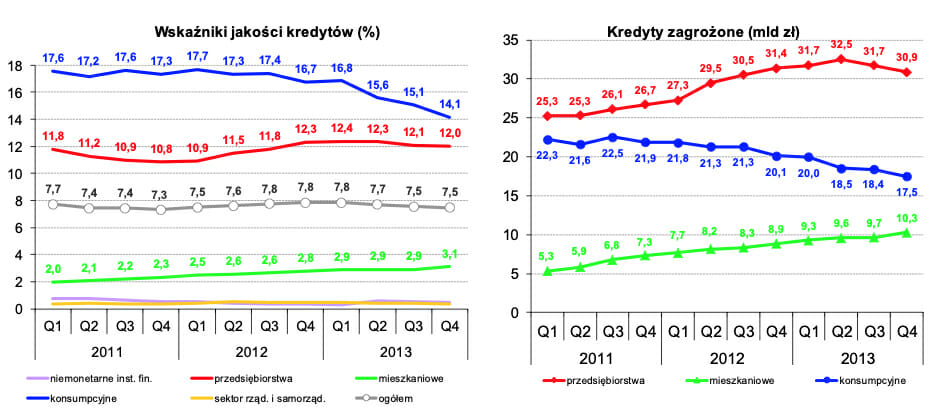

Na przełomie 2012 i 2013 r., podczas ostatniego dużego spowolnienia gospodarczego (kryzys w strefie euro) i w erze relatywnie wysokich stóp procentowych (prawie 5%), liczba złych kredytów była 2-3 razy większa niż dziś. Psuło się 17% kredytów konsumpcyjnych i 3,4% mieszkaniowych. Ich wartość była mniejsza, co wynika z tego, że wtedy cały rynek był mniejszy.

Wkład własny wyższy niż 10 lat temu. A udział raty w dochodzie – niższy

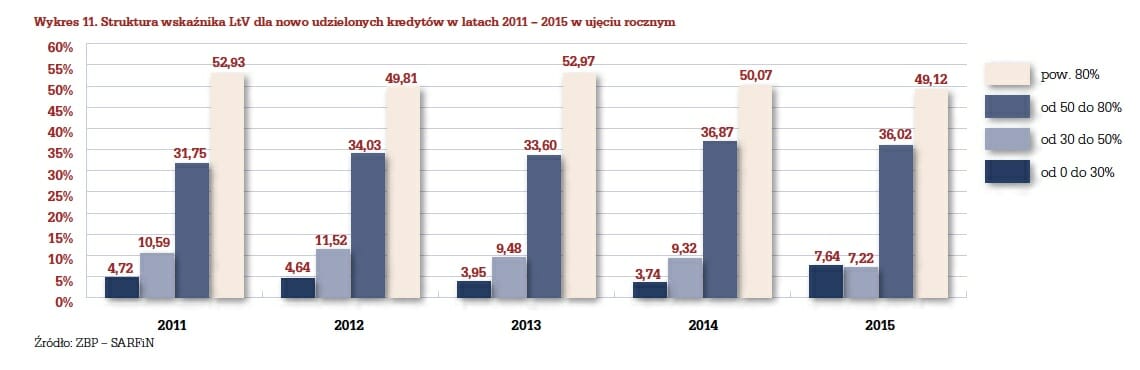

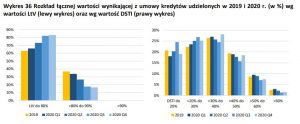

Według raportu AMRON-SARFiN nowo zaciągane kredyty charakteryzuje coraz niższy wskaźnik LtV (wartość pożyczki w stosunku do wartości nieruchomości), czyli coraz więcej osób przychodzi do banku z dużą ilością gotówki (czyli mają wkład własny „do kwadratu”). W ostatnich kwartałach zanotowano spadek udziału kredytów o wskaźniku LtV powyżej 80%. Oznacza to, że wkład własny, choć jest przykrym obowiązkiem, to nie problem dla kupujących. No i na dodatek, dla banku, klient dobrze sytuowany generuje niższe ryzyko wpadnięcia w tarapaty finansowe.

Czytaj też: Rząd chce zagwarantować wkład własny osobom, które go nie posiadają, ale bankowcy nie tryskają optymizmem.

Dla porównania zerknąłem na dane z 2015 r., chciałem sprawdzić, jak wtedy kształtował się rozkład kredytów w zależności od wkładu własnego. Sytuacja była zupełnie inna. Co drugi kredyt był wówczas udzielany przy LtV na poziomie powyżej 80% (a więc z wkładem własnym klienta mniejszym niż 20%).

Z kolei z raportu KNF wynika, że średnia wartość wskaźnika DSTI (debt service to income, czyli udział raty kredytu w całkowitych dochodach kredytobiorcy) dla kredytów mieszkaniowych w Polsce wynosiła w 2020 r. mniej więcej 29%. To oznacza, że hipoteczni kredytobiorcy na obsługę kredytu wydają jedną trzecią domowego budżetu. Jednak w przypadku 7-8% udzielanych kredytów jest to 50-60%, a w przypadku kilku procent – nawet więcej.

Czy to oznacza, że taka część klientów ma założoną finansową pętlę na szyi i po ewentualnych podwyżkach stóp procentowych może nie mieć pieniędzy na spłacanie kredytu? Niekoniecznie. Warto wiedzieć, w jaki sposób banki wyliczają ten wskaźnik. Liczone są tylko dochody uznawane przez bank. Jeżeli ktoś uzyskuje dochody z innych źródeł, których bank nie akceptuje, to tak jakby ich (oficjalnie) nie miał. Ale sporo osób takie dochody ma.

Poza tym wartość wskaźnika jest obliczana wyłącznie w czasie analizowania wniosku kredytowego. Gdy od uruchomienia kredytu mija kilka lat, sytuacja kredytobiorcy może być już zupełnie inna (często dochód jest wyższy). W praktyce, jeśli klient spłaca kredyt zgodnie z harmonogramem, to bank nie będzie się nim interesował. Ale oczywiście ma taką możliwość, gdyż (zgodnie z umową lub/i regulaminem kredytu) może sprawdzać sytuację finansową kredytobiorcy na każdym etapie spłaty.

Zobacz też najnowszy wideoblog „Subiektywnie o Finansach”:

Czytaj więcej o tym: Formularz informacyjny do kredytu: czy wystarczy, by nie wpaść w pułapkę (subiektywnieofinansach.pl)

Stopy procentowe w górę? Bezrobocie też? A realne dochody w dół? Mieszanka wybuchowa

Podsumowując, niskie, prawie zerowe stopy procentowe, to nie była standardowa sytuacja. Raty wzrosną – docelowo dla wielu osób o kilkaset złotych miesięcznie – ale większość kredytobiorców ma bufor, by te podwyżki „zamortyzować”. Rzecz w tym, że obecnie sytuacja jest niestabilna – problemy mogą się zacząć, gdy inflacja się w Polsce zadomowi, wzrost gospodarczy uleci, a bezrobocie wzrośnie (warto poznać trudne słowo – stagflacja). A my zostaniemy z wysokimi ratami i wysokimi stopami procentowymi. A wtedy już tak różowo nie będzie.

——————

POSŁUCHAJ PODCASTU „FINANSOWE SENSACJE TYGODNIA”

W tym odcinku „Finansowych sensacji tygodnia” mierzymy się z czterema plagami, które spadły na nasz spracowany Naród: kolejną falą pandemii Covid-19 (czy należy wprowadzić lockdown albo jakieś ograniczenia naszej mobilności?), kolejną falą podwyżek cen (czy NBP może coś jeszcze zrobić i co mógłby zrobić rząd?), szaleństwem na rynku nieruchomości (poskarżył nam się klient, który zapłacił już część ceny za mieszkanie, a deweloper mimo tego rozwiązał z nimi umowę!) i szaleństwem kosztów ogrzewania i oświetlenia (czy jest sens dopłacać nam i dogadzać, skoro na koniec dnia energia po prostu musi być droga?). Zapraszamy do posłuchania pod tym linkiem lub na Spotify (tam nasz podcast jest w dziesiątce najpopularniejszych w kategorii newsowej), Apple Podcast, Google Podcast i na kilku innych platformach podcastowych.

W tym odcinku „Finansowych sensacji tygodnia” mierzymy się z czterema plagami, które spadły na nasz spracowany Naród: kolejną falą pandemii Covid-19 (czy należy wprowadzić lockdown albo jakieś ograniczenia naszej mobilności?), kolejną falą podwyżek cen (czy NBP może coś jeszcze zrobić i co mógłby zrobić rząd?), szaleństwem na rynku nieruchomości (poskarżył nam się klient, który zapłacił już część ceny za mieszkanie, a deweloper mimo tego rozwiązał z nimi umowę!) i szaleństwem kosztów ogrzewania i oświetlenia (czy jest sens dopłacać nam i dogadzać, skoro na koniec dnia energia po prostu musi być droga?). Zapraszamy do posłuchania pod tym linkiem lub na Spotify (tam nasz podcast jest w dziesiątce najpopularniejszych w kategorii newsowej), Apple Podcast, Google Podcast i na kilku innych platformach podcastowych.

———

SKORZYSTAJ Z BANKOWYCH PROMOCJI OD MAĆKA SAMCIKA

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

ZAŁÓŻ DARMOWE KONTO Z OPROCENTOWANIEM 1% ROCZNIE BEZ LIMITU!

Aion Bank i „Subiektywnie o Finansach” proponują konto bezwarunkowo za zero złotych (nie ma znaczenia, jakie masz wpływy i jak często płacisz kartą – nigdy nie pobiorą prowizji), z pakietem bezpłatnych wypłat z bankomatów do 900 zł miesięcznie i z kartą bezspreadową oraz z darmowym kontem walutowym i oprocentowanym na 1% rocznie kontem oszczędnościowym (bez limitów kwotowych i czasowych). Ten pakiet nazywa się Plan Light. Jest w nim tylko jednorazowa opłata za dostarczenie karty debetowej – 11,99 zł.

Aion Bank i „Subiektywnie o Finansach” proponują konto bezwarunkowo za zero złotych (nie ma znaczenia, jakie masz wpływy i jak często płacisz kartą – nigdy nie pobiorą prowizji), z pakietem bezpłatnych wypłat z bankomatów do 900 zł miesięcznie i z kartą bezspreadową oraz z darmowym kontem walutowym i oprocentowanym na 1% rocznie kontem oszczędnościowym (bez limitów kwotowych i czasowych). Ten pakiet nazywa się Plan Light. Jest w nim tylko jednorazowa opłata za dostarczenie karty debetowej – 11,99 zł.

Opcjonalnie, za 19,99 zł miesięcznie, masz też dostęp do globalnych inwestycji opartych na ETF-ach najpotężniejszych firm zarządzających aktywami na świecie. Aion ma również tani kredyt: 6,7% w skali roku za gotówkę niezależnie od kwoty i okresu spłaty, z gwarancją niezmiennej stopy procentowej i 0% prowizji

Jeśli skorzystasz z tego linku oraz wpiszesz kod promocyjny SOFFREE – dostaniesz 30 zł w prezencie po założeniu konta w planie Light i wykonaniu jednej transakcji kartą fizyczną lub wirtualną (przypiętą do smartfona przez Google Pay lub Apple Pay).

Kod promocyjny SOFFREE uprawnia też do dwumiesięcznego darmowego okresu próbnego w płatnych planach taryfowych Aion Banku (tutaj szczegóły tych planów). Możesz też skorzystać z kodu SUBIEKTYWNIE50 i mieć przez pół roku 50% zniżki na te same dwa płatne plany taryfowe.

—————

SPRAWDŹ APLIKACJE MOBILNE, Z KTÓRYMI ZAOSZCZĘDZISZ PIENIĄDZE

>>> Przetestuj aplikację Curve, „superogarniacza” domowych finansów, i zgarnij 50 zł w prezencie. Ściągając aplikację Curve na swój smartfon (można to zrobić korzystając z tego linku) i zapisując w niej kartę dowolnego banku de facto sprawiamy, że każda transakcja wymagająca przewalutowania będzie przewalutowywana przez Curve (po kursie bardzo bliskim rynkowemu), a do polskiego banku trafi już jako złotowa – co oznacza, że nie grozi nam przewalutowanie po niepewnym lub kiepskim kursie. Do Curve można przypiąć kilka kart bankowych. Można też wybrać w aplikacji kartę „rezerwową”, na wypadek gdyby ta wybrana domyślnie nie zadziałała. Aplikacja Curve działa w usługach Google Pay i Apple Pay. Curve oferuje też cashback i funkcję dodawania kart lojalnościowych z różnych sieci sklepów. Więcej szczegółów o Curve w tym artykule. W najbliższym czasie Curve uruchomi usługę Flex, która umożliwi rozbicie na raty każdej transakcji dokonanej za pomocą aplikacji w przeciągu ostatniego roku. Szczegóły tej funkcji są pod tym linkiem: The Flexible Buy Now Pay Later | Curve Flex

>>> Przetestuj aplikację pozwalającą kontrolować rachunki za prąd. Trójmiejska firma Fortum – renomowany, pochodzący ze Skandynawii sprzedawca energii – oferuje rozwiązanie „Prąd w telefonie”, dzięki któremu – w powiązaniu z inteligentnym licznikiem w Twoim mieszkaniu – możesz bardzo łatwo kontrolować swoje wydatki na prąd, obniżyć rachunki za energię i wygodnie doładowywać konto w czasie rzeczywistym. Z propozycji dołączenia do tej innowacji możesz skorzystać, klikając ten link

>>> Obok konta firmowego w banku, możesz ściągnąć też aplikację ZEN oferującą wielowalutowe konto z kartą do bezspreadowych zakupów na całym świecie, a także program cashback (dzięki któremu można odzyskać część pieniędzy z zakupów firmowych) oraz przedłużoną o rok gwarancję na opłacone kartą ZEN zakupy. ZEN ma też system, dzięki któremu przyjmiesz płatność od swoich klientów w dowolnej formie – kartą płatniczą, BLIKiem, a także za pomocą PaySafeCard, Trustly, WebMoney, Skrill, Neosurf. Do tego błyskawiczne rozliczanie transakcji, które trafiają od razu na zbiorcze konto w ZEN – pieniądze możesz wydać natychmiast. Więcej o ZEN i możliwościach dla małych firm jest tutaj. Polecam też felieton o tym, gdzie jest ten moment, w którym przestajesz w ogóle potrzebować tradycyjnego banku

źródło zdjęcia: PixaBay/Unsplash