Niecałe 27,6 mld zł zarobił na czysto Orlen w zeszłym roku. Niby dużo, ale… już zyski Orlenu za 2023 r. nie zachwycają. Największa polska spółka – zarządzana przez ostatnie lata przez Daniela Obajtka – „wisi” niemal wyłącznie na zyskach przejętego gazowego monopolisty PGNiG. Gdyby nie ta transakcja, Orlen miałby problemy z finansowaniem inwestycji. Kompletnie nie widać, by Orlen osiągał korzyści z kontrowersyjnej fuzji z Lotosem

Zyski Orlenu (nie tylko za 2023 r.) w dużej części zależą od koniunktury na rynku naftowym i w gospodarce. A tutaj – trzeba obiektywnie przyznać – los w zeszłym roku nie sprzyjał. Ceny ropy naftowej co prawda pozostawały stabilne, ale Orlen przestał przerabiać surowiec z Rosji, co odbiło się na jego rentowności.

- Kiedy warto zmienić sprzedawcę energii? Komu to się może opłacić? I czy teraz – mimo zamrożenia cen – może być na to dobry moment? Licytacja rusza [POWERED BY RESPECT ENERGY]

- Gdy domowy budżet się nie spina, trzeba nad nim popracować. Oto pięć sposobów na zwiększenie dochodów i pięć na ograniczenie wydatków! [POWERED BY RAIFFEISEN DIGITAL BANK]

- Świat stał się wyjątkowo niestabilny. Czy to powinno wpłynąć na nasze plany… emerytalne? Jak powinna wyglądać Twoja globalna emerytura? [POWERED BY SAXO BANK]

Modelowa marża rafineryjna, która pokazuje okoliczności działania firmy, spadła przez rok z 22 dolarów na baryłkę do 14 dolarów. A tzw. dyferencjał (czyli bonus z tytułu przerabiania rosyjskiej ropy) z poziomu 6,5 dolara zjechał do minus 2 dolarów. Hurtowe ceny benzyny spadły o prawie 40%, a oleju napędowego – o ponad 10%. W dodatku Orlen zamienił tanią rosyjską ropę na droższą niż średnia rynkowa ropę arabską (od swojego nowego strategicznego partnera) i wyniki tej roszady widać w wynikach finansowych (o czym dalej).

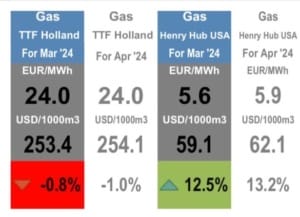

Nie tylko przerób ropy i produkcja benzyny były mniej opłacalne. Spadły też giełdowe ceny gazu (z 580 zł za MWh rok temu do 190 zł na koniec 2023 r.) oraz ceny energii elektrycznej (z 750 zł za MWh rok temu do 400 MWh na koniec 2023 r.). Generalnie więc wszystkie paliwa, które produkuje lub dostarcza nam Orlen – benzyna i olej napędowy, gaz oraz prąd – potaniały. Spadł też kurs dolara (z 4,65 zł do 4,11 zł), co pozwoliło taniej kupować surowiec, ale też przekładało się na niższe rynkowe ceny paliw.

Całe szczęście, że Polacy w zeszłym roku kupowali więcej paliwa (o 7%), bo przynajmniej na wyższych wolumenach sprzedaży Orlen mógł trochę skorzystać (ale tylko na rodzimym rynku, bo w Czechach, na Słowacji, w krajach nadbałtyckich i w Niemczech, gdzie też działa Orlen, wzrostu sprzedaży nie było, tylko Węgrzy pomogli wyższymi zakupami paliwa).

Zyski Orlenu za 2023 r., czyli na czym (nie) zarabia polski koncern?

Łączne przychody Orlenu – który jest dziś zlepkiem własnych rafinerii i sieci stacji, rafinerii Lotosu, zakładów energetycznej Energi i gazowego PGNiG – wyniosły 372 mld zł. To więcej niż rok temu (282 mld zł), ale wtedy jeszcze do grupy nie był zaliczany PGNiG. Zysk operacyjny EBITDA wzrósł już tylko nieznacznie – z 39,9 mld zł do 43,9 mld zł – zaś wynik netto wręcz się obniżył. Łącznie Orlen zarobił przez cały zeszły rok 27,5 mld zł, czyli mniej niż w 2022 r. (39,8 mld zł).

Na pozór wygląda na to, że jest nieźle (27,5 mld zł to góra kasy), ale bolesna prawda jest taka, że niemal cała rentowność Orlenu wynika w ostatnim czasie z… zakupu gazowego monopolisty PGNiG. Gdyby nie zyski ze sprzedaży gazu, to Orlen byłby finansowo może nie w kiepskim, ale na pewno w więdnącym stanie, który nie pozwalałby finansować inwestycji z własnych pieniędzy (a co najwyżej z długu).

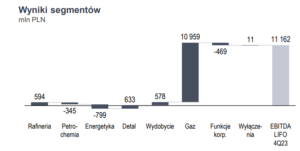

Patrząc na kwartalne dane dotyczące zysków operacyjnych (EBITDA LIFO), możemy zauważyć, że z całości 11,1 mld zł zysku EBITDA LIFO aż 10,9 mld zł wygenerował segment gazowy. Cała reszta aktywów albo przynosiła minimalne straty, albo minimalne zyski, ale sumują się one do symbolicznych 200 mln zł na plusie.

Gigantyczny spadek rentowności zanotowały rafinerie (minus 9,8 mld zł w porównaniu z poprzednim rokiem), prawie miliard złotych mniej zarobiła petrochemia (produkcja nawozów itp.), prawie miliard mniej energetyka (ale tutaj „zawiniły” dopłaty do prądu dla konsumentów), a prawie 5,7 mld zł spadku rentowności zanotował segment wydobywczy (ale tu też 3,4 mld zł wynika z wpłat na fundusz, z którego dopłaca się ludziom do cen gazu).

Koncern Orlen kojarzy się z branżą naftową. I patrząc na przychody, w dużej części rzeczywiście tak jest. Ale patrząc na to, gdzie Orlen zarabia pieniądze, można się zastanawiać, czy nie powinien zmienić nazwy na Polski Koncern Gazowy.

W całym roku z 43,9 mld zł zysku operacyjnego EBITDA LIFO na przerób ropy naftowej przypadło w Orlenie raptem 10,5 mld zł, na produkcję energii (w połowie z gazu) – 4,3 mld zł, na dochód z prowadzenia stacji paliw i sprzedaży tam benzyny oraz hot dogów – 2,1 mld zł. Cała reszta (30 mld zł EBITDA LIFO w skali roku) to działalność wydobywcza (prowadzona głównie przez PGNiG) oraz sprzedaż gazu (też PGNiG).

Gdzie efekty synergii przejęcia Lotosu? Ciemność widzę

Zastanawiające jest to, jak słabo widać w wynikach Orlenu wpływ przejęcia rafinerii Lotosu. Tyle było hałasu o to, że trzeba połączyć polskie rafinerie w jednym ręku, by działały bardziej efektywnie. I co? Przypomnijmy, że Orlen w Płocku przetwarza 16 mln ton ropy rocznie (drugie tyle – rafinerie Unipetrol i Możejki). Lotos przed fuzją przetwarzał 10 mln ton. Obie firmy dawały porównywalne zyski z działalności rafineryjnej. W 2021 r. mniejszy i nowocześniejszy Lotos miał 4,3 mld zł zysku EBITDA LIFO. W tym samym czasie segment rafineryjny Orlenu pokazywał 3,6 mld zł zysku EBITDA LIFO.

W 2021 r. średnia marża rafineryjna w Orlenie wynosiła 4,5 dolara. Dziś wynosi trzy razy więcej, 14 dolarów. Jeśli w 2021 r. Orlen zarabiał 3,6 mld zł na swoich rafineriach, to teraz powinien zarabiać 12 mld zł. Nawet przyjąwszy, że Orlen może korzystać tylko z połowy produkcji w rafinerii Lotos (drugą połowę przejmuje Saudi Aramco), powinien mieć z Lotosu dodatkową kontrybucję EBITDA LIFO na poziomie 5-6 mld zł. No, może trochę mniej, bo Lotos kiedyś przerabiał głównie rosyjską ropę, a teraz przerabia arabską.

W każdym razie łączny zysk operacyjny EBITDA LIFO z działalności rafineryjnej w wysokości ledwie 10,5 mld zł oznacza, że w tym segmencie nie widać efektów synergii z połączenia dwóch rafinerii. Jeśli przed trzykrotnym wzrostem modelowej marży rafineryjnej obie „firmy” łącznie miały 8 mld zł zysku EBITDA LIFO, a teraz mają razem 10,5 mld zł – to coś jest bardzo nie tak, jak powinno.

Czytaj też o raporcie NIK na ten temat: Fuzja Orlenu i Lotosu, czyli po co nam ten miś? NIK podlicza straty z „wielkiej wyprzedaży”, a ja się zastanawiam: czy to się jeszcze może dobrze skończyć?

Czytaj też o raporcie analityka o fuzji: Gdzie korzyści z połączenia Orlenu z Lotosem? Analityk próbował je znaleźć i… odkrył zaskakujący spadek rentowności Rafinerii Gdańskiej. Skąd mógł się wziąć?

Sporo mówiło się w ostatnim czasie o tym, że Orlen przed wyborami chciał pomóc poprzedniemu rządowi i „dusił” ceny paliw. Dopiero po wyborach, czyli na przełomie października i listopada, ceny na stacjach ruszyły ostro w górę. W wynikach Orlenu widać, że jakieś 10% kwartalnego zysku EBITDA przyniósł wzrost marż paliwowych i sprzedaż hot-dogów, ale prawdopodobnie był to wzrost wypracowany głównie za granicą. Zatem wyborcze zaburzenia nie wpłynęły znacząco na wyniki Orlenu w działalności detalicznej.

Czy Orlenowi może zabraknąć pieniędzy na inwestycje?

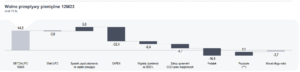

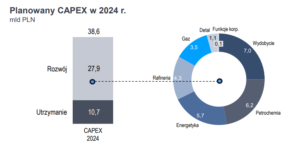

Kłopoty z rentownością (nie licząc sprzedaży gazu), które Orlen pokazuje w ostatnich miesiącach, mogą mieć znaczenie dla zdolności firmy do finansowania inwestycji w przyszłości. To właśnie większa zdolność do pozyskiwania taniego kapitału (i do wypracowywania go we własnym zakresie). W zeszłym roku Orlen planował 36 mld zł inwestycji, z czego zrealizował 32,5 mld zł.

Z tego 3,7 mld zł sfinansował wzrostem długu, ale była to raczej opcja niż konieczność, bo jednocześnie 6,4 mld zł spółka wytransferowała do akcjonariuszy tytułem wypłaty dywidendy. Niemniej jednak spółka planuje porównywalnie duże inwestycje na 2024 r. – w sumie 38,6 mld zł – i przydałoby się mieć kasę na ich finansowanie. Tymczasem ceny gazu na giełdzie spadły do 150 zł za MWh, co może oznaczać, że wyniki segmentu gazowego w 2024 r. nie będą już tak dobre.

PGNiG zarabia dziś krocie dzięki temu, że ma własne wydobycie oraz dobre kontrakty wynegocjowane w USA (kupuje gaz po cenie „amerykańskiej”, z tamtejszego Henry Hub), ale przy niskich cenach gazu w Europie ten atut może przestać działać. Chociaż nie musi przestać, biorąc pod uwagę, że cena gazu w Henry Hub jest… pięć razy niższa od tej niskiej ceny gazu w Europie…

Jeśli jest prawdą, że Orlen musi ograniczać przerób ropy naftowej w Rafinerii Gdańskiej (żeby ograniczyć koszty drogiej ropy arabskiej), to może być drugi problem.

Gdyby zysk operacyjny Orlenu (dziś w okolicach 44 mld zł) znacząco spadł, to mogłoby ograniczyć spółce gotówkę na inwestycje (potrzeba 38,5 mld zł). Orlen zakłada w budżecie, że marża rafineryjna utrzyma się na dotychczasowym poziomie, ale też bierze pod uwagę, że będzie musiał zapłacić 20 mld zł za dotacje do cen prądu i gazu dla odbiorców detalicznych. Poprzedni prezes Daniel Obajtek obiecywał co prawda 20 mld zł dodatkowych efektów synergii z powstania koncernu multienergetycznego, ale na razie udało się zrealizować raptem 1,5 mld zł.

Sytuacja finansowa Orlenu jest więc – wbrew pozorom – taka sobie. Firma zarabia, ale ma też gigantyczne projekty inwestycyjne na głowie. Zaś rentowność jej najważniejszych pionów – jeśli się nie zmieni – przyniesie tylko połowę pieniędzy potrzebnych na inwestycje. Rafinerie, energetyka, stacje paliw w zeszłym roku łącznie przyniosły Orlenowi 16 mld zł rocznego zysku operacyjnego EBITDA. Na 38 mld zł pieniędzy potrzebnych na inwestycje!

Opowieści prezesa Obajtka o tym, że budowa koncernu multienergetycznego zwiększy możliwości inwestycyjne firmy, na razie okazały się bujdą na resorach. Jedyną rzeczą, która pozwala firmie realizować inwestycje, może być przejęcie PGNiG. Ale z tego wynika, że to PGNiG powinien przejąć Orlen, a nie na odwrót.

Niewidoczne są też wyniki fuzji Orlenu i Lotosu. Opowieści o tym, że połączenie rafinerii w jednych rękach da niewiadomo-jakie korzyści na razie są opowieściami z mchu i paproci. W 2021 r. obie „firmy” miały łącznie 8 mld zł zysku operacyjnego (przy trzy razy niższej niż obecnie modelowej marży rafineryjnej). Teraz obie razem mają… raptem 10,5 mld zł zysku operacyjnego (przy trzy razy wyższej modelowej marży).

Orlen po latach gigantomanii może mieć poważny problem z finansowaniem inwestycji, o ile nie poprawi rentowności swojego biznesu. Stosunkowo niesatysfakcjonujące zyski Orlenu za 2023 r. być może będą tylko epizodem w życiu spółki, ale warto patrzeć na nią bardzo uważnie.

Czytaj więcej o podsumowaniu rządów Daniela Obajtka: Koniec Obajtka w Orlenie. Jaki jest bilans jego rządów w największej polskiej firmie? Orlen jest dzisiaj inny, ale czy lepszy?

Posłuchaj też podcastu „Finansowe Sensacje Tygodnia”: Jaką energię będziemy konsumować w niedalekiej przyszłości? Czy tym paliwem może stać się wodór? W którym punkcie transformacji energetycznej tak naprawdę jesteśmy i na jakim etapie prac nad ekopaliwami pojawia się największa luka finansowa? Czy sztuczna inteligencja będzie wrogiem czy sprzymierzeńcem innowacji? I jak dziś kształcić przyszłe kadry inżynierskie (i nie tylko)? Na te pytania odpowiada prof. Jarosław Sęp, prorektor ds. rozwoju Politechniki Rzeszowskiej oraz prezes Podkarpackiej Doliny Wodorowej w rozmowie z Maciejem Samcikiem. Zapraszam do posłuchania.

zdjęcie tytułowe: Maciej Bednarek