Tak jak mBank przyniósł w Polsce erę bankowości internetowej, a Bank Smart (choć nie przetrwał) był pierwszym bankiem w smartfonie, tak WealthSeed – budowana przez z grubsza tę samą ekipę – ma być pierwszą aplikacją, która połączy codzienne bankowanie i inwestowanie na całym świecie. Kilka tysięcy spółek dostępnych „na jeden klik”, kilkaset ETF-ów, aktywa oparte na kryptowalutach, a do tego fundusze oraz portfele budowane przez robodoradcę od BlackRock – to ma wyróżnić WealthSeed. A do tego przyjemna aplikacja mobilna do zarządzania tym wszystkim, darmowe konta bankowe w złotych, euro i dolarach, wielowalutowa karta debetowa i kantor walutowy online. Czy takie połączenie ma sens? I czy może się udać?

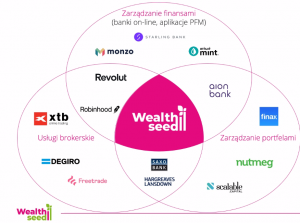

Dwa trendy w najbliższych miesiącach – a może i latach – zdominują nasze (coraz częściej wirtualne) portfele z oszczędnościami. Pierwszym będzie łączenie usług inwestycyjnych z bieżącym zarządzaniem pieniędzmi – czyli inwestowanie będzie możliwe z poziomu konta bankowego – a drugim będzie wkładanie szerokich usług inwestycyjnych oraz tych związanych z zarządzaniem aktywami do naszych smartfonów.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Emanacją tych trendów są zarówno pierwsze przykłady banków, w których usługa maklerska jest de facto „przypięta” do konta bankowego (tak jest np. w mBanku oraz w ING, gdzie od przelewu za czynsz do zainwestowania w akcje Apple dzieli nas kilka kliknięć), jak również pojawianie się w aplikacjach fintechowych usług inwestycyjnych.

Jeśli Revolut pozwala nie tylko płacić za bułki, ale też inwestować w akcje, surowce i kryptowaluty, to nie jest to przypadek. Podobnie jak nie jest przypadkiem, że pojawiły się banki – takie jak Aion Bank – które są tylko w smartfonach i wręcz koncentrują się na usługach inwestycyjnych, oferując jednocześnie możliwość oszczędzania w walutach obcych, ale i wygodne płatności.

Pytanie brzmi: czy nasze serca podbiją aplikacje specjalizujące się w inwestowaniu (takie jak np. eToro lub XTB) z bardzo szeroką ofertą i własnym ekosystemem usług czy też raczej aplikacje, które będą łączyły codzienne płatności z inwestowaniem pieniędzy.

Kiedyś pokazali pierwszy bank internetowy, teraz WealthSeed

Ten dylemat chce rozstrzygnąć nowy projekt Filipa Lachowskiego. Znajome nazwisko? Nieprzypadkowo. Za jego plecami – w radzie nadzorczej przedsięwzięcia i w roli finansującego – stoi jego ojciec Sławomir, twórca mBanku, od którego zaczęła się bankowość internetowa w Polsce. Aplikacja WealthSeed od „klanu Lachowskich” ma być centrum prostych usług inwestycyjnych, oferując jednocześnie wygodny, mobilny daily banking. Ale jednak tym, co ma ją wyróżniać, jest najszersza w kraju oferta inwestycji dostępnych z poziomu smartfona.

Filip Lachowski ma doktorat z ekonomii zdobyty na Oxfordzie i długoletnią pracę w Oliver Wyman w Londynie, firmie specjalizującej się w doradztwie strategicznym m.in. dla branży finansowej. Do Polski wrócił dwa lata temu. W zarządzie firmy, która jest właścicielem WealthSeed, jest też Piotr Gawron (były menedżer m.in. w mBanku, Banku Pocztowym, Bank Smart i Meritum Bank), Tomasz Maciejewski (w CV ma 30 lat zarządzania ryzykiem w bankach) oraz Michał Antoniak (po kilkunastu latach w PwC). To mniej więcej ta sama ekipa, która przed laty uruchamiała mBank.

Oficjalny debiut WealthSeed następuje dziś, ale aplikacja jest dostępna w sklepach mobilnych już od kilku dni, więc zdążyłem się w niej zarejestrować i poszperać. Generalnie chodzi w niej o to, żeby w jednym miejscu móc:

>>> samodzielnie i wyłącznie za pomocą smartfona inwestować w akcje i ETF-y z całego świata oraz produkty finansowe oparte na kryptowalutach (np. ETP)

>>> kupić przez smartfon fundusze inwestycyjne od polskich i zagranicznych dostawców

>>> skorzystać z usługi automatycznego budowania portfela opartego na funduszach inwestycyjnych i ETF-ów (robodoradztwo)

>>> mieć możliwość bezpiecznego przechowywania pieniędzy na kontach złotowych i w najpopularniejszych walutach inwestycyjnych (euro, dolar)

Czyli mamy relatywnie szeroki – jak na polski rynek – pakiet możliwości inwestycyjnych, przeznaczonych dla mniej i bardziej zaawansowanych użytkowników. Najważniejszą jego zaletą ma być to, że cały portfel inwestycyjny zmieści się w smartfonie i będzie dostępny „pod ręką”, za pomocą kilku dotknięć ekranu. O ile tylko na rachunku są pieniądze, to zakup akcji Apple ma być tak samo łatwy jak zakup i zapłacenie kartą za kilogram jabłek.

A do tego konta w trzech walutach karta wielowalutowa zintegrowana z Apple Pay i Google Pay i tania wymiana walut, czyli standardzik fintechowy w dziedzinie daily banking. Nie widać żadnych usług kredytowych ani ubezpieczeniowych.

Czy WealthSeed zawstydzi polskie banki i biura maklerskie?

Pod względem bogactwa oferty trudno aplikacji WealthSeed coś zarzucić, z wyjątkiem dwóch „drobiazgów”. Nie ma – przynajmniej na razie, bo to ma być uzupełnione – możliwości inwestowania w polskie akcje. Zaś paleta funduszy inwestycyjnych jest dziś na etapie zalążkowym (na razie w aplikacji są tylko fundusze TFI Agiofunds).

Prześwietliłem wyszukiwarkę aktywów w aplikacji i w zasadzie w każdej kategorii tematycznej (czyli akcje, ETF-y inwestujące na przeróżnych rynkach) jest tam spory wybór. Aplikacja „obsługuje” 15 rynków z całego świata, kilka tysięcy najważniejszych spółek giełdowych, mniej więcej 200 ETF-ów. Niewiele jest miejsc w Polsce, które mają taki wybór ETF-ów.

Bardzo ciekawie wygląda możliwość inwestowania za pomocą WealthSeed w aktywa kryptograficzne – nie są to bezpośrednio krytpowaluty, lecz „fundusze” ETP – coś a la ETF-y, ale odzwierciedlające notowania poszczególnych tokenów. Jet też w ofercie WealthSeed kilka ETF-ów powiązanych z rynkiem kryptograficznym. Pod tym względem szerokość oferty WealthSeed budzi szacunek. Aplikacja może przyciągnąć sporo inwestorów, którzy do inwestowania w bitcoina i inne kryptowaluty mają stosunek pt. „chciałbym, ale się boję”.

WealthSeed nie jest samodzielnym biurem maklerskim, korzysta z pośrednictwa niemieckiego pośrednika Gettex (rodzaj alternatywnej giełdy, która „klonuje” różne giełdy – mogą się do niej „podłączyć” banki i fintechy oferujące swoim klientom inwestowanie). Choć nie kupujemy akcji bezpośrednio np. na Wall Street, to ceny transakcji – jak zapewnia Filip Lachowski – są dokładnie takie, jak na rynku „oryginalnym”, a klientowi są wyświetlane ceny bieżące obowiązujące na giełdach – bez żadnych dopłat za dostęp do danych w czasie rzeczywistym. Jedynym problemem jest fakt, że wycena aktywów jest przeważnie w euro i to nawet wtedy, jeśli mówimy o aktywach amerykańskich (np. akcjach Apple).

Jeśli chodzi o fundusze inwestycyjne, to hitem będzie możliwość kupowania przez internet funduszy BlackRock, czyli produktów jednego z największych i najbardziej renomowanych powierników na świecie. W WealthSeed zapewniają, że będzie to możliwe w 100% przez internet (ba, w smartfonie!), co byłoby rzeczywiście przełomem technologicznym na polskim rynku.

Na funduszach i ETF-ach od BlackRock ma być też oparta usługa robodoradztwa. Klient będzie mógł poprosić o zbudowanie mu prostego portfela i za pomocą jednego przelewu inwestować w kilka różnych funduszy lub ETF-ów od jednej z największych na świecie firm zarządzających pieniędzmi. Jeśli to rzeczywiście w WealthSeed wprowadzą – będzie to jedna z najciekawszych ofert robodoradztwa na polskim rynku (obok Aion Globalne Inwestycje i Finax).

Czytaj też: Co to jest robodoradca? I dlaczego jego pomoc może się przydać?

Czytaj też: Inwestowanie w ETF-y na całym świecie nigdy nie było takie proste. Prześwietlam Aion Globalne Inwestycje

„Mobilne biuro maklerskie” jak ta lala, ale reszta oferty „under construction”

O ile możliwość inwestowania w akcje jest już w docelowym kształcie – nie licząc braku możliwości inwestowania na polskiej giełdzie, która będzie uzupełniona za chwilę – o tyle oferta funduszowa dopiero będzie „dorzeźbiana”. Nie można na razie przetestować ani digitalnego zakupu funduszy BlackRock, ani robodoradztwa opartego na ofercie amerykańskiego asset managera. Funduszy w „mobilnym supermarkecie” też na razie jest niewiele.

Ostateczna ocena WealthSeed w dużej części zależy właśnie od tego, na ile atrakcyjna będzie oferta funduszy inwestycyjnych i robodoradztwa. O ile bowiem zaawansowani inwestorzy korzystają już z zaawansowanych technologicznie usług umożliwiających inwestowanie w akcje z ETF-y z całego świata, o tyle dotarcie do osób z „inwestycyjnej średniej półki” (jeśli chodzi o doświadczenie i aktywa) wymaga maksymalnie atrakcyjnej, wygodnej i „bezbolesnej” oferty inwestowania w fundusze i indeksy.

Do oceny nie nadaje się też ta część aplikacji, która daje możliwość bieżącego zarządzania pieniędzmi. Na dziś są to po prostu trzy rachunki (w złotych, dolarach i euro) prowadzone za darmo. Można je zasilić wyłącznie przelewem tradycyjnym (nie jest podpięta żadna bramka płatnicza, nie ma możliwości podpięcia karty płatniczej i błyskawicznego zasilenia rachunku, nie można przesłać pieniędzy przez BLIK). Nie ma na razie karty płatniczej – ani wirtualnej, ani plastikowej – więc moduł bieżącego zarządzania pieniędzmi domowymi przez WealthSeed zwyczajnie jeszcze nie działa.

Sama aplikacja jest natomiast bardzo wygodna, estetyczna i ergonomiczna. Boczne menu zawiera wszystkie elementy oferty, które ma oferować WealthSeed, a na tych „podstronach” jest prosty podział na część informacyjną (portfel i jego struktura) oraz transakcyjną (kupowanie, sprzedawanie). Jest wygodna wyszukiwarka aktywów. Po kliknięciu w nazwę spółki, funduszu czy ETF-a pojawiają się podstawowe informacje oraz możliwość rysowania kursu.

W dolnym menu jest „watchlista”, czyli możliwość śledzenia wybranych aktywów oraz wyszukiwarka. Pod względem wyglądu to naprawdę przyjemna aplikacja.

Jak się zapisać do globalnego inwestowania? Testuję!

Jak wejść „na pokład”? Przetestowałem proces rejestracji w aplikacji. Było łatwo i bezboleśnie. Podaje się imię nazwisko, adres, e-mail, numer telefonu, adres urzędu skarbowego (z rozwijanego menu), a potem trzeba odpowiedzieć na kilka pytań – m.in. o źródło pieniędzy, które będziemy inwestować. No i zaakceptować zgody na przetwarzanie danych.

Identyfikacja tożsamości jest dwustopniowa – pierwszy etap to skan dowodu tożsamości (może być dowód osobisty lub paszport), a drugi – wykonanie do kamerki ruchu głową oraz powiedzenie kilku słów. Po kwadransie dostałem informację, że jestem zidentyfikowany i moje konto ma pełną funkcjonalność. Później jeszcze ankieta MiFID (czyli ustalenie, czy nadajemy się do inwestowania), która jest krótka i niezbyt pasjonująca (widziałem lepsze) i już możemy inwestować.

Ile kosztuje korzystanie z aplikacji? Sama rejestracja jest oczywiście za darmo. Z taryfy opłat i prowizji nie wynikają żadne opłaty za prowadzenie rachunków, ani za używanie karty płatniczej (jak już będzie w ofercie). Jeśli chodzi o zakupy akcji i ETF-ów to mniejsze transakcje na giełdach – do 750 euro – są obłożone stałą prowizją rzędu 2 euro, a większe transakcje są za free.

Jeśli chodzi o fundusze inwestycyjne, WealthSeed ma dość nieprzejrzysty model prowizyjny polegający na tym, że aplikacja z jednej strony pobiera miesięczną opłatę rzędu 0,3-0,55% w skali roku od wartości posiadanych przez klienta funduszy inwestycyjnych (w zależności od kategorii funduszy), a z drugiej – zwraca klientowi jedną trzecią opłaty za zarządzanie funduszem. Bilans ma wyjść na zero, ale nie jestem pewny, czy to tak rzeczywiście zadziała w praktyce.

Jeśli chodzi o automatyczne budowanie portfeli za pośrednictwem robodoradców w oparciu o fundusze i ETF-y należące do BlackRock, opłata wyniesie 0,9% od wartości aktywów. Nie jest to całkiem mało, warunki są porównywalne do tych, które oferuje Finax czy Aion Globalne Inwestycje.

Czy „inwestowanie w aplikacji” może zejść „pod strzechy”?

Tak jak wspomniałem: kompleksowa ocena aplikacji i jej szans na podbicie serc Polaków będzie możliwa dopiero po dołączeniu do niej kilku istotnych komponentów – inwestowania w polskie akcje, funduszy BlackRock oraz funduszy od polskich TFI, a także usługi robodoradztwa, karty płatniczej i możliwości zasilania rachunku inaczej niż tylko tradycyjnym przelewem. Sporo braków jeszcze do poprawienia.

Aplikacja jest ładna, bardzo wygodnie się jej używa, nic nie kosztuje i może się spodobać. Pytania są dwa: czy ludzie będą chcieli łączyć inwestowanie z codziennymi transakcjami finansowymi (pod tym względem może dokuczać brak kredytów odnawialnych, kart kredytowych – czyli tych rzeczy, które pomagają ogarniać bieżący cash-flow) oraz czy oferta w części inwestycyjnej zyska uznanie osób, które już lokują oszczędności na rynku kapitałowym. Pod tym względem kilka atutów WealthSeed ma, np. dużą ofertę ETF-ów oraz aktywów powiązanych z kryptowalutami. Jest też tani.

Do końca tego roku WealthSeed chce mieć 30 000 użytkowników w Polsce. WealthSeed ma być usługą globalną, w przyszłym roku aplikacja będzie próbowała zaatakować przynajmniej jeden rynek w Europie Zachodniej. Nie będzie to łatwe, bo – zwłaszcza w Wielkiej Brytanii – aplikacji do inwestowania jest już sporo, ale być może efekt świeżości da połączenie idei inwestowania z daily banking (bo tego typu „konfiguracja” rzeczywiście jest w Europie dość rzadka).

Na pewno ważnym wyzwaniem będzie przebicie się zupełnie nieznanej marki do świadomości inwestorów. Przelanie mniejszych lub większych pieniędzy „do aplikacji” może być mentalnie trudne dla osób, które nie mają obycia w digitalnych finansach. Oczywiście WealthSeed ma licencję firmy inwestycyjnej oraz licencję instytucji płatniczej, czyli jest pod nadzorem KNF, ale i tak będzie musiała powalczyć o rozpoznawalność i wiarygodność.

Konta klientów aplikacja otwiera w Banku Gospodarstwa Krajowego, a więc jedynym banku, który ma nielimitowaną gwarancję Bankowego Funduszu Gwarancyjnego. Pieniądze – dopóki nie są zainwestowane – będą więc bardzo bezpieczne. A po zainwestowaniu znajdą się w spółkach, funduszach lub ETF-ach – dokładnie tak samo jak przy zakupie aktywów w inny sposób.

Zapowiada się bardzo gęsty rok, jeśli chodzi o krajobraz inwestycyjny. Z jednej strony klientów będą chciały utrzymać banki (oferując coraz lepsze usługi i aplikacje maklerskie), z drugiej strony walczą internetowe biura maklerskie (eToro, XTB), z trzeciej strony pojawiają się nowoczesne instytucje finansowe łączące daily banking z inwestowaniem w różnych proporcjach (Revolut, Aion, teraz WealthSeed). Wygrają najlepsi. Czy będzie wśród nich WealthSeed, przekonamy się, jak już znajdzie się „na wysokości przelotowej”.

—————

Szukasz leku na inflację? Maciej Samcik poleca superaplikacje

>>> Przetestuj aplikację Curve, superogarniacza domowych finansów. I zgarnij 50 zł. Ściągając aplikację Curve na swój smartfon (można to zrobić korzystając z tego linku) i zapisując w niej kartę dowolnego banku, de facto sprawiamy, że każda transakcja wymagająca przewalutowania będzie przewalutowywana przez Curve (po kursie bardzo bliskim rynkowemu), a do polskiego banku trafi już jako złotowa – co oznacza, że nie grozi nam przewalutowanie po niepewnym lub kiepskim kursie.

Do Curve można przypiąć kilka kart bankowych. Można też wybrać w aplikacji kartę „rezerwową”, na wypadek gdyby ta wybrana domyślnie nie zadziałała. Aplikacja Curve działa w usługach Google Pay i Apple Pay. Curve oferuje też cashback i funkcję dodawania kart lojalnościowych z różnych sieci sklepów. Więcej szczegółów o Curve w tym artykule. W najbliższym czasie Curve uruchomi usługę Flex, która umożliwi rozbicie na raty każdej transakcji dokonanej za pomocą aplikacji w przeciągu ostatniego roku. Szczegóły tej funkcji są pod tym linkiem: The Flexible Buy Now Pay Later | Curve Flex

>>> Przetestuj aplikację pozwalającą kontrolować rachunki za prąd. Trójmiejska firma Fortum – renomowany, pochodzący ze Skandynawii sprzedawca energii – oferuje rozwiązanie „Prąd w telefonie”, dzięki któremu – w powiązaniu z inteligentnym licznikiem w Twoim mieszkaniu – możesz bardzo łatwo kontrolować swoje wydatki na prąd, obniżyć rachunki za energię i wygodnie doładowywać konto w czasie rzeczywistym. Z propozycji dołączenia do tej innowacji możesz skorzystać, klikając ten link

>>> Masz sklep internetowy? Ściągnij aplikację ZEN i przyjmuj płatności z niskimi prowizjami. ZEN to wielowalutowe konto z kartą do bezspreadowych zakupów na całym świecie, a także program cashback (dzięki któremu można odzyskać część pieniędzy z zakupów firmowych) oraz przedłużona o rok gwarancja na opłacone kartą ZEN zakupy. ZEN ma też system, dzięki któremu przyjmiesz płatność od swoich klientów w dowolnej formie – kartą płatniczą, BLIK, a także za pomocą PaySafeCard, Trustly, WebMoney, Skrill, Neosurf. Prowizje są najniższe na rynku (0,18% plus 18 gr. za transakcję BLIK oraz 0,45% plus 18 gr. za transakcję kartą Visa lub Mastercard, Apple Pay i Google Pay. Do tego jest błyskawiczne rozliczanie transakcji – pieniądze trafiają od razu na konto w ZEN – możesz je wydać natychmiast. Więcej o ZEN i możliwościach dla małych firm jest tutaj. Polecam też felieton o tym, gdzie jest ten moment, w którym przestajesz w ogóle potrzebować tradycyjnego banku

>>> W imieniu Cinkciarz.pl zapraszam do udziału w loterii z nagrodami. Do wzięcia jest od 5000 zł do 24 000 zł (łącznie 19 losowań, 90 nagród). Żeby wziąć udział w losowaniu, trzeba zbierać punkty za transakcje (im więcej punktów tym większe szanse), w których jedną z walut jest USD, GBP, CHF lub EUR. Jako transakcja traktowana jest nie tylko wymiana walut na platformie Cinkciarz.pl, ale też przekazy pieniężne, transakcje kartowe i płatności internetowe przez Cinkciarz Pay. Szczegóły są pod tym linkiem. A pod tym linkiem więcej o możliwościach, jakie oferuje Cinkciarz.pl tym wszystkim, którzy pewniej się czują, gdy mają pod ręką trochę „twardej waluty”

————-

Skorzystaj z bankowych promocji, sprawdź „Okazjomat Samcikowy”

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Sprawdź inwestycje w fundusze, ETF-y i obligacje ze znakiem jakości Samcika

>>> Zainwestuj z Samcikiem w fundusze inwestycyjne z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w tysiącach funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Kupuję tam fundusze. Inwestowanie bez opłat dystrybucyjnych po wpisaniu kodu promocyjnego ULTSMA. A w tym poradniku są najważniejsze rady, w co teraz inwestować.

>>> Myślisz o tym, jak ochronić oszczędności przed inflacją? Rozważ ulokowanie niewielkiej części pieniędzy w obligacje największych polskich firm. Pomaga w tym dom maklerski Michael / Ström, największe niebankowe biuro maklerskie na rynku obligacji korporacyjnych. Jeśli masz chrapkę na obligacje emitowane przez firmy, to zapraszam do zainwestowania za jego pośrednictwem. Ja też to robię i wkrótce opiszę swój portfel oraz opowiem o tym, jak go zbudowałem z pomocą mojego opiekuna w domy maklerskim (więcej szczegółów o ofercie Michael / Ström pod tym linkiem). A w tym poradniku dwa słowa o tym, ile można zarobić, jakie jest ryzyko i jak inwestować, żeby nie osiwieć z nerwów.

——–

Chcesz porady w sprawie oszczędności? Zapisz się na newsletter Samcika!

I na koniec ogłoszenie. Jeśli masz pytania dotyczące swoich oszczędności, chciałbyś uzyskać moją poradę, to zapisz się na newsletter „Subiektywnie o Finansach”. Do subskrybentów od czasu do czasu wysyłam specjalny e-mail, w którym informuję, w jaki sposób odbiorcy newslettera będą mogli uzyskać na wyłączność moją poradę dotyczącą swojej sytuacji finansowej w czasie kryzysu koronawirusowego. Jak uzyskać poradę na wyłączność? Kliknij tutaj, zapisz się na mój newsletter i bądźmy w kontakcie!

——–

Nasz podcast: Jak wysoka inflacja zmieni nasze pożyczanie? Hipoteki, raty, pożyczki do zmiany?

W kolejnym odcinku podcastu „Finansowe sensacje tygodnia” naszym gościem jest Waldemar Rogowski, główny analityk Biura Informacji Kredytowej (a poza tym wykładowca w Szkole Głównej Handlowej) – jeden z najlepszych znawców rynku kredytowego i pożyczkowego w Polsce. Rozmawiamy z nim o tym, jak pandemia zmieniła nasze przyzwyczajenia w dziedzinie pożyczania pieniędzy, jak zmieni się po pandemii (oraz wskutek wzrostu stóp procentowych!) ten rynek oraz co się może wydarzyć z cenami nieruchomości w najbliższych miesiącach oraz latach i jakie czynniki będą na to wpływały.

W kolejnym odcinku podcastu „Finansowe sensacje tygodnia” naszym gościem jest Waldemar Rogowski, główny analityk Biura Informacji Kredytowej (a poza tym wykładowca w Szkole Głównej Handlowej) – jeden z najlepszych znawców rynku kredytowego i pożyczkowego w Polsce. Rozmawiamy z nim o tym, jak pandemia zmieniła nasze przyzwyczajenia w dziedzinie pożyczania pieniędzy, jak zmieni się po pandemii (oraz wskutek wzrostu stóp procentowych!) ten rynek oraz co się może wydarzyć z cenami nieruchomości w najbliższych miesiącach oraz latach i jakie czynniki będą na to wpływały.