Jakie okazje inwestycyjnie niesie za sobą ożywienie gospodarcze po erze COVID-19 i towarzysząca mu podwyższona inflacja? Jak inwestować pieniądze, żeby na tym skorzystać?

W ostatnich dniach sporo mówiliśmy o rosnącej inflacji. Martwi ona posiadaczy oszczędności nie tylko w Polsce (i jest już na tyle wysoka, że zaczyna martwić także tych, którzy oszczędności nie mają, ale ich wynagrodzenia nie potrafią dogonić wzrostu cen). Co więcej, niektórzy ekonomiści zaczynają mieć wątpliwości, czy to tylko przejściowy efekt zasypania gospodarki światowej pieniędzmi przez banki centralne, czy też podwyższona inflacja zostanie z nami na długie lata, a może i dekady?

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Tylko w okresie między styczniem 2020 r. i marcem 2021 r. rządy krajów Strefy Euro wypuściły obligacje za 1,3 bln euro. Te emisje zostały w 98,5% wykupione przez Europejski Bank Centralny (czyli zostały wydrukowane nowe pieniądze o takiej wartości. Z kolei administracja amerykańskiego prezydenta Joe Bidena chce dodatkowego programu wydatków w wysokości 4 bln dolarów.

Ekonomiści zastanawiają się, czy jest możliwe odwrócenie tej polityki (czyli „odessanie” z rynku nadmiaru pieniądza) bez powodowania załamania gospodarki. I czy jeśli ów tapering nie nastąpi (bo banki centralne będą się obawiały, że wywołają recesję), to inflacja nie wyrwie się spod kontroli i też nie zatopi światowej gospodarki.

Czytaj też: Kto ma nas nauczyć rynku kapitałowego? Doradca od inwestowania? (subiektywnieofinansach.pl)

Jaka będzie ta inflacja?

Ostatnio analitycy F-Trust, platformy pomagającej inwestować oszczędności (łączącej zdalne pośrednictwo w zakupie funduszy inwestycyjnych przez internet z konsultacjami offline) wypuścili raport pod znamiennym tytułem „Jaka będzie ta inflacja?”. A w nim znajduje się kilka ciekawych porad dotyczących tego jak powinniśmy – zdaniem analityków F-Trust – lokować w tym czasie oszczędności.

Trochę już o tym było w poprzednich artykułach z cyklu „Fundusze bez tajemnic”. Zastanawialiśmy się m.in., jak żyć, gdy fundusze obligacji przestały zarabiać pieniądze (to ważne pytanie, bo właśnie do tych funduszy najszerszym strumieniem płynęły pieniądze, gdy oprocentowanie pieniędzy w bankach spadło niemal do zera).

Pytałem też ekspertów F-Trust, jak zabezpieczyć się przed taką sytuacją, w której banki centralne zaczną sygnalizować podwyżki stóp procentowych, wywołując spadki cen akcji na giełdach (czyli będziemy mieli jednocześnie kiepską sytuację na rynku akcji i obligacji). Było też o tym, czy na tę okoliczność lepiej mogą nadać się fundusze inwestujące w benchmark czy takie, które obstawiają wąską grupę spółek.

Zaś w kolejnym tekście – już spoza cyklu „Fundusze bez tajemnic” – jest sporo informacji o tym, czy w przypadku złych czasów dla akcji lepiej mieć fundusze pasywne lub ETF-y czy fundusze zarządzane aktywnie. Polecam, bo niewykluczone, że niedługo będziemy mieli taką sytuację. Będziemy? A może nie?

„Rządowi ekonomiści w wielu krajach uspokajają, że olbrzymie fundusze uruchomione do wsparcia gospodarki światowej mają mieć ograniczony wpływ na inflację. Ich zdaniem wraz z powrotem wzrostu gospodarczego i jego stabilizacji znikną efekty statystyczne zmian cen. Jednak widzimy, jak brak zbalansowania popytu z podażą, trudności w transporcie i przerwy w dostawach wpływają na zwyżkę cen. Wąskie gardła w gospodarce będą utrzymywać presję na wzrost cen i poziom inflacji. Dlatego banki centralne dyskutują, czy gospodarka jest już wystarczająco silna, aby unieść ciężar wyższych kosztów kredytu, czyli podwyżkę stóp”

– czytam w raporcie F-Trust, którego głównym autorem jest Andrzej Miszczuk, główny strateg firmy. Zdaniem analityków F-Trust jeden z problemów polega na tym, że popyt konsumentów odbudowuje się bardzo mocno (czasem osiągając poziom znacznie wyższy niż przed COVID-em, co wynika z niewystarczająco dokładnego zaadresowania pomocy finansowej dla firm i konsumentów), a nakłady firm na rozbudowę mocy produkcyjnych są niskie – nie da się ich rozbudować w kilka miesięcy.

„Będzie to skutkowało wydłużonym okresem dopasowania się popytu i podaży, w szczególności na rynku surowcowym”

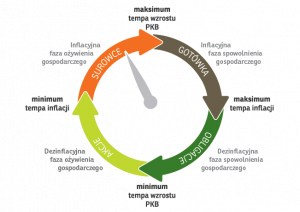

– przewidują analitycy. Od tego, jak długo potrwa to dostosowanie oraz czy będzie pełne czy tylko częściowe zależy m.in. to, jak długo będziemy walczyli z inflacją. Albo kiedy w ogóle zaczniemy z nią walczyć. Podwyższona inflacja to bowiem element tego etapu cyklu gospodarczego. F-Trust publikuje bardzo pouczający barometr rozwoju światowej gospodarki, z którego wynika, że wciąż jeszcze nie jesteśmy na etapie, w którym ktoś (banki centralne) na poważną skalę próbuje inflację poskromić.

Jeśli to się stanie – a nieuchronnie zbliżamy się do tego momentu – to najbezpieczniej będzie (jeśli mówimy o inwestycjach na rynkach finansowych) uzbroić się w gotówkę. Bo kiedy już będziemy w inflacyjnej fazie spowolnienia gospodarczego, to akcje już nie będą tak atrakcyjnym instrumentem pomnażania oszczędności (bo inwestorzy słusznie zaczną się obawiać pogorszenia ich wyników finansowych), a obligacje jeszcze nim nie będą.

Podwyższona inflacja? Jak inwestować pieniądze?

Ale to dopiero przed nami. Na razie jeszcze jesteśmy na takim etapie, na którym trwa rozpędzanie pociągu światowej gospodarki, a na horyzoncie nie widać semafora, nad którym świeci się żółte lub czerwone światło. Jak więc inwestować pieniądze dziś?

Jeśli chodzi o inwestycje w fundusze obligacji to analitycy zalecają szukanie tych, o których pisałem w jednym z poprzednich artykułów w cyklu „Fundusze bez tajemnic” – czyli mających możliwie jak najwięcej krótkoterminowych obligacji.

„Wśród wszystkich obligacji 10-letnich udział tych o ujemnych rentownościach spadł z 50% do 20%, a tych dających poniżej 1% rentowności spadł z 90% do 60%. Naszym zdaniem w części dłużnej warto postawić na obligacje z oprocentowaniem powiązanym z inflacją oraz na fundusze mające obligacje o krótkim terminie zapadalności, by uniknąć ekspozycji na ryzyko wzrostu stopy procentowej”

– radzi Jędrzej Janiak, analityk F-Trust. A co z akcjami? Jeśli chodzi o tę grupę inwestycji, to rada jest następująca: szukamy nisko wycenianych spółek, które nie były do tej pory doceniane przez inwestorów. Czyli odpuszczamy fundusze spółek technologicznych, a skupiamy się na funduszach inwestujących w „spokojne” spółki dywidendowe.

„Ostatnie miesiące to dużo lepsze zachowanie się małych i średnich spółek względem dużych, a także spółek cyklicznych względem technologicznych. Inwestorzy inkasują zysk na tym, co dało zarobić i poszukują „tańszych” sektorów gospodarki. Portfele mniej skoncentrowane na sektorach wzrostowych w ostatnim czasie zyskują. W ramach dywersyfikacji na pewno warto zaakcentować sektor surowcowy. A także rynki europejskie kosztem amerykańskich, bo te na Starym Kontynencie zyskują na popycie na dobra inwestycyjne”

– mówi Jędrzej Janiak. To oznacza, że trzeba poszukać takich funduszy inwestycyjnych, które większą część pieniędzy klientów inwestują w spółki typu value – nisko wyceniane, „nudne”, niemające dużych prognoz przyrostu zysków, ale wypłacające dywidendę. No i na pewno w najbliższym czasie nie zaszkodzi mieć trochę pieniędzy w funduszach, które mają spółki surowcowe i z innych branż korzystających na niedopasowanie popytu i podaży.

Czy cenom akcji też grozi bańka spekulacyjna?

Niektórzy analitycy uważają, że realna inflacja w USA (i nie tylko tam) jest znacznie wyższa niż ta pokazywana przez urząd statystyczny. I przypominają, że skoki inflacji niekiedy zapowiadają… znaczne spadki cen akcji. Rzeczywiście, tak było w przypadku dwóch z trzech ostatnich kryzysów: bańki technologicznej (w 2000 r.) i krachu na rynku mieszkaniowym (w 2008 r.).

Chodzi o to, że inwestorzy – mając problem z oceną „prawdziwej” wartości spółek w czasie wysokiej inflacji, wykazują tendencję do odrywania wycen od rzeczywistości. To powoduje, że wycena akcji może osiągać w tym okresie poziomy znacznie przekraczające związek z podstawowymi zasadami ekonomii. A potem następuje przecena. Stąd zbyt wysoka inflacja przestaje być korzystna dla cen akcji. I o jest jeden z dylematów, które będą w przyszłości męczyły ludzi inwestujących część pieniędzy na rynku kapitałowym.

—————————

SPRAWDŹ INWESTYCJE ZE ZNAKIEM JAKOŚCI SAMCIKA:

Zainwestuj w fundusze z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Inwestowanie bez opłat dystrybucyjnych na F-Trust jest możliwe po wpisaniu kodu promocyjnego ULTSMA.

Zainwestuj w fundusze z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Inwestowanie bez opłat dystrybucyjnych na F-Trust jest możliwe po wpisaniu kodu promocyjnego ULTSMA.

Czytaj też: Wszyscy przez lata śmiali się z tych funduszy. A tymczasem tylko one teraz nie zawodzą

Czytaj też: Jak niezależne platformy oferujące inwestowanie w funduszach pomagają nam w inwestowaniu?

——————–

Niniejszy artykuł jest częścią rubryki „Fundusze bez tajemnic”, której Partnerem jest F-Trust, jedna z największych w Polsce niezależnych platform pozwalających kupować w jednym miejscu tysiące funduszy inwestycyjnych (lokalnych i z całego świata). F-Trust zapewnia z jednej strony wygodną obsługę transakcji online, bazę wiedzy o funduszach i statystyki ich wyników, a z drugiej strony „żywych” doradców, do których można zadzwonić i którzy – w ramach poważniejszych potrzeb klienta – dojadą we wskazane miejsce, żeby pomóc live.

![]()

zdjęcie tytułowe: Foto-rabe/Pixabay.com