mBank ogłosił właśnie 700 mln zł straty za 2022 r. Szefowie banku pocieszają, że gdyby nie kredyty frankowe i wakacje kredytowe oraz składka na restrukturyzację Getin Banku – byłoby prawie 5 mld zł zysku netto. Cóż, gdyby babcia miała wąsy… to byłaby bankiem ING, który pokazał, jak się zarabia pieniądze na podwyżkach stóp procentowych, osiągając 1,95 mld zł zysku netto. mBank znów pobił też inny rekord – nie taki, jak byście chcieli

Banki w Polsce dzielą się na dwie grupy – te, które mają na głowie problem frankowy (Bank Millennium mBank, Getin Bank, świeć Panie nad jego duszą, czy PKO BP występujący w kategorii „za duży, żeby się tym przejmować”) oraz te, które go nie mają. Banki frankowe swego czasu zarabiały fortunę dzięki kredytom walutowym, dodawanym do nich ubezpieczeniom i inwestycjom. Banki „niefrankowe” musiały się tłumaczyć z niższej rentowności i mniejszych zysków. Teraz sytuacja się odwróciła i to banki, które nie mają garbu kredytów w obcych walutach, pokazują jak się zarabia na tradycyjnej, nudnej bankowości.

- Masz psa albo kota? Ten bank ma dla Ciebie specjalną kartę. 400 zł na zachętę, darmowe wizyty u weterynarza, zniżki na zakupy karmy. Co Burek na to? [POWERED BY BNP PARIBAS BANK POLSKA]

- Wealth management: czerwony dywan i złote spinki czy ostatni bastion tradycyjnej bankowości? Znajdź siedem różnic [POWERED BY CITIBANK HANDLOWY]

- W którym polskim mieście żyje się najwygodniej, najbardziej komfortowo, najzdrowiej i najbezpieczniej? I czy mieszkania są tam droższe? [POWERED BY PZU]

Być może to był już ostatni tak bardzo bolesny rok dla banków „frankowych” (choć zobaczymy jak się skończy dla ich bilansów rozprawa przed TSUE w sprawie możliwości naliczania klientom kosztów korzystania z kapitału), ale za to dodatkowo skomplikowany kosztami wakacji kredytowych (ok. 14 mld zł w skali całej branży) i dopłatami do restrukturyzacji Getin Banku (zrzutka BFG i konsorcjum banków w wysokości łącznie 10 mld zł).

Opisywałem już jak przez tę traumę (nie bez problemów) zdołał przejść – z pomocą deponentów – Bank Millennium. Patrząc na ogłoszone właśnie wyniki mBanku, można dojść do wniosku, że jemu poszło trochę lepiej. Po sięgającej 1,18 mld zł stracie w 2021 r. kolejny zakończył się mniejszym minusem, nieprzekraczającym 703 mln zł.

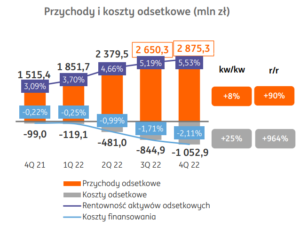

Podobnie jak w przypadku innych banków pomogły w tym gigantyczne zyski z „arbitrażu odsetkowego”, czyli automatycznego podniesienia oprocentowania kredytów po podwyżkach stóp procentowych i wstrzymaniu o pół roku podwyżek oprocentowania depozytów (w dużej części podwyżek iluzorycznych, bo głównie dla nowych klientów).

Czytaj też: Strategia Alior Banku pokazuje, jak banki będą chciały teraz zarabiać pieniądze

mBank znów pobił rekord. Ale nie taki jak byśmy chcieli

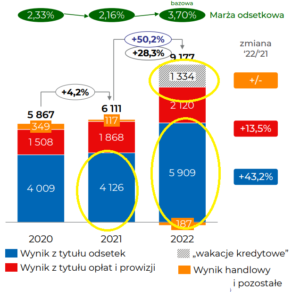

W przypadku mBanku „wskaźnik dojenia klientów” jest chyba rekordowy, bowiem marża odsetkowa przekroczyła w ostatnim kwartale zeszłego roku 4 punkty procentowe, zaś wynik odsetkowy banku z 4,1 mld zł w 2021 r. sięgnął na koniec zeszłego roku 7,2 mld zł. O ile więc inne duże banki (wyłączając gigantów PKO BP i Pekao) „ugrały” na klientach dodatkowe 2 mld zł dzięki niewypłaconym im odsetkom, to mBank zrobił „skok na kasę” znacznie większy – sięgający 3,1 mld zł.

I zapewne dlatego – mimo licznych plag – ograniczył straty do „tylko” 700 mln zł. Dochody z prowizji też wzrosły o 13%, ale zostały w dużej części „zjedzone” przez straty na działalności handlowej, co oznacza, że wzrost łącznych dochodów mBanku z 6,1 mld zł do 9,2 mld zł wynika niemal wyłącznie z profesjonalnego „wydojenia” ludzi i firm, którzy trzymają w mBanku pieniądze.

Co ciekawe, nikt się chyba nie skarży, bo mBank zanotował też wzrost osadu depozytowego (o 10 mld zł wśród klientów detalicznych i 5 mld zł w korporacyjnych), mimo radykalnego pogorszenia jakości oferty w tym zakresie.

To z jednej strony może świadczyć o nieruchawości klientów, z drugiej strony o ich niskiej świadomości (bank komunikował przez całe drugie półrocze wysokie oprocentowanie pieniędzy, ale tylko dla nowych klientów i nowych osadów oraz na krótko), a z trzeciej strony – o dużej lojalności klientów, którzy być może oceniają mBank nie tylko przez pryzmat oprocentowania depozytów, ale też jakości „technologicznej”. Może być też tak, że mBank zastosował zaawansowane narzędzia technologiczne i oferował wysokie oprocentowanie tylko tym klientom, którzy rzeczywiście mogliby od niego odejść.

Bez względu na wszystko – mBank znów pobił rekord i jego deponenci mogą się czuć profesjonalnie „wydojeni” z należnych im odsetek na kwotę iście rekordową. I znacznie większą, niż miało to miejsce w innych bankach o porównywalnej wielkości. Te 3,1 mld zł zgarnięte z tytułu dodatkowej marży odsetkowej poszło na pokrycie m.in. ekstrakosztów.

Jakich? Po pierwsze o 220 mln zł wyższych kosztów działalności (pracownicy, placówki, technologia), po drugie o ponad 600 mln zł wyższych kosztów regulacyjnych (podatki, składki, fundusze ratunkowe), po trzecie 1,3 mld zł rezerw na pokrycie kosztów wakacji kredytowych oraz po czwarte 3,1 mld zł dodatkowych rezerw na kredyty frankowe.

Gdyby babcia miała wąsy…

Gdyby więc żadnych plag nie było, to mBank miałby 9,1 mld zł dochodów, jakieś 3,3 mld zł kosztów i po zapłaceniu podatków zostałoby mu jakieś 5 mld zł na dywidendę dla akcjonariuszy. Ale wakacje kredytowe, rezerwy na franki oraz udział w dodatkowych zrzutkach „regulacyjnych” spowodowały, że zszedł łagodnie pod kreskę. Skumulowana strata mBanku za ostatnie dwa lata to 1,9 mld zł. Kapitał własny banku jeszcze w 2020 r. wynosił 16,7 mld zł, a teraz już 12,7 mld zł, ale to w dalszym ciągu nie zagraża stabilności jego działania.

mBank stanie się już oficjalnie maszynką do robienia pieniędzy, o ile w 2023 r. już nie będzie jednorazowych strat i rezerw. Czy tak się stanie – nie wiadomo. Groźba przedłużenia wakacji kredytowych wciąż nad bankami wisi. Rezerwy frankowe w przypadku mBanku są już porządnie doszacowane – to prawie 6,5 mld zł, czyli połowa wartości portfela kredytowego w walutach obcych. Wartość spraw, które mBank ma w sądzie (i które pewnie przegra) to 6,3 mld zł. Z 17 600 „aktywnych” pozwów prawomocnymi wyrokami zakończyło się zaledwie 1 940 (z czego tylko 100 bank wygrał).

mBank zakłada jednak, że łącznie w sądzie może się znaleźć 31 000 klientów, czyli więcej niż jest dziś. Łącznie bank ma 41 000 umów na kredyty frankowe, do 36 000 klientów zwrócił się z propozycjami ugód i 2 700 klientów już podpisało ugody. To wszystko oznacza, że nie można wykluczyć, że i w 2023 r. będzie trzeba tworzyć rezerwy na kredyty frankowe. Chyba że program ugód pójdzie rewelacyjnie.

…to ryczałaby jak lew z ING

Takie to jest życie „ufrankowionego” bankiera, wciąż trawi go niepewność przyszłości. mBank znów pobił rekord wyciskania soków z klientów, ale wciąż nie może być pewny, że w 2023 r. zarobi pieniądze. W przypadku bankiera „nieufrankowionego” niepewności jest mniej, a życie jakby weselsze. Kilka dni temu wyniki finansowe za 2022 r. podał bank ING. Tutaj kredytów frankowych jest tyle, co kot napłakał, bank od zawsze jest prowadzony bez szaleństw – kredytów udziela ostrożnie, w toksyczne produkty raczej się nie pcha.

Wynik? Bank ING nie musiał tak mocno cisnąć klientów depozytowych, jak mBank. Owszem, wynik na odsetkach też wzrósł mu znacznie – z niecałych 5 mld zł do 5,6 mld zł (marża odsetkowa z 2,6% urosła do 3,55%, więc jest niewąska). I też trochę skubnął klientów na prowizjach – wzrost z 1,8 mld zł do 2,1 mld zł. Ale łącznie zarobił na klientach o 800 mln zł więcej niż w 2021 r. (7,7 mld zł zamiast 6,9 mld zł – w porównaniu z tym, co wykręcił mBank, czyli wzrostem zarobku na klientach z 6,1 mld zł do 9,1 mld zł, to jest pikuś).

ING miał też wyższe o 700 mln zł koszty działalności (głównie różne „zrzutki” regulacyjne), dopłacił do wakacji kredytowych, musiał utworzyć 500 mln zł rezerw na kredyty frankowe (kilka ich jednak udzielił) i zostało mu 1,94 mld zł na plusie. Zysk jest mniejszy niż w poprzednim roku (wtedy ING zarobił na czysto 2,3 mld zł), ale generalnie krzywdy nie ma. Większość dodatkowych kosztów bank przerzucił na klientów, dużą część zysku sobie zostawił, marżę ma godną. Tak powinno być w każdym banku?

Źródło zdjęcia: Maciej Bednarek

————

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

![]() >>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Zapisz się też na nasz „powszedni”, poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————