Ponad 100 000 osób — nawet tylu kredytobiorców może mieć kredyty o stałym oprocentowaniu zafiksowanym w czasie ekstremalnie wysokich stóp procentowych. Nie pozostaje nic innego, jak uciekać z tej pułapki poprzez refinansowanie. Docierają do mnie informacje, że w ostatnich tygodniach banki przychylnie patrzą na takie pomysły klientów i można uzyskać nowe warunki z oprocentowaniem nawet o 2,5 punktu procentowego niższym bez większego targowania. Można zaoszczędzić nawet 500–1000 zł miesięcznie

Od kilku lat banki udzielają nowych kredytów głównie ze stałą stopą procentową. Oczywiście nie stała na cały okres kredytu, ale na pięć lat (później jest ustalana kolejna stała stopa lub klient może przejść na zmienną). Santander Bank — który za chwilę będzie się przepoczwarzał w Erste Bank — w sprawozdaniu finansowym napisał, że aż 97% wszystkich kredytów hipotecznych w 2025 r. udzielił ze stałą stopą procentową. W innych bankach proporcje są podobne.

- Początek czy schyłek ery fintechów? Dlaczego wygrywają z bankami, które wydają tony pieniędzy na technologie, placówki i marketing? [POWERED BY WALUTOMAT]

- Czas zaplanować swoje bezpieczeństwo finansowe na cały rok. Oto check-lista dla tych, którzy w 2026 r. nie chcą się dać zaskoczyć losowi! [POWERED BY PZU]

- Nowa, ciekawa usługa dla początkujących inwestorów: portfele modelowe, ale z aktywnym zarządzaniem. Jak w private bankingu? Recenzuję [POWERED BY UNICREDIT]

Stała stopa, czyli pułapka. Czekać czy iść po refinansowanie?

Co do zasady kredyt stałoprocentowy jest bardziej stabilny (i w tym sensie bezpieczniejszy niż zmiennoprocentowy oparty na stawce WIBOR), ale pod warunkiem że… nie został wzięty w złym momencie. Bo banki, nawet jeśli udzielają kredytu na stały procen, jego oprocentowanie uzależniają w dużej mierze od bieżącej ceny pieniądza. To oznacza, że niemała część kredytobiorców hipotecznych spłaca dziś kredyty z oprocentowaniem 8–9% rocznie, bo mieli nieszczęście brać je wtedy, gdy cena pieniądza była wysoka.

Banki zarabiają na tym krocie. Oglądając ich sprawozdania finansowe za zeszły rok, widzę, że bardzo duża część wzrostu zysków odsetkowych wynika z tego mechanizmu: zafiksowanie klientom wysokiej stopy oprocentowania kredytu na pięć lat i jednoczesne obniżanie oprocentowania depozytów (bo przecież stopy procentowe idą w dół, a lokaty nie są tak długoterminowe).

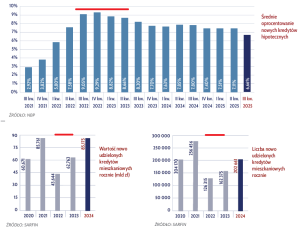

Jesienią 2022 r., gdy inflacja jeszcze szalała, wskaźnik ceny pieniądza WIBOR 3M osiągnął 7,5%. To oznacza, że jeśli ktoś zaciągał w tym czasie kredyt o okresowo stałym oprocentowaniu, mógł się dać „uszczęśliwić” oprocentowaniem dochodzącym do 9,5% w skali roku. Dziś WIBOR jest poniżej 3,9%, co oznacza, że bez problemu można z bankiem wynegocjować oprocentowanie poniżej 6% w skali roku.

A różnica między comiesięczną ratą 25-letniego kredytu w wysokości 500 000 zł z oprocentowaniem 6% i takiego samego kredytu z oprocentowaniem 9,5% jest kolosalna. Rata na obecnych warunkach wynosi 3220 zł (suma odsetek 466 000 zł), zaś na poprzednich warunkach – 4370 zł (suma odsetek 810 000 zł). Mówimy więc o różnicy przekraczającej 1000 zł miesięcznie.

Ponad 100 000 osób może spłacać lichwiarskie kredyty hipoteczne

Jak dużo posiadaczy kredytów hipotecznych może mieć stałoprocentowy kredyt z czasów wysokiej ceny pieniądza? Prawdopodobnie grubo ponad 100 000. Okres najwyższych rynkowych stóp procentowych trwał przez przynajmniej cztery kwartały. Z raportów AMRON-SARFIN wynika, że w okresie od jesieni 2022 r. do lata 2023 r. – wówczas średnie oprocentowanie stałoprocentowego kredytu hipotecznego wynosiło między 8,5% a 9,5% – banki udzieliły mniej więcej 150 000 kredytów hipotecznych. Oczywiście nie wszystkie były stałoprocentowe, ale większość zapewne miała zafiksowany stały procent na co najmniej pięć lat.

Każda z tych osób — o ile jeszcze tego nie zrobiła — musi natychmiast iść do swojego banku z oczekiwaniem renegocjacji oprocentowania. Uzasadnienie jest jasne jak słońce: rynkowa cena pieniądza jest dziś znacznie niższa niż w czasie podpisywania umowy i rynkowe oferty kredytów są na zupełnie innym poziomie. Skoro każdy bank na rynku może mi dać kredyt z oprocentowaniem 6%, to nie ma powodu, bym miał nadal kredyt z oprocentowaniem 9%.

W przypadku kredytów z 2022 r., które mają stały procent i pięcioletni okres obowiązywania stałej stopy, teoretycznie można by czekać do zakończenia „pięciolatki”, wtedy bank automatycznie zmieni oprocentowanie na rynkowe. Ale po pierwsze to dopiero przyszły rok (a przez ten czas nadal klient płaciłby np. 1000 zł wyższą ratę), a po drugie znam niestety przypadki, w których takie aktualizowanie oprocentowania kredytu odbywa się na niezbyt dobrych warunkach. Zawsze lepiej uprzedzić bank i wykazać się aktywnością — wówczas oferta zapewne będzie lepsza.

Wielu posiadaczy kredytu o stałym oprocentowaniu niechętnie myśli o refinansowaniu. Z ostatnich danych publikowanych przez Biuro Informacji Kredytowej wynika, że tylko jedna piąta wszystkich kredytów refinansowych na rynku hipotek to kredyty z dotychczasowego banku. Większość refinansowań odbywa się razem ze zmianą banku i poprzez zaciągnięcie nowego kredytu. Jest to trochę kłopotliwe, bo trzeba powtórzyć całą papierologię (wniosek kredytowy, wycena nieruchomości, badanie zdolności kredytowej).

Powody są dwa: po pierwsze bank, który pierwotnie udzielił kredytu, do niedawna nie traktował poważnie klienta, który przychodził z pustymi rękami (czyli tylko z wnioskiem o refinansowanie). Poważnie byli traktowani dopiero klienci przychodzący z wnioskiem i… decyzją kredytową z innego banku. Wtedy dotychczasowy bank chętnie wchodzi do licytacji, ale przeważnie wtedy bywa już za późno. Mając pozytywną decyzję kredytową u konkurencji, klient nie jest już zainteresowany „wyrównaniem” oferty – musiałby dostać dużo lepszą.

Banki chętniej godzą się na refinansowanie

Ale teraz sytuacja się zmienia. Jak donoszą mi czytelnicy, którzy w ostatnim czasie refinansowali kredyty, banki zaczęły podchodzić do takich przypadków mniej restrykcyjnie. I godzą się na refinansowanie przy znacznie niższym oprocentowaniu, nawet jeśli klient nie przeszedł procedury przyznawania kredytu u konkurencji. Zatem można iść do banku już tylko z dobrym słowem i delikatną pogróżką: „zamieńcie mi ten kredyt na tańszy, bo się zacznę rozglądać po rynku”.

To może być dobry moment, by wykorzystać okazję. Nie wiem, czy najlepszy, bo stopy procentowe jeszcze mogą pójść nieco w dół. Przy inflacji na poziomie 2,2% trudno uwierzyć, żeby Rada Polityki Pieniężnej zostawiła stopy procentowe na poziomie 4%. Pewnie je jeszcze obniży, a banki zrobią to samo z oprocentowaniem nowych kredytów stałoprocentowych. Ale to już nie będzie żadne eldorado — im niższe stopy, tym mniej chętnie banki będą fiksowały klientom niższe oprocentowanie.

Być może to jest okazja na sensowne refinansowanie nawet dla osób, które nie mają kredytu wziętego w bardzo złym momencie, tylko np. dwa lata temu. Nawet w takim przypadku może być kilka stów miesięcznie do ugrania (warto tylko sprawdzić, czy bank nie nalicza opłaty za wcześniejszą spłatę kredytu w okresie pierwszych dwóch lat od jego zaciągnięcia).

Eksperci portalu RynekPierwotny.pl wzięli niedawno pod mikroskop sytuację rodziny, która w połowie 2022 r. pożyczyła 515 000 zł z oprocentowaniem stałym na przeciętnym wówczas poziomie 8,85%. Trzydziestoletni kredyt ma równą ratę w wysokości 4088 zł. Przykładowi kredytobiorcy na razie spłacili niewielką część pożyczonej kwoty, więc mają dług wobec banku wynoszący niewiele ponad 500 000 zł.

Skorzystanie z najlepszej oferty refinansowania (pięcioletnie oprocentowanie: 5,66%) skutkowałoby, jak analizują w tym portalu, spadkiem równej raty do poziomu niecałych 2900 zł przy okresie spłaty 30 lat. To oznacza ok. 1200 zł miesięcznej oszczędności. Taka różnica ratalna pozwoliłaby szybko skompensować wstępne koszty zaciągnięcia nowego kredytu związane z prowizją przygotowawczą i ubezpieczeniem (ok. 2100 zł) oraz m.in. wyceną nieruchomości (400 zł), wykreśleniem hipoteki i wpisem nowego zabezpieczenia hipotecznego (319 zł).

W pierwszym rzędzie warto jednak próbować refinansowania w swoim banku. Okoliczności mogą się zmienić na niekorzyść, jeśli niskie stopy procentowe (i tani kredyt) sprowadzą na banki boom kredytowy. Jeśli chętnych na nowe kredyty będzie dużo, „stary” klient nie będzie już tak cenny i propozycje na refinansowanie mogą nie być zbyt hojne. Zatem jeśli masz stałoprocentowy kredyt z lat 2022–2024 albo powoli zbliża Ci się piąta rocznica zaciągnięcia takiego kredytu, radzę iść do banku z propozycją nie do odrzucenia. Jeśli już byliście, dajcie znać, co wskóraliście.

————————————–

CZYTAJ WIĘCEJ O RYNKU KREDYTÓW:

—————————–

CZYTAJ PORADY O KREDYTACH:

————————————–

CZYTAJ CIEKAWOSTKI O KREDYTACH:

——————————–

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

>>> W każdy weekend sam Samcik podsumowuje tydzień wokół Twojego portfela. Co wydarzenia ostatnich dni oznaczają dla Twoich pieniędzy? Jakie powinieneś wyciągnąć wnioski dla oszczędności? Kliknij i się zapisz.

>>> Newsletter „Subiektywnie o Świ(e)cie i Technologiach” będziesz dostawać na swoją skrzynkę e-mail w każdy czwartek bladym świtem. Będzie to podsumowanie najważniejszych rzeczy, o których musisz wiedzieć ze świata wielkich finansów, banków centralnych, najpotężniejszych korporacji oraz nowych technologii. Kliknij i się zapisz.

———————————

ZNAJDŹ SUBIEKTYWNOŚĆ W SOCIAL MEDIACH

Jesteśmy nie tylko w „Subiektywnie o Finansach”, gdzie czyta nas ok. pół miliona realnych odbiorców miesięcznie, ale też w mediach socjalnych, zwanych też społecznościowymi. Tam krótkie spostrzeżenia o newsach dotyczących Twoich pieniędzy. Śledź, followuj, bądź fanem, klikaj, podawaj dalej. Twórzmy razem społeczność ludzi troszczących się o swoje pieniądze i ich przyszłość.

>>> Nasz profil na Facebooku śledzi ok. 100 000 ludzi, dołącz do nich tutaj

>>> Samcikowy profil w portalu X śledzi 26 000 osób, dołącz do nich tutaj

>>> Nasz profil w Instagramie ma prawie 11 000 followersów, dołącz do nich tutaj

>>> Połącz się z Samcikiem w Linkedin jak 26 000 ludzi. Dołącz tutaj

>>> Nasz profil w YouTube subskrybuje 12 000 widzów. Dołącz do nich tutaj

>>> „Subiektywnie o Finansach” jest już w BlueSky. Dołącz i obserwuj!

———————————-

ZOBACZ MAGAZYN FINANSOWY I ROZMOWY:

„Subiektywnie o Finansach” jest też na Youtubie. Raz w tygodniu duża rozmowa, a poza tym komentarze i wideofelietony poświęcone Twoim pieniądzom oraz poradniki i zapisy edukacyjnych webinarów. Koniecznie subskrybuj kanał „Subiektywnie o Finansach” na platformie Youtube

zdjęcie tytułowe: archiwum autora