Inflacja nieco odpuściła, ale nadal straszy – w ciągu roku ceny wzrosły średnio o 3,4%. A oprocentowanie depozytów? Nadal spada. Z naszych wyliczeń wynika, że banki za depozyty średnio płacą nam 0,8-0,9%. Nie jest niczym odkrywczym, że przez taki miks wskaźników nasze oszczędności realnie tracą na wartości. Ile miliardów tracimy jako społeczeństwo przez to, że inflacja „zjada” realną wartość oszczędności zdeponowanych w bankach? Policzyłem i…

Pieniądze szerokim strumieniem płyną do banków. W kwietniu saldo naszych oszczędności zwiększyło się o kolejnych 7 mld zł. Co prawda z lokat bankowych odpłynęło ponad 12 mld zł, co stanowi największy miesięczny spadek od niepamiętnych czasów, ale jednocześnie na ROR-y i konta oszczędnościowe wpłynęło prawie 19 mld zł.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Nie jest tajemnicą, że ani ROR-, ani konto oszczędnościowe, ani lokata terminowa szału w portfelu nie zrobią. Depozyt bankowy nie jest od tego, by wycisnąć z niego kokosy. To nie jest inwestycja, która zawsze obarczona jest mniejszym lub większym ryzykiem, ale nagrodą ma być pomnożenie realnej wartości pieniędzy. Jednak odkąd pamiętam, wszyscy powtarzali, że lokata bankowa powinna przynajmniej zapewnić pieniądzom ochronę wartości. Dziś to już tylko teoria. Ceny rosną, jak szalone, oszczędności Polaków realnie topnieją, a banki… jeszcze mocniej przycinają oprocentowanie. Efekt: nasze oszczędności w bankach coraz bardziej realnie tracą na wartości.

Stratę na pojedynczym depozycie można dość prosto policzyć. Załóżmy, że Jan Kowalski lokuje w banku 1000 zł na depozycie rocznym. Bank oferuje mu 2% brutto. Po roku Kowalski wypłaci 1000 zł kapitału oraz 16 zł odsetek na czysto, bowiem bank odprowadzi jeszcze od zysku 3,8 zł podatku Belki (19%).

Ale w momencie wygaśnięcia lokaty Kowalski dowiaduje się, że w ciągu roku, a więc gdy jego pieniądze leżały na bankowej lokacie, ceny w sklepach wzrosły o 3%. Czyli, żeby obecnie mógł kupić za 1000 zł tyle samo produktów i usług, co rok wcześniej, jego depozyt powinien zarobić na czysto (już po podatku Belki) co najmniej 30 zł. Niby zarobił na lokacie, a w rzeczywistości jest w plecy jakieś 14 zł.

Strata na pojedynczym depozycie, czy pokazanie jej w formie procentowej, może jeszcze tak nie boli. Ale przecież takich Kowalskich są miliony, a wartość depozytów (prywatnych i firmowych) sięga dziś już grubo ponad bilion złotych! Pokusiliśmy się o szacunki, ile wszyscy realnie tracimy na bankowych lokatach. Zadanie nie jest łatwe, ponieważ jakość i precyzja dostępnych danych nas nie rozpieszczają.

———————

Nie przegap nowych tekstów z „Subiektywnie o finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na newsletter i bądźmy w kontakcie!

———————

Żeby oszacować straty w wartościach bezwzględnych, potrzebujemy trzech danych: ile pieniędzy leży na bankowych depozytach, o ile rosną ceny oraz ile banki nominalnie płacą nam na lokatach. Dane o wartości depozytów regularnie publikują Narodowy Bank Polski oraz Komisja Nadzoru Finansowego, bazując na danych banku centralnego. Na podstawie raportów spływających z banków KNF podaje sumaryczną wartość depozytów na koniec każdego miesiąca.

Od lat ta kwota w każdym kolejnym miesiącu regularnie rośnie. Wynika to m.in. ze wzrostu zarobków, albo z faktu, że nie wycofujemy z banków pieniędzy z zakończonych lokat, tylko zakładamy nowe, o większej wartości, bo z naliczonymi odsetkami.

O jakiej skali przyrostu mówimy? Np. w styczniu 2019 r. gospodarstwa domowe na lokatach miały 823 mld zł depozytów złotowych i walutowych. A na koniec 2019 r. było już 898 mld zł, czyli w ciągu roku przybyło 79 mld zł. Podobną skalę przyrostu oszczędności obserwowaliśmy w 2018 r., ale z kolei w 2016 r. urosły one w skali roku „tylko” o 56 mld zł, a w 2017 r. – „zaledwie” o 30 mld zł.

Przeczytaj też: Rząd obiecuje wakacje kredytowe 2.0. Prawie darmowe i nie dla każdego. Czy to gra pod publiczkę, czy porządne koło ratunkowe?

Przeczytaj też: Czyżby pracownicy tego banku potrafili czytać klientom w myślach? Zdolności nadprzyrodzone? A może… bank świadomie zaprojektował tę funkcję?

Ile ROR-ów, ile kont oszczędnościowych, a ile lokat terminowych?

Dane obejmują wszystkie depozyty, a jak wiadomo – nie jest to jednorodna masa. Bank centralny dzieli je na dwie grupy: depozyty bieżące i lokaty terminowe. Te pierwsze to ROR-y, czyli nieoprocentowane konta osobiste oraz oprocentowane konta oszczędnościowe. Na koniec marca 2020 r. w tych dwóch kategoriach depozytów zgromadziliśmy 635 mld zł (depozyty złotowe i walutowe). To prawie 69% wszystkich depozytów.

Pozostałe 31%, a więc 289 mld zł, to lokaty terminowe, choć w polskich warunkach zakładane gównie na krótkie okresy: miesiąc czy kwartał. Pieniędzy, które pracują na lokatach trwających powyżej 24 miesięcy jest zaledwie 26 mld zł (podaję tę liczbę, jakby ktoś pytał o skłonność Polaków do długoterminowego oszczędzania w bankach).

Nie wiemy natomiast, jaka jest struktura tych depozytów, czyli jaką część stanowią depozyty miesięczne, półroczne czy roczne, w którym momencie się zaczynają, a w którym wygasają. To utrudnia dokonanie precyzyjnych obliczeń.

Ile banki płacą nam lokatach? Gdzieniegdzie można upolować lokaty na 2-3% w skali roku, ale nie można dać się zwieść tego typu ofertom. Bo to zwykle oferty promocyjne, np. dla nowych klientów, preferencyjna stawka dotyczy stosunkowo niewielkich kwot (10.000-20.000 zł), a poza tym z promocyjnego depozytu czy podwyższonego oprocentowania na koncie oszczędnościowym można cieszyć się góra miesiąc – kwartał. Podam prosty przykład. Mamy 100 depozytów o wartości 100 zł każdy, z czego 5 lokat daje nam 3% zysku, pozostałe 0,5%. Czy banki płacą nam średnio 1,75%? Oczywiście, że nie. Jeśli uwzględnimy strukturę depozytów, średnio wychodzi 0,6%.

Przeczytaj też: Oprocentowanie kredytów wkrótce po nowemu. Czym branża bankowa może zastąpić WIBOR? Oni twierdzą, że znaleźli na to patent

———————-

Obawiasz się inflacji? Sprawdź „Okazjomat Samcikowy” – aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek?

———————-

Średnie oprocentowanie wynosi zaledwie 0,8%

W poszukiwaniu realnego średniego oprocentowania depozytów, sięgnąłem do bilansu zysków i strat sektora bankowego, który publikuje Komisja Nadzoru Finansowego. Najświeższe dane obejmują luty 2020 r. W tym miesiącu banki raportowały, że koszt odsetkowy wyniósł je 2,67 mld zł. Tyle kosztowały banki zobowiązania, których wartość w sumie wynosi 1,84 bln zł, z czego największą część – ok. 1,28 bln zł – stanowiły depozyty osób fizycznych i przedsiębiorców. A to oznacza, że średnia stopa procentowa pozyskanych przez banki pasywów wynosi 0,87%.

A co z inflacją? W 2019 r. roku inflacja roczna wahała się od 0,7% w styczniu do 3,4% w grudniu, średnio wyszło ok. 2,3%. W pierwszych miesiącach tego roku obserwowaliśmy skok inflacji w okolice 4,6-4,7%. Kwiecień nieco odpuścił. GUS podał, że ceny w kwietniu były już „tylko” o 3,4% wyższe niż w analogicznym miesiącu ubiegłego roku. W obecnej sytuacji związanej z koronawirusowym kryzysem trudno przewidzieć jak zachowa się rynek. Istnieje obawa, że firmy – po kilku miesiącach zamrożenia – będą chciały odbić sobie straty. Z drugiej jednak strony podwyższanie cen może być ryzykowne, bo nie wiadomo jak zachowają się konsumenci, a więc czy będą skłonni wydawać pieniądze, jak w czasie przed pandemią.

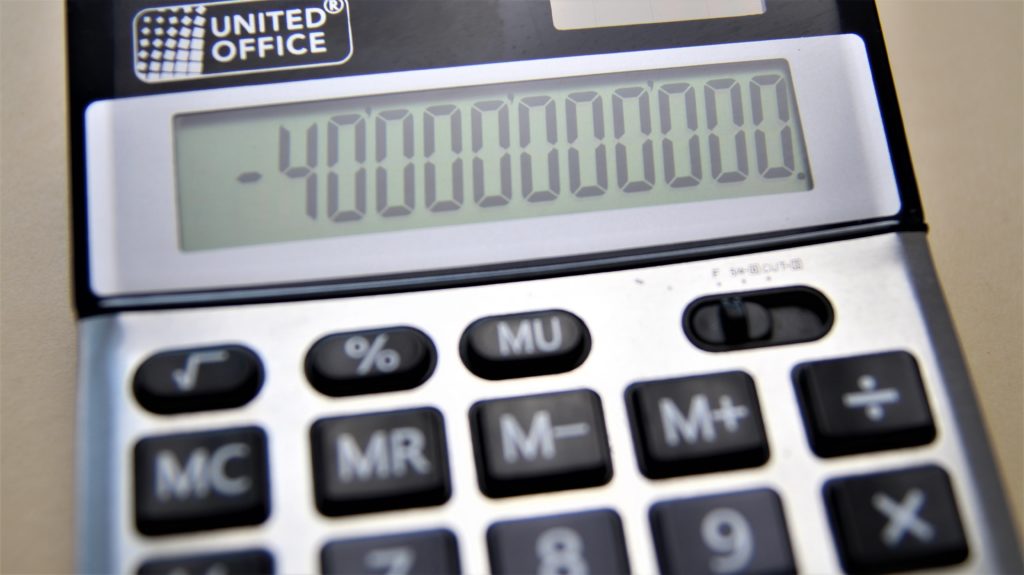

Jeśli jednak założymy, że ceny w ciągu roku rosną 3%, a nominalne stopy procentowe w bankach to 0,8-0,9%, wówczas mamy do czynienia z efektywną ujemną stopą procentową na poziomie ok. 2,2 %. A to oznacza, że oszczędzający w bankach w skali roku tracą blisko 40 mld zł (2,2% od kwoty 1,84 bln zł).

NBP myśli o kredytobiorcach, zapomina o oszczędzających. Efekt? Polacy tracą 40 mld zł rocznie

Ale to nie koniec złych wiadomości. Podane średnie oprocentowanie depozytów dotyczy jeszcze sytuacji, kiedy stopy procentowe banku centralnego wynosiły 1,5%. Po dwóch obniżkach główna stopa spadła do 0,5%. Dlatego należy się spodziewać, że spadek oprocentowania depozytów w bankach będzie jeszcze głębszy, co przy inflacji w okolicach 3% sprawi, że straty z tytułu ujemnych rzeczywistych stóp będą znacznie większe niż 40 mld zł rocznie. No chyba, że inflacja mocno odpuści, co nie zmienia faktu, że nadal będziemy liczyć straty.

W czasach kryzysu zwykle tak bywa, że niskimi stopami procentowymi rządzący chcą pomóc kredytobiorcom, albo tanim kredytem zachęcić firmy do inwestycji. A co z oszczędzającymi w bankach? Oprocentowanie ich pieniędzy też powinno być brane pod uwagę.

„W przekazie NBP i rządu w czasie pandemii COVID-19 dużo mówi się o kredytobiorcach i konieczności pomagania im poprzez obniżanie oprocentowania kredytów lub organizuje się dla nich „wakacje kredytowe”. Mam nadzieję, że ktoś jeszcze pamięta, że kredyty są udzielane dzięki temu, że są klienci banków, którzy składają depozyty i posiadają środki na rachunkach. Klienci powinni za swoje oszczędności – za to, że nie przeznaczają ich na konsumpcję bieżącą lub inne inwestycje – otrzymywać wynagrodzenie. Bank jest pośrednikiem pomiędzy oszczędzającymi i kredytobiorcami”

– mówi Tomasz Mironczuk, prezes Instytutu Rynku Finansowego, a w przeszłości m.in. szef BGK i wiceprezes PKO BP. Jego zdaniem, NBP – obniżając stopy procentowe – wprowadził zmianę dotychczasowej równowagi cen na rynku pieniężnym. Może to skutkować niechęcią do oszczędzania klientów lub problemami z zachowaniem stabilności funkcjonowania banków, gdyby ci postanowili przenieść swoje oszczędności w bardziej zyskowne „inwestycje”.

————————

POSŁUCHAJ NAJNOWSZEGO PODCASTU „FINANSOWE SENSACJE TYGODNIA”

W najnowszym (12.) odcinku podcastu „Finansowe sensacje tygodnia” ekipa serwisu „Subiektywnie o finansach” – w galowym składzie – nawija m. in. o:

>>> wakacjach kredytowych 2.0 w ramach tarczy antykryzysowej 4.0 (od 1:15)

>>> chaosie w odmrażaniu gospodarki i o tym jak to się skończy (od 10:30)

>>> o tym jak będziemy podróżowali autobusami i samolotami w erze Covid-19 (od 15:40)

>>> o efektach wojny gotówki z bezgotówką w czasach zarazy (od 25:40)

>>> o brzydkim zachowaniu firmy ubezpieczeniowej PZU, która szuka dziury w całym (od 31:00)

Aby posłuchać kliknij w baner powyżej albo wejdź w niniejszy link