Wysokie stopy procentowe znów uratowały mBank przed stratami z powodu rezerw na roszczenia frankowiczów. Ale to może być frustrujące dla udziałowców mBanku, że w najlepszym roku w historii tej branży jego zysk netto trzeba oglądać pod lupą. mBank jest sprawną maszynką do „robienia” pieniędzy, które jednak wpadają do jakiejś przepastnej szuflady. Ale kto ma klucz do tej szuflady?

Wyniki finansowe mBanku od kilku lat wzbudzają ponadprzeciętne zainteresowanie obserwatorów rynku bankowego. Po pierwsze dlatego, że to rynkowy trendsetter – jego poczytania dość często zapowiadają nowe zjawiska na rynku (to w końcu od mBanku zaczęła się historia bankowości internetowej na wielką skalę) – a po drugie dlatego, że jest to popularny w „wielkomiejskiej bańce” bank ze stosunkowo dużym problemem kredytów frankowych.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Szef mBanku Cezary Stypułkowski dość bezkompromisowo wypowiadał się zawsze na temat roszczeń frankowiczów i nie był w awangardzie wyścigu do ugód (delikatnie rzecz ujmując), za to ten bank zawsze miał klientów mocno wrażliwych na punkcie opłat, prowizji i niesprawiedliwego traktowania. Przecież to od słynnej grupy „Nabici w mBank” zaczęła się walka kredytobiorców z nieprecyzyjnymi zapisami w umowach kredytowych.

Trwa frankowa saga mBanku. Kto „zjadł” mu zyski?

Ta saga trwa. Dziś mBank podał, że w 2023 r. – prawdopodobnie najbardziej pomyślnym roku w historii polskiej bankowości – prawie nie zarobił pieniędzy. To znaczy, zarobił, ale włożył je na samo dno szuflady z napisem „dla frankowiczów”. Zysk netto mBanku w 2023 r. wyniósł symboliczne 24,1 mln zł, co oznacza, iż akcjonariusze mBanku (w tym niemiecki Commerzbank) czekają na demonstrację siły – czyli rentowności – mBanku już cztery lata. Po raz ostatni mBank miał zauważalny zysk netto w 2019 r. (ponad miliard złotych).

Potem było już kiepsko (100 mln zł zysku w 2020 r.), bardzo źle (1,2 mld zł straty w 2021 r. oraz 700 mln zł straty w kolejnym, tutaj więcej na ten temat, a tutaj dwa słowa o tym, co by było, gdyby babcia miała wąsy), albo nijak – bo tak chyba trzeba ocenić dokonania banku z ostatniego raportu. Nawet równie mocno obciążony frankami Bank Millennium był w stanie pokazać w tym rewelacyjnym dla branży roku niecałe 600 mln zł zysku netto, nie mówiąc już o „nieufrankowionych” i rozważnie zarządzanych od zawsze bankach. Taki ING Bank Śląski zarobił w 2023 r. astronomiczne 4,4 mld zł na czysto i prawdopodobnie zapłaci monstrualną dywidendę akcjonariuszom.

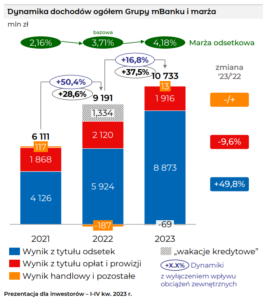

Bankom generalnie pomagały w zeszłym roku dwie rzeczy: wysokie stopy procentowe (dzięki który można było zwiększać spread między oprocentowaniem depozytów i kredytów) oraz spadek obciążeń regulacyjnych – nie było już upadłości dużych banków (w poprzednich latach trzeba było się zrzucać na Idea Bank i Getin Bank), a wakacje kredytowe zostały awansem rozliczone przez banki w poprzednim roku. Z niewątpliwych przykrości został branży tylko jeden z najwyższych na świecie podatek bankowy.

O ile jednak w przypadku kilku banków, których wyniki finansowe już analizowałem, spadek obciążeń regulacyjnych pozwolił utrzymać „płaskość” kosztów działania, o tyle w mBanku koszty mimo tego wyraźnie poszły w górę – o 355 mln zł, zbliżając się do 3,1 mld zł. Inna sprawa, że mBank – przy identycznych przychodach jak ING (10,7 mld zł) – ma koszty działania wciąż o 600 mln zł niższe od śląskiego banku. Nie można więc mówić, że jest rozrzutny, może co najwyżej mniej oszczędny. Bank tłumaczy wzrost kosztów inwestycjami w przyszłość. Czyli ma być z tego większy zysk później.

Jak daleko do „posprzątania” frankowego problemu?

Poza wzrostem kosztów działalności na braku zysków mBanku zaważył też wzrost salda rezerw na niespłacane w terminie kredyty (w ostatnich latach bank miał odpisy na „złe” kredyty na poziomie 850-900 mln zł, a teraz wyskoczyły one do poziomu 1,1 mld zł) no i oczywiście koszty ryzyka prawnego na spory z frankowiczami. Te rezerwy drastycznie idą w górę w porównaniu z poprzednimi latami – dwa lata wcześniej było niecałe 2,8 mld zł, rok wcześniej – 3,1 mld zł, zaś w 2023 r. na roszczenia frankowiczów bank zawiązał już 4,9 mld zł nowych rezerw.

Łącznie przez kilka lat mBank „wyzerował” w swoich księgach rachunkowych 12,2 mld zł na pokrycie roszczeń frankowiczów. Porównanie z Bankiem Millennium, jeśli chodzi o bieżące zyski, jest trochę krzywdzące dla mBanku, który co prawda pokazał mikroskopijny net profit, ale jest za to znacznie mocniej „wyrezerwowany” niż Bank Millennium. Czy to oznacza, że problem franków mBanku został rozwiązany, przynajmniej od strony księgowej?

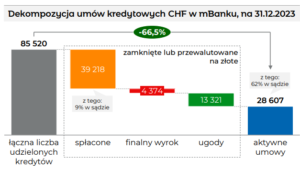

Niekoniecznie. Bank udzielił w swojej historii 85 520 kredytów frankowych, a dziś aktywnych umów ma 28 607 (pozostałe są już spłacone albo w inny sposób zamknięte – ugodami czy też procesami sądowymi). Na aktywne kredyty frankowe bank ma niemal w 100% pokrycia w rezerwach, choć w sądzie jest na razie tylko 60% frankowiczów wciąż spłacających swoje kredyty.

Ta część „problemu” jest już więc w pełni uwzględniona w wynikach banku (a być może nawet jest przeszacowana, bo nie chce mi się wierzyć, żeby wszyscy obecni frankowicze wylądowali w sądzie). Pytanie dotyczy kredytów już spłaconych, których bank identyfikuje 39 200. To większa liczba niż tych, które są wciąż spłacane, zaś z grupy byłych klientów tylko 10% poszło do sądu.

mBank ma pewne sukcesy na niwie zawierania z klientami frankowymi ugód. O ile na koniec poprzedniego roku miał tych ugód zawartych 1886, o tyle teraz – jest ich już 13 321. To oznacza, że liczba ugód rośnie szybciej niż liczba spraw w sądzie – do sądów napływa mniej więcej 2200-2300 nowych frankowiczów kwartalnie (rok temu było 1300 nowych spraw kwartalnie).

Nie zmienia to faktu, że – patrząc z lotu ptaka – to zamieszanie jeszcze może potrwać. Było w mBanku 85 000 kredytów frankowych, z czego w 4400 sprawach jest prawomocny wyrok, a w ponad 13 000 sporów była ugoda. Zostaje wciąż 68 000 umów (aktywnych lub zamkniętych), z których w sądzie jest 21 500. Patrząc na nędzną liczbę prawomocnych wyroków, można się spodziewać, że część klientów będzie wolała zawrzeć ugody, a część w ogóle nie przypomni sobie o dawno spłaconym kredycie – ale mimo wszystko „archiwum X” jest jeszcze pełne papierów.

Pieniądze w mBanku pracują głównie dla… mBanku

Pomijając sprawę franków, mBank w dalszym ciągu jest maszynką do zarabiania pieniędzy. Jego przychody odsetkowe w ciągu dwóch ostatnich lat więcej, niż się podwoiły – z 4,1 mld zł do 8,8 mld zł. Marża odsetkowa osiągnęła poziom niemal 4,2% (dwa lata wcześniej było niecałe 2,2%), co doskonale widzą w portfelach posiadacze oszczędności w mBanku. Płaci on za pieniądze mało albo wcale i dopiero gdy klient chce wykonać przelew sporej sumki do innego banku, to dostaje w serwisie transakcyjnym dobrą ofertę.

Inna sprawa, że mBank powiększył w zeszłym roku bazę depozytową o prawie 11 mld zł (ze 174 mld zł do 185 mld zł z okładem). Skoro odganiani kijem klienci wciąż do niego ciągną ze swoimi pieniędzmi, to – pisząc sloganem reklamowym pewnej sieci sklepów spożywczych – po co przepłacać?

O ile już na pierwszy rzut oka widać było żyłowanie wyniku powstającego między oprocentowaniem kredytów i depozytów, o tyle mBank nie zwiększył wyniku na opłatach i prowizjach – z tego tytułu zarobek jest w 2023 r. nawet o 200 mln zł mniejszy niż w poprzednim roku – 1,9 mld zł. Być może chodziło o to, żeby skuteczniej przyciągać nowych klientów, których bank pozyskał 75 000 i łącznie obsługuje już ponad 5,7 mln (w tym 4,6 mln w Polsce, a resztę w Czechach i na Słowacji).

Ale w tym segmencie – opłat i prowizji – bank będzie chciał „odrabiać straty” o czym świadczy ostatnie ogłoszenie mBanku o zmianach w tabeli opłat, które bardzo nie spodobały się klientom. Wiceprezes mBanku Marek Lusztyn zwrócił uwagę na to, że w polskich bankach udział prowizji w zyskach jest niski w stosunku do banków z krajów zachodnich. A z kolei nadzory bankowe w Europie oczekują od banków mniejszej wahliwości zysków. Może to być więc początek nowego trendu, który – jak to często bywa – jako pierwszy wyznacza właśnie mBank.

Czytaj więcej o tym: Nadciąga nowa fala podwyżek opłat za konta bankowe? W mBanku „bankomatowe tsunami”. Ale bank zapewnia: płacisz bezgotówkowo, możesz spać spokojnie

W mBanku spadła wartość portfela kredytowego i to dość wyraźnie – przez rok stopniała z poziomu 123 mld zł do 117 mld zł. Oznacza to, że spłacanych kredytów bankowi nie udawało się zastąpić w równym stopniu nowo udzielanymi. Ale to niekoniecznie musi być zarzut, bo jeśli bank koncentrował się głównie na marży (czyli nie był najtańszy i nie udzielał kredytu każdemu, kto się zgłosił) to na mniejszej górze kredytów może zarobić w przyszłości więcej pieniędzy.

Z tego, co mówił prezes mBanku Cezary Stypułkowski, ten spadek apetytu na udzielanie kredytów w mBanku w pewnej mierze wynikał z niskiego popytu na kredyty w kraju, w pewnym stopniu – z „oszczędzania” kapitału przez bank, a z trzeciej strony – z tego, że mBank nie jest pewny czy powinien bardzo mocno rozwijać kredyty hipoteczne, biorąc pod uwagę ekstrawaganckie podejście władz do tego produktu – chodzi oczywiście o wakacje kredytowe, które sprawiają, że kredyty hipoteczne mogą być dla banków stosunkowo mało opłacalne lub w ogóle nieopłacalne.

W każdym razie udział banku w rynku kredytów detalicznych spadł symbolicznie do 7,9%, a w kredytach dla firm ustabilizował się na poziomie 8%. A wskaźnik NPL, czyli odsetek kredytów „niepracujących”, poszedł w górę i wynosi 4,9% (średnia w bankach – 5,7%, a chyba najostrożniejszy na rynku ING Bank Śląski ma 2,7%). Przedstawiciele banku wyjaśnili na telekonferencji z inwestorami, że wzrost niespłacanych kredytów to częściowo wynik jednorazowych smutnych wydarzeń z „życia” jego klientów korporacyjnych. czyli po prostu defaultów kredytowych.

Klient mBanku, czyli chodzący ideał?

Wyjąwszy problem franków mBank pozostaje wciąż skuteczną maszynką do robienia pieniędzy. Dzięki dużej bazie klientów ma 2 mld zł rocznie z opłat i prowizji, co pokrywa lwią część kosztów działania (3 mld zł rocznie). Na marży odsetkowej przy niskich stopach procentowych miał 4 mld zł, przy wysokich stopach ma prawie 9 mld zł zysku. Nawet jeśli odpisze miliard złotych rocznie na złe kredyty, to – niezależnie od poziomu stóp – na swoje wychodzi. I to jeszcze jak.

Gdyby nagle z mBanku wyparował portfel kredytów frankowych, to pewnie miałby teraz 5-6 mld zł czystego zysku i byłby nawet bardziej dochodowym bankiem, niż ING – a więc bank, który uchodzi za wzór tradycyjnej, ostrożnej bankowości i brzydzi się jakimkolwiek ryzykiem.

Na pewno mBank jest jednym z tych banków, którzy mają najbardziej atrakcyjną grupę klientów. Spośród wszystkich 4,6 mln polskich klientów jako aktywnych (czyli tych, którzy co najmniej raz w miesiącu zalogowali się do banku albo zrobili jakiś przelew dowolną ścieżką) bank klasyfikuje 3,4 mln. Niecałe 3,2 mln z nich aktywnie korzysta z aplikacji mobilnej.

To oznacza, że mBank ma dużą elastyczność „kosztową”. Wydaje dużo pieniędzy na digitalizację, ale będzie mógł w przyszłości manewrować kosztami placówek (inna sprawa, że ta sieć już teraz jest chyba „skurczona” i dostosowana do potrzeb). 80% kredytów bank udziela przez aplikację lub bankowość elektroniczną. Prawie 90% wszystkich spraw klienci mBanku starają się załatwić kanałem zdalnym.

Notowania mBanku zdają się w dużej mierze odzwierciedlać oczekiwania inwestorów, że to kiedyś będzie maszynka do zarabiania pieniędzy wypłacająca te pieniądze nie tylko frankowiczom, ale i akcjonariuszom. Przez ostatnich 20 lat notowania mBanku przypominały wykres EKG i wahały się od 100 do 550 zł za akcję. Dziś są blisko historycznych maksimów, choć przecież wciąż nie ma wielkich nadziei, że mBank wypłaci wkrótce dywidendę.

Bank bankowi nierówny. Bez dywidendy nie będzie raju na Ziemi

Różnicę między „ufrankowionym” mBankiem, a „nieufrankowionym” ING widać na tym wykresie poniżej. Bank, który wypłaca dywidendy, jednak jest lepszy w długiej perspektywie „obiektem” do inwestowania. Akcje ING w ciągu ostatnich 10 lat dawały statystycznie 15% zarobku rocznie (nie licząc dywidend), a mBanku – statystycznie zero procent (też nie licząc dywidend, ale nie dlatego, że mi się nie chce ich policzyć, tylko dlatego, że ostatnio ich nie było).

W dłuższej perspektywie, 20-letniej, to się trochę wyrównuje (stopa zwrotu z akcji mBanku 600%, a z ING – prawie 900%), co już obrazuje, że mBank, obiektywnie rzecz biorąc, jest dobrym bankiem i gdyby nie problem z kredytami frankowymi, to generowałby akcjonariuszom podobne zyski i dywidendy, co ING.

Inna sprawa, że na poniższym wykresie widać jak inwestorzy dali się „nabrać” na to, że kredyty frankowe będą żyłą złota (największy rozjazd wartości akcji mBanku i ING był w dwóch miejscach – gdy mBank pokazał moc cyfryzacji i gdy na skalę przemysłową zaczął udzielać kredytów frankowych).

mBank można porównać do maszynki do „robienia” pieniędzy, ale takiej, z której te pieniądze wpadają do głębokiej szuflady i nie można się do nich dobrać. I wciąż nie wiadomo kiedy będzie ten czas, gdy akcjonariusze dostaną kluczyk do szuflady. Nie wiadomo kiedy skończy się napływ nowych spraw do sądów i czy przypadkiem nie będą one opiewały na większe sumy (np. czy bank nie będzie musiał płacić klientom odsetek za kapitał i czy jakiś sąd nie wpadnie na pomysł, by klient nie musiał zwracać tego kapitału).

Czytaj więcej o tym: TSUE układa ostatnie kawałki „frankowego puzzle”. Czy przedawnienie roszczeń banku może spowodować, że nie odzyska nawet kapitału kredytu? Jest odpowiedź!

Z tego, co mówił podczas telekonferencji z dziennikarzami wiceprezes mBanku Marek Lusztyn, bankowcy nie widzą natomiast ryzyka „powtórki z rozrywki” w przypadku kredytów WIBOR-owych. „Skala kwestionowania kredytów opartych na WIBOR jest w naszym banku niemal jednostkowa, a sądy nie przychylają się do stanowiska kwestionującego WIBOR” – powiedział. Co do kredytów hipotecznych opartych na nowym wskaźniku WIRON, to nie padły żadne deklaracje o tym, kiedy mogą się one pojawić w ofercie mBanku.

Gdyby jakimś cudem doszło do strukturalnego załatwienia problemu z kredytami frankowymi (co nie wydaje się bardzo prawdopodobne), to mBank z całą pewnością byłby tego największym beneficjentem, biorąc pod uwagę jego zdolność do „produkcji” pieniędzy.

mBank jest – gdyby wyjąć z niego portfel frankowy – instytucją finansową o bardzo wysokiej rentowności. Przynosiłby akcjonariuszom 40% zysku z zainwestowanego kapitału (ROE). I to byłby jeden z najbardziej rentownych banków na świecie. I może kiedyś będzie. Bo gdyby babcia miała wąsy…

Nie tylko cyfrowa bankowość jest ważna: przeczytaj o usługach e-zdrowia w Polsce. Do czego jesteśmy uprawnieni i jak z tego skorzystać?

Aplikacja mObywatel jest już honorowana przez banki. Ale ma nastąpić… udostępnienie jej kodu źródłowego. Czy mamy się bać i jak bardzo?

POSŁUCHAJ NOWEGO PODCASTU: W 197. odcinku podcastu „Finansowe Sensacje Tygodnia” rozmawiamy o nadciągającej fali podwyżek cen usług bankowych, o kontrowersjach wokół fuzji Orlenu z Lotosem, o patodeweloperce i jej szkodliwym wpływie na nasze życie oraz na poziom życia w okolicy, a także o tym, ile mogła wynieść inflacja w styczniu, o kłopotach klientów linii lotniczych oraz o tym, ile w tym roku zapłacimy za pączka. Zapraszają Maciek Samcik i Maciek Bednarek.

ZAPRASZAM DO NOWEGO WIDEOFELIETONU:

————

MYŚLISZ O WŁASNYM MIESZKANIU? MACIEJ SAMCIK POLECA:

>>> Oszczędzaj na wkład własny na mieszkanie w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze – np. na wkład własny do własnego mieszkania – przez internet, kliknij ten link i wpisz kod promocyjny „MSAMCIK2023”.

>>> Kredyt na mieszkanie o stałym oprocentowaniu przez 10 lat sprawdź w BNP PARIBAS. To bank oferujący pieniądze na nieruchomości w sposób wygodny, bezpieczny i odpowiedzialny. „Subiektywnie o Finansach” wspólnie z nim edukuje Was jak pożyczać pieniądze na mieszkanie tak, by były inwestycją. Szczegóły bezpiecznego kredytu o stałym oprocentowaniu nawet przez 10 lat w BNP PARIBAS BANK POLSKA sprawdź tutaj.

>> Kredyt hipoteczny z niskim wkładem własnym na 35 lat – to jedna z ofert ALIOR BANKU, z którym „Subiektywnie o Finansach” wspólnie prowadzi Was przez meandry przedsiębiorczości, odpowiedzialnego pożyczania pieniędzy oraz cyfrowych usług finansowych. Szczegóły tej propozycji pod hasłem „Megahipoteka” sprawdź tutaj

————

RANKING LOKAT – GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl. Zacznij zarabiać w bankach!:

>>> Tutaj ranking najwyżej oprocentowanych depozytów

>>> Tutaj ranking najlepszych kont oszczędnościowych

>>> Tutaj ranking najlepszych kart kredytowych dla konsumentów

>>> Tutaj ranking najlepszych bankowych kont osobistych

>>> Tutaj ranking najlepszych kont dla małej firmy

————

zdjęcie tytułowe: Maciej Bednarek