WIBOR w ciągu ostatnich miesięcy urósł do takiego poziomu, że niektórzy posiadacze kredytów ze zmienną stopą procentową za chwilę zobaczą oprocentowanie 10% w skali roku! Co takie odsetki oznaczają dla kosztu kupowanego na kredyt mieszkania? I dlaczego mamy jedne z najdroższych kredytów w Europie? Jak to jest, że w strefie euro klienci płacą za kredyt mieszkaniowy tylko 3% w skali roku, a my kilka razy więcej?

Mamy za sobą już dziewięć podwyżek stóp procentowych. W krótkim czasie przeszliśmy od 0,1% do 6%, a Rada Polityki Pieniężnej nie powiedziała jeszcze ostatniego słowa. Na razie efektów w postaci niższej inflacji nie widać, ale to akurat nie powinno dziwić, bo wpływ stóp procentowych na inflację objawia się najwcześniej po 4-6 kwartałach, co udowodnił w swoim artykule Maciek Bednarek.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Rosną za to raty kredytów o zmiennym oprocentowaniu, czyli przede wszystkim tych mieszkaniowych. Oparte są one na stawce WIBOR, która generalnie jest związana z poziomem stopy procentowej NBP. WIBOR osiągnął już wartość 6,9-7,15% (w zależności od tego, czy mówimy o WIBOR 3M czy o WIBOR 6M).

W kwietniu 2022 r. (ostatnie dostępne dane NBP) średnie oprocentowanie nowych i renegocjowanych umów o kredyt mieszkaniowy dla gospodarstw domowych wynosiło 6,6%. Z kolei WIBOR 3M w tym miesiącu wyniósł średnio 5,5%. Z tego można oszacować marżę bankową na poziomie 1,1%.

Jak to wyglądało w czasach niskich stóp procentowych? Rok wcześniej, w kwietniu 2021 r. przy WIBOR na poziomie 0,21%, banki ustalały marżę średnio 2,6%. A tuż po wybuchu pandemii, w kwietniu 2020 r., gdy stopy znienacka spadły prawie do zera, a niepewność była wysoka – stała część oprocentowania sięgnęła nawet 3,1%.

Kto w tym akurat momencie zaciągał kredyt hipoteczny i „nadział” się na wysoką marżę, może dostać od swojego banku informację, że oprocentowanie wzrosło mu do poziomu dwucyfrowego – 10% lub więcej w skali roku. Raty zmieniają się z pewnym opóźnieniem, więc niewykluczone, że „wyrok” zostanie wydany dopiero za kilka tygodni. Ale jest raczej nieunikniony.

Takich osób jest zapewne bardzo niewiele, bo w czasie eksplozji Covid-19 handel mieszkaniami w zasadzie został „zamrożony”, ale zapewne ten i ów właśnie w tym czasie zaciągnął kredyt. A pozostali? Na razie jeszcze cieszą się jednocyfrowym oprocentowaniem, ale jeśli ktoś ma w umowie kredytowej standardową marżę z ery niskich stóp procentowych – czyli jakieś 2,5% – a jego kredyt oparty jest na stawce WIBOR 6M (wyższej niż WIBOR 3M, obecnie 7,15%), to naprawdę niewiele mu już brakuje do tego, by płacić za kredyt dwucyfrowy procent.

Co oznacza 10% oprocentowania kredytu dla kosztu mieszkania?

Oczywiście wejście oprocentowania kredytu w strefę dwucyfrową ma znaczenie głównie psychologiczne. Jednak ten okrągły „jubileusz” może skłonić niektórych kredytobiorców do przykrych podsumowań. Co oznacza 10% oprocentowania kredytu dla jego całościowego kosztu? Policzmy.

Średnia wartość nowego kredytu mieszkaniowego w kwietniu tego roku wyniosła ok. 350 000 zł. 10% odsetek oznacza, że w przybliżeniu co roku trzeba spłacić 35 000 zł odsetek. A wiadomo, że (przy najpopularniejszych ratach annuitetowych) przez pierwsze lata spłaca się głównie odsetki, więc ta kwota może być dużo wyższa.

Ile to jest 35 000 zł? 2900 zł miesięcznie? Taką (lub mniejszą) pensję zarabia w Polsce 3,8 mln osób – czyli 10% całej populacji i 29% wszystkich pracujących na etat! Te osoby musiałyby oddawać na odsetki wszystko, co zarobią. Absurd? Niestety, raczej rzeczywistość. Oprocentowanie 10% rocznie oznacza też, że przez 10 lat kredytu trzeba w odsetkach zapłacić 176.000 zł, czyli prawie dwie trzecie ceny mieszkania.

Przy 20-letnim kredycie kupujemy jedno mieszkanie, a spłacamy równowartość ponad dwóch (695.000 zł)! Przy kredycie 30-letnim – kupujemy jedno mieszkanie, a płacimy za trzy (łączna wartość rat – 950.000 zł)!

Oczywiście są dwa zastrzeżenia. Po pierwsze: zapewne stopy procentowe nie będą się stale utrzymywały na tak wysokim poziomie, miejmy nadzieję, że ta „dwucyfrówka” to raczej zaburzenie niż „nowa normalność”. Po drugie wysokie stopy procentowe oznaczają zwykle wysoką inflację, więc w realnych wartościach koszt kredytu jest mniejszy niż trzy-czterokrotność wartości mieszkania. No i jego nominalna wartość też powinna rosnąć.

Tym niemniej w dyskusji o przewadze najmu nad własnością (i vice versa) często pojawia się argument, że „przy kredycie przynajmniej płaci się za swoje”. Jak się spojrzy na szacunki dotyczące obecnej ceny kredytu, to owa walka o „swoje” wcale nie jest taka przekonująca.

Oprocentowanie 10% to już szczyt czy tylko przystanek?

Prezes NBP Adam Glapiński na ostatniej konferencji prasowej uderzył w gołębie tony. Zaczął swoją wypowiedź od tego, że trzeba stopy podnosić, bo inflacja ciągle rośnie, ale do końca cyklu tych podwyżek już jest bliżej niż dalej. W reakcji na takie prognozy złoty zaczął się osłabiać – a to znaczy, że rynki uznały postawę Glapińskiego za łagodniejszą, niż powszechnie sądzono. Jest niewątpliwie dużą sztuką jednocześnie ostro podnosić stopy z miesiąca na miesiąc i osłabiać efekt własnych działań uspokajającymi komentarzami.

W coraz rychlejszy koniec podwyżek wydaje się wierzyć także rynek finansowy. Skoro WIBOR „wycenia” oczekiwania dotyczące przyszłych stóp procentowych, to różnica między oczekiwaniami długoterminowymi a krótkoterminowymi powinna być mniejsza, gdy banki przewidują, że cykl podwyżek jest bliżej końca.

I rzeczywiście, od maja różnica między stawką WIBOR 1Y a WIBOR 1M się zmniejsza. Na razie sięga nadal 1 pkt proc., ale było sporo więcej. Co to może oznaczać? W okresie stabilnych stóp procentowych ten dystans utrzymywał się na poziomie ok. 0,2 pkt proc. (tak było w latach 2018-2019 – przy stopie 1,5%), a nawet 0,1 pkt proc. (tak było w latach 2020-2021 – przy stopnie 0,1%). Do tych wartości jeszcze spora droga, ale pierwsze kroki zostały wykonane.

Dlaczego stopy procentowe miałyby przestać rosnąć? Widzę dwa powody. Pierwszy jest taki, że być może ostra polityka pieniężna zacznie działać i inflacja przestanie rosnąć. Drugi jest gorszy, bo oznacza, że gospodarka nie wytrzyma tej kuracji. Firmy nie udźwigną wysokich kosztów finansowania, wzrost rat doprowadzi do wzrostu niespłacalności kredytów mieszkaniowych i kryzys gospodarczo-finansowy zajrzy nam w oczy.

Czy osoby, które wzięły kredyt ze stałą stopą, wygrają na tym? Jeśli ktoś pożyczył pieniądze w 2020-2021 r. i „zamroził” sobie oprocentowanie na 5 lat – z pewnością będzie bardzo mocno do przodu wobec wszystkich innych kredytobiorców. Jednak w czasach, gdy było to najkorzystniejsze, mało osób decydowało się na takie kredyty. Dopiero teraz to się zmienia.

W kwietniu tego roku prawie połowa nowych kredytów mieszkaniowych była na stałą stopę. Krótkoterminowo to pewnie się opłaci – jeszcze w marcu można było dostać 7% na kilka lat (co wydawało się kosmicznie wysokim oprocentowaniem). Dzisiaj pewnie o takich odsetkach marzy większość klientów, gdy widzi na horyzoncie oprocentowanie 10%.

Kredytobiorcom lepiej by było w strefie euro?

Efektywna stopa oprocentowania kredytów w strefie euro wynosi 2-3%. Czy wyszlibyśmy lepiej na przyjęciu wspólnej waluty w Polsce? Dlaczego Niemcy, Włosi czy Belgowie mogą brać tak tanie kredyty, a my nie? Cóż, coś za coś.

Strefa euro ma niższe od nas stopy procentowe. Ale bierze się to stąd, że ma też niższy wzrost gospodarczy, a jednocześnie wysokie zadłużenie. EBC nie może zanadto podnieść stóp procentowych (mimo wysokiej inflacji), ponieważ nie wytrzymają tego systemy finansowe Włoch czy Hiszpanii. Wysokie koszty obsługi długu i gospodarka w stagnacji nie sprzyja bogaceniu się obywateli. Europejczycy mają więc tanie kredyty, ale ich zamożność nie rośnie w takim tempie, jak przeciętnego Polaka.

Po drugie EBC może sobie pozwolić na utrzymywanie niskich stóp procentowych, bo kapitał do strefy euro wciąż napływa – to jeden z najbogatszych regionów świata, uznawany też za bezpieczne miejsce do inwestowania. A tam, gdzie jest bezpiecznie i wiarygodnie, odsetki za pożyczane pieniądze są niskie. Polska nie jest takim krajem – musimy płacić coraz wyższy procent za nasze obligacje. A to odbija się na cenie kredytu.

Trzecia sprawa jest taka, że w większości krajów strefy euro kredyty mieszkaniowe są udzielane głównie na stałą stopę procentową. Jedynie 13% ma ruchome oprocentowanie. W Polsce przeżywamy boom na kredyty o stałej stopie, ale i tak jest to wciąż poniżej połowy nowych umów. Tylko że kredyt na stałą stopę na Zachodzie rządzi się innymi prawami niż u nas. Tam rzeczywiście można ustalić sobie odsetki na cały okres kredytowania, ale za to możliwość wcześniejszej spłaty jest bardzo ograniczona – albo bardzo kosztowna.

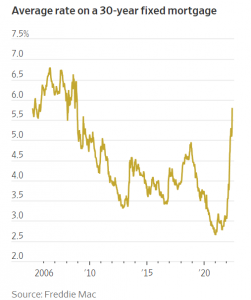

Na wykresie obok – oprocentowanie nowoudzielonego kredytu o stałej przez 30 lat stopie procentowej w USA – tam jednak obowiązuje zasada „kredyt za klucze”, a więc nieruchomość jest jedynym zabezpieczeniem spłaty kredytu. My płacimy 8-10% rocznie za kredyt o stałym oprocentowaniu na pięć lat, z zabezpieczeniem w postaci nieruchomości, naszych dochodów i całego majątku (oraz majątku i dochodów ewentualnych spadkobierców).

W rozwiniętych krajach wynajem stanowi dużo poważniejszą alternatywę niż w Polsce. Niedawno pisałem o tym, że z danych wynika wyraźna korelacja – im kraj jest bogatszy, tym mniej ludzi mieszka „na swoim”. Średnia dla całej Unii to około 30% – taki odsetek ludności wynajmuje mieszkania. W Polsce jest to 14%, a w Niemczech ok. 50%.

Mieszkania na Zachodzie są droższe i mniej dostępne. Owszem, kredyt jest tańszy niż u nas, ale ceny nieruchomości na tyle wysokie, że i tak nie każdy może sobie pozwolić na mieszkanie za ten tani kredyt. Coś za coś. Nowe osiedla, które powstają, dużo częściej są zamawiane przez firmy zajmujące się instytucjonalnym najmem. Niewykluczone, że i nas czeka taka przyszłość. Oprocentowanie 10% rocznie kredytu hipotecznego mocno nas na tej drodze posunie.

Źródło zdjęcia: www_slon_pics/Pixabay