Każdy porządny portfel inwestycji powinien mieć zabezpieczenie na niespokojne czasy. Zwłaszcza jeśli mówimy o inwestycjach obliczonych na długi termin, być może emerytalnych. Bo w ich przypadku mamy pewność, że niespokojne czasy kiedyś przyjdą. Jakie to może być zabezpieczenie? Czy akcje kopalń złota mogą być dobrym uzupełnieniem portfela na lata niepewności?

Każdy początkujący inwestor popełnia ten błąd: obstawia tylko jeden scenariusz. Albo inwestuje pieniądze tylko w jednym miejscu, albo tylko w jednej walucie, albo tylko w jeden rodzaj aktywów. Zakłada się, że zrealizuje się jeden, konkretny scenariusz. Albo się uda albo nie.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Nie ma nic złego w takim postępowaniu, gdy inwestujemy krótkoterminowo: w takim stylu inwestowania podejmowanie ryzyka jest konieczne – celem jest ponadprzeciętny zysk, a w krótkim terminie można go osiągnąć poprzez wyrazistą strategię: „inwestuję tylko w to i to, całą resztę ignoruję”. I albo na tym wygrywam, albo przegrywam.

Często obserwowana jest zależność, że bardziej zamożni i doświadczeni inwestorzy są paradoksalnie mniej zainteresowani zyskiem, a ważniejsza jest dla nich dywersyfikacja. Dlaczego bardziej doświadczeni inwestorzy wybierają dywersyfikację? Bo wiedzą, że w przygodzie z inwestowaniem życie pisze różne scenariusze i nie zawsze będzie „grany” ten scenariusz, który zakładali.

Zamożni inwestorzy mają jeszcze jedną cechę, której warto się nauczyć: nie stawiają maksymalizacji zysku na pierwszym miejscu. Ich celem jest zarówno ochrona, jak i pomnażanie już posiadanego majątku. Osoby, które dopiero zaczynają pomnażać oszczędności, mają niewiele do stracenia, nie mają dużego, wypracowanego przez lata majątku i często w krótkim terminie chcą go zbudować – a tym samym są bardziej skłonne do podjęcia wysokiego ryzyka w inwestowaniu.

Trudne czasy już tu są. Co robić z pieniędzmi?

Ja jestem inwestorem długoterminowym i zakładam, że nie jestem w stanie przewidzieć, co się stanie z moimi pieniędzmi przez 20-30 lat. Przeżyłem już cztery porządne hossy, co najmniej trzy porządne krachy, w tym czasie „zahartowałem” mój portfel inwestycji – dziś jest przygotowany na każdy scenariusz. Długoletni fani subiektywności doskonale znają moją filozofię czterech ćwiartek, z których każda jest odporna na inny rodzaj ryzyka.

Wygląda na to, że dziś jesteśmy w wyjątkowo trudnych czasach. Niestabilność ekonomiczna (wysoka inflacja i niedobory w gospodarce) oraz polityczna (wojna za naszą wschodnią granicą) już pokazały znaczenie takich elementów portfela jak inwestycje w obcych walutach (zwłaszcza w dolarze, który wtedy zyskuje), rozkładanie pieniędzy w różnych stronach świata (zwłaszcza w najbezpieczniejszych, jak USA, czy Szwajcaria) oraz posiadanie inwestycji, które zyskują na wartości w niepewnych latach.

Czytaj więcej o tym: Jak chronić oszczędności przed inflacją i nie wpaść w pułapkę? (subiektywnieofinansach.pl)

Ci z inwestorów, którzy w ostatnich latach zachłysnęli się rynkiem nieruchomości, już widzą, że umieszczenie całego majątku w niepłynnych aktywach, których w dodatku nie da się ubezpieczyć od bombardowania – to nie jest dobry pomysł na złe czasy. Wzrosło natomiast zainteresowanie banknotami dolarowymi i eurowymi (kupowanymi w kantorze w stanie paniki, po nieracjonalnie wysokich kursach), srebrnymi i złotymi monetami (do ewentualnego zakopania w ogródku) oraz inwestycjami w złoto.

Złoto na kryzys? Choćby i na 1000 lat

Złoto jest powszechnie uważane za sposób na ochronę przed inflacją. I w długim okresie – 30 lat i więcej – tak oczywiście jest. Ba, są nawet obliczenia, z których wynika, że za tę samą porcję złota można dziś kupić mniej więcej to samo, co 1000 lat temu. Ale w krótszych okresach (nawet 10-letnich) nie daje już gwarancji ochrony przed inflacją.

Czytaj też: Zbadali czy złoto utrzymuje wartość nabywczą. Co można było kupić za uncję 1000 lat temu, a co dzisiaj?

Złoto jest powszechnie uznawanym sposobem przechowywania wartości, a jego znaczenie wynika z faktu, że nie da się go „dodrukować”. Jego ilość na ziemi jest ograniczona i więcej nie będzie. Po drugie złoto jest powszechnie akceptowaną „walutą”, o czym świadczy choćby fakt, że olbrzymie jego ilości wciąż przechowują banki centralne (jako rezerwy walutowe).

Nie sympatyzując w żadnym obszarze z Rosją warto zwrócić uwagę, że zagraniczne rezerwy walutowe należące do Centralnego Banku Federacji Rosyjskiej zostały zamrożone. Po raz kolejny okazało się, że nawet w XXI wieku złoto jest ważnym aktywem w skarbu banku centralnego.

W moim portfelu złoto jest nie tyle sposobem na ochronę przed inflacją, co raczej przed utratą wartości złotego. Zamieniając zarobione pieniądze na złoto – wyceniane na całym świecie w dolarach – zabezpieczam się przed taką sytuacją, jaką mieliśmy choćby niedawno z powodu wojennych strachów: euro po 5 zł i dolarem po 4,85 zł. Nawet jeśli złoto wyceniane w dolarach stoi w miejscu lub tanieje, to jeśli wartość polskiej waluty spada – jestem zabezpieczony przed erozją realnej wartości moich oszczędności.

Złoto można kupować na trzy sposoby. Pierwszy to zakup fizycznych monet lub sztabek (warto mieć dostęp do porządnego skarbca i pamiętać, że odsprzedaż kruszcu do mennicy będzie się łączyła z dość wysokim spreadem). Drugi to zakup funduszu inwestycyjnego lub ETF-a, którego wycena zależy od ceny złota.

I tutaj znów mamy podział: są fundusze i ETF-y, które kupują fizyczne złoto i przechowują dla klientów sztabki, jak i takie, które kupują tylko kontrakty terminowe na zakup kruszcu i systematycznie je rolują (czyli wymieniają na kolejne serie). Osobiście wolę te fundusze i ETF-y, którym jest bliżej do „prawdziwego” złota (one też nie mają własnych skarbców, po prostu inwestują w papiery wartościowe zabezpieczone fizycznym kruszcem spoczywającym w jakimś skarbcu).

Trzecim sposobem inwestowania w rynek złota jest zakup akcji kopalń złota. Są to firmy z Australii, Kanady, Afryki Południowej, notowane na największych światowych giełdach. Ceny ich akcji są uzależnione od ceny złota (bo im drożej to złoto sprzedadzą, tym mają wyższy zysk), ale też od koniunktury na rynku kapitałowym oraz od czynników lokalnych (np. koszty pracy) i związanych z konkretnym biznesem (np. ile czystego złota i przy jakich kosztach da się wycisnąć z rudy wydobywanej z ziemi w danej kopalni).

Czytaj też: Czas uciekać w złoto? Sprawdzamy, które złote monety najlepiej kupić (subiektywnieofinansach.pl)

—————————

Jak inwestować oszczędności na rynkach wschodzących? Posłuchaj rozmowy z ekspertem

W podkaście „Finansowe sensacje tygodnia” rozmawiamy o inwestowaniu na tzw. rynkach wschodzących. Czym się między sobą różnią? Czy można i trzeba inwestować na wszystkich naraz czy tylko na niektórych? I jak to robić? Czy może w tym pomóc fundusz inwestycyjny? Na jakie zyski można ewentualnie liczyć? I jakie są ryzyka związane ze wschodzeniem rynków wschodzących? O tym wszystkim rozmawiam z Rafałem Grzeszykiem, który zarządza pieniędzmi klientów UNIQA TFI ulokowanymi m.in. właśnie na rynkach wschodzących. Zapraszam do posłuchania pod tym linkiem. Podcast dostępny jest też w Spotify, Google Podcast, Apple Podcast i na kilku innych popularnych platformach podcastowych.

W podkaście „Finansowe sensacje tygodnia” rozmawiamy o inwestowaniu na tzw. rynkach wschodzących. Czym się między sobą różnią? Czy można i trzeba inwestować na wszystkich naraz czy tylko na niektórych? I jak to robić? Czy może w tym pomóc fundusz inwestycyjny? Na jakie zyski można ewentualnie liczyć? I jakie są ryzyka związane ze wschodzeniem rynków wschodzących? O tym wszystkim rozmawiam z Rafałem Grzeszykiem, który zarządza pieniędzmi klientów UNIQA TFI ulokowanymi m.in. właśnie na rynkach wschodzących. Zapraszam do posłuchania pod tym linkiem. Podcast dostępny jest też w Spotify, Google Podcast, Apple Podcast i na kilku innych popularnych platformach podcastowych.

—————————

Czym się różni inwestowanie w akcje kopalń złota od inwestowania w złoto?

Peter Schiff, jeden z najbardziej znanych inwestorów giełdowych – i wielki fan złota oraz wyznawca tezy dotyczącej niekontrolowanego dodruku pieniądza, brzmiącej w skrócie: „to walnie” – występując kilka miesięcy temu na konferencji XTB (na której i ja miałem przyjemność wygłosić prelekcję), powiedział, że kopalnie złota będą, jego zdaniem, inwestycyjnym hitem najbliższych lat. Są bowiem niedowartościowane, a dzięki spodziewanej zwyżce ceny złota będą przynosiły coraz większe zyski.

Jego zdaniem inwestorzy z całego świata będą chcieli przesunąć część pieniędzy z akcji spółek np. technologicznych (gdzie sprzedaje się głównie obietnice przyszłych zysków) do spółek generujących realną wartość. Popyt na sztabki złota i srebro się nie skończy (podobnie jak popyt w przemyśle i w jubilerstwie), więc jest to – zdaniem Schiffa – pewny biznes na kiepskie czasy.

———————

Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na newsletter i bądźmy w kontakcie!

———————

Poza tym w biznesie wydobywczym będzie postępowała konsolidacja i mniejsze kopalnie będą wykupywane przez większe (mające coraz mniejszą wydajność). A przy przejęciu posiadacze akcji przejmowanej firmy zwykle dostają bardzo atrakcyjną cenę, by chcieli odsprzedać akcje firmie przejmowanej.

Cechą kopalń złota jest to, że ich akcje nie drożeją i nie tanieją w zależności od notowań złota. Są znacznie bardziej wahliwe. Widać to choćby po notowaniach funduszu ETF GDX VanEck Gold Miners, który śledzi kilkadziesiąt największych kopalń złota z całego świata. To największy tego typu ETF na świecie (gromadzi aktywa warte kilka miliardów dolarów):

Jego kurs zmienia się w tempie 2-3 razy większym niż notowania złota (choć nie jest to twarda reguła, ta zmienność nie jest „stała”), co widać na poniższym wykresie obejmującym ostatnie trzy lata:

Oznacza to, że z jednej strony jest to inwestycja bardziej ryzykowna, a z drugiej – jeśli ktoś ma złe przeczucia, to może więcej zarobić, posiadając akcje kopalń złota niż mając złoto.

25 największych koncernów zajmujących się wydobyciem złota w zeszłym roku miało średnie koszty wydobycia na poziomie 1085 dolarów za uncję. Złoto kosztowało średnio 1850 dolarów za uncję, co oznacza, że kopalnie osiągają teraz wysokie zyski. A rynkowe wyceny ich akcji są o 20-25% niższe od średniej rynkowej, mierzonej indeksem S&P 500 (którą w dodatku zawyżają spółki technologiczne).

A jeśli chcesz wiedzieć więcej: liczby dotyczące największych kopalń złota znajdziecie pod tym linkiem

Akcje kopalń złota: kiedy zarabiają pieniądze dla udziałowców?

Ci, którzy uważają akcje kopalń złota za dobrą inwestycję zabezpieczającą, przekonują, że inwestorzy interesują się nimi dopiero po tym, jak złoto wzrośnie wystarczająco wysoko, aby przyciągnąć uwagę tłumów. Wzrost cen akcji kopalń złota zwykle zaczyna się później niż hossa na rynku złota, ale daje 2-3 razy większe zyski niż samo złoto. Oczywiście to działa też w drugą stronę – spadki też są bardziej gwałtowne.

„Niektórzy inwestorzy nie mogą albo nie chcą bezpośrednio utrzymywać ekspozycji na towary, więc używają akcji spółek wydobywczych jak zamiany. Istnieje tylko kilka funduszy ETF, które zapewniają ekspozycję na ten niszowy sektor. Łączne aktywa zarządzane przez te fundusze ETF wynoszą blisko 20 mld dolarów, a średnia korelacja zmian cen ETF-ów z cenami złota wynosi mniej więcej 75%”

– pisze Nicolas Rabener z Factor Research. Analitycy spierają się, czy złoto ma szansę być dobrą inwestycją w erze spodziewanych podwyżek stóp procentowych, gdy umacnia się dolar (a złoto lepiej radzi sobie w erze słabości amerykańskiej waluty), a konkurencyjne formy lokowania kapitału (obligacje, depozyty bankowe) dają coraz wyższe dochody.

Analityk złota Adam Hamilton twierdzi, że cykle podwyżek stóp procentowych Fed są bardzo dobrym czasem dla złota. Podczas poprzednich cykli podwyżek stóp procentowych – od 1971 r. było ich kilkanaście – złoto osiągnęło średnio 29,2% wzrostu. W ośmiu cyklach spośród 12, w których rosło, jego średnie zyski sięgały 49%. Złoto radziło sobie najlepiej, gdy cykle podwyżek stóp były niskie i rozłożone w czasie. Ten, który trwa, jest raczej szybki i gwałtowny, co nie jest aż tak dobrym wyznacznikiem dla ceny złota.

Złoto ostatnio tanieje – cena spadła w pół roku z niecałych 2000 dolarów za uncję do 1650 dolarów – ale wcześniej osiągało ceny bardzo wyśrubowane – gdyby miało „tylko” chronić przed inflacją, uncja nie powinna kosztować więcej niż 1400 dolarów. Wróćcie wzrokiem do pierwszego wykresu w tym tekście – złoto w kilka lat potrafiło spaść z 1800 dolarów za uncję do 1200 dolarów. Wtedy miałem przeczucie, że rzeczywiście jest tanie. Sam kupowałem i Wam radziłem na „Subiektywnie o Finansach”, że to może być „ten moment”. Ale teraz?

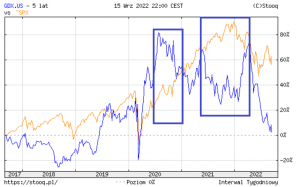

Spółki zajmujące się wydobywaniem złota dość często – choć nie zawsze – zachowują się zupełnie odwrotnie niż inne spółki giełdowe. I dlatego często są traktowane jako uzupełnienie portfela inwestycji, amortyzujące wyniki w czasie bessy na giełdzie. Na wykresie poniżej pokazuję tę korelację (na żółto indeks S&P 500, na niebiesko ETF odzwierciedlający indeks cen firm wydobywających złoto).

Trzeba jednak pamiętać, że jest to inwestycja o najwyższym poziomie ryzyka – z jednej strony narażona na zmiany ceny kruszcu, a z drugiej – na wahliwość rynku kapitałowego. Jeśli przyszłość złota oraz wyceny kopalń wydobywających kruszec będą rzeczywiście różowe – może to być niezła inwestycja krótkoterminowa. Ale ja o tego typu inwestycjach myślę raczej jako o zabezpieczeniu portfela przed bessą giełdową w perspektywie lat 20-30.

Jak zainwestować kawałek oszczędności w kopalnie złota?

W Polsce działa – jeśli dobrze policzyłem – sześć funduszy inwestujących w złoto albo spółki zajmujące się jego wydobyciem. Są też trzy fundusze, które inwestują w różne surowce (w tym w złoto). Od niedawna – a dokładnie od listopada 2021 r. – swój fundusz inwestujący w akcje spółek zajmujących się wydobywanie złota ma UNIQA TFI, partner cyklu „Wyciskanie emerytury”.

W funduszu jest dziś grubo ponad 40 mln zł, można go kupić przez internet, w ramach programu „Tanie oszczędzanie” bez opłaty dystrybucyjnej, a opłata za zarządzanie wynosi ok. 2% w skali roku. Na koniec sierpnia największe inwestycje funduszu stanowiły spółki Newmont Goldcorp, Franco-Nevada Corp, Wheaton Precious Metals Corp, Agnico Eagle Mines Corp, Endavour Mining, Northern Star Resources (łącznie te kopalnie stanowiły 40% portfela).

O ile mi wiadomo, będzie to jedyny (a w każdym razie jeden z bardzo nielicznych) fundusz inwestujący w „złote” aktywa, który nie będzie stosował hedgingu walutowego. Niemal wszystkie fundusze tej kategorii dostępne na naszym rynku zabezpieczają swoją pozycję walutową. Co to oznacza? Że fundusz stara się „rekompensować” swoim uczestnikom zmiany kursów walut.

Spadek kursu złotego ma być neutralny dla wyników funduszu (albo prawie neutralny). Ceną za takie zabezpieczenie są gorsze wyniki (bo zabezpieczenie walutowe kosztuje), ale za to zmniejsza się wahliwość – powodują je tylko zmiany wartości aktywów, w które zainwestował fundusz, a nie zmiany wartości aktywów plus jeszcze zmiany wartości walut.

Ale z mojego punktu widzenia lepszym pomysłem są fundusze, które nie zabezpieczają kursów walut. Tak jak napisałem wcześniej, „złote” inwestycje są dla mnie m.in. zabezpieczeniem przed dewaluacją złotego. Złoty przez ostatnich 20 lat trzymał się mocno, ale… jest wiele argumentów na to, że w najbliższych latach złoty może nie być w kwitnącej formie. Wzrost zadłużenia Polski, konflikt z Komisją Europejską wokół Krajowego Planu Odbudowy, dalszy wzrost ryzyka geopolitycznego w naszym regionie, niekorzystne zmiany polityczne w naszym kraju, osłabiające się fundamenty polskiej gospodarki chociażby związane ze słabą demografią…

A więc to, że wyniki funduszu w polskiej walucie są kiepskie (bo np. wzrost aktywów został „zjedzony” przez umocnienie złotego, swoje może też dołożyć opłata za zarządzanie, wyższa niż w ETF-ach), nie musi wpędzać w depresję. Po prostu zapłaciłem „składkę ubezpieczeniową” od gorszych scenariuszy. A jeśli wyniki funduszu wyrażone w polskiej walucie będą lepsze, bo „dolarowe” aktywa w przeliczaniu na złote są jeszcze bardziej warte (z powodu spadku kursu złotego), to fundusz spełni swoją rolę zabezpieczenia mnie przed złym losem złotego.

„Na etapie budowania naszego funduszu UNIQA Akcji Rynku Złota również zabezpieczał swoją pozycję walutową. Obecnie odeszliśmy od tej polityki i mamy otwartą pozycję walutową. Prawdopodobnie jesteśmy jedynym takim funduszem na rynku”

– mówi Rafał Grzeszyk, zarządzający funduszem. I podaje argumenty przeciw zabezpieczaniu ryzyka walutowego. Jakie to argumenty?

Substytut „złota pod gruszą”. Jeśli kupimy sztabkę złota i zakopiemy w ogródku, to będziemy mieć ekspozycję na cenę złota oraz na dolara, gdyż złoto jest wyceniane w dolarach. Dlatego jeśli fundusz ma być alternatywą dla fizycznego zakupu sztabki złota, to nie powinniśmy zabezpieczać ryzyka walutowego.

Złoto jako zabezpieczanie portfela. Brak zabezpieczania kursu walutowego oznacza, że de facto zabezpieczamy dwa ryzyka. Ryzyko rynkowe związane z zachowaniem rynku akcji oraz ryzyko walutowe związane ze polskim złotym. Przyjmijmy, że Rosjanie przejmują inicjatywę w wojnie i zaczyna być gorąco nad polską granicą. Fundusz inwestujący na rynku złota bez zabezpieczenia ryzyka kursowego lepiej spełni rolę stabilizatora portfela, bo zyskuje na wzroście ceny złota oraz na osłabieniu złotego. Jeśli mamy portfel składający się w części z polskich akcji (lub funduszy akcyjnych), to notowania funduszu złota (niezabezpieczającego różnic kursowych) mocno wzrosną. I „uratują” portfel.

Mniejsza zmienność. Dolar i złoto są generalnie ujemnie skorelowane (czyli jeśli zmieniają się realne stopy procentowe w USA, to albo dolar idzie w górę, a złoto tanieje, albo jest odwrotnie) w sytuacji, gdy zmieniają się realne stopy procentowe w USA. W sytuacji wzrostu ryzyka politycznego zarówno złoto jak i dolar powinny natomiast zyskiwać. W zależności od scenariusza (wzrost ryzyka politycznego oraz zmian realnych stóp procentowych), otwarta pozycja walutowa może czasowo zmniejszać lub zwiększać zmienność to w długiem terminie – raczej ją zmniejsza. Innymi słowy: zmienność wynikająca ze wzrostu ryzyka politycznego może być amortyzowana przez „złote” inwestycje. I zmniejszać wahliwość części akcyjnej portfela w czasie niepokojów

„Naszym zdaniem fundusz UNIQA Akcji Rynku Złota powinien być wybierany przez osoby mające już portfel inwestycji, które użyją tej inwestycji do zabezpieczenia się przed wysoką inflacją, dewaluacją złotego i wzrostem ryzyka politycznego. A tym samym ryzyka strat związanego przede wszystkim z polskim rynkiem akcji. Aczkolwiek trzeba mieć świadomość, że jest to miecz obusieczny i w przypadkach, gdy cena złota spada, to brak zabezpieczenia oraz fakt, że fundusz inwestuje nie w złoto, lecz w kopalnie złota, może zwiększać zmienność i zmniejszać zyski portfela”

– mówi Grzeszyk. A ja od siebie dodam, że tego typu fundusze stanowią – o ile nie mają „wmontowanego” hedgingu walutowego – sposób na zabezpieczenie się przed spadkiem realnej wartości polskiej waluty. W funduszu UNIQA Akcji Rynku Złota ponad 50% pieniędzy jest ulokowanych w dolarach kanadyjskich, kolejne 16% w dolarach australijskich, a 13% w dolarach amerykańskich. W złotych polskich fundusz trzyma tylko pieniądze, których jeszcze nie zainwestował. Kto chciałby uzupełnić swoje inwestycje o kopalnie złota – niech kliknie ten link.

——————————

Błędy w inwestowaniu? Posłuchaj podcastu „Finansowe sensacje tygodnia”, a popełnisz ich mniej

Inflacja się rozpędza, akcje na światowych giełdach są drogie, na obligacjach prawie się nie zarabia, zbliżają się podwyżki stóp procentowych. Co w tej sytuacji robić z długoterminowymi oszczędnościami? Jak chronić oszczędności przed inflacją? Czy obecnie mamy dobry klimat do inwestowania w akcje? Czy warto brać pod uwagę polskie akcje jako część portfela długoterminowych inwestycji? Czy w polskie akcje lepiej inwestować poprzez ETF-y czy „po bożemu”, czyli za pośrednictwem funduszy inwestycyjnych? W które spółki inwestuje zarządzający jednego z najlepszych (ostatnio) funduszy w Polsce? W ramach „Finansowych sensacji tygodnia” rozmawiamy z Andrzejem Nowakiem z TFI UNIQA. Do posłuchania pod tym linkiem oraz na Spotify, Google Podcast, Apple Podcast i pięciu innych popularnych platformach podcastowych. Zapraszam!

Inflacja się rozpędza, akcje na światowych giełdach są drogie, na obligacjach prawie się nie zarabia, zbliżają się podwyżki stóp procentowych. Co w tej sytuacji robić z długoterminowymi oszczędnościami? Jak chronić oszczędności przed inflacją? Czy obecnie mamy dobry klimat do inwestowania w akcje? Czy warto brać pod uwagę polskie akcje jako część portfela długoterminowych inwestycji? Czy w polskie akcje lepiej inwestować poprzez ETF-y czy „po bożemu”, czyli za pośrednictwem funduszy inwestycyjnych? W które spółki inwestuje zarządzający jednego z najlepszych (ostatnio) funduszy w Polsce? W ramach „Finansowych sensacji tygodnia” rozmawiamy z Andrzejem Nowakiem z TFI UNIQA. Do posłuchania pod tym linkiem oraz na Spotify, Google Podcast, Apple Podcast i pięciu innych popularnych platformach podcastowych. Zapraszam!

——————————

ZAPROSZENIE:

Oszczędzaj na emeryturę i dostań 200 zł „samcikowej” premii. Załóż przez internet konto IKE albo konto IKZE i ulokuj pieniądze w jednym z tanich funduszy UNIQA. To TFI pobiera jedne z najniższych w Polsce opłaty za zarządzanie funduszami inwestycyjnymi (dla części funduszy 0,5%). Nie ma też żadnych opłat przy zakupie (a kupujesz, nie ruszając się z fotela). Koniecznie wpisz kod promocyjny: msamcik2021. Za zainwestowanie w IKE lub IKZE co najmniej 2000 zł, dostaniesz w prezencie 200 zł na koncie IKE i 200 zł na koncie IKZE.

Tutaj możesz założyć przez internet konto IKZE, wpłacić na nie pierwsze pieniądze i zagwarantować sobie ulgę podatkową (odpis 17% lub 32% wpłaconej kwoty od podatku PIT za 2022 r.). Zwróć uwagę na roczne limity wpłat na konto IKZE: 7106,40 zł (w przypadku osób samozatrudnionych limit jest wyższy i wynosi aż 9466,20 zł).

Tutaj możesz założyć przez internet konto IKE i – jeśli utrzymasz pieniądze do wieku emerytalnego – nie zapłacisz podatku Belki od osiągniętych w tym czasie zysków.

Jeśli nie chcesz blokować oszczędności aż do emerytury – załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA. To te same fundusze z niskimi opłatami, ale bez obowiązku „mrożenia” pieniędzy aż do emerytury. Maciek Samcik, Ojciec Dyrektor bloga „Subiektywnie o Finansach”, trzyma tam kawałek swoich prywatnych oszczędności.

Zerknij też: Na stronie akcji edukacyjnej „Wyciskanie emerytury” znajdziesz ważne wieści dla Twojej przyszłości finansowej. Jak zbudować bezpieczeństwo finansowe? Czy można być rentierem jeszcze przed emeryturą? Jak lokować oszczędności?

Czytaj też: Jak wybrać fundusz inwestycyjny, który nie okaże się wielką pomyłką? Tak to robi sam Samcik

———————

Cykl edukacyjny „Wyciskanie emerytury”, którego częścią jest niniejsza publikacja, wspiera UNIQA TFI, pośrednik w inwestowaniu pieniędzy na spełnianie marzeń i na emeryturę, oferujący m.in. bardzo tanie fundusze inwestycyjne w ramach programu „Tanie Oszczędzanie”.

obrazek tytułowy MijLiu/Unsplash