Z analiz ekonomistów wynika, że jedynym pewnym sposobem na zatrzymanie globalnego ocieplenia jest… odcięcie finansowania tym, którzy niszczą planetę. Ani konsumenci, ani firmy nie zrezygnują dobrowolnie z bieżących korzyści w imię przetrwania przyszłych pokoleń. A czy banki przestaną finansować „brudne” projekty i „brudnych” klientów? A więc że będą finansowo odpowiedzialne (czyli będą stosowały ESG). Czy bank odmówi wkrótce usług osobie lub firmie, która nie rokuje, że stanie się ekologiczna?

Czerwiec choć burzowy i gorący, to statystycznie nie był na tle poprzednich lat żadną anomalią. Dla niektórych to koronny argument, że zmiany klimatyczne to bujda na resorach. Ale jeżeli spojrzeć na dane w perspektywie kilkuletniej, to pogoda się zmienia. Kolejna lata były rekordowe pod względem średniej temperatury, a liczba ekstremalnych zjawisk pogodowych, tornad, ulew, gradobić rośnie.

- Ważny dylemat: która waluta będzie w przyszłości odpowiednikiem złota w świecie tradycyjnych pieniędzy, skoro nie „zielony”? Szukamy! [POWERED BY WALUTOMAT]

- Jak ubezpieczyć przedszkolaka i ucznia? Jak sprawdzić, czy oferowana w szkole polisa sprosta coraz bardziej złożonej rzeczywistości? [POWERED BY PZU]

- Jak przygotować swój biznes na burzliwy czas? Oto lista największych wyzwań. Jak nimi zarządzać jeśli prowadzisz małą lub średnią firmę? [POWERED BY E-FAKTOR]

Hasła o neutralności klimatycznej i ograniczeniu emisji CO2 brzmią ładnie i modnie, ale niewiele w naszym życiu zmieniają – emisje CO2 gwałtownie rosną w związku z popandemicznym ożywieniem gospodarczym. Najnowszy pomysł na przyspieszenie proklimatycznych zmian jest taki, że to instytucje finansowe mają zrobić rewolucję. Dlaczego akurat one? Co mają do zrobienia? Jak to wpłynie na ofertę? Sprawdzam!

ESG: Pieniądze są w bankach, więc niech banki zrobią coś dla klimatu

Jak zmusić firmy i konsumentów, żeby emitowali mniej CO2, walczyli z ociepleniem klimatu, smogiem, z zaśmiecaniem środowiska na wszystkich możliwych frontach?

Najnowszy pomysł brzmi: skoro banki (i inne instytucje finansowe) pociągają za finansowe sznurki, trzeba zrobić tak, by jedne projekty finansowały, a innych nie. W końcu żadna duża inwestycja nie może zostać zrealizowana bez dawcy kapitału – czy to banku, funduszu inwestycyjnego, czy po prostu dużych prywatnych pieniędzy. Nieważne, czy na stole leży wielki kredyt czy emisja obligacji.

To w dużej mierze od prezesów banków zależy, czy powstanie nowa kopalnia węgla, nowa elektrownia czy fabryka silników spalinowych (be!) czy elektrycznych (łał!). Między innymi dlatego organizacje ekologiczne kupują akcje instytucji finansowych, by potem – już jako współwłaściciele – wymagać i zgłaszać postulaty zmian na walnych zgromadzeniach. Albo pikietują przed siedzibami. Do tego dochodzi presja opinii publicznej i prawnych regulacji.

Fundacja „Rozwój TAK – Odkrywki NIE” jest w ostatnich latach jedną z najaktywniejszych pod względem patrzenia na ręce firmom finansowym. Organizacja ta we współpracy kilkudziesięcioma innymi organizacjami pozarządowymi z całego świata przygotowała globalną listę instytucji finansowych, które łożą pieniądze na inwestycje zwiększające emisje CO2.

Największym na świecie inwestorem instytucjonalnym w przemyśle węglowym jest amerykański fundusz inwestycyjny Vanguard, który na koniec stycznia 2021 r. w brudnych inwestycjach trzymał prawie 86 mld dolarów. Potem jest BlackRock – 84 miliardy dolarów. Tylko ci dwaj giganci odpowiadają za 17% inwestycji w światowym przemyśle węglowym. Sporo, ale trzeba pamiętać, że równolegle te same instytucje od kilku lat mocno zaczęły wspierać drugą, ekologiczną nóżkę, a BlackRock jest największym inwestorem na rynku zielonej energii – ale to też efekt statystyczny – jeśli jest się dużym, wtedy czego się nie dotknie, od razu przybiera efekt skali.

A w Polsce? Wartość kredytów udzielonych firmom zaangażowanym w brudne inwestycje (głównie w węglowe) od października 2018 r. do października 2020 r. to prawie 27 mld zł. Dodatkowo w tym czasie banki umożliwiły emisję obligacji korporacyjnych takim firmom o wartości 5,2 mld zł.

Rekordowy jeżeli chodzi o wartość wsparcia był rok 2019. PKO BP był zaangażowany w 5 z 8 emisji obligacji dla polskich brudnych spółek, Bank Pekao w 4 z 8, zaś Santander Bank Polska w 3 z 8. Jeżeli chodzi o zaangażowanie w konsorcja kredytowe to PKO BP był zaangażowany w 6 z 15 konsorcjów kredytowych, Bank Gospodarstwa Krajowego również w 6 z 15, Santander aż w 5 z 15, a Bank Pekao – w 3.

Do niedawna nie było powodu żeby nie finansować węgla czy ropy, bo takie inwestycje były też po prostu zyskowne. Ale to się zmienia. Z powodu polityki klimatycznej (np. w Europie jest to system opłat za emisję CO2, który zniechęca do inwestowania np. w nowe elektrownie węglowe, takie jak niedoszła siłowania w Ostrołęce), spadku kosztów produkcji energii odnawialnej, inwestycje zielone stają się żyłą złota. Instytucje finansowe na całym świecie, w tym Polsce właśnie przechodzą zieloną rewolucję. Na czym ona polega i do czego nas doprowadzi?

Czytaj też: Ceny praw do emisji CO2 biją rekordy! A koszty produkcji prądu nigdy nie były wyższe. Co to może oznaczać dla naszych portfeli? Trzy scenariusze

Mecz o przyszłość planety. ESG, czyli czas na nowe reguły gry

Działalność wielkich korporacji na rynku przypomina mecz piłkarski: gra się tak, jak przeciwnik (regulator) pozwala. Do niedawna, czyli jeszcze kilka lat temu, nie istniały spisane reguły klimatycznego i środowiskowego fair-play. Jakaś firma mogła mówić, że jest „zielona” i szanuje środowisko, bo dobrze to wyglądało w jej portfolio, ale trudno było to zmierzyć.

Dziś są już pierwsze służące do tego wytyczne, czyli wystandaryzowane przez Komisję Europejską raporty zwane ESG (z ang. Environmental, Social and Corporate Governance, czyli środowisko, społeczna odpowiedzialność i ład korporacyjny).

W następnych latach, regulacyjny, zielony gorset będzie się tylko zacieśniał. Od 2018 r. duże firmy (zatrudniające ponad 500 osób) oprócz raportów finansowych z tabelkami liczb, muszą sporządzać raporty niefinansowe – takie bardziej ludzkie, ale skrojone według unijnych miar. Dzięki temu, że przygotowywane są według wspólnej matrycy, mogą być porównywalne między sobą – już nic się nie ukryje, a inwestorzy, dla których kwestie niefinansowe mogą być nawet ważniejsze niż finansowe (chociażby z powodów wizerunkowych), mogą szybko rozeznać się, która firma jest prawdziwie zielona, która udaje, a która się stara, choć jej nie wychodzi.

Dziś raportowanie niefinansowe ESG najbardziej biorą sobie do serca banki, które – jak pisaliśmy – są pod klimatycznym pręgierzem i opinia publiczna szczególnie uważnie patrzy im na ręce – czy firmy banki realizują i finansują projekty, które chronią środowisko i ograniczają emisję CO2? Czy pomagają transformacji czy raczej dbają o to, by firmom węglowym nie zabrakło finansowania. Czy ktoś w polskich instytucjach zaprząta tym sobie głowę?

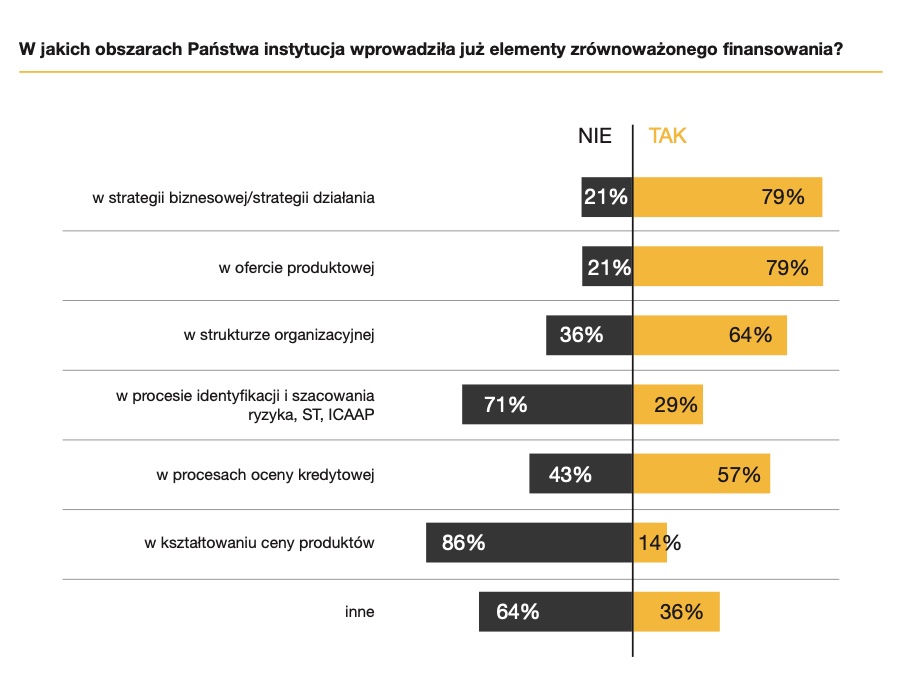

Zbadała to firma PwC, która rozesłała anonimowe ankiety do 14 największych banków w Polsce, które reprezentują prawie cały komercyjny rynek. Wyniki zostały opublikowane w maju.

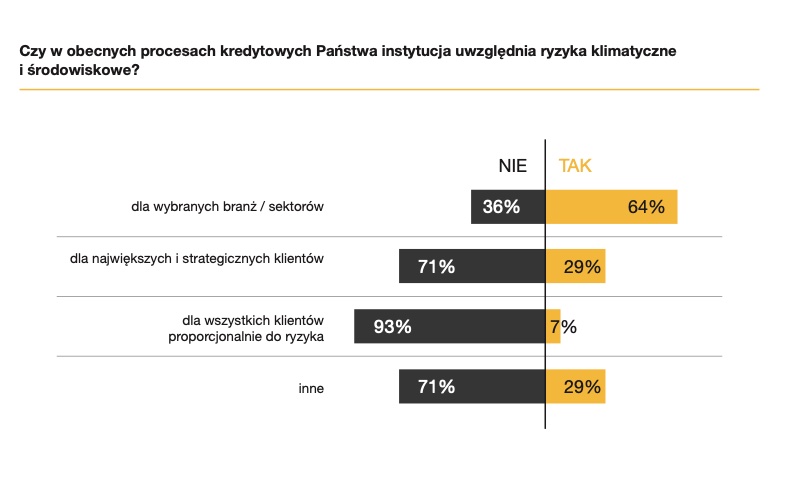

12 z 14 badanych banków uwzględnia ryzyka klimatyczne i środowiskowe w procesach kredytowych, głównie dla wybranych branż i sektorów. Czy to dobry wynik? Pozornie tak, ale gdy spojrzymy na to, o jakie wybrane branże chodzi, odpowiedź nie zaskakuje: chodzi o sektory energetyczny, kopalnie, przemysł ciężki i chemiczny. Już dziś trudno sobie wyobrazić, żeby racjonalnie działająca instytucja finansowa nie brała pod uwagę ryzyka środowiskowego finansowania nowej elektrowni (wystarczy spojrzeć, co się stało z elektrownią w Ostrołęce).

Z drugiej strony ciągle w stawce są dwa banki, które w ogóle zmianami klimatycznymi się nie przejmują. Tylko jedna spośród badanych instytucji zadeklarowała, że uwzględnia ryzyka klimatyczne i środowiskowe w procesach kredytowych dla wszystkich klientów.

Klient i jego zielone potrzeby czekają na uświadomienie

W ostatnich dniach swoją strategię ESG zaprezentował jeden z trzech największych banków w Polsce – Bank Pekao. Bank zakłada, że w latach 2021-2024 zorganizuje finansowanie dla nowych projektów zrównoważonych na kwotę co najmniej 30 mld zł, a udział zielonego finansowania – obejmującego m.in. takie przedsięwzięcia jak farmy wiatrowe, instalacje fotowoltaiczne, niskoemisyjny transport czy ekologiczne budownictwo – zwiększy się do ponad 4% portfela bilansowego. Z drugiej strony udział finansowania kopalni czy węglowej energetyki będzie mniejszy niż 1%. Dlaczego nie 0%?

Bank tłumaczy, że chce wspierać transformację polskiej energetyki (która w 90% jest węglowa), a jednocześnie zamierza zaangażować się we wsparcie regionów powęglowych, najbardziej dotkniętych negatywnymi skutkami zmian (choć pewnie będą też pozytywne skutki zmian – czystsze powietrze, mniej wypadków w kopalniach, tańszy, bo nieobciążony kosztami emisji, prąd).

Jednym słowem – mamy kolejny bank, któremu „nie jest wszystko jedno”. I takich instytucji będzie przybywać, choć trzeba się jeszcze zatroszczyć o to, żeby wszyscy klienci docenili te zmiany. Banki pytane, czego im w kontekście ESG brakuje, odpowiadają, że ram regulacyjnych i „świadomości klientów”. Firmy deklarują, że chcą przeprowadzać kampanie informacyjne i edukacyjne dla klientów. Bo skoro już się zmieniają, to chcą żeby doceniła to nie tylko Bruksela i ekoaktywiści, ale zwykli klienci. W końcu zmiany klimatyczne dotykają każdego z nas.

————————————————–

Artykuł powstał w ramach rubryki tematycznej „Co słychać?”, której Partnerem jest Bank Pekao

źródło zdjęcia: PixaBay