Niezależnie od tego, jak (i kiedy) skończy się restrukturyzacja HREIT, czyli finansowej części deweloperskiej grupy HRE, będzie ona kolejną nauczką dotyczącą inwestowania pieniędzy oraz weryfikacją hipotezy, że „na nieruchomościach nie da się stracić”. Skąd się wzięły kłopoty dużego dewelopera i czy mogą oznaczać początek deweloperskiej bessy?

Nie będę tutaj załamywał rąk nad losem ludzi, którzy zainwestowali pieniądze w spółki realizujące inwestycje mieszkaniowe prowadzone przez HRE. Ani narzekał na państwo, że znów zawiodło i pozwoliło, by ci ludzie dali się wpuścić w lokaty kapitału gwarantujące głównie ryzyko i jednocześnie niegwarantujące żadnych zysków. Ani krzyczał o „oszustach w białych kołnierzykach”, którzy znów wyciągnęli nam z kieszeni pieniądze. Takie rzeczy się po prostu dzieją. Warto wiedzieć, dlaczego się dzieją, wtedy będzie łatwiej uchronić nasze pieniądze.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Czarne chmury nad grupą HRE

Nie znamy jeszcze skali strat, bo restrukturyzacja HREIT (spółki pozyskującej finansowanie dla deweloperskich projektów realizowanych w grupie HRE) jeszcze nawet nie ruszyła. Nie znamy też bilansu końcowego. Nawet jeśli HRE się zrestrukturyzuje i odda pieniądze ludziom, którzy zainwestowali z myślą o krociowych zyskach z nieruchomości, zapewne potrwa to kilka lat. A jeśli wszystko pójdzie nie tak, będziemy mieli kolejny przypadek katastrofy o skali porównywalnej do Amber Gold czy Getback.

Na razie nie mam żadnych podstaw, by takie skojarzenia snuć. Wiem tylko tyle, że finansowe ramię znanego dewelopera złożyło do sądu wniosek o otwarcie postępowania restrukturyzacyjnego, co oznacza, że nie jest w stanie wywiązywać się terminowo ze zobowiązań. I że już wcześniej grupa miała kłopoty płynnościowe (nie regulowała w terminie uzgodnionych płatności niektórym inwestorom oraz namawiała ich do prolongowania inwestycji), jak również kłopoty operacyjne (część inwestycji jest grubo opóźniona w realizacji). To fakty ogólnie znane. Pomagaliśmy w tych sprawach czytelnikom już w 2022 r.

„Mój przypadek to inwestycja Tuwima Sky. Kupiłem 20 udziałów (o wartości łącznej 20 000 zł) w styczniu 2021 r. HREIT miał czas do końca grudnia 2022 r. na zrealizowanie swojej opcji. Ale dotychczasowy doradca zwolnił się z HRE, więc podpisaliśmy dokumenty z opóźnieniem. Od dwóch miesięcy czekam na pieniądze. Pisałem SMS-y do doradcy, na jeden z nich dostałem po dwóch dniach odpowiedź, że „przelewy są w trakcie realizacji”. Może kwota 20 000 zł nie jest oszałamiająca, ale mam też w innej inwestycji – Bytom Łagiewniki – 40 udziałów, wartych kolejne 40 000 zł i cała ta sytuacja mocno mnie niepokoi, jeśli firma ma problem z wykupem wartym 20 000 zł…”

– pisał do nas pan Bartosz. Czyli już dwa lata temu w kasie było różnie z pieniędzmi. Ale wtedy to jeszcze działało tak, że gdy skontaktowaliśmy się z odpowiednimi osobami w HRE, to dało się sprawę ruszyć… W kwietniu ów czytelnik napisał:

„Nie wiem, czy to efekt Państwa działań, ale dziś środki z wykupu wreszcie wpłynęły. Nigdy więcej inwestycji z HRE. Dziękuję za Wasze zaangażowanie i pomoc.”

Wiemy też, że grupa HRE pozyskiwała pieniądze na finansowanie budów głównie od prywatnych inwestorów (na dość wysoki procent). I że Urząd Ochrony Konkurencji i Konsumentów uznał kilka miesięcy temu, iż robi to nieetycznie (nie informując inwestujących pieniądze ludzi o wszystkich ryzykach). UOKiK nałożył prawie 12 mln zł kar na HREIT oraz osoby zarządzające grupą, ale prawdopodobnie kary te nie zostały jeszcze wyegzekwowane (obwiniony może się odwołać)

Wiadomo więc, że „coś tu nie gra”, a wniosek o restrukturyzację to potwierdził. Agresywny marketing i wysokie zyski obiecywane inwestorom są zwykle zwiastunem kłopotów. Pytanie brzmi, czy te kłopoty mogą jeszcze rozejść się po kościach. Z góry zaznaczam: nie znam odpowiedzi na to pytanie, aczkolwiek nie mam dobrych przeczuć.

Co wiemy o kłopotach dużego dewelopera?

Jaka może być skala problemu w najgorszym scenariuszu? Już dwa lata temu wartość kilkudziesięciu realizowanych projektów HRE mogła sięgać 7-8 mld zł. Tak przynajmniej deklarowali szefowie firmy. Ale mogli przesadzać, bo tyle nie mają dziś „na stanie” nawet średniej wielkości deweloperzy giełdowi. W inwestycję Łódź Bałuty – chyba największy projekt HRE – inwestorzy włożyli prawie 90 mln zł.

Z ostatnich dostępnych danych za 2022 r. wynika, że sama spółka HREIT miała „tylko” 1,2 mld zł aktywów i mniej więcej takie samo zadłużenie. Ale cała grupa składa się z mnóstwa spółek holdingowych, więc trudno powiedzieć, jaki jest pełny obraz skali jej działalności. I wartość przekazanych przez inwestorów pieniędzy. Według „Pulsu Biznesu” na dziś kwota powierzona przez inwestorów, która znalazła się „na ryzyku” z powodu kłopotów płynnościowych firm, to mniej więcej miliard złotych.

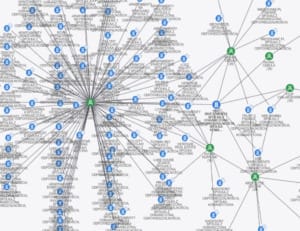

Czy „to” się może przewrócić? Firma istnieje od sześciu lat, jej twarzą jest Michał Sapota, czyli facet, który zjadł zęby na nieruchomościach (wcześniej współzarządzał Murapolem, jednym z największych mieszkaniowych deweloperów na rynku). Nie jest to wydmuszka ani firma-krzak. Zakończyła w czasie swojej działalności trochę inwestycji (np. w 2021 r. informowała, że rozliczyła 26 projektów, a realizuje 37). Ale na stronie internetowej HREIT podaje, że ma rozliczonych sześć inwestycji. Grupa nie jest notowana na giełdzie, a jej struktura nie ułatwia ustalenia, ile tam krąży pieniędzy:

Kłopoty z płynnością nie muszą oznaczać trwałej niewypłacalności. Jeśli pieniądze pozyskane od inwestorów są zainwestowane w budowy, które co prawda się opóźniają, ale zostaną dokończone (lub sprzedane „w trakcie” i zamienione na gotówkę), mówimy tylko o odroczeniu spłaty zobowiązań. Niestety nie ma pewności, że tak jest. Scenariusz średnio kiepski zakłada, że rentowność projektów nie wystarczy, by oddać pieniądze, zaś scenariusz bardzo kiepski (na razie czysto spekulacyjny) – że zatrzymanie napływu do firmy nowych pieniędzy może spowodować jej „wywrotkę”.

Na deweloperce zarabia się krocie. Co może pójść nie tak?

Dlaczego coś złego miałoby się stać? Przecież rentowność firm deweloperskich jest rekordowo wysoka, marże na projektach sięgają 30%, a mieszkania sprzedają się (a przynajmniej tak było do niedawna) po rekordowych cenach. A HRE działało trochę jak fundusz inwestycyjny – zbierało od ludzi pieniądze, obdzielało ich udziałami, zarządzało budową, sprzedawało mieszkania i oddawało ludziom pieniądze razem z „oprocentowaniem” lub udziałem w zysku.

Tu kasa powinna się mnożyć jak króliki. Z danych NBP wynika, że „czysty” koszt budowy metra kwadratowego mieszkania nie przekracza 6000-6500 zł, w zależności od lokalizacji. A potem sprzedaje się te metry np. po 12 000 zł albo więcej (HRE działa także poza największymi miastami, więc to jest raczej 12 000 zł za metr, a nie np. 17 000 zł, jak w Warszawie czy Wrocławiu). Zysk wygląda kosmicznie, ale oczywiście trzeba też kupić grunt (co stanowi 20-30% kosztów projektu) i pokryć koszty sprzedaży.

Byłbym zapomniał o najważniejszym – kosztach finansowania. Jeśli muszę pożyczyć skądś kapitał na budowanie i jestem nawet bardzo wiarygodnym płatnikiem, to on mnie może kosztować 8-9% w skali roku. W skali trzech lat (a tyle trwa budowanie) – 25-30%. Nawet więc jeśli mam 60-70% rentowności brutto na samym budowaniu (albo więcej), to jak dojdzie koszt finansowania i podatki, to zostanie 20-30%. To nadal nie jest zły pieniądz.

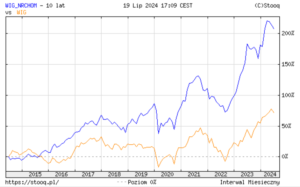

Dlatego Michał Sapota nie miał problemu z pozyskiwaniem setek milionów złotych od inwestorów, którzy tak właśnie chcieli lokować kapitał. I z tego samego powodu notowania akcji spółek deweloperskich na giełdzie w ciągu ostatnich lat się podwoiły i rosły trzy razy szybciej niż ogólny indeks akcji WIG.

Wydaje mi się, że model biznesowy HRE po prostu nie wytrzymał wzrostu ceny pieniądza. Bo HRE tym różni się od typowej giełdowej spółki deweloperskiej, że nie finansuje się kredytami bankowymi ani obligacjami sprzedawanymi inwestorom giełdowym, tylko sprzedawało udziały w projektach z gwarancją ich odkupienia.

„Nie wiem, czy znają Państwo specyfikę inwestowania z HREIT – w skrócie: na potrzeby danej inwestycji powoływana jest spółka celowa, w której kupuje się określoną ilość udziałów. Wraz z zakupem udziałów dostaje się opcje CALL i PUT, które do dnia X pozwalają na wykup udziałów przez HREIT, a do dnia Y udziałowcowi”

– opisywał nam ten model biznesowy jeden z czytelników. A żeby inwestorzy byli bardziej podnieceni – czasem HRE dokładał kwartalne wypłaty „odsetek” (czyli zyski były wypłacane już w trakcie, a nie po zakończeniu projektu). W tym modelu od strony cash-flow dla inwestorów przypominało to raczej obligacje niż udziały.

Wzrost stóp procentowych sprawił, że warunki do działania dla wszystkich, którzy lewarują się pożyczonymi pieniędzmi, są trudniejsze. Nawet giełdowe spółki deweloperskie o ustalonej reputacji muszą dziś płacić 10-11% rocznych odsetek. W czasach niskich stóp procentowych płaciły 6-7%. Jest różnica, prawda? Skoro na zwykłych obligacjach rządowych mogę wycisnąć 7% rocznie, to ile musiałbym dostać, żeby zainwestować w nieruchomości razem z HRE? 15% rocznie?

To, co dla mnie – jako inwestora – jest niezbędnym minimum zysku, żeby inwestycja miała sens, z punktu widzenia dewelopera (zwłaszcza takiego, który nie ma innego źródła finansowania) jest kłopotem. Trzy lata projektu i już musi oddać 45% więcej, niż pożyczył. To już może „zjeść” rentowność projektu, nawet jeśli budowa kosztuje 6000 zł za metr, grunt 2000 zł, a sprzedaje się mieszkania po 12 000 zł za metr.

HRE: mało kapitału, wysoki „lewar” i drogi pieniądz

Zerknąłem do bilansu i wyników finansowych dewelopera Develia, którego gabaryty mogą przypominać skalę działania HRE. Przy aktywach rzędu 3,5 mld zł i własnym kapitale na poziomie 1,5 mld zł oraz zysku netto 400 mln zł zadłużenie długoterminowe nie przekracza w tej firmie 750 mln zł. Czyli nawet gdyby żaden stanęły wszystkie budowy, zysk netto spadłby do zera i żaden inwestor nie chciał firmie pożyczyć więcej pieniędzy, to ona ma we własnym kapitale dwa razy tyle pieniędzy, niż pożyczyła.

A HRE? Jej finansowa część to – przypomnę – 1,2 mld zł kapitału (w 2022 r.) i mniej więcej tyle samo zadłużenia (według danych na koniec 2022 r.). Przychody ze sprzedaży wyniosły 300 mln zł, a zysk netto – raptem 30 mln zł. Ani kapitał własny (31 mln zł), ani rentowność nie zostawiają rezerwy na wypadek, gdyby coś poszło nie tak z pozyskiwaniem kapitału, czyli z lewarem. Albo z rentownością biznesu.

Na pierwszy rzut oka mały kapitał i niska rentowność nie powinny być problemami – inwestorzy mają udziały w spółkach i jeśli z budową się coś opóźnia, to po prostu… nadal mają udziały w spółkach, które osiągną zysk później, albo (w złym scenariuszu) wcale. Tyle że HRE po pierwsze gwarantowało odkup tych udziałów w określonym terminie (w ramach opcji), a po drugie – czasem gwarantowało te nieszczęsne kwartalne odsetki.

Gdy projekt jest opóźniony, inwestorzy chcą pieniędzy. Nie mogą ich dostać, bo mieszkania nie są jeszcze zbudowane ani sprzedane. Mają roszczenia do firmy, ale ta ma niski kapitał i niewielkie zyski, więc nie weźmie na klatę tych roszczeń. I jest klops. Czyli restrukturyzacja. Do tego dołożyło się zapewne przeinwestowanie, czyli prowadzenie działalności w skali większej, niż to było do ogarnięcia przez tego typu strukturę. Wiadomo, gdy koniunktura jest dobra, chce się wycisnąć z „interesu” jak najwięcej. Bo im większy lewar, tym większe potencjalne zyski.

Czytaj więcej o tym: Gigantyczne zyski deweloperów. Ich akcje mocno podrożały dzięki hossie nieruchomościowej. Ale czy nadal warto je kupować?

Układ, czyli „tylko” czas dla drużyny czy…?

Pytanie, czy przypadkiem nie było tak, że wypłaty tych odsetek „upfrontowych” nie pochodziły w jakiejś części od nowych inwestorów „kupujących” świeże projekty. To byłby kiepski scenariusz, ale nie wiemy, jaka była skala tych projektów, które płaciły odsetki (a nie tylko oferowały opcję wykupu udziałów przez HRE po określonej cenie).

Od początku tego roku HRE nie sprzedaje już udziałów, tylko oferuje klasyczne pożyczki (to pokłosie wspomnianej decyzji UOKiK, a przede wszystkim wprowadzonego od listopada ub. r. zakazu publicznego oferowania udziałów w spółkach z o.o.). Nie wiadomo z jakim skutkiem, w każdym razie robi to pod nową marką – EQ Real Estate.

Gdyby model biznesowy opierał się na finansowaniu „upfrontowych” wypłat z wpłat nowych inwestorów, a nie z zysków pochodzących z wcześniejszych projektów (a przecież te zyski były i się chyba nie rozpłynęły w całości, HRE wypracowało 30 mln zł zysku netto w 2022 r. i pewnie też jakiś zysk w 2023 r.), lecz to mogłoby to oznaczać, że nie ma pewności, iż inwestorzy odzyskają w pełni pieniądze.

Ale – podkreślam – to czysta spekulacja. Równie dobrze może być tak, że opóźnione projekty się „domkną”, mieszkania się sprzedadzą, a inwestorzy dostaną kasę, tylko trochę później. Zaś wniosek o restrukturyzację wynika z tego, że dziś grupa nie ma płynności, ale ma majątek, który trzeba spokojnie spieniężyć. Potrzebuje więc ochrony przed wierzycielami, żeby zrobić to w sposób optymalny (a nie z nożem na gardle, bo wtedy źle się spienięża). Czas może pomóc, zwłaszcza jeśli rząd pójdzie z pomocą, czyli z kolejnym programem tanich kredytów.

Przyspieszone postępowanie układowe, którego chce HREIT, polega na tym, że sąd – po tym, jak uzna, że spółka złożyła potrzebne dokumenty i spełnia warunki – wyznacza nadzorcę, który składa przygotowany w porozumieniu z dłużnikiem plan restrukturyzacji oraz spis wierzytelności. W tym planie jest napisane, kto i kiedy ile pieniędzy ma otrzymać i jak spółka ma działać, żeby te pieniądze na spłatę wierzycieli uzyskać. Więcej szczegółów o procedurze jest tutaj.

Sędzia-komisarz całą rzecz zatwierdza i zwołuje zgromadzenie wierzycieli, które też musi się zgodzić na układ. Jeśli jest zielone światło, to plan idzie do realizacji. Bardzo bym chciał ten plan zobaczyć, bo jego wygląd będzie weryfikował wszystkie spekulacje, które snułem powyżej. Z niego będzie wynikało, jaka jest realnie sytuacja poszczególnych projektów i prognozowana rentowność grupy jako całości.

Początek deweloperskiej bessy?

Era wysokich stóp procentowych to oczywiście czas weryfikacji dla biznesu deweloperskiego. Kto w zbyt dużym stopniu finansował się obcym kapitałem, a jego model biznesowy nie gwarantuje wysokiej rentowności, może mieć kłopoty. Wydaje się, że duże firmy deweloperskie są bezpieczne (mają zbunkrowane kapitały z poprzednich tłustych lat oraz duże banki ziemi, które – w razie potrzeby – mogą upłynnić). Ale firmy z małym kapitałem i te, które pozyskują drogo pieniądze z rynku, mogą mieć kłopoty.

Na koniec jednak posmęcę: inwestowanie w nieruchomości co do zasady jest fajne. Nie dziwię się, że ludzie chętnie korzystają z opcji, w której wystarczy wpłacić 10 000 zł i mieć kawałek własności osiedla, które się za tę kasę zbuduje, a zysk ze sprzedanych mieszkań powędruje częściowo do kieszeni inwestorów.

Na Zachodzie takie inwestowanie na rynku nieruchomości dostępne dla każdego działa jako regulowany, notowany na giełdzie model prawny zwany REIT, z reguły oparty jednak na najmie już istniejących nieruchomości. Inwestorzy otrzymują cały zysk z najmu, spółki składają co kwartał sprawozdania i cały zysk mają obowiązek wypłacać inwestorom. Ale po pierwsze to nigdy nie jest samograj (biznes może się nie „spiąć”), a po drugie trzeba brać pod uwagę stosunek ryzyka do potencjalnego zysku.

Po sieci ostatnio krążył taki minikomiks, którego tematem jest nadmierny optymizm w sprawie inwestowania w nieruchomości. Dziwnym trafem jego tematem jest akurat ta firma:

W wersji występującej na Zachodzie REIT to jest przedsięwzięcie regulowane i nadzorowane oraz oparte (!) na już zbudowanych nieruchomościach. A w polskiej (zaledwie HREIT-opodobnej) – nie. Gdyby HREIT działał na giełdzie, musiałby być też bardziej przejrzysty. Jego rentowność, przychody ze sprzedaży, koszty działalności byłyby podawane jak na patelni. HRE się na to nie zdecydowała.

Czy powinna w związku z tym oferować udziały zwykłym ludziom? Cóż, spółki z o.o. też mogą mieć drobnych udziałowców, nie ma w tym nic tajemniczego. Ale tutaj w niektórych przypadkach te udziały przypominały obligacje. I to już jest problem.

Jeśli mogę mieć 7% rocznie z obligacji rządowych i 10-11% rocznie z obligacji dewelopera notowanego na giełdzie, który co kwartał składa sprawozdania finansowe i ma ogromny własny kapitał, to dlaczego miałbym kupować kawałek osiedla budowanego przez grupę, która musi pozyskiwać kapitał drożej i „wisi” na tym pożyczonym kapitale niemal w 100% (bo własnego ma niewiele)?

———————–

CHCESZ ZAPLANOWAĆ ZAMOŻNOŚĆ? PRZECZYTAJ KONIECZNIE! Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

CHCESZ ZAPLANOWAĆ ZAMOŻNOŚĆ? PRZECZYTAJ KONIECZNIE! Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

———————–

Każdy czasem popełnia błędy w inwestowaniu. Dlatego nie mam nic do ludzi, którzy ulokowali pieniądze w HRE. Pod warunkiem że zainwestowali w ten sposób tylko 5-10% wszystkich swoich oszczędności. Zaryzykowali, bo zapewne uznali, że relacja zysku do ryzyka jest dla nich korzystna (czy realnie była, to inna sprawa). Ryzyko w pewnej mierze się ziściło i nie wiadomo, jak będzie z zyskami oraz z kapitałem. Być może niektórzy byli wprowadzani w błąd przez sprzedawców i myśleli, że kupują coś z gwarantowanym zyskiem. Ale to też na razie tylko domysł. Jeśli domysł się zamieni w fakt, kłopoty HRE będą większe.

Czasem człowiek wie, że wchodzi w coś ryzykownego, ale wierzy, że i tak zdąży wyjść z zyskiem adekwatnym do ryzyka (czasem się udaje, a jak się nie udaje, to się czasem mówi, że „doradca oszukał”). Ale właśnie po to jest dywersyfikacja, żeby to się mogło zdarzyć tylko dla 5-10% pieniędzy, a nie dla wszystkich oszczędności.

Poza tym życzę, żeby to się wszystko dobrze skończyło i nie przekształciło w grubą aferę. Żeby Michał Sapota „posprzątał”, naprawił błędy, spłacił wierzycieli w 100%, wyciągnął wnioski i dopiero wtedy ewentualnie wrócił do gry. Ale już mniej ryzykownej (zwłaszcza dla tych, którzy w przyszłości być może powierzą mu pieniądze).

Masz w tej sprawie coś do powiedzenia? Napisz komentarz pod tekstem albo e-mail na maciej.samcik@subiektywnieofinansach.pl

————

GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się zmian w podatku Belki? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl.

————–

Zapraszam do posłuchania najnowszych PODCASTÓW „FINANSOWE SENSACJE TYGODNIA”:

>>> CYBERNIEBEZPIECZEŃSTWA NA WAKACJACH: Wakacje to czas, w którym czyhają na nas specyficzne cyberniebezpieczeństwa. Jak kupować bilety na pociąg, samolot lub za hotel, żeby nie dać się okraść? Jakie niebezpieczeństwa czyhają na nas w hotelowych i publicznych sieciach wifi? Jak bezpiecznie korzystać z internetu na wakacjach? Te pytania zadaję gościniom kolejnego podcastu „Finansowe Sensacje Tygodnia” – a są nimi Julia Lisowska-Wenta (senior security analyst z zespołu ds. przeciwdziałania przestępczości) oraz Karolina Czwarno-Kos (leading security officer pionu bezpieczeństwa) z BNP Paribas Bank Polska. Zapraszam do posłuchania

>>> CYBERNIEBEZPIECZEŃSTWA NA WAKACJACH: Wakacje to czas, w którym czyhają na nas specyficzne cyberniebezpieczeństwa. Jak kupować bilety na pociąg, samolot lub za hotel, żeby nie dać się okraść? Jakie niebezpieczeństwa czyhają na nas w hotelowych i publicznych sieciach wifi? Jak bezpiecznie korzystać z internetu na wakacjach? Te pytania zadaję gościniom kolejnego podcastu „Finansowe Sensacje Tygodnia” – a są nimi Julia Lisowska-Wenta (senior security analyst z zespołu ds. przeciwdziałania przestępczości) oraz Karolina Czwarno-Kos (leading security officer pionu bezpieczeństwa) z BNP Paribas Bank Polska. Zapraszam do posłuchania

>>> ZDRADZAMY SEKRETY KANTORÓW. Jeśli wyjeżdżasz na zagraniczne wakacje, to zapewne przed wyjazdem odwiedzisz kantor. W „Finansowych Sensacjach Tygodnia” rozmawiamy z Aleksandrem Pawlakiem, właścicielem kantorów o tym, kiedy i gdzie wymieniać waluty, jak to robić, jak bezpiecznie przewozić pieniądze oraz czy wyjeżdżając do egzotycznego kraju zabrać tam dolary (i wymieniać je na miejscu), czy lokalną walutę kupioną w kraju. I jak korzystać z bankomatów za granicą, żeby się nie naciąć. Oraz czy da się zwrócić kantorowi nie wykorzystane na wakacjach pieniądze. Zapraszam do posłuchania!

>>> CZY ZACZĘŁA SIĘ KOREKTA CEN MIESZKAŃ? W kolejnym odcinku „Finansowych Sensacji Tygodnia” w składzie 3M (Maciek Jaszczuk, Maciek Danielewicz i Maciek Samcik) analizujemy sytuację na rynku nieruchomości. Czy rzeczywiście to możliwe, że zaliczy on twardą korektę? A może ona już trwa? I co na to deweloperzy? Czy są w stanie ją zablokować? Drugim tematem podcastu jest jazda pod prąd na rynku pracy, czyli… wydłużanie tygodnia zamiast jego skracania. Takie pomysły są realizowane właśnie na południu Europy. Skoro ludzie chcą więcej zarabiać, a jednocześnie brakuje rąk do pracy, to może niech… pracują więcej? Czy ten trend dotrze i do nas? Zapraszamy do posłuchania!

Zobacz najnowsze wideofelietony i wideorozmowy „Subiektywnie o Finansach”:

zdjęcie tytułowe: HRE/EKF