Koniec marzeń o słabym złotym, który wspiera polski eksport? Prezes NBP wykonał kolejny zwrot w retoryce. W wywiadzie dla Bloomberga zasugerował, że złoty powinien być… silniejszy w stosunku do głównych walut świata. A jeszcze rok temu robił wszystko, żeby złotego osłabiać. Wszystko zmienił strach przed inflacją, z którą nie da się wygrać, mając słabą walutę. „Silniejszy złoty wzmocniłby wpływ podwyżek stóp procentowych w Polsce na spadek inflacji” – przyznaje prezes NBP. Jak wzrost kursu złotego może pomóc rządowi? I dlaczego słaby złoty wcale nie jest taki dobry, jak się politykom wydaje?

Złoty w 2021 r. był piątą najsłabszą walutą świata – za peso (chilijskim, kolumbijskim i argentyńskim) i turecką lirą. Słabnąca waluta często świadczy o tonącej gospodarce i kiepskich rządach (oraz o tym, że inwestorzy zagraniczni nie chcą inwestować w danym kraju). Ale przecież część ekonomistów mówi: „spokojnie, lepiej mieć trochę słabą walutę, niż dużo za silną”.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Do niedawna uważał tak również prezes NBP Adam Glapiński. Argumentował, że tania waluta wspiera eksport (produkowane w kraju towary są konkurencyjne cenowo), co nakręca wzrost gospodarczy. Powstają nowe miejsca pracy, firmy mają z czego płacić podatki, a rząd te podatki może „oddawać” wybranym obywatelom w formie transferów społecznych. Ale gdy kurs waluty przekroczy próg bólu, jej słabość może przynosić już tylko straty (nakręcać inflację i zwiększać koszt obsługi państwowego długu).

Słaby złoty przestał podobać się szefowi NBP. Teraz chce go… wzmacniać

I chyba właśnie do tego wniosku doszedł prezes Adam Glapiński, bo w najnowszym wywiadzie dla agencji Bloomberg zapowiedział, że… z radością powitałby silniejszego złotego. Tak, silniejszego! Nie chcemy już wspierać eksportu, bo mamy większe od niego zagadnienie – inflację. Słaby złoty tę inflację nakręca (bo droższe są towary z importu). Rząd i bank centralny – obawiając się nie na żarty, że inflacja osiągnie kilkanaście procent w skali roku i zaczniemy realizować scenariusz turecki – rzucili się do ratowania sytuacji.

Rząd uchwalił dwie tarcze antyinflacyjne (tutaj nasze uwagi dotyczące tańszego paliwa głównie na Orlenie), a prezes NBP zaczął zapowiadać, że stopy procentowe pójdą w górę szybciej, niż uważają analitycy (mimo, że wcześniej zarzekał się, że w górę nie pójdą nigdy – a w każdym razie nie za jego kadencji). A we wtorek udzielił wypowiedzi dla agencji Bloomberg, w którym oświadczył, że spodziewa się… mocniejszego złotego.

„Silniejszy złoty wzmocniłby wpływ podwyżek stóp procentowych w Polsce na spadek inflacji” – powiedział prezes NBP. I zobowiązał się do zrobienia wszystkiego, co konieczne, aby zlikwidować wzrost inflacji w kraju. „Wzrost kursu walutowego wspierałby zacieśnianie monetarne i byłby zgodny z kierunkiem działań banku centralnego” – powiedział Glapiński dla Bloomberg News. I dodał: „Chcemy obniżyć inflację w zrównoważony sposób”.

Przy okazji – niejako w formie ilustracji tych słów – chciałbym przywołać ciekawy wykres od analityków Citibanku, który ilustruje jakimi kanałami wzrost stóp procentowych wpływa na obniżenie inflacji. W pierwszym etapie wcale nie ma największego znaczenia realny spadek popytu na kredyt – największy wpływ ma wzrost kursu waluty kraju.

Przez cztery-sześć pierwszych kwartałów od podwyżki stóp procentowych to w zasadzie wyłącznie oczekiwane umocnienie krajowej waluty daje przełożenie na spadek inflacji. Krótko pisząc: jeśli po podwyżce stóp waluta się nie umocni – to znaczy, że podwyżka stóp przez 12-16 miesięcy może w ogóle nie zadziałać na spadek inflacji, jednocześnie wywołując skutki uboczne dla gospodarki. I tego nie na żarty musiał wystraszyć się szef NBP. Bo złoty na podwyżki stóp procentowych reaguje na razie słabo.

Bloomberg zauważa, że prezes Glapiński stał się zwolennikiem silnego złotego dość niespodziewanie, pod koniec ubiegłego roku. I że jeszcze pod koniec 2020 r. interweniował na rynku (słynne „szarże” NBP), by osłabić złotego. „Dzisiaj sytuacja w gospodarce jest inna. Odbudowaliśmy się po pandemii, mamy wysoki wzrost gospodarczy, inflacja jest wyraźnie podwyższona i podnosimy stopy procentowe” – odpowiedział prezes NBP. Przekaz dotyczący konieczności wzmacniania złotego wzmocnił jeszcze w wypowiedzi dla agencji PAP:

„NBP podejmuje zdecydowane kroki, aby obniżyć inflację i dlatego podnosimy systematycznie stopy procentowe. Jeśli chodzi o kształtowanie się kursu walutowego, to jest to ważny kanał oddziaływania na gospodarkę, choć trzeba pamiętać, że krótkookresowo na poziom kursu wpływa wiele czynników zewnętrznych, jak choćby wahania nastrojów na międzynarodowych rynkach finansowych. Te zaś są obecnie pod silnym wpływem groźby agresji Rosji na Ukrainę. Nie wszyscy z dystansu zdają sobie sprawę, że fundamenty polskiej gospodarki są tak silne, że i w takiej hipotetycznej sytuacji nasz wzrost gospodarczy byłby szybki, a gospodarka zrównoważona”

– powiedział PAP prezes NBP. Niewykluczone, że to ma być „ostrzał artyleryjski” na wypadek wojny rosyjsko-ukraińskiej, która mogłaby spowodować kolejne osłabienie złotego. A polska waluta jest słaba i bez tego.

Podczas, gdy inne waluty w Europie Środkowo-Wschodniej – w tym węgierski forint i korona czeska – umocniły się w tym roku w stosunku do euro, złoty przegapił ten trend (poniżej na wykresie porównanie względnej siły euro wobec walut środkowoeuropejskich – wobec złotego euro jest najsilniejsze, co obrazuje niebieska linia). „Kurs złotego to ważny sposób oddziaływania na gospodarkę” – przyznał prezes NBP.

Kurs złotego i polnische Wirtschaft. Polski eksport to Niemcy i długo, długo nic

Dlaczego jednak do tej pory polityków tak cieszył słaby złoty? Aby to zrozumieć musimy cofnąć się w czasie do zmian ustrojowych w Polsce. Bilans gospodarczy Polski po 1989 r. jest pozytywny. Owszem, może owoce wzrostu nie były dzielone równo, ale jeśli porównywać się do innych, to nie mamy się czego wstydzić – średni wzrost gospodarczy w latach 1990-2020 był największy ze wszystkich państw demoludów. Olbrzymia to zasługa zaprzęgnięcia polskiej gospodarki w krwioobieg niemieckiego przemysłu.

Z naszym wielkim potencjałem liczonym w milionach wykształconych, pracowitych, solidnych i niedrogich pracowników staliśmy się wielką montownią na potrzeby niemieckiej machiny przemysłowej. Kto może dostarczyć szybko i po niskich kosztach półprodukty dla niemieckich fabryk? Polskie firmy.

Dziś hasło „polnische Wirtschaft, czyli polska gospodarka, nie oznacza pogardy, ale podziw. Przeskoczyliśmy USA na liście największych eksporterów do Niemiec i zajmujemy na niej trzecią pozycję. Póki niemiecka gospodarcza lokomotywa jedzie, nasza będzie jak wagonik, który będzie jechał za nią. Tak będzie, dopóki nie nauczymy się sami budować samochodów, a nie tylko części do nich.

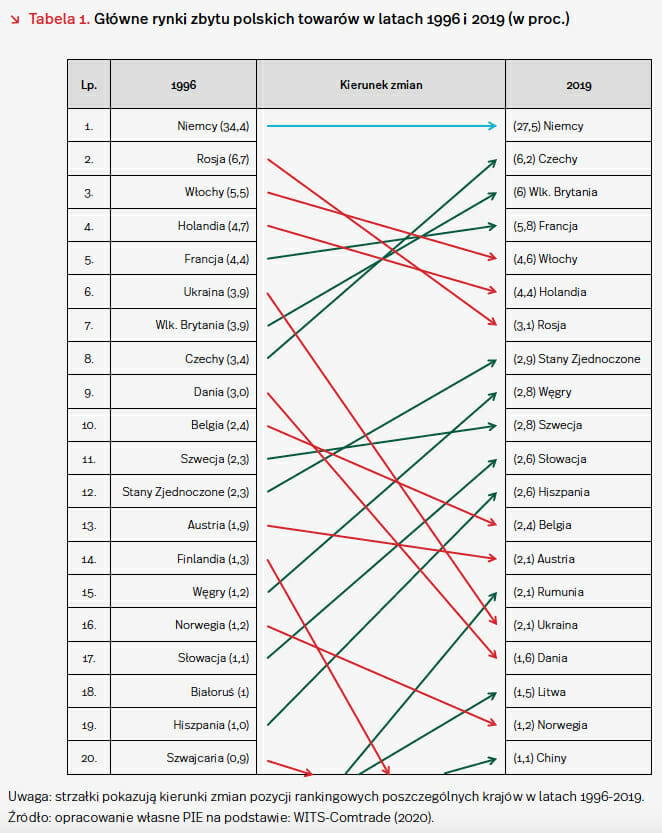

Polski eksport dostał turbo-przyspieszenia po wejściu do Unii Europejskiej. W ciągu 16 lat członkostwa polski eksport towarów zwiększył się pięciokrotnie, osiągając w 2019 r. wartość blisko jedenastokrotnie wyższą niż w 1996 r. Rośnie też udział eksportu w PKB, w 1996 r. było to 15%, dziś jest to około 45%. Jak wynika z raportu Polskiego Instytutu Ekonomicznego, spadał eksport na wschód, a rósł do krajów zachodnich i naszych południowych sąsiadów.

Komu pomaga słaby złoty? Polski eksport pralkami stoi (i śrubkami)

Towary, które eksportujemy, nie rozpalają wyobraźni: to maszyny, urządzenia (w tym sprzęt AGD – jesteśmy europejską potęgą), wyroby metalowe, przemysłowe czy tworzywa sztuczne. Zmalało znaczenie produktów uznawanych za tradycyjne polskie wyroby eksportowe, m.in. artykułów włókienniczych i odzieży, a na znaczeniu zyskały produkty wytwarzane w ramach globalnych łańcuchów wartości – m.in. maszyny i urządzenia, sprzęt transportowy, a także tworzywa sztuczne, gotowe artykuły spożywcze oraz wyroby z papieru i tektury.

Udział w eksporcie produktów tzw. „wysokiej techniki” wynosi tylko 11,3%. Średniowysokiej 36%, a niskiej 29%. Tym samym Polska pod względem eksportu skomplikowanych produktów (często wysokomarżowych) jest daleko w tyle, jeśli chodzi o Europę – zajmujemy 9. miejsce od końca, za nami są takie kraje jak Finlandia, Grecja, Litwa czy Hiszpania.

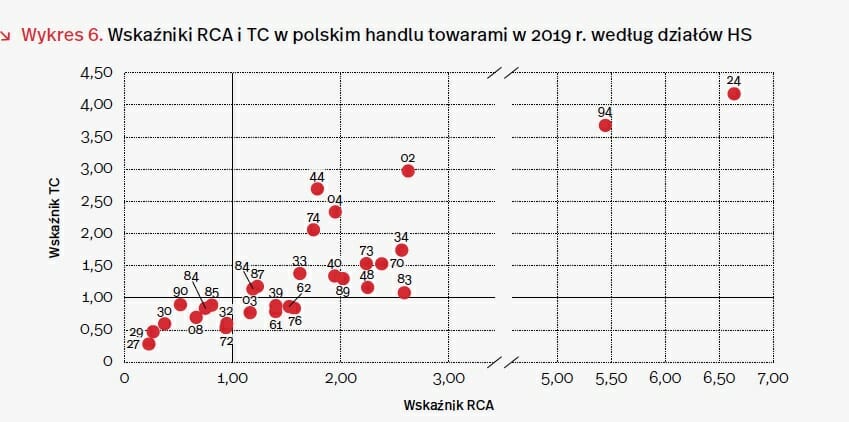

Czy słaby złoty nakręca eksport? A może wręcz odwrotnie? Polska „fabryczka”, żeby sprzedać niemieckiej fabryce łożysko kulkowe, musi sama kupić kulki i zapłacić za nie w euro. Pokazuje to wskaźnik TC (z ang. trade coverage), który określa, w jakim stopniu wydatki na dobra importowane są pokrywane wpływami z ich eksportu.

Wartość wskaźnika większa od 1 oznacza, że dany kraj posiada nadwyżkę w handlu danym produktem, a mniejsza od 1 – wskazuje na deficyt. Na wykresach jest jeszcze wskaźnik RCA (revealed comparative advantages), który pokazuje, czy mamy przewagi w eksporcie danego produktu w porównaniu do innych krajów. Każda kropka to inna kategoria towarów. Widać więc, że trudno mówić o jakimś uniwersalnym kursie złotego, przy którym import towarów później eksportowanych przestaje się opłacać.

Polska wyspecjalizowała się w eksporcie m.in. części samochodowych (w tym części do samochodów elektrycznych, jak np. akumulatory litowo-jonowe), autobusów (w tym elektrycznych), sprzętu gospodarstwa domowego (chłodziarki i zamrażarki, zmywarki, pralki, piekarniki, płyty i piece oraz niektóre rodzaje małego sprzętu AGD), sprzętu radiowo-telewizyjnego (telewizory, monitory) oraz elektroniki (sprzęt komputerowy).

Relatywnie duży jest natomiast import części i podzespołów do produkcji tych wyrobów (w tym części komputerowych, elektronicznych układów scalonych, części do sprzętu AGD i RTV), maszyn i urządzeń do produkcji, a także niektórych dóbr konsumpcyjnych trwałego użytku np. kamer i aparatów cyfrowych.

Zróżnicowanie produktów sprawia, że trudno określić, przy jakim poziomie złotego eksporterom przestaje się opłacać eksportować – to zależy o jakich produktach i o jakich eksporterach mowa. Czy zamawiający jest w stanie znaleźć szybko „zamiennik” czy będzie jednak w stanie zapłacić polskiej firmie więcej, ile na dany produkt trzeba wydać euro, by móc go z zyskiem eksportować. Progi bólu w każdej kategorii towarów mogą być różne, ale… okazuje się, że jest kurs euro, który jest benchmarkiem dla wszystkich eksporterów.

Czytaj też: Gdzie kupić euro, franki, dolary, funty? Jakie są różnice w spreadach pomiędzy różnymi miejscami?

Słaby złoty. Ale dlaczego euro nie przebiło (trwale) 4,7 zł? Już nie przebije?

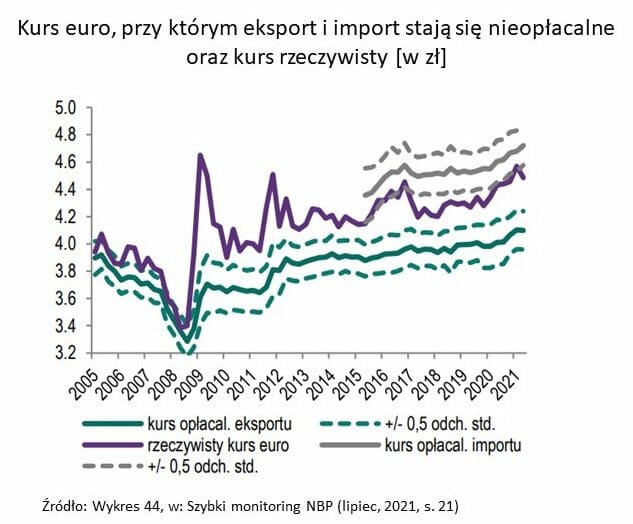

Łukasz Hardt, członek Rady Polityki Pieniężnej, zwrócił uwagę, że importochłonność eksportu zwiększyła się – to jest to zjawisko, które powyżej opisaliśmy na przykładach. A to oznacza, że zbyt słaby złoty zaczął szkodzić nawet eksporterom, bo muszą więcej zapłacić za półprodukty potrzebne do wyprodukowania produktów na eksport.

Jak wynika z danych NBP, wysokość stóp procentowych (w rozumieniu: koszt pieniądza) to tylko 4,9% wpływu zaburzeń w eksporcie, kurs walutowy – 20,3%, globalne łańcuchy dostaw (GVC) – 23,2%, ale najważniejsze są „czynniki globalne”, takie jak popyt i podaż, czyli po prostu koniunktura. Więcej na ten temat w analizie NBP „Mechanizm transmisji polityki pieniężnej w Polsce”.

Zbyt słaby złoty źle wpływa też na inflację. Według badań NBP aprecjacja kursu złotego o 1% obniżała w ostatnich latach poziom cen o ok. 0,06-0,08% (zdaniem Hardta prawdopodobnie efekt ten teraz rośnie, z powodu kosztów praw do emisji CO2, ceny gazu itp.,).

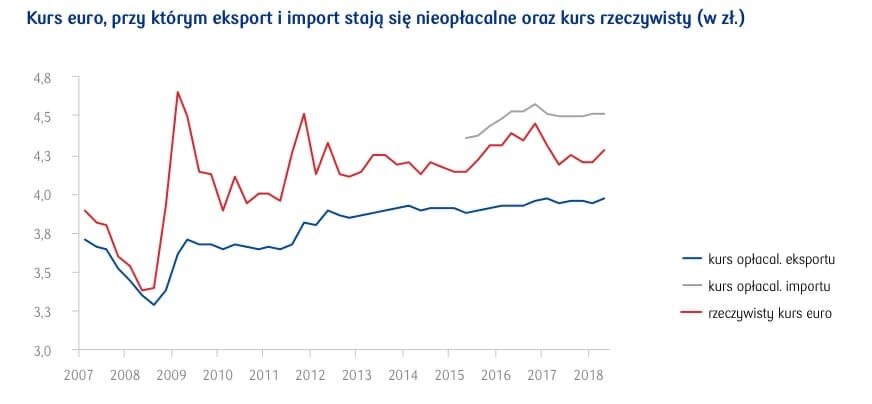

Generalnie, kurs złotego w ostatnich miesiącach znajdował się zwykle daleko od poziomu, przy którym eksport staje się nieopłacalny, ale był jednocześnie znacząco bliżej poziomu, przy którym import przestaje się opłacać, co mogło wzmagać presję cenową w przypadku dóbr importowanych. Jest też nieco bardziej czytelny wykres autorstwa analityków PKO BP na ten temat (choć skala kończy się wcześniej).

Analitycy walutowi zwracali niejednokrotnie uwagę, że punktem oporu dla euro jest 4,7 zł – powyżej tego kursu import przestałby się opłacać, a gospodarka mogłaby się potężnie rozregulować. „Ta bariera jest broniona” – mówią eksperci.

Możliwe, że kurs euro w okolicy 4,7 zł odzwierciedla już wszystko, co złe w polskiej gospodarce, i że każda próba przekroczenia tego poziomu będzie sygnałem dla NBP i rządu do interwencji. Co to dla nas oznacza? Że prawdopodobnie możemy kalkulować opłacalność zagranicznych wczasów, budowania oszczędności w euro oraz zagranicznych zakupów w taki sposób, by raczej nie zakładać, że za euro w sposób trwały przyjdzie nam płacić więcej, niż 4,7 zł.

źródło zdjęcia: PixaBay, raport PKO BP