Większość Polaków nie uciekała w zeszłym roku przed inflacją – wynika z danych opublikowanych właśnie przez różne instytucje zajmujące się naszymi pieniędzmi. A co wybierała ta mniejszość, która nie oddała walkowerem pojedynku z inflacją? Oto lista najpopularniejszych antyinflacyjnych pomysłów Polaków. Hitem były obligacje skarbowe. Ale nie tylko. Może warto skorzystać z tych rekomendacji najbardziej świadomych ciułaczy?

Z czego wnoszę, że Polacy in gremio nie podjęli próby pokonania inflacji? Przede wszystkim z danych NBP dotyczących wartości pieniędzy, które trzymamy w bankach. Jest ich coraz więcej, mimo zerowego oprocentowania. Co prawda od stycznia do listopada (nowszych danych jeszcze nie ma) ludzie wycofali 83 mld zł z depozytów terminowych (nie widząc sensu w blokowaniu pieniędzy bez wynagrodzenia ze strony banku), ale za to aż o 151,5 mld zł zwiększyła się wartość kasy, którą trzymamy na ROR-ach i kontach oszczędnościowych.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Bank nie płaci? Polak i tak lubi trzymać tam pieniądze

źródło wykresu: @mysterybuzu na Twitter, zapraszam też na stronę mysteryfinanse.pl

Łącznie w bankach jest 979 mld zł naszych oszczędności (średnio po 32.600 zł na każdego dorosłego). Z tego tylko 219 mld zł na depozytach terminowych. Mimo zerowego oprocentowania pieniędzy w bankach wzrost naszych oszczędności tam przechowywanych nie jest dużo mniejszy, niż w poprzednich latach, gdy banki oferowały jakieś wynagrodzenie za pieniądze (no, może o 10-15 mld zł, ale to grosze).

Można by się zastanawiać, czy swego rodzaju votum nieufności w stosunku do banków nie jest wzrost o 80 mld zł wartości pieniędzy przechowywanych poza bankami, w gotówce (taki właśnie był przyrost emisji gotówki w trzech kwartałach 2020 r., danych za czwarty kwartał jeszcze nie ma).

Nie wiemy co prawda jaka część pieniędzy leży w największych bankach, płacących literalne zero, a jaka w mniejszych, które czasem się zlitują i zaoferują jakieś 0,3-0,5%. Ale tak czy siak – wszystko to jest znacznie poniżej inflacji, która średnio w 2020 r. wyniosła 3,4%.

—————————–

SKORZYSTAJ Z NAJLEPSZYCH BANKOWYCH OKAZJI:

Sprawdź „Okazjomat Samcikowy” – aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek?

—————————–

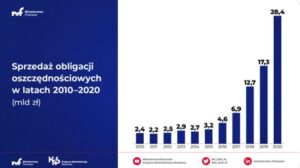

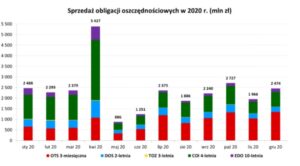

Obligacje skarbowe hitem sezonu: zakupy za 28,5 mld zł!

Co robili z pieniędzmi ci, którzy postanowili jednak rzucić wyzwanie inflacji? Najpopularniejszym sposobem ucieczki przed tym potworem były wśród polskich ciułaczy obligacje skarbowe. W 2020 r. Polacy wydali na obligacje oszczędnościowe Skarbu Państwa łącznie ponad 28,5 mld zł.

To gigantyczne pieniądze, bo mówimy o formie oszczędzania, którą jeszcze kilka lat temu nie interesował się nawet pies z kulawą nogą. Ale kiedyś obligacje oferowały atrakcyjne oprocentowanie jedynie w stosunku do depozytów w największych bankach – mniejsze banki bez problemu przebijały obligacje swoimi promocyjnymi ofertami.

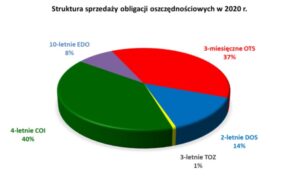

Teraz to się zmieniło. W banku trudno dostać choćby 0,5% oprocentowania, a na obligacjach bez większego problemu da się „wykręcić” nawet 4%. Oczywiście tylko na tych długoterminowych. Tymczasem aż jedna trzecia sprzedaży obligacji w 2020 r. dotyczyła papierów trzymiesięcznych, których oprocentowanie wynosi tylko 0,5% w skali roku (to i tak więcej, niż w większości banków, które płacą 0,01%).

Ponad jedna trzecia pieniędzy wędrowała do obligacji czteroletnich – oferujących 1,3% w pierwszym roku oraz 0,75% powyżej inflacji w kolejnych trzech latach. Nawet jeśli weźmiemy pod uwagę „haczyk” polegający na obliczaniu oprocentowania w stosunku do inflacji z poprzedniego roku (a nie tej bieżącej), to jest bardzo atrakcyjna propozycja.

Co dziesiąta złotówka kupujących obligacje poleciała do mojego osobistego faworyta – dziesięcioletnich obligacji z oprocentowaniem 1% powyżej inflacji z poprzedniego roku.

Czytaj też: Nowe oprocentowanie obligacji. Przeczytaj, ile można zarobić i które obligacje wybrać. I jak je kupić?

Obligacje, czyli lepiej być z rządem w jednej bandzie?

Rosnąca popularność obligacji rządowych nie dziwi, bo państwo w pewnym sensie postawiło na „nieuczciwą konkurencję”. O ile banki muszą uzależniać oprocentowanie depozytów od ceny pieniądza w NBP (a ta jest bliska zeru), o tyle rząd może płacić za obligacje tyle, ile chce. Przynajmniej dopóki dysponuje wiarygodnością instytucji wypłacalnej, czyli może potem rolować ten dług sprzedając nowe obligacje na spłatę wcześniej wyemitowanych.

Lokowanie pieniędzy w obligacje ma o tyle sens, że kryzys pandemiczny spowoduje prawdopodobnie wzrost zadłużenia państwa o kolejne 400 mld zł. Będą tylko dwa sposoby, by to zadłużenie spłacać – podwyższanie podatków albo „wyprodukowanie” inflacji. Utrzymywanie zerowych stóp procentowych i inflacja powodująca wzrost dochodów podatkowych to od wieków sposoby rządów na spłacenie długów.

Skutkiem ubocznym jest niszczenie realnej wartości oszczędności tych, którzy je posiadają. Trzymając pieniądze w bankach jesteśmy po stronie ofiar tego procederu. Trzymając je w obligacjach indeksowanych inflacją – jesteśmy „w zmowie” z rządem. Dopóki to jest bezpieczne – czyli nie całkiem przypomina piramidę finansową – jest też opłacalne i rozsądne.

Przeczytaj też: Jak lokować oszczędności w 2021 r.? Ile da się wycisnąć z banku, a ile z obligacji? Jakie fundusze warto obstawić?

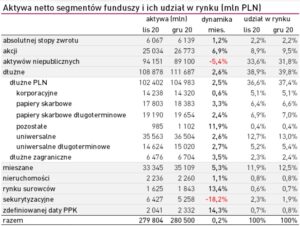

Fundusze inwestycyjne: zabraliśmy 20 mld zł i… oddaliśmy 20 mld zł

Dość popularnym sposobem ucieczki Polaków przed inflacją były fundusze inwestycyjne. Co prawda w marcu zanotowały one gigantyczny, przekraczający 20 mld zł odpływ pieniędzy Polaków, ale potem odzyskały popularność, w skali całego roku notując nawet niewielki wzrost wartości nowych pieniędzy ludzi (o 350 mln zł).

W funduszach jest 280 mld zł (prawdopodobnie tylko ok. 190 mld zł z nich to pieniądze ludzi, a reszta – firmowe). Aż 112 mld zł trzymamy w funduszach relatywnie bezpiecznych, lokujących w obligacje.

źródło wykresów: Analizy.pl

W zeszłym roku dały one przeciętnie 5-6% zysku, ale to był niestety epizod, w tym roku raczej będzie to wynik w granicach 1-2%. Oczywiście lepsza taka ochrona przed inflacją, niż żadna, więc niezmiennie polecam fundusze obligacji jako pomysł dla ulokowania części pieniędzy, które nie muszą być pod ręką.

Z kolei 62 mld zł trzymamy w funduszach mniej lub bardziej zaangażowanych w akcje (w tym 27 mld zł w tych, które mają prawie same akcje).

Czytaj tutaj: Trzy w miarę bezpieczne sposoby lokowania oszczędności nie będące depozytami, pozwalające chronić pieniądze przed inflacją

Czytaj tutaj: Trzy przykładowe strategie lokowania oszczędności na dłużej, oparte na funduszach inwestycyjnych

Czytaj też: Jak wybrać dla siebie „temat” do inwestowania? Zapraszam do poradnika

30-40 mld zł postanowiliśmy zabezpieczyć w nieruchomościach, a 2 mld zł w złocie?

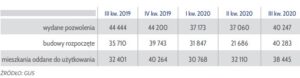

Prawdopodobnie ponad 50 mld zł wydaliśmy na zakupy nieruchomości. Tylko w trzech kwartałach 2020 r. deweloperzy wprowadzili do sprzedaży 100.000 mieszkań i domów. Oczywiście nie wszystkie się sprzedały, ale trzeba liczyć, że na zakupy nowych mieszkań wydaliśmy 40-50 mld zł. Poniżej dane, które zassałem z raportu AMRON-SARFIN po trzech kwartałach 2020 r.

A to tylko rynek pierwotny. Handel nieruchomościami na rynku wtórnym jest – według szacunków firm obserwujących ten segment rynku – mniejszy, niż na pierwotnym. Ale też na pewno sięga 20-30 mld zł. I są to bardzo ostrożne szacunki, bo same tylko banki raportują sprzedaż kredytów hipotecznych na poziomie 13-16 mld zł kwartalnie.

Nie wiadomo, jaka część pieniędzy przeznaczanych na zakupy nieruchomości to oszczędności i jaka część zakupów nieruchomości jest czyniona z myślą o lokacie kapitału, a nie z myślą o własnych potrzebach mieszkaniowych. Wiele jednak wskazuje na to, że może to być nawet połowa lub większość wszystkich zakupów mieszkań. Może 30 mld zł, a może 40 mld zł?

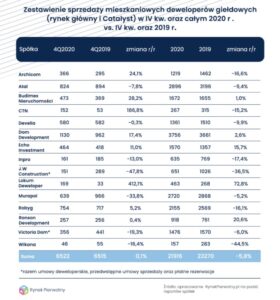

źródło wykresu: RynekPierwotny.pl

Jeśli chodzi o fizyczny majątek, który ma chronić realną wartość oszczędności to oczywiście chętniej kupujemy też metale szlachetne. Według szacunków firmy Goldenmark w 2020 r. popyt na złoto wyniósł ok. 9,3 tony i był dwa razy większy, niż w poprzednim roku. To by oznaczało, że kupiliśmy złota za 2 mld zł.

Czytaj też: Rekordowo drogie złoto. Kto nie kupił, przegrał życie? A może jeszcze zdąży kupić taniej?

Czytaj też: Które złote monety warto kupić z myślą o długoterminowych profitach?

Tutaj znajdziesz: Tekst o tym, po ile warto kupić złoto – moim skromnym zdaniem

————————————

POSŁUCHAJ PODCASTU „FINANSOWE SENSACJE TYGODNIA”

W tym odcinku podcastu „Finansowe sensacje tygodnia” – w składzie Michał Wachowski, Maciek Bednarek, Irek Sudak oraz Maciek Samcik – rozmawiamy z przedsiębiorcą, który zdecydował się otworzyć swoją działalność mimo narzuconych przez rząd obostrzeń. Czy to nieodpowiedzialna partyzantka, czy zwyczajny odruch człowieka, który jest pod ścianą, pozostawiony bez żadnej pomocy i walczy o życie? Zastanawiamy się też komu pomoże administracyjne przedłużenie obniżki kosztów pożyczek pozabankowych (i czy firmy, które nam ich udzielają, to zniosą). Zdradzamy trzy mało popularne sposoby na oszczędzanie pieniędzy i ujawniamy, ile można było zarobić opóźniając tylko o kilka miesięcy ewakuację z pewnego niezbyt popularnego programu oszczędnościowego. A na koniec sprawdzamy po co prezesowi UOKiK konsola do gier? Zapraszamy do posłuchania! Trzeba kliknąć ten link. Albo znaleźć nas na jednej z popularnych platform podcastowych, np. w Spotify, Google Podcasts, czy Apple Podcasts.

zdjęcie tytułowe: indyintheclassroom