Norweski państwowy fundusz emerytalny ogłosił właśnie najnowsze dane o swoich inwestycjach. W ciągu ćwierć wieku od utworzenia Government Pension Fund Global (GPFG) stał się największą – pod względem zgromadzonych pieniędzy – tego typu instytucją na świecie. Teraz gromadzi prawie 1,4 biliona dolarów. Gdyby GPFG rozdał to bogactwo obywatelom Norwegii, na każdego przypadłoby ok. 260 000 dolarów. Jakie rady z inwestowania Norwegów płyną dla naszych oszczędności?

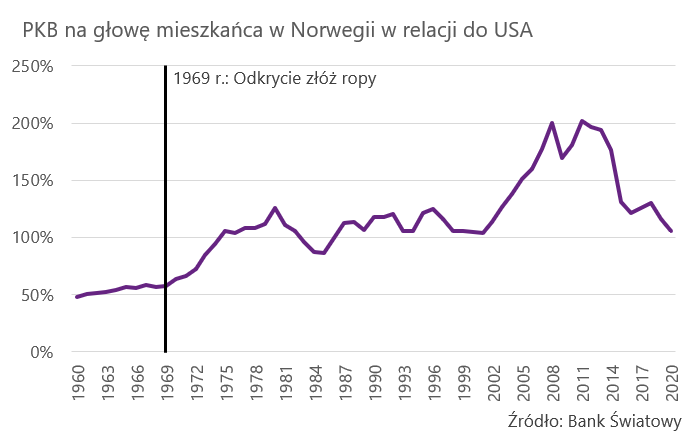

Historia najbogatszego funduszu emerytalnego świata zaczęła się pod koniec lat 60. XX wieku, gdy na Morzu Północnym odkryto pokaźne złoża ropy. Kolejna dekada upłynęła Norwegii na sporych inwestycjach w moce wydobywcze – powołano w tym celu państwowy koncern Statoil. Lata nakładów się opłaciły, bo od lat 80. biznes naftowy zaczął przynosić regularne dochody.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Co zrobili Norwegowie z nowo pozyskanym bogactwem? Uznali, że to, co w dobrych latach może być błogosławieństwem, w gorszych może stać się przekleństwem dla gospodarki. Postanowiono, że nadwyżki ze sprzedaży ropy powinny być wykorzystywane ostrożnie, by nie destabilizować gospodarki. Dlatego też w 1990 r. uchwalono powołanie państwowego funduszu, który ma odkładać i inwestować te nadwyżki na dalszą przyszłość, gdy złoża surowca się wyczerpią.

A gdyby tak wziąć z Norwegów przykład? I inwestować oszczędności tak, jak czyni to norweski fundusz emerytalny? Wyobraźmy sobie hipotetyczną Elę. Skończyła studia, ma 25 lat i wchodzi pełną parą na rynek pracy. Ma przed sobą ok. 40 lat kariery i regularnych zarobków. Załóżmy, że mając 65 lat, zechce odpocząć od wysokiego tempa życia. Na emeryturze spędzi kolejne, załóżmy, 20 lat.

Ela chce utrzymać na emeryturze poziom życia, do którego się przyzwyczaiła. Wie, że jej kwota emerytury z ZUS w relacji do średniej pensji za 30 lat może spaść do 30%. To zaś oznacza, że pozostałe 70% Ela musi sobie sama odłożyć. Kiedy Ela dostaje podwyżkę, zastanawia się, jaką jej część przeznaczyć na podniesienie standardu życia dzisiaj, a jaką na jego utrzymanie za kilka dekad. Jakie wnioski powinna wyciągnąć Ela, gdyby chciała wzorować się na norweskim funduszu?

Norweski fundusz emerytalny: pokaż Norwegu, co masz w portfelu…

Norweski bank centralny, który zarządza inwestycjami w GPFG, raz do roku podaje dokładne zestawienie aktywów funduszu. Można podejrzeć, ile pieniędzy norweski fundusz emerytalny trzyma w każdej z ponad 9000 spółek z całego świata, których akcjonariuszami – pośrednio – są obywatele Norwegii. Nie będziemy wchodzili tak głęboko, zaczniemy od najszerszego podziału na główne klasy aktywów, którymi dysponuje norweski fundusz emerytalny.

Największą część portfela GPFG stanowią akcje. Na koniec 2021 r. było to 72%, czyli – bagatela – prawie okrągły bilion dolarów. Gdyby Norwegów tknęło jakieś szaleństwo i postanowiliby kupić za to wszystkie akcje wszystkich spółek z GPW, to mogliby to zrobić prawie cztery razy, zanim skończyłyby im się pieniądze.

Na drugim miejscu plasują się instrumenty o stałej dochodowości, czyli głownie obligacje – skarbowe i korporacyjne. Zajmują one trochę ponad 25% aktywów (dokładnie 25,4%). Trzecie są nieruchomości – w nich norweski fundusz emerytalny trzyma jednak już tylko tylko 2,5% pieniędzy, a portfel domyka nowość, czyli infrastruktura związana z odnawialnymi źródłami energii (ropa się kiedyś skończy), która jednak na razie odpowiada za śladowe 0,1% portfela.

W które zakątki świata trafiają norweskie pieniądze? Jeśli chodzi o akcje, to nie powinno dziwić, że najwięcej ulokowano na Wall Street. W amerykańskie spółki GPFG zainwestował 450 mld dolarów, czyli prawie połowę całego portfela akcyjnego. Cztery największe pozycje to technologiczne giganty: Apple, Microsoft, Alphabet (czyli właściciel Google’a) i Amazon. Na piątym miejscu znalazła się największa europejska korporacja, czyli… Nestle, szwajcarski koncern spożywczy. Z kolei spośród azjatyckich firm najwięcej norweski fundusz wpakował w TSMC, tajwańskiego producenta chipów.

Długo trzeba przewijać listę spółek, by znaleźć nasze rodzime firmy. Bank Pekao plasuje się na 642 miejscu (na 9338), a kolejny PKO BP jest 986. W obu bankach GPFG zredukował w zeszłym roku zaangażowanie, to znaczy sprzedał część ich akcji, a mimo to łączna wartość tych dwóch pozycji wzrosła o ponad jedną czwartą, czyli o 100 mln zł. Nie zapominajmy, że 2021 r. był dla notowań banków wyjątkowo dobry: Bank Pekao podwoił swoją wartość rynkową, a PKO wzrósł o ponad 50%. W sumie w polskich spółkach norweski fundusz miał ulokowane 1,79 mld dolarów, o 50 mln dol. więcej niż na koniec 2020 r.

W poszukiwaniu nieruchomości GPFG aż tak szeroko się nie rozgląda. O ile bowiem akcje zbiera z 65 krajów świata, a obligacje z 50 krajów, o tyle w nieruchomościach skupia się „zaledwie” na 14 rynkach – w tym (uwaga!) w Polsce. Na naszym są to przede wszystkim magazyny i centra logistyczne o łącznej wartości 209 mln dolarów. Na świecie fundusz nie stroni od innych segmentów tego rynku i ma mieszkania w Londynie, biurowce w Paryżu czy galerie handlowe w Tokio.

Najciekawszym spostrzeżeniem jest to, że jeśli chcielibyśmy budować sobie emeryturę według norweskiego modelu, nasze inwestycje w nieruchomości powinny stanowić tylko drobny fragment całości aktywów. Odrzućmy pierwsze mieszkanie, bo je kupiliśmy po to, by nie spać pod mostem lub by wieczorem nie dzielić telewizora z teściami. Gdyby więc chcieć kupić – wg założeń GPFG – inwestycyjną kawalerkę w Łodzi za 300 000 zł, to dla takiej ekspozycji na sektor real estate potrzebowalibyśmy… 12 mln zł w innych inwestycjach (głównie akcjach i obligacjach).

Absurd? I tak, i nie. Nieruchomości to wszak niepubliczne aktywa, o ograniczonej płynności, a do tego często lewarowane kredytem, w przypadku których osiągnięcie dochodowości (np. poprzez najem) wymaga pracy lub nakładów. W tym miejscu wyraźnie widać, jaką luką na polskim rynku finansowym jest brak REIT-ów, czyli funduszy inwestujących w nieruchomości. Gdyby nasza Ela mogła kupić jednostki uczestnictwa REIT-ów za kilka tysięcy złotych, nie musiałaby wystawiać się na takie ryzyko jak próba zarobku na wynajmie mieszkania.

Czy to inwestowanie się w ogóle opłaca?

W zeszłym roku GPFG wykręcił 14,5% stopy zwrotu. Z tego na akcjach zyskał prawie 21%, na obligacjach stracił niecałe 2%, a nieruchomości dołożyły do wartości funduszu ok. 14%. Od 1998 r. średnia roczna stopa zwrotu to 6,6%, a po uwzględnieniu inflacji i kosztów zarządzania – to 4,6%. Na pozór szału nie ma. Działa tu jednak magia procenta składanego. Zeszły rok był już drugim z rzędu, kiedy norweski rząd więcej z funduszu wypłacił, niż do niego wpłacił. A mimo to łączne aktywa rosną i rosną – bo zyski z inwestycji robią swoje.

Przez 25 lat GPFG został zasilony kwotą 3,5 biliona koron. Jednak same zyski z akcji w tym czasie dodały 6,5 biliona koron. Rok w rok zainwestowane przez społeczeństwo pieniądze procentowały i dzisiaj stanowią wielokrotność tego, co zostało „od ust sobie odjęte” i nie skonsumowane od razu.

Jaki wniosek dla Eli? Odkładać z każdej pensji, dywersyfikować, nie szukać jednorazowej „okazji życia”. Niestety, rzeczywistość długoterminowego oszczędzania może wydawać się nudniejsza niż kupowanie JPG-ów z gorylami za elektroniczne waluty z psem, jednak systematyczność i umiarkowanie dają efekty, co potwierdzają zadowoleni z życia potomkowie Wikingów.

——————————-

Posłuchaj najnowszego odcinka podcastu „Finansowe sensacje tygodnia”

W najnowszym odcinku „Finansowych Sensacji Tygodnia” zastanawiamy się nad tym co zrobić, żeby wykorzystać potencjał tkwiący w polskich nieruchomościach i zapewnić uchodźcom z Ukrainy dach nad głową. „Boję się im wynająć mieszkanie, bo nie wiem jak długo będę musiał to finansować” – mówi wielu Polaków i przedsiębiorców. Co powinien zrobić rząd? Sprawdzamy też konsekwencje ostatnich wytycznych Komisji Nadzoru Finansowego dla banków. To może zwiastować rzeź kredytów hipotecznych. Ale czy KNF nie przesadza? A przede wszystkim: czy się znów nie spóźniła? Zapraszamy do posłuchania pod tym linkiem. Nasz podcast jest też na Spotify, Apple Podcast, Google Podcast i na kilku innych platformach podcastowych.

—————

Szukasz leku na inflację? Maciej Samcik poleca superaplikacje

>>> Przetestuj aplikację Curve, superogarniacza domowych finansów. I zgarnij nagrodę finansową. Ściągając aplikację Curve na swój smartfon (można to zrobić korzystając z tego linku) i zapisując w niej kartę dowolnego banku, de facto sprawiamy, że każda transakcja wymagająca przewalutowania będzie przewalutowywana przez Curve (po kursie bardzo bliskim rynkowemu), a do polskiego banku trafi już jako złotowa – co oznacza, że nie grozi nam przewalutowanie po niepewnym lub kiepskim kursie. Do Curve można przypiąć kilka kart bankowych. Można też wybrać w aplikacji kartę „rezerwową”, na wypadek gdyby ta wybrana domyślnie nie zadziałała. Aplikacja Curve działa w usługach Google Pay i Apple Pay. Curve oferuje też cashback i funkcję dodawania kart lojalnościowych z różnych sieci sklepów. Więcej szczegółów o Curve w tym artykule.

>>> Przetestuj aplikację pozwalającą kontrolować rachunki za prąd. Trójmiejska firma Fortum – renomowany, pochodzący ze Skandynawii sprzedawca energii – oferuje rozwiązanie „Prąd w telefonie”, dzięki któremu – w powiązaniu z inteligentnym licznikiem w Twoim mieszkaniu – możesz bardzo łatwo kontrolować swoje wydatki na prąd, obniżyć rachunki za energię i wygodnie doładowywać konto w czasie rzeczywistym. Z propozycji dołączenia do tej innowacji możesz skorzystać, klikając ten link

>>> Masz sklep internetowy? Ściągnij aplikację ZEN i przyjmuj płatności z niskimi prowizjami. ZEN to wielowalutowe konto z kartą do bezspreadowych zakupów na całym świecie, a także program cashback (dzięki któremu można odzyskać część pieniędzy z zakupów firmowych) oraz przedłużona o rok gwarancja na opłacone kartą ZEN zakupy. ZEN ma też system, dzięki któremu przyjmiesz płatność od swoich klientów w dowolnej formie – kartą płatniczą, BLIK, a także za pomocą PaySafeCard, Trustly, WebMoney, Skrill, Neosurf. Prowizje są najniższe na rynku (0,18% plus 18 gr. za transakcję BLIK oraz 0,45% plus 18 gr. za transakcję kartą Visa lub Mastercard, Apple Pay i Google Pay. Do tego jest błyskawiczne rozliczanie transakcji – pieniądze trafiają od razu na konto w ZEN – możesz je wydać natychmiast. Więcej o ZEN i możliwościach dla małych firm jest tutaj. Polecam też felieton o tym, gdzie jest ten moment, w którym przestajesz w ogóle potrzebować tradycyjnego banku

>>> W imieniu Cinkciarz.pl zapraszam do udziału w loterii z nagrodami. Do wzięcia jest od 5000 zł do 24 000 zł (łącznie 19 losowań, 90 nagród). Żeby wziąć udział w losowaniu, trzeba zbierać punkty za transakcje (im więcej punktów tym większe szanse), w których jedną z walut jest USD, GBP, CHF lub EUR. Jako transakcja traktowana jest nie tylko wymiana walut na platformie Cinkciarz.pl, ale też przekazy pieniężne, transakcje kartowe i płatności internetowe przez Cinkciarz Pay. Szczegóły są pod tym linkiem. A pod tym linkiem więcej o możliwościach, jakie oferuje Cinkciarz.pl tym wszystkim, którzy pewniej się czują, gdy mają pod ręką trochę „twardej waluty”

————-

Skorzystaj z bankowych promocji, sprawdź „Okazjomat Samcikowy”

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Sprawdź inwestycje w fundusze, ETF-y i obligacje ze znakiem jakości Maćka Samcika

>>> Zainwestuj w fundusze TFI UNIQA i dostań 400 zł „samcikowej” premii. Załóż przez internet konto IKE albo konto IKZE i ulokuj pieniądze w jednym z tanich funduszy od TFI UNIQA. Pobiera ono jedne z najniższych w Polsce opłaty za zarządzanie funduszami inwestycyjnymi (dla części funduszy 0,5%). Nie ma też żadnych opłat przy zakupie (a kupujesz, nie ruszając się z fotela). Koniecznie wpisz kod promocyjny: msamcik2022. Za zainwestowania w IKE lub IKZE co najmniej 2000 zł, dostaniesz w prezencie 200 zł na koncie IKE i 200 zł na koncie IKZE. Tutaj możesz założyć przez internet konto IKZE, a tutaj możesz założyć przez internet konto IKE i – jeśli utrzymasz pieniądze do wieku emerytalnego – nie zapłacisz podatku Belki od osiągniętych w tym czasie zysków. Jeśli nie chcesz blokować oszczędności aż do emerytury – załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA. To te same fundusze z niskimi opłatami, ale bez obowiązku „mrożenia” pieniędzy aż do emerytury.

>>> Zainwestuj z Samcikiem i z F-TRUST w fundusze inwestycyjne z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w tysiącach funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Kupuję tam fundusze. Inwestowanie bez opłat dystrybucyjnych po wpisaniu kodu promocyjnego ULTSMA. A w tym poradniku są najważniejsze rady, w co teraz inwestować.

>>> Zainwestuj w antyinflacyjne obligacje firm z MICHAEL STROM DM. Myślisz o tym, jak ochronić oszczędności przed inflacją? Rozważ ulokowanie niewielkiej części pieniędzy w obligacje największych polskich firm. Pomaga w tym dom maklerski Michael / Ström, największe niebankowe biuro maklerskie na rynku obligacji korporacyjnych. Jeśli masz chrapkę na obligacje emitowane przez firmy, to zapraszam do zainwestowania za jego pośrednictwem. Ja też to robię i wkrótce opiszę swój portfel oraz opowiem o tym, jak go zbudowałem z pomocą mojego opiekuna w domy maklerskim (więcej szczegółów o ofercie Michael / Ström pod tym linkiem). A w tym poradniku dwa słowa o tym, ile można zarobić, jakie jest ryzyko i jak inwestować, żeby nie osiwieć z nerwów.

——–

Chcesz porady w sprawie oszczędności? Zapisz się na newsletter Samcika!

I na koniec ogłoszenie. Jeśli masz pytania dotyczące swoich oszczędności, chciałbyś uzyskać moją poradę, to zapisz się na newsletter „Subiektywnie o Finansach”. Do subskrybentów od czasu do czasu wysyłam specjalny e-mail, w którym informuję, w jaki sposób odbiorcy newslettera będą mogli uzyskać na wyłączność moją poradę dotyczącą swojej sytuacji finansowej w czasie kryzysu koronawirusowego. Jak uzyskać poradę na wyłączność? Kliknij tutaj, zapisz się na mój newsletter i bądźmy w kontakcie!

źródło zdjęcia tytułowego: trondmyhre4/Pixabay