W niektórych krajach tradycyjne banki straciły już połowę rynku na takich polach działalności, jak consumer finance, czy płatności. Dla banków, które muszą coraz ostrzej rywalizować z firmami technologicznymi, jest wciąż nadzieja. Muszą jednak wybrać i skutecznie zrealizować jedną z czterech strategii – pisze McKinsey w swoim najnowszym raporcie o przyszłości branży bankowej

Eksperci firmy doradczej McKinsey raz do roku wzbijają się do granic stratosfery, by narysować przyszłość branży bankowej. W najnowszym raporcie, zatytułowanym „Nowe reguły w starej grze: banki w zmieniającym się świecie pośrednictwa finansowego” McKinsey zastanawia się w jakiej kondycji są banki dziesięć lat po kryzysie finansowym oraz jakie strategie powinny przyjąć, żeby najlepiej obronić się przed zagrożeniami, które mogą zagrozić ich egzystencji.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Banki mocniejsze, niż tuż po kryzysie. Ale jest i zła wiadomość

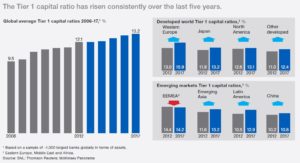

W jakim punkcie są banki, patrząc przez pryzmat najbardziej „grubych” liczb? Na pewno są silniejsze kapitałowo, niż były tuż po kryzysie. Procent kapitału najwyższej jakości (Tier 1) w relacji do skali działalności banków wzrósł przez dziesięć lat z 9,5% do 13,2%. Teoretycznie najsilniejsze kapitałowo są dziś banki w Europie Zachodniej (wskaźnik Tier 1 – 15,9%), choć to po części złudne, bo mają też ogromny nawis złych kredytów, które z łatwością ten kapitał mogą „zjeść”.

Patrząc na wartość zgromadzonego przez banki kapitału można szukać źródeł przyszłych problemów branży głównie w Chinach – tam banki są kapitałowo najsłabsze i nie idzie wcale ku lepszemu (10,6% wskaźnika Tier 1). Sterowany przez rząd boom kredytowy powoduje, że chińskie banki coraz bardziej „jadą na lewarze”, a to się zwykle dobrze nie kończy.

A rentowność? Zwrot z kapitału zainwestowanego w banki przez inwestorów wciąż nie wrócił do poziomów sprzed kryzysu, ale nieco odbił się od dna. Obecnie globalne banki notują wskaźnik ROE na poziomie ok. 9% (tyle dodatkowego dochodu banki „oddają” z zainwestowanych w nie pieniędzy w formie wzrostu zysków przeznaczanych na rozwój lub na dywidendy). W 2012 r., czyli po opadnięciu kryzysowego kurzu średnie ROE branży bankowej wynosiło 8,5%.

McKinsey w szczegółowych wyliczeniach pokazał, że ten wzrost rentowności w ostatnich latach wynikał ze wzrostu efektywności kosztowej banków. Na drugim biegunie są oczywiście spadek marż i wzrost obciążeń regulacyjno-podatkowych (jak np. podatek bankowy).

Kapitalizacja rynkowa banków na świecie wzrosła od 2010 r. z 5,8 biliona dolarów do 8,5 biliona w 2017 r. (inna sprawa, że w ostatnich miesiącach znów mocno spada, czego raport McKinsey już nie uwzględnia).

Czytaj też: O ile spadną przychody banków w najbliższych latach? Scenariusz McKinseya

Biznes bankowy tani jak barszcz. Bo bronią się tylko najwięksi

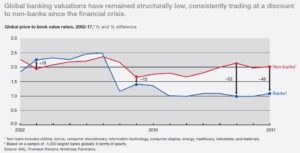

Nastala więc w branży bankowej mała stabilizacja kondycji finansowej, ale światowi inwestorzy wciąż nie są pewni, czy to światełko w tunelu, czy czoło nadjeżdżającego pociągu. Widać to choćby po bardzo niskich wciąż wycenach banków.

Owszem, ich kapitalizacja giełdowa wzrosła, ale wciąż są to wyceny bardzo niskie. Zobaczcie jaka jest różnica w rynkowej wycenie majątku banków i nie-banków. Dobrze jeśli bank jest wart tyle, ile wynosi księgowa wartość jego majątku (czyli tak, jakby nie było w tym banku żadnej wartości dodanej i możliwości, że ten majątek będzie pracował lepiej). W przypadku „niebanków” majątek rynkowo jest wyceniany na dwukrotność wartości księgowej.

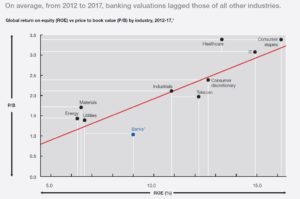

I jeszcze lepszy obrazek: zobaczcie, że nawet branże, które przynoszą inwestorom jeszcze mniejszy zwrot z kapitału, niż banki, mają wycenę rynkową majątku większą, niż bankowe marmury.

Mamy więc biznes, który generuje nie najgorszą rentowność, ale działa na stale zmniejszających się marżach (czyli trzyma się tylko dzięki coraz większej efektywności kosztowej) i ma opinię taką, jak słaby uczeń, po którym nie warto się spodziewać niczego ponad trójczynę. Ten obraz jest o tyle kiepski, że wynika z niego, iż warunkiem przynajmniej utrzymania status quo jest konsolidacja, czyli skupianie się branży wokół największych graczy.

Analitycy McKinseya policzyli jaką część aktywów banków „zjadają” im koszty działalności. Cyferki są w tzw. punktach bazowych, ale jednostki w tym momencie nie mają większego znaczenia. Liczą się te kółeczka, w których jest procentowa różnica między wskaźnikiem kosztów do aktywów w największych i najmniejszych bankach (pod względem wartości rynkowej).

Jak widzicie, ta różnica wynosi od ok. 15% do 75%. To oznacza, że na niektórych rynkach największe banki mają trzy razy lepszą relację kosztów do aktywów w porównaniu z najmniejszymi. Krótko pisząc: słabi i mali nie mają żadnych szans, bo nie posiadają „tłuszczyku”, pozwalającego utrzymać niski wskaźnik kosztów do aktywów, przychodów, czy zysków.

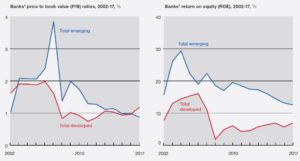

Ten efekt skali powoli zaczyna rzutować na globalny układ sił w bankowości. O ile w ostatnich latach dużo wyżej wyceniane były banki na rynkach wschodzących (były w stanie zapewniać wyższe marże i szybciej rosły), o tyle teraz ich rentowność (ROE – wykres po prawej) niepokojąco zbliża się do rentowności banków w krajach rozwiniętych. A wycena majątku (wykres po lewej) już teraz jest wyższa dla banków w krajach rozwniętych.

Tutaj macie odpowiedź na pytanie dlaczego tak wiele globalnych, silnych marek wycofuje się ostatnio z polskiego rynku bankowego. Dlaczego swoje banki w Polsce sprzedają takie asy jak UniCredit (pozbył się Pekao), Raiffeisen, General Electric (opchnął BPH w cenie złomu), Deutsche Bank czy Societe Generale (właśnie ogłosił, że sprzedaje Eurobank). Po prostu wzrost banków na rynkach rozwijających się nie jest na tyle duży, by zagwarantować działanie efektu skali opisanego powyżej.

Złe to wieści dla nas, zwykłych konsumentów, bo wycofywanie się zachodnich grup kapitałowych i ich zasklepianie się na rodzimych, rozwiniętych rynkach zwiastuje spadek konkurecji na polskim rynku bankowym, wzrost cen usług bankowych i rosnącą dominację państwa w bankowym biznesie (co czasem źle wpływa na rentowność).

Czytaj też: Cztery plagi, które mogą wykończyć banki. I jedna rzecz, która może je uratować (jak dobrze pójdzie)

Dwa trendy, które najbardziej zmienią banki

Czy banki mogą zrobić coś jeszcze poza rośnięciem, by przeżyć? Patrząc z kosmosu McKinsey dostrzega dwa rodzaje czynników, które na to wpływają. Pierwszy to rewolucja technologiczna (wszystkie te biometrie, sztuczne inteligencje, big data, aplikacje mobilne, internet 5G i takie-tam głupotki), a drugi to regulacje (PSD2, czyli dyrektywa o otwartej bankowości, rosnące wymogi kapitałowe czy MIFIDII, który krępuje bankowcom ruchy w sprzedaży inwestycji).

Czytaj: Czy i ty jesteś na celowniku bankowej rewolucji? Może dotknąć 5 mln ludzi w Polsce

Czytaj też: Zaczęło się. Co oznacza dla naszych portfeli unijna dyrektywa PSD2, która właśnie weszła w życie?

Nacisk firm technologicznych, którym prawo i regulacje coraz bardziej sprzyjają, by podgryzały banki, jest już duży i będzie rósł. W Wielkiej Brytanii, gdzie w pełni wdrożono PSD2, w rejestrze firm technologicznych „zasysających” z banków dane o klientach i odbierających im biznes jest 80 fintechów. W Szwecji – to jeden z najlepiej zinformatyzowanych krajów – udział „specjalistycznych dostawców” usug consumer finance wzrósł od 2001 r. z 20% do 60% dziś.

A z kolei w Chinach firmy technologiczne takie jak Alibaba, Tencent, Ping An, czy Baidu przejęły 50% rynku płatności. Może nie jest on tak ważny jak bankowość konsumencka, czy korporacyjna, ale globalnie płatności przynoszą bankom wciąż 15% przychodów. I połowę tego tortu w Chinach już dziś zgarniają technologiczne firmy pozabankowe. U nas jeszcze tak nie jest, ale na rynku płatności rozpychają się różne Sky Cash’e, a taki np. Revolut przejął już – według moich obliczeń – 10% rynku nowoczesnych Polaków-podróżników.

Według McKinseya każdy prezes banku przed snem powinien obsesyjnie myśleć o tym jak odnaleźć się w tych dwóch trendach opisanych powyżej. Analitycy piszą, że te trendy działają na trzy warstwy działalności banków. Po pierwsze: na codzienne bankowanie klientów. Po drugie: na budowę relacji z klientami i wiedzy o ich potrzebach, a po trzecie: na relacje b2b (czyli z innymi partnerami biznesowymi, potrzebnymi by budować infrastrukturę technologiczną do lepszej obsługi klientów).

Czytaj też: Wyniki badań dotyczących podejścia Polaków do fintechów. Bankowcy odetchnęli z ulgą

McKinsey: bankowcu, chcesz przetrwać? Cztery opcje strategiczne

W konkuzjach raportu McKinsey uprzejmie informuje bankowców, że jeśli nie chcą wymrzeć niczym dinozaury, to muszą wybrać jedną z czterech strategicznych opcji. Nawet jeśli nie jesteście prezesami banków, a tylko ich klientami, to proponuję od razu sprawdzić w którą stronę zmierza (lub dryfuje, he, he…) wasz bank.

1. Przerobić bank w organizatora ekosystemu lub kilku ekosystemów do „obsługi” potrzeb klientów. To rozwiązanie dla banków, które są w stanie rywalizować z firmami technologicznymi pod względem oferowania zróżnicowanych usług nie tylko finansowych. I mają zdolność do współpracy z zewnętrznymi partnerami.

O co chodzi? Wejść w jakąś część życia klientów i organizować im ją. Ekosystem kierowcy? To nie tylko kredyt na samochód, ale też aplikacja z rabatami motoryzacyjnymi, program lojalnościowy, wspomaganie optymalizacji kosztów serwisu (mobilna wymiana opon albo myjnia opłacana na jeden klik), wspomaganie umiejętności kierowcy, narzędzia do oszczędzania na paliwie, płacenia za parkowanie, wyszukiwarka miejsc parkingowych… Klient ma być wszechstronnie zaopiekowany. W Polsce w tym kierunku podąża np. bank koncernu Toyota.

Takich ekosystemów jest więcej: życie rodzinne i dzieci, podróże, czy np. wirtualny świat gier. Jeśli bank potrafi być centrum dostarczania klientom różnorakich usług, w tym technologicznych, to będzie nadal ważny dla tych klientów, choć już w nieco innej roli.

2. Przerobić bank na niskokosztowego „producenta” usług finansowych dla… innych. Jeśli jestem w stanie dostarczać kredyty najszybciej, najtaniej, sprawnie oceniać ryzyko i brać na siebie wymogi kapitałowe związane z tą działalnością, to mogę być bankiem, który działa w tle, dostarcza kredyty dla innych, którzy go „opakowują” i sprzedają. A ja mam z tego procent i efekt skali. Doprowadzając do perfekcji low-costowość da się dobrze żyć z „podwyonawstwa”. Jeśli robi się to perfecyjnie…

3. Skupić się na specyficznej niszy biznesowej. Banki niszowe też są potrzebne. Jedne wyspecjalizują się w obsłudze deweloperów, inne w spółdzielniach mieszkaniowych, jeszcze inne w zarządzaniu majątkiem. O tym, że w niszy też można sprawnie funkcjonować przekonuje choćby przykład Citi Handlowego. Bank zarządzany przez prezesa Sławomira Sikorę w porę zszedł do niszy pt. obsługa zamożnych Polaków. I dzięki temu nie skończył jak wiele banków o jego gabarytach, które zostały sprzedane.

4. Działać jak tradycyjny bank, ale zoptymalizowany i zdigitalizowany. Jeśli zawsze byłeś banozaurem, to nie musisz przerabiać się na fintechobank. Możesz nadal być banozaurem, ale zoptymalizowanym. Musisz stawić czoła niższym marżom, więc jeśli nie zautomatyzujesz procesów, nie zracjonalizujesz kosztów placówek, nie wykorzystasz do perfekcji czasu pracowników i nie dasz im instrumentów, by celowali do klientów bez strat – to zbankrutujesz.

Ale jeśli będziesz bankozaurem, który wyciśnie maksimum z bazowo nieefektywnego w XXI wieku modelu biznesowego, to jakoś dasz radę. W USA 60% majątku jest w rękach ludzi mających 60 lat i więcej. W Polsce pewnie bogactwo aż tak „stare” nie jest, ale będzie się „starzało”.

Czytaj też: Bank cię wkurza i drażni? Będziesz musiał się do tego przyzwyczaić

Czytaj też: Czy placówki bankowe w Polsce opustoszeją? Ilu pracowników straci pracę? Te dane zaskakują

Miejsce dla jednego, dwóch banków działających tradycyjnie (z placówkami, „żywymi” pracownikami zamiast botów, infolinią) pewnie jest, ale pod warunkiem, że będzie to bankozaurowatość na powierzchni, a pod spodem będą buzowały sztuczna inteligencja, big data i inne zdobycze XXI wieku.

Cały raport – a w nim mnóstwo szczegółowych wskazówek, tabel i przykładów ze świata – jest tutaj. Warto poczytać jeśli interesujecie się biznesem bankowym lub przyszłością świata finansów w kontekście rozwoju technologii.

Ilustracja tytułowa: Skeeze/Pixabay