Nad rynkiem wynajmu mieszkań zbierają się chmury – opłacalność tej formy inwestowania powoli zaczęła spadać, a na horyzoncie widać czynniki, które mogą przyspieszyć ten trend. Ale czy to oznacza, że zakup mieszkania na wynajem to dziś zły pomysł? Sprawdzam argumenty „za” i „przeciw” tej tezie

Od kilku lat trwa transfer gotówki z nisko oprocentowanych depozytów bankowych, m.in. na rynek mieszkaniowy. Według danych NBP już połowa mieszkań jest kupowana za żywą gotówkę, a nie na kredyt. Czyli: z myślą o inwestycji, jako lokata kapitału. Kilkanaście miliardów złotych rocznie jest zabieranych z banków i inwestowanych długoterminowo w nieruchomości, z myślą o dochodach z wynajmu i o wzroście wartości majątku.

- Jak zacząć inwestować? Jak kupić swój pierwszy ETF? Gdzie go znaleźć i na co uważać? Przewodnik krok po kroku dla debiutantów [POWERED BY XTB]

- Prawdziwym królestwem gotówki nie są Niemcy. Jest nim dalekowschodni gigant znany z nowych technologii. Ludzie wolą tam banknoty. Dlaczego? [POWERED BY EURONET]

- Ile kosztuje nas drogowa brawura? Podliczyli koszty zbyt szybkiej jazdy w skali kraju. Jak „zaoszczędzić” życie i pieniądze? Technologia na pomoc [POWERED BY PZU]

Ostatnie lata zdają się dowodzić, że nieruchomości to rzeczywiście dobry zamiennik dla bankowego depozytu. W banku przy dobrych wiatrach można wycisnąć 2,5% rocznie (przerzucając pieniądze między promocjami – może 3-3,5%). Dochód z najmu był ostatnio dwa razy wyższy. Kupione w celach inwestycyjnych mieszkania zyskiwały też na wartości.

Ale czy tak będzie dalej? A może przeciwnie – za kilka lat inwestorzy nieruchomościowi gorzko zapłaczą, bo popyt najemców spadnie, a alternatywne formy zarabiania pieniędzy staną się bardziej atrakcyjne? Oto przegląd argumentów na korzyść i na niekorzyść kupowania mieszkania na wynajem jako inwestycji i lokaty kapitału.

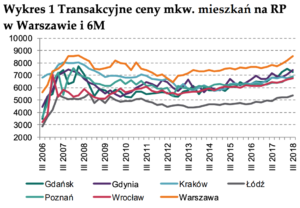

Ceny mieszkań rosną, opłacalność najmu zaczyna spadać

Z dostępnych już danych wynika, że ceny mieszkań przekroczyły poziomy sprzed kryzysu w 2008-2009 r. (co widać na wykresie z raportu NBP o sytuacji na rynku mieszkaniowym). W ciągu ostatnich 12 miesięcy średnia cena transakcyjna metra kwadratowego mieszkania w największych polskich miastach wzrosła o 8,5%. Dwucyfrowe wzrosty cen zanotowano w Białymstoku, Bydgoszczy, Gdańsku, Katowicach i Szczecinie, a w Warszawie jest drożej o 9,4%. W stolicy cena transakcyjna zbliża się do 8200 zł.

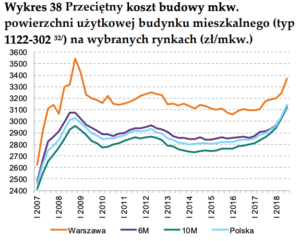

Wzrost cen to nie tylko efekt dużego popytu, ale też wzrostu kosztów budowy: zarówno kosztów pracy jak i materiałów budowlanych. Gospodarka jest w rozkwicie, w Warszawie, gdzie nie spojrzeć trwa budowa – a ceny materiałów wzrosły w ciągu ostatnich dwóch lat o 30%!

Wysokie ceny mieszkań stały się zagrożeniem dla rentowności tego sposobu lokowania pieniędzy. Po pierwsze mniejsza jest szansa, że mieszkanie w przyszłości mocno jeszcze zyska na wartości, a po drugie – dochód z najmu stanowi coraz mniejszą część inwestycji. Średnio dla największych miast rentowność najmu wynosi obecnie 5,02% netto w skali roku, podczas gdy jeszcze pół roku temu wartość ta przekraczała 5,3% netto. To dane firmy Home Broker. Netto, czyli od odjęciu wszelkich kosztów związanych z utrzymaniem mieszkania.

Warto jednak znać miarę, np. jeszcze cztery lata temu rentowność najmu w Warszawie wynosiła 4,3%. Od tamtej pory średnia stawka najmu w Warszawie liczona według tej samej metodologii i wg tego samego raportu wzrosła o 30% – do ponad 55 zł za metr kwadratowy.

Czytaj też: Nie trzeba być już kamienicznikiem, żeby zarabiać na wynajmie. Są już w Polsce spółki REIT-opodobne

Czytaj też: Mają centra handlowe i biurowce. Obiecują 7% dywidendy. Czy opłaca się wejść z nimi w spółkę?

Obecnie rentowność najmu mieszkania kształtuje się tak:

- Białystok 4,47%

- Gdańsk 5,81%

- Katowice 4,56%

- Kielce 4,59%

- Kraków 4,61%

- Lublin 4,79%

- Łódź 4,84%

- Poznań 4,40%

- Rzeszów 4,72%

- Szczecin 4,62%

- Warszawa 5,46%

- Wrocław 5,27%

„Trudno określić, jak będzie kształtowała się rentowność najmu w najbliższych latach. Z jednej strony mamy rosnące ceny mieszkań, za którymi nie nadążają stawki czynszów, a z drugiej, zachodzą zmiany społeczno-demograficzne, które napędzają rynek najmu, takie jak napływ imigrantów czy rosnąca skłonność Polaków do relokacji”

– powiedział mi ostatnio Nikodem Iskra, prezes spółki deweloperskiej Murapol, prowadzącej inwestycje w różnych miastach, nie skupiając się tylko na stołecznym rynku. W długim terminie to właśnie atrakcyjność Polski jako miejsca do pracy i mieszkania, a także liczba jej rdzennych obywateli i ich zamożność będzie decydowała o tym, czy inwestycja w mieszkanie na wynajem będzie się opłacała.

Jak będzie w ciągu najbliższych 10-15 lat wyglądała opłacalność najmu jako inwestycji? Postanowiłem zebrać najważniejsze czynniki, które na to wpływają i ocenić czy będą wpływały pozytywnie, czy też raczej obniżą rentowność najmu. Oczywiście: na wynajmowaniu mieszkań zawsze będzie się zarabiało. Pytanie: czy to będą zyski porównywalne z innymi formami lokowania kapitału, bardziej płynnymi (bo płynny kapitał można np. łatwiej wycofać i przenieść) i mniej kłopotliwymi (bo zarządzanie wynajmem kosztuje, remonty też).

Czytaj też: Śpię spokojnie i wykręcam zyski trzy razy wyższe, niż na bankowej lokacie. Zdradzam jak to robię

Na plus (?): popyt na metry, czyli skąd wziąć 2,1 mln nowych mieszkań? A może… wcale nie będziemy tyle potrzebowali?

Najem jest tym bardziej opłacalny, im trudniej ludziom mieć własne mieszkanie. Oczywiście: z drugiej strony tym trudniej mieć własne mieszkanie im wyższe są ceny nieruchomości, a im droższe mieszkania, tym niższa rentowność najmu, ale… generalnie deficyt mieszkań na rynku i towarzyszące temu ich wysokie ceny nieruchomości raczej pomagają rynkowi najmu.

W Polsce mamy deficyt mieszkań i nie widać szans na jego szybkie zaspokojenie. Według grudniowego raportu think tanku Heritage Real Estate wynosi on w Polsce 2,1 mln mieszkań i będzie się zwiększał. Bo choć liczba urodzeń maleje, to coraz więcej osób chce mieć swoje własne „M” – mowa o singlach i tych, co żyją na kocią łapę i chcą w razie potrzeby mieć gdzie spaść „na cztery łapy”. To dlatego, ci którzy kupują mieszkanie z myślą o inwestycjach raczej nie mają problemów ze znalezieniem lokatorów.

Przynajmniej na razie. Bo w przyszłości na to czy w Polsce będzie za mało czy za dużo mieszkań – innymi słowy: czy ten deficyt mieszkaniowy się sam „zalepi”, czy też nie będzie w stanie – a w konsekwencji też na popyt na nynajem, wpłyną czynniki, takie jak:

- „uwalnianie” mieszkań przez starsze osoby, które dziś w nich mieszkają (zwykle są to duże mieszkania!)

- długość „życia” mieszkań już wybudowanych (wielka płyta trzyma się dobrze!)

- przyrost naturalny i „wędrówki ludów” – ile osób z Polski wyjedzie, a ile tutaj napłynie?

- zamożność społeczeństwa i dostęp do kredytów

Dwa pierwsze z tych czynników w długim terminie raczej popytowi na najem nie będą sprzyjały. Dwa kolejne to wielka zagadka, przewidywanie tego przypomina wróżenie z fusów, ale…

Czytaj więcej o tym: Jak zmiany demograficzne wpłyną na popyt na mieszkania? Deweloperzy szykują się na gorsze czasy

Czytaj też: Czy wybrać kredyt z niskim wkładem własnym, czy z wysokim?

Na minus: wielka polityka i wielkie pieniądze funduszy inwestycyjnych

Rynek najmu może zaburzyć polityka państwa, które może chcieć „zalepić” dziurę i w dodatku wpłynąć na obniżenie cen. Jest wart 4,5 mld zł program wspierania budowy mieszkań czynszowych – według założeń ma powstać 30.000 mieszkań w ciągu 10 lat. Na razie jednak podpisano 72 umowy kredytu na łączną kwotę 374 mln zł przeznaczone na finansowanie 3292 mieszkań. Dla porównania oddano do użytku 989 mieszkań.

Jest program Mieszkanie Plus w ramach, którego na gruntach należących do samorządów, czy spółek skarbu państwa budowane są mieszkania na wynajem lub wynajem z opcją dojścia do własności (czyli jednak najem traktowany jest jako coś gorszego). Twórcy chwalą się, że mogą zbudować 28.000 mieszkań. Brzmi super, tylko lokalizacje pozostawiają wiele do życzenia: pilotaż programu to budowa mieszkań w Jarocinie, Kępnie i Białej Podlaskiej.

Jest nowy program, który ruszył w tym roku, czyli Mieszkanie na start – to dopłaty do wynajmu mieszkań. Dopłaty są jednak np. dla gospodarstw dwuosobowych, których miesięczny dochód nie przekracza 90% średniego wynagrodzenia, czyli ok. 4300 zł brutto. Czyli mokry kapiszon.

O ile rząd być może nie zniszczy swoimi poczynaniami rynku najmu, to zagrożeniem dla osób żyjących z wynajmu mogą się stać wielkie, zagraniczne fundusze inwestycyjne, które kupują hurtowo całe osiedla i zamierzają wprowadzać na rynek mieszkania na wynajem w sporych ilościach. Tacy inwestorzy mają niższe jednostkowe koszty działania (efekt skali), więc mogą obniżać czynsze. I psuć rynek, rozpalony dziś do czerwoności wysokimi cenami, które muszą płacić najemcy.

Na minus: wyższe stopy i wzrost oprocentowania depozytów oraz kredytów

Na obniżkę atrakcyjności najmu wpływ miałaby zmiana stóp procentowych. Dopóki Rada Polityki Pieniężnej nie podniesie stóp procentowych – na co w trakcie najbliższego roku się nie zanosi – rentowność z najmu nadal będzie przewyższać oprocentowanie depozytów. Ostatnio prezes NBP powiedział, że stopy mogą pozostać bez zmian nawet do końca kadencji obecnej RPP, czyli do 2022 r.

Czy tak się stanie? O ile faktycznie inflacja GUS-owska jest niska, to do ruszenia stóp mogłyby zmusić RPP globalne załamanie gospodarki, kryzys gospodarczy lub duży odpływ kapitału z Polski, a tym samym osłabienie się złotego. Wtedy Rada musiałaby gwałtowanie podwyższać stopy by zatrzymać ucieczkę kapitału.

To czarny scenariusz, ale nie tak zupełnie niemożliwy. Wiadomo już, że ten rok nie będzie dla gospodarki tak wyśmienity jak ubiegły (przed cyklami koniunkturalnymi nie ma ucieczki). Pytanie brzmi: czy gospodarką nie zatrzęsie jakiś nieprzewidziany wstrząs. Na jeden właśnie się zanosi – to bezumowny Brexit.

„Przy założeniu średniej wysokości czynszu możliwego do uzyskania w Warszawie, rentowność inwestycji mieszkaniowej nadal była wysoka względem oprocentowania lokaty bankowej, zmniejszyła się nieco względem oprocentowania 10-letnich obligacji skarbowych. Relacja kosztów obsługi kredytu mieszkaniowego do czynszu najmu nadal umożliwia finansowanie kosztów kredytu przychodami z najmu”

– czytam w raporcie NBP. Dla przypomnienia: oprocentowanie 10-letnich obligacji skarbowych wynos wynosi 2,5% po pierwszym roku, a później 1,5% ponad inflację. Jak się zatem rozkłada rentowność najmu do innych sposobów inwestowania/oszczędzania pieniędzy przez gospodarstwa domowe? Interesują nas dwie linie – ciemnozielona (rentowność najmu vs oprocentowanie depozytów) oraz turkusowa (rentowność najmu vs oprocentowanie rządowych obligacji). Można też zerknąć na linię czerwoną, czyli porównanie rentowności najmu z inwestowaniem pieniędzy w akcje.

W krótkim terminie – roku, może dwóch – dochodowość najmu nie jest zagrożona. Ale pamiętam czasy – nie tak dawno, siedem-osiem lat temu – gdy oprocentowanie depozytów znacznie przekraczało dochód z wynajmu mieszkania. Dziś mamy sytuację, w której dochód z depozytu bankowego jest historycznie najniższy, zaś rozgrzana gospodarka i imigranci ze Wschodu napędzają czynsze najmu.

To najlepsza możliwa konfiguracja wydarzeń dla posiadaczy nieruchomości na wynajem, ale ona nie potrwa wiecznie. Spowolnienie gospodarcze obniży popyt na wynajem, zaś stopy procentowe w końcu pójdą w górę. Zatem realna różnica między oprocentowaniem depozytów (2,5%) i rentownością najmu (5%) może się zmienić. W pierwszym przypadku – na plus. W drugim – na minus.

A – jak nadmieniłem wcześniej – wycofanie się z inwestycji nieruchomościowej, gdy przestanie dobrze zarabiać, jest trudne i kosztowne, dlatego inwestycje w nieruchomości na wynajem mają sens, gdy przynoszą wyraźnie wyższy zysk w stosunku do oprocentowania lokat. Wzrost stóp procentowych to też wyższe koszty odsetek dla tych, którzy inwestują w nieruchomości na kredyt. Z ich punktu widzenia może wzrosnąć baza kosztowa. Choć z drugiej strony zapewne spadną wtedy ceny mieszkań, więc będzie też efekt pozytywny.

Na minus: podatkiem w kamienicznika, czyli zmiany prawa

Inwestowanie w nieruchomości to równeż ryzyko podatkowe. Objawiło się ono w wyroku Naczelnego Sądu Administracyjnego, który opisała „Gazeta Wyborcza”. Chodziło o przypadek pani Anny, która była właścicielką kilku mieszkań i nieźle na nich zarabiała. Rentowność była wysoka, bo pani Anna płaciła ryczałtowy podatek w wysokości 8,5% od dochodów z najmu. Ale gdy chciała dokupić kolejną nieruchomość coś ją tknęło i dopytała w skarbówce czy może nadal płacić ryczałt.

Urząd skarbowy uznał, że nie. I podkreślił, że ryczałt jest przeznaczony do najmu prywatnego, a wynajem większej liczby mieszkań można uznać za działalność gospodarczą i tak też ją opodatkować, czyli np. podatkiem liniowym 19%. I pani Anna musiała założyć działalność gospodarczą. Czy zatem na wszystkich właścicieli kilku mieszkań powinien paść teraz blady strach? Opłacalność najmu mocno by w takim przypadku spadła.

Groźna z punktu widzenia właściciela mieszkania jest sytuacja gdy najemca przestaje płacić i nie można go eksmitować – a tak jest w przypadku kobiet w dziećmi. Media opisywały niedawno perypetie właściciela nowego mieszkania na Służewcu, którego lokatorka nie płaci czynszu od dwóch lat, a że ma małe dziecko, to nie można jej eksmitować (miasto musiałoby wskazać lokum socjalne). Zdesperowany właściciel wynajął więc osiłów, którzy wymienili zamki i wprowadzili się do jednego z pokoju. Sprawa jest w toku.

Pytanie czy nie zostanie ograniczony najem krótkoterminowy, który dziś kwitnie dzięki takim pośrednikom jak AirBnB. A to on w dużej mierze podbija średnią rentowność najmu na polskim rynku. Branża hotelowa może wymusić na rządzie przykręcenie śruby tym, którzy żyją z wynajmowania mieszkań na krótko.

Czytaj: Czarodzieje z Lion’s House, czyli kup apartemant i zarabiaj 10% rocznie. Bez ryzyka. Na kredyt

Długoterminowe spojrzenie na nieruchomości. Ich atrakcyjność to tylko mit?

W serwisie społecznościowym LinkedIn znalazłem wyliczenia znajomego znajomego, który policzył hipotetyczną rentowność inwestycji w mieszkanie od 1998 r. porównując ją z dochodami z innych lokat kapitału. Biorąc pod uwagę miesięczne średnie ceny mieszkania w Warszawie, WIBOR, marżę kredytu na 100% nieruchomości, wzrost ceny mieszkania, wzrost czynszu najmu – zarobiłby w ciągu tych 20 lat… ok. 320% – bez kosztów urządzania lokalu i remontów.

Indeks warszawskiej giełdy akcji WIG wrósł przez ten czas o 330%. Z rolowania lokat wyszłoby nawet więcej, bo 350% zysku. Wniosek? Inwestowanie w nieruchomości na przestrzeni wielu lat wcale nie przynosi takich kokosów, zwłaszcza biorąc pod uwagę brak płynności i koszty „operacyjne” zarządzania mieszkaniem. Zresztą o czym my tu mówimy, skoro średnia stopa zysku z inwestycji w indeks giełdowy WIG w skali ostatnich 20-25 lat przynosiła 8-9% zysku, nie licząc dywidend?

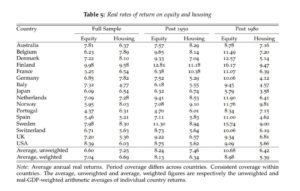

Na poparcie swojej tezy ów finansista wkleił jeszcze taką tabelkę, która porównuje stopy zwrotu z rynku nieruchomości i kapitałowego w różnych krajach na przestrzeni dziejów. Wynika z niej, że akcje dawały lepsze stopy zwrotu. Obawiam się, że w tym przypadku nie ma jednej uniwersalnej prawdy – wiele zależy od momentu wejścia i wyjścia z danej inwestycji, czyli tego czy mieszkanie kupowaliśmy za franki w pierwszej połowie 2008 roku? A może za franki w 2006 r. po czym przewalutowaliśmy kredyt? No i w jakiej lokalizacji?

Obawiam się, że w tym przypadku nie ma jednej uniwersalnej prawdy – wiele zależy od momentu wejścia i wyjścia z danej inwestycji, czyli tego czy mieszkanie kupowaliśmy za franki w pierwszej połowie 2008 roku? A może za franki w 2006 r. po czym przewalutowaliśmy kredyt? No i w jakiej lokalizacji?

Tak samo jest z rynkiem akcji – punkt widzenia będzie się różnił od tego czy weszliśmy nań jesienią 2007 r. czyli w szczycie hossy, a wyszliśmy z niego w panice w lutym 2009 r. – notując potężną i nie do odrobienia stratę?

Można się natomiast zastanawiać czy rentowność najmu nie jest dziś na „górce” i czy ludzie, którzy kupują teraz po wysokich cenach mieszkania na wynajem z założeniem, że do końca życia będą z tego mieli bezpieczne 5% „na czysto”, jednak się nie rozczarują. Owszem, na najmie zawsze się będzie jako-tako zarabiało. Ale czy to będzie lepszy biznes, niż położenie pieniędzy na depozycie bankowym, zakup obligacji czy długoterminowa inwestycja w indeks giełdowy?

źródło zdjęcia: StockSnap/Pixabay