Co zrobić z pieniędzmi, gdy świat drży w posadach? Być może to dobry moment na to, by zacząć je systematycznie inwestować w udziały firm z całego świata – zamiast czekać, aż wydrukowane przez banki centralne biliony euro i dolarów zaleją świat i oszczędności w bankach zacznie zjadać inflacja? Co przemawia za taką decyzją, a co przeciw? I jaki sposób inwestowania wybrać, gdy już zdobędziemy się na odwagę?

Większość z nas zastanawia się, co robić z pieniędzmi w tak niepewnych czasach, jakie teraz nastały? Z jednej strony mocno spadły ceny akcji na światowych giełdach (przeciętnie o 25-30%). Z drugiej strony wciąż słyszymy o tym, że banki centralne zapowiadają – lub już zaczęły – dodruk gigantycznych ilości pieniędzy, by wpompować je w sektor bankowy lub bezpośrednio w gospodarkę. Co to oznacza dla naszych oszczędności? Czytaj dalej

- Ważny dylemat: która waluta będzie w przyszłości odpowiednikiem złota w świecie tradycyjnych pieniędzy, skoro nie „zielony”? Szukamy! [POWERED BY WALUTOMAT]

- Jak ubezpieczyć przedszkolaka i ucznia? Jak sprawdzić, czy oferowana w szkole polisa sprosta coraz bardziej złożonej rzeczywistości? [POWERED BY PZU]

- Jak przygotować swój biznes na burzliwy czas? Oto lista największych wyzwań. Jak nimi zarządzać jeśli prowadzisz małą lub średnią firmę? [POWERED BY E-FAKTOR]

Artykuł jest częścią akcji edukacyjnej „Pasywne inwestowanie w ETF-y”, której partnerem jest Finax. Szczegóły akcji oraz wcześniejsza artykuły znajdziesz pod tym linkiem

Nie wiadomo, czy polityka banków centralnych, by „zasypać” kryzys finansowy nowo wydrukowanym pieniądzem spowoduje wzrost inflacji (i czy już teraz, czy dopiero po kryzysie), ale wielu posiadaczy oszczędności w bankach czuje się nieswojo. Zwłaszcza w sytuacji, gdy pieniądze te są zdeponowane w walucie, która nie należy do najpotężniejszych na świecie (tak, myślę tutaj o depozytach w polskich bankach i w polskiej walucie). A więc jest podatna na spadek kursu, gdyby spadło do niej zaufanie światowych inwestorów.

Inflacja i dewaluacja – to dwaj najwięksi wrogowie naszych oszczędności. I dwa najważniejsze argumenty, które sprawiają, że moje prywatne oszczędności nie leżą w całości w bankach. Część z nich pracuje na rynku kapitałowym. Bo udziały w firmach (do ich zakupu sprowadza się posiadanie jednostek funduszy inwestycyjnych lub ETF-ów) to realny majątek, który jest niepodatny na inflację oraz dewaluację waluty.

Na światowych giełdach przez 11 lat panowała hossa, a jedną z jej przyczyn – poza wzrostem rentowności firm – było zwiększenie wartości pieniędzy krążących w gospodarce. Im więcej banki centralne drukowały banknotów lub elektronicznych pieniędzy, tym wyższe były ceny akcji. Realnie odzwierciedlały wartość majątku firm wyrażoną w coraz mniej wartym pieniądzu.

Czytaj więcej: Ile tak naprawdę zarabiają dla nas fundusze inwestycyjne? Jaką część zysków pochłaniają opłaty? Europejski nadzór to prześwietlił i…

Krach cen akcji. Czy to czas, żeby się bać, czy czas, by… korzystać z okazji?

Co więc się stało, że ceny akcji drastycznie spadły? Ich udziałowcy po prostu poczuli potrzebę zamiany swoich aktywów na żywą gotówkę, przygotowując się na scenariusz katastrofy gospodarczej, w której firmy bardzo długo będą zarabiały bardzo mało pieniędzy.

Wielki kryzys nie jest niemożliwy, ale raczej nie zmiecie on z rynku kilku tysięcy największych globalnych firm. Wiele z nich na kryzysie skorzysta, bo utonie ich konkurencja. Światowa gospodarka prędzej czy później się odrodzi, a wraz z nią – wartość firm.

Patrząc z tej strony, może warto podejść do krachu cen akcji jak do… okazji do taniego ich zakupu. Jeśli kupuję udziały w przyszłych zyskach jakiejś firmy o jedną trzecią taniej, niż kupiłbym jeszcze dwa miesiące temu, to jest to raczej dobry interes, niż zły.

Oczywiście: nie wiemy, czy ceny akcji nie spadną jeszcze bardziej. Niektórzy analitycy twierdzą, że mogą być jeszcze znacznie tańsze. Tyle, że czekanie na ten najlepszy moment nie ma sensu – zwykły ciułacz nie ma instrumentów, by idealnie „trafić w dołek”. Może po prostu kupować taniejące akcje małymi porcjami, stale za tę samą kwotę.

Tutaj macie porównanie wszystkich krachów na amerykańskiej giełdzie z ostatnich 100 lat. Jeśli ten kryzys nie jest inny, niż wszystkie dotychczasowe – i nie pokaże nowego wymiaru kryzysu – to sytuacja jest taka, jak na załączonym obrazku:

Patrząc na wyniki innych obliczeń można powiedzieć, że w USA ceny akcji są wciąż relatywnie wysokie. Zapraszam do poczytania i pooglądania wykresów znajdujących się pod tym linkiem.

Akcje firm nie są jedynym rodzajem aktywów, który zabezpiecza realną wartość majątku w długim terminie. Podobnie mówi się o złocie, a także o nieruchomościach. W ich przypadku też nie jest tak, że zawsze się zarabia. W kryzysie nieruchomości mogą tracić na wartości nawet 20-25% (bo np. zwalniani z pracy właściciele potrzebują gotówki), a złoto przez ostatnich kilka lat spadło z 2000 dolarów za uncję do 1250 dolarów (a potem się odbiło).

OBEJRZYJ TEŻ: zapis ekskluzywnego webinarium poświęconego lokowaniu oszczędności w czasach zarazy, które było dostępne wyłącznie dla subskrybentów newslettera „Subiektywnie o finansach”. Chcesz też mieć na wyłączność dostęp do tego typu wydarzeń? Już teraz zapisz się na newsletter, żeby nie ominął Cię żaden bonus.

Chcesz mieć polisę od inflacji? Oto zasady, którymi powinieneś/powinnaś się kierować

W długim terminie nic się nie zmienia: zarówno udziały w firmach (czyli w realnym majątku), jak i złoto, oraz nieruchomości są odporne na spadek realnej wartości pieniądza. A jeśli ich cena spada – to jest to nic innego, jak okazja, żeby kupić tę „polisę od inflacji” po lepszej cenie.

Należy przestrzegać tylko kilku reguł:

– nie lokujemy na rynku kapitałowym, w złoto lub nieruchomości pieniędzy, które moglibyśmy w przewidywalnym terminie potrzebować (chodzi o to, żeby nie musieć pozbywać się aktywów po kiepskiej cenie, gdyby akurat był dołek ich wartości)

– nie lokujemy wszystkich pieniędzy w jednym miejscu, rozkładamy ryzyko

– nie lokujemy wszystkich pieniędzy przeznaczonych na daną inwestycję w jednym czasie. Najlepsza możliwa strategia to zakup na raty i uśrednianie ceny, po której wchodzimy do gry.

Czytaj też: Inwestowanie pasywne kontra aktywne – który styl wygrywa w lokowaniu oszczędności?

W przypadku kupowania udziałów w firmach aspekt strachu w takich czasach, jakie mamy teraz, jest szczególnie istotny, bo ceny akcji zmieniają się dużo szybciej, niż nieruchomości, czy złota. Jeśli słyszymy, że ktoś w ciągu miesiąca „stracił” jedną trzecią swoich pieniędzy, bo trzyma pieniądze w akcjach, to nie chcemy iść jego drogą i trzymamy pieniądze w banku, gdzie w ciągu 20 lat… inflacja zje jedną trzecią ich wartości.

O ile to, że inflacja zje dużą część wartości pieniędzy w banku jest pewne… jak w banku, o tyle w przypadku przechowywania części pieniędzy na rynku kapitałowym ponosimy przede wszystkim ryzyko, że wartość pieniędzy będzie się mocno wahała. Ale to są realne kawałki prawdziwych firm, które w długim okresie będą wyceniane tak, jak na to zasługują dzięki swojej działalności.

Bądź udziałowcem firm, w których wydajesz 70% swojego domowego budżetu

Stosunkowo łatwym sposobem ulokowania pieniędzy w kawałki własności przedsiębiorstw z całego świata – teraz w dodatku przy bardziej rozsądnych, niż jeszcze rok temu (choć nie wiadomo, czy już najniższych) cenach – są ETF-y, czyli tzw. jednostki indeksowe. W jednym ETF-ie zawierają się udziały w kilkudziesięciu lub kilkuset firmach należących do giełdowego indeksu. Kupując ETF kupujesz więc coś w rodzaju paczki zawierającej po jednej akcji każdej z firm.

Kupując ETF-a odzwierciedlającego notowania indeksu akcji S&P 500 de facto stajesz się udziałowcem wszystkich 500 największych firm w USA. A kupując ETF odzwierciedlający indeks MSCI World – de facto wchodzisz w buty współwłaściciela największych firm na świecie.

Dlaczego to rozwiązanie staje się coraz popularniejsze? Bo jest łatwe – nie trzeba nic wybierać, po prostu kupuje się ETF i ma się od razu wszystkie spółki z danego indeksu. I jest tanie – koszty zakupu ETF-a są z reguły dużo mniejsze, niż koszt zakupu udziałów w funduszu inwestycyjnym (choć są wyjątki). Jest też dostępne praktycznie dla każdego: żeby kupić nieruchomość trzeba mieć grubszą gotówkę, a do zakupu udziałów w największych firmach na świecie wystarczy np. 250-500 zł miesięcznie.

Jedną z firm oferujących możliwość zakupu ETF-ów polskim ciułaczom jest słowacki fintech Finax. Jego twórcy chwalą się, że w ETF-ach, które ma na swojej platformie „mieści się” ponad 5.500 firm, na których produkty i usługi światowi konsumenci wydają 70% swoich domowych budżetów.

Osobiście lokuję oszczędności zarówno w „zwykłych” funduszach inwestycyjnych (są wśród nich naprawdę tanie „sztuki”, o czym piszę choćby w sąsiednim cyklu edukacyjnym „Wyciskanie emerytury”), jak i w ETF-ach, w tym za pośrednictwem Finax-a, który jest jednocześnie partnerem niniejszego cyklu edukacyjnego. Ale platformę Finax recenzowałem już wcześniej – zwracałem uwagę m.in. na to, że wykorzystuje robodoradztwo do układania klientom portfeli ETF-ów (tutaj znajdziecie tę recenzję).

Finax poprosił mnie, żebym przekazał Wam, że jego ludzie odpowiedzą na wszystkie Wasze pytania i wątpliwości. Możecie się zarejestrować klikając w ten link, dzięki czemu unikniecie – o ile zdecydujecie się również na wpłatę min. 100 zł najpóźniej do 9 kwietnia 2020 r. – opłaty manipulacyjnej pobieranej przez Finax od wpłat poniżej 1000 euro – zwolnienie obowiązuje przez cały okres trwania umowy, a więc już każda Wasza wpłata będzie zwolniona z tej prowizji.

Czytaj też: Czy inwestowanie pasywne zbawi polską giełdę? Robot jest tańszy, niż analitycy, ale czy bardziej niezawodny?

Czytaj też: Śpię spokojnie wykręcam trzy razy więcej, niż na depozycie. Jak to robię?

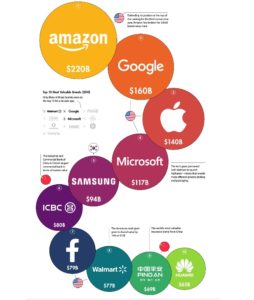

Pomysł na to, by właśnie teraz zacząć lokować oszczędności w kawałki własności kilku tysięcy największych na świecie firm – tych samych, na których produkty wydajecie znaczną część swoich domowych pieniędzy – jest wart rozważenia. Tym bardziej, gdy nie wymaga to decyzji dotyczącej wszystkich posiadanych oszczędności, a tylko pierwszej wpłaty. Są wśród tych firm takie asy, jak Coca-Cola, Apple, Amazon, Google, Facebook, Uber, McDonalds, Ford, Samsung, Alibaba, WalMart… Najpotężniejsze firmy świata dzielą się na takie branże i „mieszkają” w tych stronach świata:

A tak się nazywają (źródło: Visual Capitalist)…

Wpłacanie kilku stówek miesięcznie – ja tak właśnie postępuję – w większości przypadków nie będzie stanowiło nadmiernego obciążenia domowego budżetu, a zabezpieczy pieniądze na wypadek scenariusza, w którym wartość depozytu na lokacie bankowej zostałaby zjedzona przez inflację oraz dewaluację polskiej waluty.

—————-

Partnerem edukacyjnego cyklu o ETF-ach jest słowacki fintech Finax, który niedawno otworzył dla polskich ciułaczy możliwość lokowania pieniędzy w ETF-y z całego świata. Finax oferuje – w ramach zakupu online – dziesięć ETF-ów od czterech renomowanych dostawców (Black Rock, State Street, UBS lub Deutsche Bank), z których – w ramach usługi robodoradztwa – pomaga klientom zbudować „automatyczny” portfel inwestycji. Wygląda to tak, że klient wpłaca miesięczną „składkę”, zaś Finax automatycznie rozkłada te pieniądze między ETF-y w zależności od sytuacji i profilu danej osoby.

Partnerem edukacyjnego cyklu o ETF-ach jest słowacki fintech Finax, który niedawno otworzył dla polskich ciułaczy możliwość lokowania pieniędzy w ETF-y z całego świata. Finax oferuje – w ramach zakupu online – dziesięć ETF-ów od czterech renomowanych dostawców (Black Rock, State Street, UBS lub Deutsche Bank), z których – w ramach usługi robodoradztwa – pomaga klientom zbudować „automatyczny” portfel inwestycji. Wygląda to tak, że klient wpłaca miesięczną „składkę”, zaś Finax automatycznie rozkłada te pieniądze między ETF-y w zależności od sytuacji i profilu danej osoby.

Finax oczywiście nie gwarantuje osiągnięcia określonych zysków. Ale w ramach licencji maklerskiej przyznanej przez Narodowy Bank Słowacji każdy klient jest chroniony na wypadek defraudacji lub upadłości jednego z emitentów ETF-ów. Ochrona obowiązuje do kwoty 50.000 euro.

Wszystkie ETF-y ze „stajni” Finax są notowane w euro lub dolarach (z punktu widzenia polskiego inwestora wchodzi więc ryzyko walutowe, w zamian mamy możliwość zróżnicowania walutowego naszego portfela). Firma pobiera 1,2% opłaty za zarządzanie pieniędzmi klientów rocznie (poza opłatami, które pobierają firmy zarządzające ETF-ami, ale one są już zawarte w ich wycenach). To dodatkowy koszt, którego nie ponosimy kupując ETF-y samodzielnie. Ale wtedy płacimy z kolei prowizje maklerskie.

Obecnie testuję tę firmę na swoich prywatnych pieniądzach. Dla mnie będzie to dywersyfikacja aktywów – na razie jeszcze na niewielkich kwotach – o systematyczne kupowanie kilku ETF-ów od renomowanych dostawców. Więcej o Finax znajdziecie w tej recenzji na „Subiektywnie o finansach”.

Do zobaczenia w kolejnym odcinku tego cyklu. W komentarzach wpisujcie pytania o ETF-y oraz o tę konkretną firmę, będę prosił jej przedstawicieli, by się ustosunkowali do wszystkich zagadnień, które podrzucicie.