Answear.com – jedna z największych rodzimych firm e-commerce – idzie na giełdę. Inwestorów może kusić wizja „drugiego Allegro” i nieprzeciętnych wzrostów kursu akcji, ale czy marzenia nie zderzą się ze ścianą? Jeśli chodzi o kupowanie ubrań, wychodzimy na skąpców i coraz chętniej wolimy kupić ciuch z drugiej ręki (bo tak jest tanio i ekologicznie), niż wypełniać szafy w małych mieszkaniach nowymi ubraniami. Czy internetowy sprzedawca ubrań, to dziś dobry biznes?

Coraz więcej osób „przeprasza się” z polskim rynkiem kapitałowym i po latach nieobecności przesuwa nań pieniądze z banków, czy obligacji. W wyciągnięciu ręki na zgodę pomógł ogromny sukces Allegro, naszej największej internetowej platformy zakupowej. Kto kupił akcje w ofercie publicznej (IPO) po 43 zł mógł zarobić 60-110% w zależności od tego czy i kiedy sprzedał akcje. Dziś wycena jednej akcji to ok. 70 zł. W październiku wzrosła liczba rachunków maklerskich o 10.000 sztuk – może mieć to związek z debiutem Allegro.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Po Allegro na giełdę szedł Canal+ – ale z niewiadomych względów w ostatniej chwili zrezygnował z oferty publicznej. Teraz do startu notowań na GPW szykuje się kolejna duża, rozpoznawalna spółka – krakowski sklep internetowy Answear.com. Sektor e-commerce przeżywa teraz swoje miodowe lata, więc może być ciekawie.

A jeśli dodamy, że twórcą Answear.com i większościowym właścicielem jest Krzysztof Bajołek, weteran giełdowego parkietu i wybiegów mody, który „zapełnia nasze szafy od prawie 30 lat”, to obok takiej oferty nie można przejść obojętnie. Czy jednak akcje jego spółki powinny zapełnić nasze rachunki maklerskie?

W sieci liczy się czas. Answear terminami dostaw konkuruje z Amazonem

Czym jest Answear.com i dlaczego może budzić zainteresowanie? To najnowocześniejszy w tej części kontynentu internetowy sklep z odzieżą i obuwiem. Na Zachodzie większy jest Zalando, czy Asos. Sklep działa na 7 rynkach, ma 11 mln odwiedzin miesięcznie.

Answear.com założył Krzysztof Bajołek, który na sektorze modowym zjadł zęby. Dziś marki takie, jak damska Mohito, czy młodzieżowa House należą do LPP. Ale założył je właśnie ten krakowski biznesmen, który w odzieżówkę wszedł już na początku lat 90. i rozwinął spółkę Artman, którą LPP przejął za 400 mln zł. Oprócz Answear.com jest właścicielem rozwijanego od kilku lat sieci sklepów Medicine (na bazie upadłego i przejętego Reportera).

Answear.com w 67% należy do kontrolowanego przez Bajołka funduszu Forum X FIZ, a reszta jest w rękach inwestora finansowego – do spółki w 2013 r. wszedł znany fundusz MCI, który inwestuje w technologiczne firmy, np. we Frisco.

Jesteśmy świadkami kilku trendów, które zmieniają obraz zakupowego rynku odzieżowego. Jak pisaliśmy, klienci przerzucają się na sklepy multibrandowe, czyli takie, w których jest wiele marek do wyboru. Nie chcą już wchodzić, wybierać i przymierzać – zakupy mają być unikalnym doświadczeniem, a sklepy – showroomami.

To sprawia, że marki odzieżowe mogą w perspektywie kilku lat mieć problemy, pandemia tylko przyspieszyła ten trend. W Wielkiej Brytanii sklepy padają jak muchy, w Wielkiej Brytanii upadła Arcadia Group, właściciel takich marek jak Topshop, Dorothy Perkins, w USA na potęgę zamykają się sklepy GAP, problemy ma H&M (Zara i jej właściciel radzą sobie o niebo lepiej).

Po drugie – pandemia stała się katalizatorem e-handlu i nakręciła zainteresowanie spółkami technologicznymi, a takimi właśnie muszą stać się zwykli do tej pory dystrybutorzy ubrań, czy butów. Technologiczne ramię CCC, sieć e-obuwie, na postawie odcisku stopy dobiera buty. Są aplikacje, w których możemy wirtualnie przymierzyć ubrania. Można to zrobić m.in. przy pomocy apki polskiego star-upu WearFits.

Do tego ubrania coraz chętniej kupujemy przez internet. Żeby kupić spodnie czy koszulę z internetu trzeba pokonać barierę psychologiczną. Jeśli będzie źle leżeć, dobierzemy niewłaściwy rozmiar, to tylko stracimy czas i zablokujemy sobie pieniądze na koncie sklepu dopóki przesyłka zwrotna nie dojdzie do adresata. LPP, CCC błyskawicznie odrobiły lekcje z pandemii i przestawiły zwrotnice na e-handel. Czy nowe trendy nakręcą zainteresowanie zaupami w Answear.com?

„W Polsce przewaga sklepów wirtualnych może być nawet większa niż na Zachodzie, bo nie zdążyliśmy w porę rozwinąć zwykłego handlu. Nie mamy w miastach, zwłaszcza mniejszych, handlowych uliczek, są tylko centra handlowe w większych ośrodkach, tymczasem wszyscy Polacy chcą mieć dostęp do szerokiej oferty towarów, wybór. Zapewnić to może tylko sklep internetowy”

– mówił w jednym z wywiadów Krzysztof Bajołek. Ale czy będzie to sklep internetowy Answear.com? Jego przewagą są terminy dostaw. Zalando może ma większy wybór, ale jego magazyny są w Niemczech i na towar trzeba czekać dłużej. Oto ciekawe zestawienie, które pokazuje terminy dostaw z różnych sklepów internetowych. Answear jest zdecydowanym liderem, z którym może mierzyć się Amazon, który dostarcza towary nawet w 1 dzień (no ale to sklep z większą ofertą, nie tylko z ubraniami).

Znów chcą nam sprzedać drogie akcje. Czy to już nowa e-tradycja?

To nie będzie duży debiut. Spółka chce pozyskać z emisji nowych akcji ok. 65 mln zł, które zostaną przeznaczone na rozwój. Oprócz tego do sprzedaży trafi część istniejących akcji należących do MCI (16%). Maksymalna cena akcji ma wynieść 36,5 zł, co oznacza, że łączna wartość oferty może wynieść do 159 mln zł, a wartość całej spółki – 645 mln zł.

Spółka rośnie dużo szybciej niż rynek. W ostatnich 3 lat – średnio o 46%. Na koniec ubiegłego roku przychody Answear wzrosły o 41% do 311 mln zł, a zysk netto wyniósł 11 mln zł. Wiadomo, że w pandemii ten wynik jeszcze się poprawi. Tylko do września tego roku Answear miał 263 mln zł przychodów (wzrost o 29% w ujęciu rok do roku), 18,2 mln zł zysku EBITDA, a także 12,1 mln zł zysku z działalności operacyjnej oraz 4,4 mln zł zysku netto.

Do czego to porównać? W odniesieniu do największych tradycyjnych sieci sklepów to wartości śladowe. LPP ma 10 mld zł przychodów rocznie, ale już łódzki Redan, właściciel marki TopSecret i dyskontów odzieżowych TexitlMarket, miał w ubiegłym roku tylko 367 mln zł.

Generalnie firma nie jest już mikrusem, ale nie jest jakiś gigant e-handlu. Allegro dzierży palmę pierwszeństwa i ma prawie 40% udziału w zakupach internetowych Polaków, na drugim miejscu jest AliExpress (3%), potem RTV Euro AGD (2,5%). Następnie jest Zalando (1,7%). Answer.com jest poza pierwszą czwórką.

Wiadomo jednak, że wycena spółki przy cenie 36,5 zł za akcję jest dość wysoka. Liczba akcji po emisji ma wynieść 17,6 mln. Przy zysku netto za ubiegły rok 11 mln, oznaczałoby to, że wskaźnik ceny do zysku przypadającego na akcję wynosi 58. W ubiegłym roku zyski spółki wyniosły 11 mln zł netto, ale liczba akcji była mniejsza – 15,3 mln bez uwzględniania nowej emisji. Wtedy zakładając cenę 36,5 zł wskaźnik wynosił 51. Dla porównania: ten sam wskaźnik dla Zalando wynosi obecnie 124.

Spółka potrzebuje pieniędzy na rozwój. Plany obejmują wejście platformy do 2024 r. do: Rosji, Kazachstanu, Chorwacji, Słowenii, Grecji, Litwy, Łotwy, Estonii, Serbii, Mołdawii oraz Bośni i Hercegowiny. Ale nie tylko.

„Mamy ambicję być liderem wśród e-commerce sprzedających modę w regionie Europy Środkowo-Wschodniej. Dodatkowo chcemy dalej rozwijać naszą markę własną Answear LAB, dzięki której jesteśmy w stanie generować relatywnie wysokie marże”

– czytamy w strategii. Zapisy dla inwestorów indywidualnych odbywają się w dniach 10-17 grudnia, a debiut po Nowym Roku. Globalnymi koordynatorami oferty, prowadzącymi księgę popytu, są mBank oraz Trigon Dom Maklerski, ale zapisy można składać u takich brokerów, jak mBank, Santander, BOŚ, Trigon, Noble Securities, Pekao, PKO BP, Alior. Zapisy przyjmowane są do 17 grudnia. Do drobnych inwestorów trafi do 15% akcji.

Polak skąpi wydatków na ubrania. Chcesz zarobić? Musisz trafić do klasy średniej

Prospekt jest pełen informacji o tym, jak bardzo w nadchodzących latach będzie w Europie rósł rynek mody i obuwia, czyli tego, z czego żyje Answear.com. Według prognoz w Europie ten rynek urośnie z 360 mld euro nawet o 30 miliardów euro do 2024 r. Pytanie tylko, czy będzie rósł na kluczowych rynkach, na których działa Answear.com, czy na Zachodzie, gdzie muskuły pręży Zalando. Dla porównania: polski rynek odzieżowy wart jest 40 mld zł i będzie rósł w nadchodzących kilku latach tylko o 3%-4%.

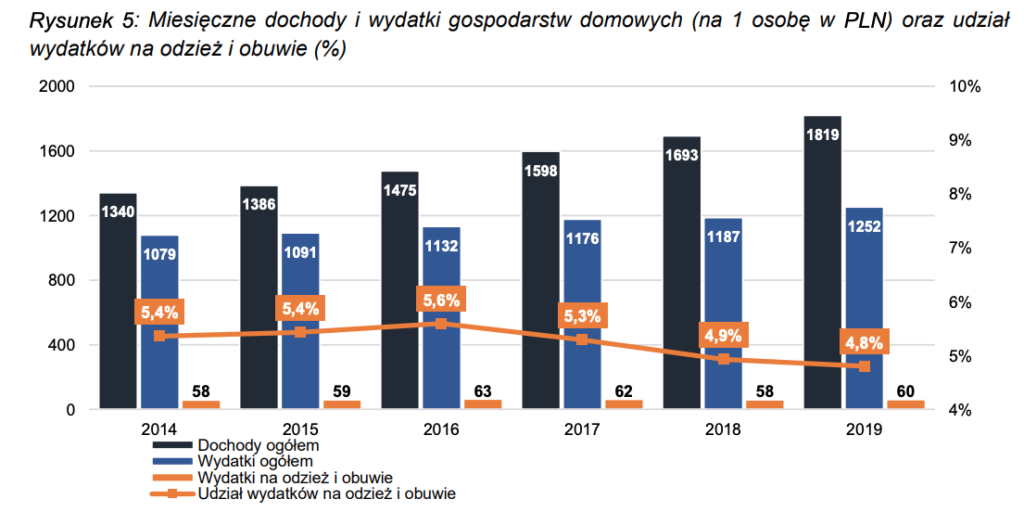

Oczywiście, przychody spółki rosną wielokrotnie szybciej niż rynek, ale niepokoi mnie jeden wykres, który mówi, że Polacy, jeśli chodzi o wydatki na ubrania, ciągle są skąpcami. Procentowy udział wydatków na ciuchy w ciągu ostatnich 5 lat, kiedy trwał boom gospodarczy, spadł z 5,6% do 4,8%, a średnie miesięczne wydatki praktycznie się nie zmieniają i wynoszą plus minus 60 zł.

Gdyby sięgnąć pamięcią wstecz, to okazuje się, że w 2007 r. wydawaliśmy średnio na ubrania 46 zł miesięcznie. W tym czasie nasze zarobki wzrosły, według GUS, z niecałych 2.700 zł do prawie 5.000 zł, czyli 82%. A wydatki na ubrania tylko o 32%.

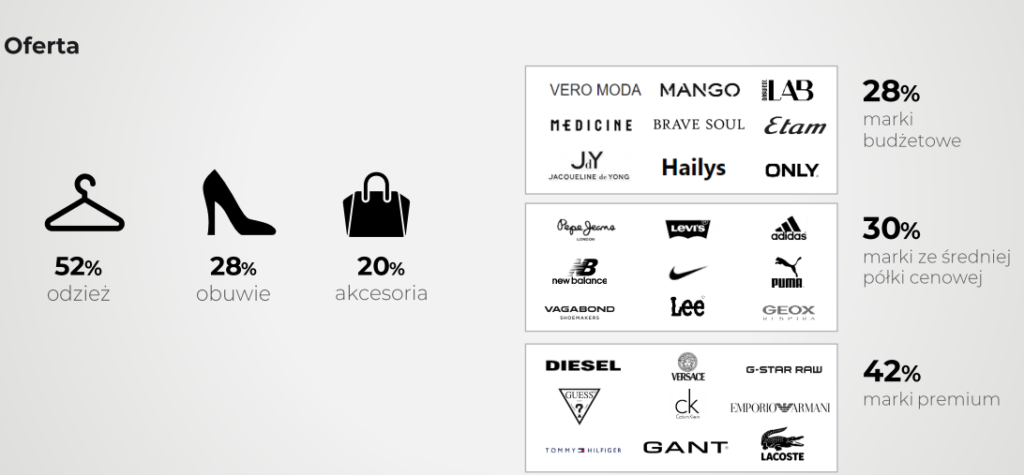

Oczywiście, jak zaznaczają autorzy prospektu, zróżnicowanie wydatków w poszczególnych grupach społeczno-ekonomicznych było relatywnie duże, a sama spółka nie chce swojej oferty kierować do wszystkich, ale jak zostało to ujęte do „polskiej klasy średniej”, definiowanej jako osoby, które mają 1.500-4.000 zł do wydania lekką ręką miesięcznie (dochód rozporządzalny) i kupują, a przynajmniej chcieliby kupować marki odzieży z wyższej półki. Tutaj ściągawka o jakie marki chodzi:

Z drugiej strony te 5% budżetu, który przeznaczamy na ubrania, to dokładnie tyle samo co… w Niemczech. Z tą różnicą, że za Odrą przekłada się to na 122 euro, czyli ok. 450 zł miesięcznie na osobę.

„Przeciętna Francuzka czy Niemka kupuje bluzkę lub sukienkę, by ją założyć raz, na konkretną okazję. Polki na to nie stać, potrzebuje ciuchów, które założy wiele razy, przy różnych okazjach”

– mówił „Dziennikowi Polskiemu” Krzysztof Bajołek. Pod tym względem większą dynamikę wzrostu wydatków na ubrania prognozuje się u naszych południowych sąsiadów w Czechach i na Słowacji.

Przed Answear.com jeszcze długa droga

Answear.com ma kilka mocnych punktów. Nie za duże zadłużenie (wszystkie zobowiązania to 153 mln zł), mocną kadrę zarządzającą, solidne wyniki finansowe. Wydaje się, że grzechem byłoby nie kupienie akcji spółki e-commerce w dobie rosnącej popularności zakupów przez internet.

Ale podobnie myślało wiele osób, które na przełomie wieków kupowały akcje każdej spółki, która miała cokolwiek wspólnego z internetem i „.com” w nazwie. Dziś jest podobnie. Akcje sprzedawane są dość drogo, ale cały segment internetowy jest teraz na fali. Airbnb mimo problemów na rynku najmu, wywołanych pandemią, wzrósł na niedawanym debiucie o 112%, a cała spółka wyceniana jest już na 86 mld dol.

Answear – nomen omen – .com, to w odróżnieniu od Allegro, spółka w fazie wzrostu, nie wiadomo jak potoczą się jej losy, czy da radę wejść i utrzymać się na nowych rynkach. Poza tym zarząd nawet nie próbuje udawać i mówi wprost: spółka nie posiada sformalizowanej polityki dywidendowej, a zarobione pieniądze będą inwestowane w rozwój. To się może zmienić, gdy sklep internetowy zadomowi się w nowych krajach i zacznie tam zarabiać. Dlatego możliwe, że przed inwestorami długie lata w oczekiwaniu na wzrost kursu.

źródło zdjęcia: mat. prasowe