Europejski nadzór nad funduszami inwestycyjnymi sprawdził czy lokowanie oszczędności w funduszach się opłaca. I w których opłaca się bardziej. A przede wszystkim sprawdził jaką część rzeczywistych zysków pożerają opłaty pobierane przez fundusze oraz inflacja

Czy lokowanie oszczędności w funduszach inwestycyjnych ma sens? Z jednej strony straszy trudność wyboru (miliony funduszy, jak wybrać najlepsze?), z drugiej strony niepokoi niepewność wyniku (fundusz, w odróznieniu od depozytu bankowego, niczego nie gwarantuje), a z trzeciej frustrują opłaty pobierane przez zarządzających i sprzedawców.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Czy mimo wszystko interes może się opłacić? Główny argument na „tak” to ten, że fundusze generalnie lokują pieniądze w „cegiełki” rozwijających się przedsiębiorstw. Wartość tych „cegiełek” powinna w długim okresie rosnąć, a poza tym firmy wypłacają dywidendy, czyli oddają udziałowcom część zarobionych pieniędzy (te dywidendy nierzadko są kilka razy wyższe, niż odsetki od depozytów).

Więcej o tym: Te liczby dają po oczach. Policzył ile na jego depozycie zarabia bank, a ile on sam

Czytaj też: Przez rok zarobiłem 10% (podobno) bez ryzyka. I zostałem globalnym lichwiarzem

Czytaj też: Coś złego dzieje się z drugą najpopularniejszą formą lokowania oszczędności?

Na zdrowy rozum lokowanie pieniędzy w przyszłościowe firmy powinno przynosić wyższy dochód, niż lokowanie tych samych pieniędzy w bankach, które te pieniądze potem pożyczają firmom. Bank to pośrednik – oddaje w formie odsetek tylko niewielką część z tego, co zarobi na naszych pieniądzach. Ma tylko jedną zaletę – te odsetki są gwarantowane.

Jak zważyć te wszystkie „za” i „przeciw”. Pomaga spojrzenie z dystansu. Ciekawe rzeczy znajdziecie w najnowszym raporcie ESMA (European Securities and Markets Authority) poświęconym dochodowości funduszy inwestycyjnych. Jest tam mnóstwo ciekawych cyferek, które pomagają odpowiedzieć na pytanie w które fundusze warto inwestować, a w które niekoniecznie. I na ile opłaty pobierane przez fundusze zaburzają sens lokowania tam oszczędności.

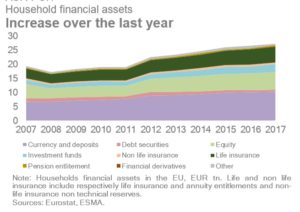

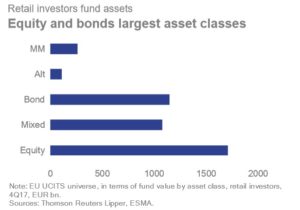

Jeśli spojrzeć na to jak mieszkańcy Unii Europejskiej wykorzystują fundusze inwestycyjne, to szybko się okaże, że coś z nami, Polakami jest nie tak. Tam najpopularniejszą odmianą funduszy są akcyjne (equity), a u nas – pieniężne, które de facto są odpowiednikiem depozytu bankowego. Jaki sens na lokowanie pieniędzy w funduszach, które „pracują” na podobnej zasadzie, jak banki? W Europie nie widzą w tym sensu i fundusze pienięźne (na wykresie oznaczone jako MM, skrót od „money market”) są marginesem.

Nie przegap nowych tekstów z „Subiektywnie o finansach”, zapisz się na mój newsletter i bądźmy w kontakcie!

Czytaj też: Co czeka nasze pieniądze w 2019 r.? Czy depozyty dadzą lepiej zarobić?

Jaka jest nagroda za lokowanie w funduszach? Czy w długim terminie to przynosi zyski?

Fundusze nie gwarantują zysku, w okresach takich jak rok czy dwa mogą przynosić straty. Ale długoterminowo, dzięki rozwojowi firm, w które inwestują pieniądze klientów, powinny zarabiać znacznie lepiej, niż „płacą” depozyty bankowe lub obligacje rządowe. Czy tak rzeczywiście jest?

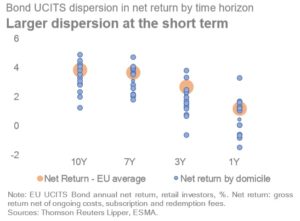

Na wykresach ESMA widać, że w dziesięcioletniej perspektywie zarejestrowane na terenie Unii Europejskiej fundusze inwestujące w akcji rocznie dawały średnio 6,5% zysku. W niektórych krajach (to te niebieskie kropki na wykresie poniżej) było to trochę więcej (nawet 8-9% rocznie), w innych mniej, ale średnia długoterminowa krąży wokół 6%.

Dużo? Mało? Trzy razy tyle, ile teraz zarabia się w banku. W skali 20 lat oszczędzania różnica między wpłacaniem 200 zł miesięcznie z dochodem 2% oraz 6% (suma wpłat 48.000 zł) przekłada się na różnicę w wartości oszczędności jak 59.000 zł do 93.000 zł. Taki pieniądz piechotą nie chodzi.

Tutaj więcej: o wpływie opłat za zarządzanie i prowizji na wyniki funduszy inwestycyjnych

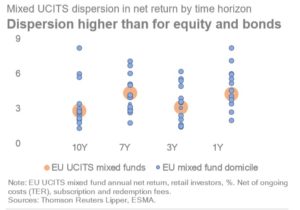

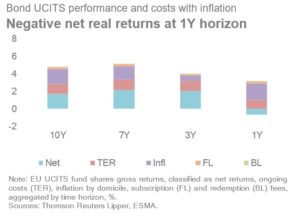

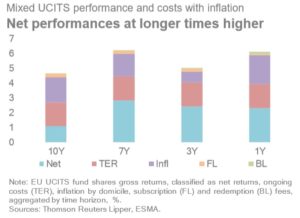

ESMA podaje też średnią długoterminową rentowność funduszy obligacji (4,5% rocznie) oraz mieszanych, zwanych w Polsce zróznoważonymi (3% w skali roku). Ta ostatnia liczba pokazuje, że lokowanie oszczędności w funduszach mieszanych jest bez sensu. Lepiej włożyć połowę kasy w fundusz akcji i połowę w fundusz obligacji i samemu sobie zrobić „fundusz zrównoważony”.

Jaką część zysków zabierają nam fundusze w opłatach?

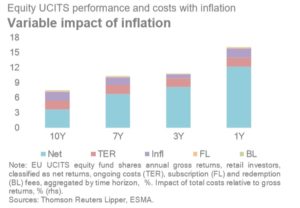

Ale najciekawsze wykresy w raporcie ESMA dotyczą wpływu inflacji i opłat pobieranych przez fundusze na opłacalność całego interesu. Ile netto zostaje zysku komuś, kto długoterminowo zainwestuje w fundusz akcji? Zobaczcie ten wykres poniżej. Na czerwowo są opłaty pobierane przez fundusze (średnio 2%), a na fioletowo inflacja (jakieś 1,5%). Na czysto zostaje jakieś 3% powyżej inflacji.

W przypadku funduszy obligacji jest mniej różowo, bo po odjęciu opłat (średnio 1%) oraz inflacji (1,5%) zostaje jakieś 2% powyżej inflacji w ostatnich dziesięciu latach. W przypadku funduszy mieszanych jest już całkiem słabo, bo przez dziesięć lat opłaty i inflacja pożerają trzy czwarte zysku!

Warto pamiętać, że my tu w Polsce mamy fundusze droższe, niż to, co pokazują wykresy. Z jednej strony pobierane sa wysokie opłaty dystrybucyjne (można je ominąć kupując fundusze w internecie), z drugiej strony opłaty za zarządzanie funduszem akcji potrafią w Polsce sięgnąć… 4,5% w skali roku. Jak wyglądałyby słupki na wykresach ESMA, gdyby czerwony obszar zajmował nie 2% rocznie, tylko 4,5%? Tak, macie rację, zysk ponad inflację spadłby do zera.

Wniosek? Jeśli długoterminowo inwestujesz pieniądze, to w funduszu akcji możesz spodziewać się zarobku 3% realnie powyżej inflacji (i powyżej tego, co można netto dostać w banku), ale tylko wtedy, jeśli wybierzesz fundusz z niską opłatą za zarządzanie i bez opłaty dystrybucyjnej. W droższej konfiguracji istnieje ryzyko, że wyjdziesz na inwestycji jak na lokacie w banku, tylko ryzyko poniesiesz większe.

Czytaj też: Polacy kupują fundusze najdrożej na świecie. Jak temu zaradzić? To musi być wojna hybrydowa

Czytaj też: Czy platformy oferujące fundusze online mogą być lekiem na funduszowy misselling?

Czytaj więcej o tym: Dlaczego nie warto trzymać wszystkich pieniędzy z banku? Tylko jeden, ale za to miażdżący argument. Liczby nie kłamią

Czy inwestowanie za granicą jest bezpieczne?

Fundusze pasywne: niższe opłaty i…

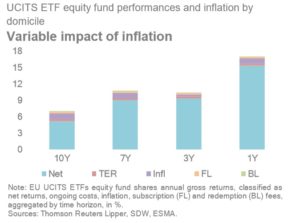

Na całym świecie trwa rywalizacja między funduszami aktywnie zarządzanymi (czyli takimi, w których zespoły zarządzających wybierają spółki, które w długiej perspektywie mają być lepsze od innych), a pasywnymi (czyli takimi, którymi zarządzają automaty kupujące akcje spółek zgodnie z ich udziałem w indeksach). Te ostatnie mają bardzo niskie opłaty, ale nigdy nie pobiją średniej rynkowej. Te pierwsze teoretycznie powinny „spłacać” wyższe opłaty za zarządzanie wyższym dochodem dla inwestorów.

Ale czy tak rzeczywiście jest? Nie bardzo… Porównując dochód netto – po uwzględnieniu minimalnych opłat pobieranych przez fundusze pasywne oraz ETF-y i po odjęciu inflacji – dostaniemy wynik długoterminowy w okolicach 5-5,5% powyżej inflacji! W funduszach aktywnie zarządzanych, przypominam, było 3-3,5% powyżej inflacji. Daje do myślenia, prawda?

Nie tylko nam daje to do myślenia. Popularność funduszy pasywnie zarządzanych, indeksowych i ETF-ów w Europie (tak samo zresztą, jak w USA) szybko rośnie, choć wciąż są one w zdecydowanej mniejszości jeśli chodzi o zgromadzone aktywa:

Wykresy z raportu pokazują też inne, niż 10-letnie okresy inwestycyjne, ale z mojego punktu widzenia nie są one do końca miarodajne, bo obejmują one niemal wyłącznie czas hossy na światowych giełdach. Wykres 10-letni „zahacza” o mój preferowany okres inwestowania na rynku kapitałowym, który wynosi 15-20 lat.

Jak widzicie, wniosek jest taki, że generalnie dobry fundusz nie jest zły. Czasm rośnie, czasem spada, ale długoterminowo powinien wykręcić te 3% powyżej inflacji. W banku w długim terminie nie ma szans na pobicie inflacji. Na inwestowaniu w fundusze obligacji – jest szansa na długoterminowe 2% powyżej inflacji.

zdjęcie: Rawpixel