Złoto kosztuje już ponad 10 000 zł za uncję i to jest oczywiście jego historyczny rekord cenowy. W ciągu ostatnich 20 lat (licząc w złotym) podrożało sześciokrotnie. Ale czy to oznacza, że jego posiadacze sześciokrotnie się wzbogacili? Bynajmniej. Jest przecież inflacja. Jak w ciągu tych samych 20 lat zmieniła się cena złota w Szwajcarii, czyli kraju o znacznie niższym wskaźniku inflacji niż Polska? Wnioski są zastanawiające. Czy frank szwajcarski jest prawie jak złoto?

W Szwajcarii bank centralny będzie w tym tygodniu decydował o ewentualnej obniżce stóp procentowych. W przypadku tego kraju nawet można byłoby się zastanawiać, czy stopy tam mają z czego spadać, bo przecież wynoszą całe 1,25%. No ale w Szwajcarii trudno też mówić o szalejącej inflacji. W sierpniu wyniosła ona zaledwie 1,1% w skali roku. Można zaryzykować stwierdzenie, że w Szwajcarii – podobnie jak w Japonii – częściej problemem jest brak inflacji niż jej nadmiar.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Szwajcarzy mają mniej powodów, żeby chronić się przed inflacją. Ale i tak kochają złoto

Szwajcaria ma niską inflację, bo to kraj ludzi zamożnych, zdyscyplinowanych i dążących do konsensusu, a nie grupy indywidualistów ciągnących każdy w swoją stronę (nawet związki zawodowe bardzo rzadko wywołują tam strajki, spory załatwia się na drodze negocjacji). Władze nie stronią od administracyjnych kontroli cen. Finansowa i polityczna stabilność tego kraju przyciąga do niego kapitał z całego świata. I sprawia, że frank szwajcarski jest jedną z najsilniejszych walut na Ziemi.

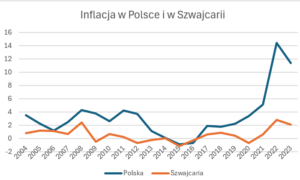

Inflacja w Szwajcarii przez ostatnich 20 lat wyniosła średnio 0,55% w skali roku. Dla porównania, inflacja w Polsce wynosiła w tym czasie średnio niemal 3,4% (obie licząc w uproszczony sposób, czyli po prostu składając dane roczne i dzieląc przez 20, bez procentu składanego). Nietrudno policzyć, że gdy Szwajcar, przez 20 lat trzymając gotówkę pod poduchą, stracił 11% jej wartości, to Polak – robiący to samo – zbiedniał mniej więcej o dwie trzecie (jeśli chodzi o wartość nabywczą oszczędności).

Szwajcarzy mają więc mniej powodów, by lokować pieniądze w złoto, chroniąc się przed spadkiem wartości nabywczej „domowej” waluty. Ale… robią to zdecydowanie częściej niż my. Mniej więcej 25% obywateli tego kraju inwestuje w złoto, co oznacza, że złoto ma w portfelu inwestycyjnym ponad 2,2 mln Szwajcarów, bo kraj ten liczy 9 mln obywateli. Można się też domyślać, że kupują go więcej niż my, bo są wielokrotnie zamożniejsi.

Z badania, które kilka lat temu przeprowadził Instytut Zarządzania Handlem (Institute of Retail Management) przy Uniwersytecie St. Gallen, wynika, że ponad połowa obywateli (48%) uważa złoto za ulubioną formą inwestowania. Dla 53% są nią nieruchomości. Zapewne w Polsce „układ sił” byłby zupełnie inny, bo przecież u nas kult „betonowego złota” jest silny jak nigdzie indziej w Europie.

Frank szwajcarski (prawie) jak złoto. A złoty zupełnie nie

Jak wychodzą na zakupach złota Szwajcarzy? Cóż, wycena złota we frankach szwajcarskich – podobnie jak w złotych – jest na rekordowo wysokim poziomie. W Polsce uncja kosztuje ponad 10 000 zł, w Szwajcarii – 2240 franków za uncję. Jednak Szwajcar, który kupił złoto 20 lat temu, osiągnął nominalnie dwa razy mniejszy zysk niż Polak. Złoto liczone we frankach potroiło swoją wartość. To samo złoto liczone w złotych polskich zwiększyło ją sześciokrotnie.

Czy to oznacza, że Szwajcar wzbogacił się w mniejszym stopniu, a Polak w większym dzięki inwestowaniu w złoto? Oczywiście nie. Po pierwsze inflacja w Polsce (łącznie 67%) była przez 20 lat wyższa niż w Szwajcarii (łącznie 11%). A po drugie – może nawet ważniejsze – w tym czasie kurs franka szwajcarskiego w stosunku do złotego zwiększył się z 2,7 zł do 4,5 zł za franka.

Ot i cała tajemnica. W kraju, gdzie inflacja nie zjada w szalonym tempie oszczędności ludzi, waluta jest silna (bo jest na nią popyt – każdy chce mieć aktywa w kraju o tak dobrych warunkach do utrzymywania realnej wartości pieniądza), złoto aż tak nie drożeje – ale za to przynosi realny zysk. W kraju, w którym inflacja jest relatywnie wysoka, nawet 600% wzrostu ceny złota przez 20 lat nie gwarantuje wzrostu realnej wartości pieniędzy. Wartość „wewnętrzna” złotego spadła w tym czasie o dwie trzecie, a wartość złotego w stosunku do „twardej” waluty, czyli franka – o ponad połowę.

Dlatego nowy rekord ceny złota – i to podwójny, bo zarówno w amerykańskim dolarze, jak i polskim złotym – warto obserwować w perspektywie antyinflacyjnej, ochronnej wartości złota. Królewski kruszec, po decyzji amerykańskiego banku centralnego o obniżce stóp procentowych, wspiął się na poziom powyżej 2600 dolarów i 10 000 zł. I trzyma się powyżej tych poziomów.

Koniec spekulacji: stopy procentowe ostro w dół

Co prawda na rynku bardzo często obowiązuje zasada „kupuj pogłoski, sprzedawaj fakty”, ale tym razem po ogłoszeniu obniżki stóp procentowych inwestorzy na rynku złota nie postanowili zrealizować zysków i iść do domu. Być może do utrzymywania złota w portfelach zmotywowało ich to, że prezes Fed Jerome Powell narysował nową, bardziej stromą ścieżkę możliwych obniżek stóp procentowych w przyszłości. I zaczęło się uwzględnianie tego w wycenach różnych aktywów – w tym oczywiście akcji oraz złota. Co może być dalej?

Kilka tygodni temu zaczęliśmy w „Subiektywnie o Finansach” publikowanie komentarzy poświęconych rynkowi złota, których autorem jest Michał Tekliński, renomowany ekspert Goldsaver.pl (z grupy Goldenmark). Dziś jego kolejna analiza poświęcona prognozom dla rynku złota widzianym przez pryzmat wielkiej polityki i megatrendów.

Na rynku złota nastroje nie najgorsze. Potwierdzają się bowiem prognozy od dłuższego czasu publikowane przez większość analityków, że złoto będzie drożało w związku z obniżkami stóp procentowych. Obecnie większość najważniejszych banków centralnych świata rozpoczyna cykle obniżek, co zwiększa atrakcyjność aktywów niepłacących odsetek ani dywidendy – a takim jest złoto.

Na rynku złota nastroje nie najgorsze. Potwierdzają się bowiem prognozy od dłuższego czasu publikowane przez większość analityków, że złoto będzie drożało w związku z obniżkami stóp procentowych. Obecnie większość najważniejszych banków centralnych świata rozpoczyna cykle obniżek, co zwiększa atrakcyjność aktywów niepłacących odsetek ani dywidendy – a takim jest złoto.

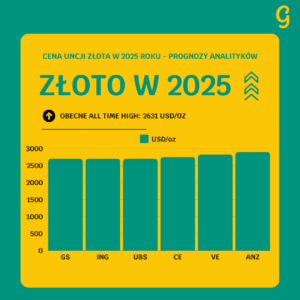

Czy dalsze obniżki stóp procentowych będą napędzały ceny złota? Być może do pewnego stopnia tak. Predykacje najbardziej renomowanych banków inwestycyjnych zakładają, że na koniec 2025 r. uncja złota powinna kosztować od 2700 dolarów do nawet 2900 dolarów (to te najbardziej optymistyczne prognozy).

Są i głosy ostrożniejsze. Przemysław Kwiecień, główny analityk XTB, zauważył, że złoto, owszem, korzysta z „gołębiego” zwrotu Fed, zyskując w tym roku już przeszło 25%. Ale historycznie zdecydowanie większość wzrostu cen złota miała miejsce przed decyzją o pierwszej obniżce stóp procentowych. „Pamiętając także o roku wyborczym w Stanach Zjednoczonych, nie da się wykluczyć scenariusza, w którym po znaczących wzrostach cen złota, dojdzie do realizacji zysków” – pisze analityk XTB.

Inna sprawa, że stopy procentowe to tylko jeden z trzech elementów wpływających na „pompowanie” popytu na złoto. Dwa pozostałe to napięcia geopolityczne (na Bliskim Wschodzie coraz bliżej „gorącej” wojny, trwa też ta w Ukrainie, między Chinami a USA też nie robi się chłodniej) oraz dedolaryzacja, która napędza popyt na złoto m.in. ze strony banków centralnych.

BRICS wprowadzi alternatywę dla SWIFT?

Wśród państw, które gromadzą złoto, znajdują się także Chiny, Turcja, Indie, Kazachstan, a więc kraje wchodzące w skład BRICS lub przynajmniej zbliżające się do tego sojuszu. Grupa ta planuje uniezależnić się od dolara amerykańskiego i przez to zmniejszyć jego rolę w globalnej gospodarce. To część większej gry, która ma swoje odzwierciedlenie na mapie geopolitycznej świata, a której pochodną są rozmaite punkty zapalne.

Warto przypomnieć, że BRICS rozważa wprowadzenie nowej waluty. Wydaje się to na tyle skomplikowany proces, że na razie do niego jest jeszcze bardzo daleko, jednak warto obserwować, jak będą się toczyły rozmowy w tej sprawie. Tym, co BRICS już w tej chwili jest w stanie zrobić, jest opracowanie alternatywy dla systemu SWIFT. System ten umożliwia przelewanie pieniędzy i handel międzynarodowy, przede wszystkim za pośrednictwem dolara amerykańskiego i amerykańskich banków.

Państwa zrzeszone w BRICS szykują się do wprowadzenia nowej platformy wymiany międzynarodowej, opartej na swoich lokalnych walutach i – według rozmaitych doniesień – są tego bardzo blisko. System stanowiący alternatywę dla SWIFT ma zostać zaprezentowany na październikowym spotkaniu grupy BRICS w rosyjskim Kazaniu. A niewykluczone, że nie tylko zaprezentowany, ale również wprowadzony w życie.

Proces dedolaryzacji tak naprawdę już się rozpoczął, bo państwa BRICS od wielu lat kupują złoto, dywersyfikując swoje rezerwy. Zresztą nie tylko one, bo sporo krajów na całym świecie zaczęło kupować kruszec, zmniejszając tym samym stopniowo swoje rezerwy w dolarze. Co prawda wciąż zdecydowana większość handlu międzynarodowego odbywa się za pośrednictwem amerykańskiej waluty, ale dedolaryzacja przestaje być mrzonką.

Do wspólnej waluty BRICS daleko, ale dedolaryzacja staje się faktem

Sam proces z pewnością może zająć bardzo długi czas, ale Nassim Taleb, autor bestsellera „Czarny łabędź”, napisał na portalu X wprost o tworzącym się nowym porządku: „ludzie nie widzą prawdziwej dedolaryzacji, która już trwa”. Nie chodzi bowiem o zastąpienie dolara inną walutą (w każdym razie nie już teraz). Chodzi o uzgodnienie przez dużą grupę państw alternatywnych sposobów finansowania handlu zagranicznego i płatności w innych niż dolar walutach.

Pewnym aspektem dedolaryzacji jest dywersyfikowanie przez banki centralne rezerw walutowych. Narodowy Bank Polski jest jednym ze światowych liderów pod tym względem. Mamy już w rodzimym skarbcu 398 ton złota i – zgodnie z zapowiedziami – kruszcu będzie przybywać aż do momentu, gdy stanowić będzie 20% naszych rezerw walutowych.

Czytaj też poprzedni komentarz: Tydzień decyzji banków centralnych. Na rynku rośnie… awersja do ryzyka. Co inwestorzy kupują zamiast akcji?

Kilka słów o autorze komentarzy: Michał Tekliński jest ekspertem rynku złota z liczącym już ponad dekadę doświadczeniem w branży. W Goldenmark pełnił funkcję dyrektora ds. rynków międzynarodowych. W Goldsaver pełni funkcję głównego analityka oraz filaru zespołu eksperckiego. Prywatnie obserwator polityki, geopolityki i gospodarki.

Ostrzeżenie: Informacji zawartych w artykule nie należy traktować jako porady inwestycyjnej, oferty lub rekomendacji zawarcia transakcji. Produkty inwestycyjne, w tym złoto, są obarczone ryzykiem inwestycyjnym, z możliwością utraty części lub nawet całości zainwestowanego kapitału, a w przypadku inwestycji w instrumenty pochodne strata może przekroczyć wartość wpłaconych środków. Stopień ryzyka zależy od rodzaju i klasy aktywów będących przedmiotem inwestycji. Przed podjęciem decyzji inwestycyjnej należy, oprócz prognozy potencjalnego zysku, określić także czynniki ryzyka, jakie mogą wiązać się z daną inwestycją.

————————

Zapoznaj się z artykułami z cyklu „Stać cię na złoto”:

>>> Dla niezbyt doświadczonych inwestorów najbezpieczniejszą strategią są zakupy w częściach. Dotyczy to akcji, obligacji i… złota też. Zwłaszcza teraz. Jak robić to wygodnie?

>>> Złoto w monetach lub sztabkach czy w ETF-ach, funduszach i akcjach spółek? Jakie są wady i zalety lokowania pieniędzy w fizyczny kruszec?

>>> Popularność zakupów złota w Polsce rośnie, więc… wraca patent na kupowanie złota po kawałku. Czy tym sposobem złote sztabki trafią pod strzechy? Czy to bezpieczne? Testuję

>>> Od czego zależy cena złota? Kiedy zyskamy dzięki ulokowaniu w nim części oszczędności, a kiedy niekoniecznie? Zdecyduje o tym kilka czynników

>>> Po co banki centralne kupują złoto? I czy my też powinniśmy? Czy dla bankierów złoto staje się alternatywą dla „papierowego” pieniądza?

>>> Złoto czy nieruchomości? Ten odwieczny spór od lat rozgrzewa zwolenników inwestycji alternatywnych na całym świecie. Kto ma więcej racji?

>>> Złoto jako „ubezpieczenie od końca świata”? Nie tylko. Sprawdzam, jak złoto się sprawdza w kryzysowych momentach na rynku. Bo kryzysów ci u nas dostatek

————————

Odbierz za darmo e-book o lokowaniu w złoto. Zastanawiasz się, czy złoto jest dla Ciebie? Zobacz raport specjalny „Jak lokować oszczędności w złocie?”, który ekipa „Subiektywnie o Finansach” przygotowała wspólnie z firmą Goldsaver. Co w raporcie? Jak złoto w przeszłości chroniło wartość? Trzy formy, w których można kupić złoto. Jak bezpiecznie kupować złoto fizyczne? Jak sprawdzić autentyczność złotej sztabki lub monety? Dlaczego złoto zawsze miało i będzie miało wartość? Raport możesz pobrać zupełnie bezpłatnie – wystarczy zarejestrować się w sklepie Goldsaver.pl tutaj lub zapisać się do newslettera Goldsaver.

————————

ZAPROSZENIE

Zapraszamy do zapoznania się z ofertą sklepu Goldsaver, który jest Partnerem komercyjnego cyklu edukacyjnego „Stać cię na złoto” w „Subiektywnie o Finansach”. W Goldsaver każdy może kupić sztabkę złota po kawałku we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto i kupuj złoto w częściach. W jakiej cenie kupujesz złoto? W Goldsaver zawsze jest to kurs złota w NBP powiększony o 6,9% (koszt przechowywania, pakowania, wysyłki oraz marża sprzedawcy). Z kolei cena złota w NBP odzwierciedla kurs z londyńskiej giełdy metali.

Za marką Goldsaver stoi – należący do tej samej grupy kapitałowej – Goldenmark, czyli wiodący na polskim rynku dystrybutor metali szlachetnych, który w ciągu 14 lat działalności dostarczył Polakom około 17 ton fizycznego złota. Goldenmark współpracuje z renomowanymi producentami, posiadającymi akredytację LBMA (London Bullion Market Association), takimi jak niemiecki C.HAFNER, United States Mint czy Rand Refinery z RPA.

——————————–

Goldsaver jest Partnerem komercyjnego cyklu edukacyjnego „Stać cię na złoto” w „Subiektywnie o Finansach”. W Goldsaver każdy może kupić sztabkę złota po kawałku we własnym tempie i bez zobowiązań.

![Frank szwajcarski jest trochę jak złoto. A nasz złoty? Jest zupełnie nie jak złoto. Ciekawe wnioski z porównania walut [KOMENTARZ GOLDSAVER]](https://subiektywnieofinansach.pl/wp-content/uploads/2024/09/money-8871616_1280-1024x682.jpg)