USA to wciąż największa gospodarka globu i najpotężniejszy militarnie kraj na świecie. Wybory prezydenckie w tym kraju – w połączeniu z panującą niepewnością geopolityczną – mogą mieć naprawdę daleko idące konsekwencje dla naszych inwestycji. Analitycy zaczynają się zastanawiać, jak będzie wpływało zwycięstwo Donalda Trumpa, a jak Kamali Harris na wyceny różnych aktywów. Światowa Rada Złota przedstawiła analizę, z której wynika, jaki wariant wydarzeń mógłby spowodować kolejne rekordy ceny złota. Który prezydent USA jest lepszy dla złota?

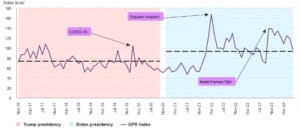

Złoto to ceniony od tysięcy lat surowiec wykorzystywany w przemyśle, a także aktywo inwestycyjne, szczególnie w czasie podwyższonego ryzyka geopolitycznego (wzrost indeksu ryzyka geopolitycznego GPR o 1 pkt procentowy wywołuje wzrost ceny złota o 2,5% – wynika z obliczeń Światowej Rady Złota).

- Zastanawialiście się kiedyś, ile śladu węglowego generuje Wasza firma? Warto wiedzieć, bo coraz częściej mogą Was o to pytać. Jak policzyć swój ślad? [POWERED BY BANK PEKAO]

- Na jaki procent założyć lokatę, żeby ochronić swoje pieniądze przed inflacją? Trzy kroki [POWERED BY RAISIN]

- Polska na ścieżce inwestycji, Europa na ścieżce konfrontacji. Dr Ernest Pytlarczyk o deglobalizacji [POWERED BY BANK PEKAO]

Złoto reaguje też na to, co dzieje się z dolarem amerykańskim, ale i generalnie w gospodarce USA. Jak mogą wpłynąć na notowania złota zbliżające się wybory? Jak złoto zwykle spisuje się pod rządami Demokraty, a jak pod rządami Republikanina? Który prezydent USA byłby lepszy dla złota i mógłby przynieść „złotą hossę”?

Jak złoto zachowuje się w trakcie wyścigu do Białego Domu

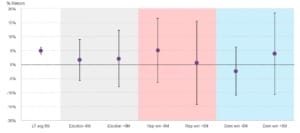

Z pomocą w odpowiedzi na to pytanie przyszli analitycy Światowej Rady Złota (World Gold Council). W swoim raporcie przedstawili wyniki analizy zachowania ceny kruszcu w zależności od tego, który obóz polityczny wygrywa wybory prezydenckie w USA. Analiza WGC sugeruje, że historycznie złoto osiągało wyniki ciut poniżej długoterminowej średniej w okresie wokół wyborów prezydenckich w USA. Nerwowość polityczna nie zachęcała więc do jego zakupów, a raczej do wyczekiwania na wynik elekcji.

Złoto bywa natomiast pewnym prognostykiem wyniku wyborów. Mianowicie analitycy WGC doszli do wniosku, że kruszec… radzi sobie nieco lepiej na pół roku przed wyborem republikańskiego prezydenta. Ma też tendencję do osiągania gorszych wyników przed wyborem demokratycznego prezydenta (i w takim scenariuszu osiąga też wyniki nieco poniżej swojej długoterminowej średniej w ciągu pół roku po wyborach).

„Żaden z tych wyników nie jest jednak istotny statystycznie. Istnieje niewiele obserwacji dla każdego z analizowanych przypadków i istnieje znaczna zmienność wyników. Może to sugerować, że złoto nie reaguje na przynależność partyjną wybranego prezydenta, ale na oczekiwany efekt określonej polityki”

– stwierdzili analitycy Światowej Rady Złota.

Zachowanie ceny złota w okresach okołowyborczych w USA

Źródło: WGC

Czy wybór Trumpa może spowodować wzrost ceny złota?

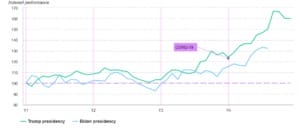

Analitycy WGC zerknęli na to, jak Król Metali zachowywał się podczas rządów poprzedniej administracji Trumpa oraz w trakcie rządów ekipy Joe Bidena. Okazało się, że złoto radziło sobie dobrze zarówno podczas prezydentury Republikanina, jak i Demokraty, ale wpływ miały na to czynniki globalne: makroekonomiczne i polityczne. Złoto wzrosło na wartości o 60% podczas prezydentury Trumpa (o prawie 30% przed pandemią COVID-19 i nieco ponad 30% podczas pandemii), a w trakcie rządów Bidena o ponad 30% (ale tutaj wielką rolę odegrały wzmożone zakupy banków centralnych).

Zachowanie indeksu złota w trakcie kadencji D. Trumpa i J. Bidena

Źrodło: WGC

Analitycy WGC zwrócili jednak uwagę, że ponowny wybór Trumpa w obliczu mocno spolaryzowanego świata i licznych napięć geopolitycznych może być postrzegany jako czynnik zwiększający ryzyko geopolityczne. Globalne rynki mogą obawiać się jego polityki zagranicznej. Liczne wypowiedzi Trumpa na temat możliwego zmniejszenia zaangażowania USA w NATO po jego zwycięstwie mogą oznaczać, że jego wybór zwiększy niepewność. To byłaby wróżba na rzecz wzrostu ceny złota.

W opinii analityków WGC obecna sytuacja przedwyborcza w USA jest niemal bliźniaczo podobna do tej z 2016 r. Według nich widać podobnie podzielony elektorat i potencjalną zmianę partii kontrolującej Biały Dom. W ciągu sześciu miesięcy po inauguracji Trumpa i Bidena zwroty z inwestycji w kruszec wyniosły odpowiednio około -2,6% i -6,4%.

Zachowanie GPR Index w trakcie kadencji D. Trumpa i J. Bidena

Źródło: WGC

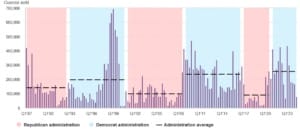

Który prezydent USA zwiększa sprzedaż… złotych monet?

Analiza wykazała, że popyt na sztabki i monety w USA znacznie wzrasta podczas prezydentury Demokraty. Ale to nie oznacza, że ten popyt wyraźnie podbija cenę kruszcu. Nie widać bowiem pod rządami Demokraty większego popytu na złoto ze strony funduszy ETF (notowanych na giełdzie) czy inwestorów używających kontraktów terminowych na giełdzie COMEX. Rośnie sprzedaż wyłącznie fizycznego złota, która nie decyduje o cenach rynkowych kruszcu.

W ciągu roku po zwycięstwie Demokratów średni miesięczny wolumen sprzedaży złota w sztabach i monetach wynosi średnio 79 000 uncji w porównaniu do zaledwie 32 500 uncji obserwowanych po zwycięstwie Republikanów. Dane historyczne pokazują, że sprzedaż złotych monet rośnie wyraźnie także w oczekiwaniu na zwycięstwo kandydata Demokratów.

Średnia sprzedaż złota w mennicy US Mint wynosi około 60 800 uncji złota w skali miesiąca, ale w miesiącu wyborów, w których wygrywają Demokraci, rośnie do 86 400 uncji (w porównaniu do 71 000 uncji w przypadku zwycięstw Republikanów) – tak wynika z analizy WGC za ostatnie 37 lat. Średni popyt na sztabki i monety w kwartale wyborczym wynosi około 25 ton w przypadku zwycięstw Demokratów (to znacznie więcej niż 12 ton w przypadku zwycięstw Republikanów).

Bardzo ciekawie robi się, gdy zbada się sprzedaż złota fizycznego z US Mint w czterech pierwszych powyborczych kwartałach. Otóż, gdy Demokraci mają kontrolę nad Białym Domem, popyt wynosi średnio około 26 ton, w porównaniu do zaledwie 7 ton pod rządami Republikanów.

Analitycy WGC przypominają, że większość miłośników inwestowania w złoto fizyczne (tzw. gold bugs) to osoby o poglądach generalnie prawicowych, głosujące na Partię Republikańską, co sugeruje, że mogą one nabywać kruszec w obawie przed skutkami polityki Demokratów. Prezydent USA z tego obozu powoduje drżenie rąk u najbardziej zagorzałych Republikanów.

Sprzedaż monet bulionowych US Mint w trakcie kadencji Republikanów i Demokratów (w uncjach)

Źródło: WGC

Co jest ważniejsze dla złota niż to, kim jest prezydent USA?

Wiemy już, który prezydent USA może przynieść „złotą hossę”. Oczywiście, złoto reaguje nie tylko na istotne wydarzenia polityczne w USA (choć jak zobaczyliśmy – w umiarkowany sposób), ale też na ekonomiczne. Przede wszystkim na jego zachowanie wpływa polityka pieniężna Rezerwy Federalnej. W krótkim terminie istnieje ujemna korelacja między stopami procentowymi w USA a ceną złota.

Stopa funduszy Fed jest podstawową stopą procentową, na podstawie której obliczane jest oprocentowanie wszystkich innych form pożyczek w USA. Fed wykorzystuje stopę funduszy Fed jako jedno z narzędzi polityki pieniężnej w celu osiągnięcia pełnego zatrudnienia i stabilnych cen. Kiedy Fed ją podnosi, wzrasta koszt alternatywny posiadania aktywów nieprzynoszących dochodu takich jak złoto. Wtedy inwestorzy mogą preferować aktywa takie jak obligacje czy akcje spółek dywidendowych. I odwrotnie, gdy Fed obniża stopy procentowe, niższy koszt alternatywny zwiększa atrakcyjność złota.

Zachowanie złota w pobliżu podwyżek stóp przez Fed

Źródło: Statista

Związek między stopą funduszy Fed a złotem był szczególnie widoczny w trakcie pandemii. Gdy podczas pandemii COVID-19 Fed gwałtownie obniżył stopy procentowe do poziomów bliskich zeru, aby wesprzeć gospodarkę, doprowadziło to do wystrzału ceny kruszcu. Jednak trzeba pamiętać, że nie był to jedyny czynnik wspomagający złoto, bo inwestorzy szukali schronienia dla kapitału przed niepewnością gospodarczą i przewidywaną przyszłą inflacją.

Gdy w marcu 2022 r. Fed zaczął podnosić stopy procentowe z 0%, złoto znajdowało się tuż poniżej 1900 dolarów za uncję. Dziś Fed trzyma stopę na poziomie 5,25%-5,5%, a cena złota przekracza 2400 dolarów. To z kolei pokazuje, że stopa funduszy Fed odgrywa znaczącą rolę w kształtowaniu ceny złota w perspektywie krótkoterminowej, ale nie w długoterminowej i nie jest decydująca. W ostatnich 2 latach ryzyko geopolityczne wzrosło tak bardzo, że złoto nic sobie nie robiło z podwyżek stóp w USA.

Czytaj więcej o tym: Czy złoto jest już za drogie? Od czego będzie zależała w przyszłości jego cena? Dwa różne spojrzenia na wycenę złota

Długoterminowe spojrzenie na dane historyczne pokazuje, że nie ma trwałego i silnego związku między stopami procentowymi a złotem. Przez większą część lat 70. XX wieku cena złota gwałtownie rosła, podobnie jak stopy procentowe. Lata 80. przyniosły spadek stóp procentowych i bessę na rynku złota.

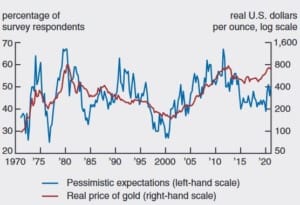

Wedle wyników badania ekonomistów oddziału Fed w Chicago z 2021 r. stopy procentowe miały wpływ na zachowanie ceny złota w latach 2003-21, a złoto wypełniało funkcję zabezpieczenia przed inflacją. Jednak od 2001 r. to takie czynniki jak zmienność inflacji oraz oczekiwań inflacyjnych, a przede wszystkim rosnąca niepewność co do kondycji amerykańskiej gospodarki miały największy wpływ na realną cenę złota.

Realna cena złota (dolary, skala prawa) na tle pesymizmu amerykańskich konsumentów

Źródło: Chicago Fed / University of Michigan

Cena złota ostatecznie nie jest więc funkcją stóp procentowych. Przede wszystkim jest – w dłuższej perspektywie – funkcją podaży i popytu. Podaż złota zmienia się powoli (kopalnie nie wyrastają jak grzyby po deszczu), to popyt jest na tym rynku zmienny i niezwykle ważny. A rośnie on istotnie, gdy spada kurs dolara amerykańskiego, w którym kruszec jest denominowany, bo wtedy konsumenci, inwestorzy, jubilerzy oraz przemysłowcy mogą kupić więcej złota za tę samą kwotę.

Podsumowując, w krótkim terminie i w krótkich okresach cena złota bywa wrażliwa na istotne wydarzenia polityczne i ekonomiczne mające miejsce w USA takie jak wybory prezydenckie czy decyzje Fed w zakresie polityki pieniężnej. Jednak w średnim i długim terminie jest ona kształtowana przede wszystkim przez popyt oraz nastroje inwestorów w kontekście geopolityki.

Jednak w przypadku triumfu Donalda Trumpa można zakładać, że Król Metali za kilka(naście) miesięcy będzie na wyższych poziomach cenowych niż obecnie, bo zwycięstwo Republikanina wzmoże niepewność geopolityczną.

A który prezydent USA byłby lepszy dla posiadaczy akcji?

Skoro już jesteśmy przy tym temacie, to na koniec jeszcze dwa słowa o tym, który prezydent USA może być lepszy dla rynków akcji. Analizę na ten temat przygotowali analitycy Saxo Banku. Z ich opinii wynika, że historycznie rynki akcji mają tendencję do osiągania lepszych wyników w pierwszym roku po uzyskaniu prezydentury przez Demokratów. Republikańskie prezydentury przyniosły do tej pory mniej jednoznaczne wyniki, przy czym niektóre sektory, takie jak energetyka i przemysł, korzystały na deregulacji gospodarki (akcjonariusze spółek z tych branż bardziej „lubią” prezydentury Republikanów).

————————

Zapoznaj się z artykułami z cyklu „Stać cię na złoto”:

>>> Dla niezbyt doświadczonych inwestorów najbezpieczniejszą strategią są zakupy w częściach. Dotyczy to akcji, obligacji i… złota też. Zwłaszcza teraz. Jak robić to wygodnie?

>>> Złoto w monetach lub sztabkach czy w ETF-ach, funduszach i akcjach spółek? Jakie są wady i zalety lokowania pieniędzy w fizyczny kruszec?

>>> Popularność zakupów złota w Polsce rośnie, więc… wraca patent na kupowanie złota po kawałku. Czy tym sposobem złote sztabki trafią pod strzechy? Czy to bezpieczne? Testuję

>>> Od czego zależy cena złota? Kiedy zyskamy dzięki ulokowaniu w nim części oszczędności, a kiedy niekoniecznie? Zdecyduje o tym kilka czynników

>>> Po co banki centralne kupują złoto? I czy my też powinniśmy? Czy dla bankierów złoto staje się alternatywą dla „papierowego” pieniądza?

>>> Złoto czy nieruchomości? Ten odwieczny spór od lat rozgrzewa zwolenników inwestycji alternatywnych na całym świecie. Kto ma więcej racji?

>>> Złoto jako „ubezpieczenie od końca świata”? Nie tylko. Sprawdzam, jak złoto się sprawdza w kryzysowych momentach na rynku. Bo kryzysów ci u nas dostatek

Odbierz za darmo e-book o lokowaniu w złoto. Zastanawiasz się, czy złoto jest dla Ciebie? Zobacz raport specjalny „Jak lokować oszczędności w złocie?”, który ekipa „Subiektywnie o Finansach” przygotowała wspólnie z firmą Goldsaver. Co w raporcie? Jak złoto w przeszłości chroniło wartość? Trzy formy, w których można kupić złoto. Jak bezpiecznie kupować złoto fizyczne? Jak sprawdzić autentyczność złotej sztabki lub monety? Dlaczego złoto zawsze miało i będzie miało wartość? Raport możesz pobrać zupełnie bezpłatnie – wystarczy zarejestrować się w sklepie Goldsaver.pl tutaj lub zapisać się do newslettera Goldsaver.

————————

ZAPROSZENIE

Zapraszamy do zapoznania się z ofertą sklepu Goldsaver, który jest Partnerem komercyjnego cyklu edukacyjnego „Stać cię na złoto” w „Subiektywnie o Finansach”. W Goldsaver każdy może kupić sztabkę złota po kawałku we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto i kupuj złoto w częściach. W jakiej cenie kupujesz złoto? W Goldsaver zawsze jest to kurs złota w NBP powiększony o 6,9% (koszt przechowywania, pakowania, wysyłki oraz marża sprzedawcy). Z kolei cena złota w NBP odzwierciedla kurs z londyńskiej giełdy metali.

Za marką Goldsaver stoi – należący do tej samej grupy kapitałowej – Goldenmark, czyli wiodący na polskim rynku dystrybutor metali szlachetnych, który w ciągu 14 lat działalności dostarczył Polakom około 17 ton fizycznego złota. Goldenmark współpracuje z renomowanymi producentami, posiadającymi akredytację LBMA (London Bullion Market Association), takimi jak niemiecki C.HAFNER, United States Mint czy Rand Refinery z RPA.

——————————–

Goldsaver jest Partnerem komercyjnego cyklu edukacyjnego „Stać cię na złoto” w „Subiektywnie o Finansach”. W Goldsaver każdy może kupić sztabkę złota po kawałku we własnym tempie i bez zobowiązań.

Źródło obrazka tytuowego: Wikimedia Commons)