Wygląda na to, że świat został zaatakowany przez nowy wariant koronawirusa wywołującego chorobę Covid-19. Afrykańska mutacja o nazwie B.1.1529, zwana Omikron (taką nazwę przypisała mu WHO), jest bardzo zaraźliwa i może być relatywnie odporna na szczepionki. Jak przygotować nasze portfele na jej przyjęcie? Co może czekać nasze oszczędności? Jakie mogą być konsekwencje rozpanoszenia się nowej wersji wirusa po świecie?

Najpierw był wariant brytyjski, później indyjski (słynna Delta), a teraz mamy wariant afrykański, czyli Omikron. Wiemy o nim tyle, że wykryto go w Botswanie 11 listopada. Kiepskie cechy, które posiada, polegają na tym, że posiada on dużą liczbę mutacji (30-50), ma znacznie większą zaraźliwość (łatwiej się przenosi) niż wcześniejsze warianty oraz ma dość dużą zdolność do unikania przeciwciał blokujących infekcję. To oznacza, że istniejące szczepionki będą w kontakcie z wariantem Omikron mniej skuteczne.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Najpierw wariant brytyjski, potem Delta, a teraz Omikron

Naukowcy nie potrafią natomiast jeszcze odpowiedzieć na pytanie, czy choroba wywołana przez koronawirusa Omikron przebiega ciężej niż przy poprzednich wariantach. Jest raczej pewne, że będą się nim zarażały nawet osoby zaszczepione. Nie wiadomo natomiast, czy podatne na zakażenie są osoby, które przeszły Covid-19 i nabyły naturalną odporność na to badziewie.

Zła wiadomość jest taka, że prawdopodobnie wróci przynajmniej część ograniczeń, które znamy z zeszłorocznego lockdownu. Pewne jak w banku jest ograniczenie podróży, znów oberwie branża lotnicza i turystyczna. Nie wiadomo, czy pojawi się konieczność hard-lockdownu, bo nie wiemy, jak intensywnie nowy wariant będzie potrafił zapełniać szpitale.

Dobra wiadomość jest taka, że tym razem jesteśmy lepiej przygotowani. Nie zabraknie maseczek ani środków do dezynfekcji, ochrona zdrowia jest przeszkolona, lepiej wyposażona, a szpitale przygotowane do skalowania „obsługi” chorych na Covid-19 (zabraknąć może tylko personelu medycznego).

Czytaj też o bilansie pierwszego roku z Covid-19: 4 marca 2020 r. pojawił się „pacjent zero”. Oto bilans pandemii (subiektywnieofinansach.pl)

Jest też szczepionka, która jakośtam będzie działała, mamy też platformę mRNA, na podstawie której możemy wyprodukować nową odmianę, lepiej działającą na wariant Omikron. Tuż przed zatwierdzeniem są pierwsze leki łagodzące przebieg Covid-19 u osób już chorych.

Jedynym problemem jest czas: jeśli Omikron będzie bardzo „zjadliwy”, to pochłonie sporo istnień zanim zostanie okiełznany. Do tej pory oficjalnie Covid-19 zabił 5,2 mln ludzi na całym świecie (ponad 80 000 w Polsce), nieoficjalnie mówi się, że ofiar jest 10-15 mln (i 200 000 – 240 000 w Polsce). Poprzednia pandemia grypy Hiszpanki zabrała niecałe 100 lat temu przynajmniej 80 mln istnień ludzkich.

Czytaj też: Sztuczna inteligencja a Covid-19. Technologie kontra koronawirus (homodigital.pl)

Czytaj też: Szczepionka na Covid-19: cud technologii. Ale czy zdążymy? (homodigital.pl)

A jeśli Omikron okaże się groźny? Co może oznaczać dla naszych portfeli?

Co nowy wariant koronawirusa oznacza dla naszych oszczędności i portfeli? W tym zakresie też jesteśmy już mądrzejsi o doświadczenia z wiosny 2020 r. Gdyby okazało się, że nowy wariant Omikron jest na tyle inny od poprzednich, iż wyścig z Covid-19 zaczynamy od nowa, to mniej więcej scenariusz znamy. Co więc się wydarzy i co możemy zrobić z naszymi pieniędzmi?

1. Co najmniej na chwilę skończą się problemy z inflacją? Warto przeprosić się z bankiem

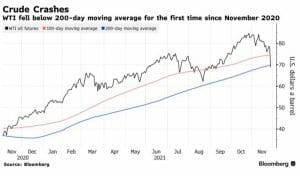

Administracyjne ograniczenia w podróżowaniu (pewne jak w banku) oraz ogólne spowolnienie naszej aktywności w obawie przed wirusem powinno powstrzymać – przynajmniej częściowo – wzrost cen. Widać już, co dzieje się na rynku ropy naftowej, która potaniała gwałtownie z ponad 80 dolarów do 70 dolarów za baryłkę, i nie zdziwię, się jeśli niedługo znów będzie po 40 dolarów za baryłkę. Na początku pandemii spadła też cena uprawnień do CO2 (z 25 do 18 euro za tonę, dzisiejsza cena to 73 euro za tonę).

Oczywiście inflacja nie bierze się tylko z cen energii, ale też żywności (a jej wytwarzanie wciąż drożeje) oraz z polityki rządu (a ta cały czas jest proinflacyjna). Ale przynajmniej jeden „silnik” inflacji na chwilę może wygasnąć.

Czytaj też: Premier ogłosił szczegóły Tarczy Antyinflacyjnej. Czy to ma sens? (subiektywnieofinansach.pl)

To oznacza, że nasze pieniądze w bankach wolniej będą traciły na wartości. Oczywiście może się też zatrzymać trend do podwyższania stóp procentowych, ale on i tak nie odbija się na razie na oprocentowaniu naszych depozytów. Spadek inflacji oznacza mniejszą stratę dla każdego, kto nie poszukał sobie lepszego (z reguły bardziej ryzykownego, lecz dającego szansę ochrony przed inflacją) miejsca dla pieniędzy.

Kto rok temu ulokował pieniądze w obligacjach antyinflacyjnych (4- lub 10-letnich) może być największym beneficjentem tej sytuacji, bo dziś zakontraktuje sobie na kolejny rok oprocentowanie uzależnione od obecnej inflacji (jeśli ona zacznie spadać – osiągnie realny zysk).

Niepewność związana z nowym wariantem koronawirusa powinna skłonić Was do zatrzymania pieniędzy w banku „do wyjaśnienia”. Takie zawirowania zwykle czynią okazje inwestycyjne, więc warto mieć płynność, żeby ewentualnie skorzystać. Dlaczego piszę „do wyjaśnienia”? Niestety, istnieje ryzyko stagflacji – nastąpi to wtedy, jeśli część inflacji nie zniknie, a będzie trzeba zatrzymać gospodarkę, zaś później ratować ją dodrukiem pieniędzy.

2. Będzie przecena akcji na giełdach? Potraktuj to jak „promocję”

Przecena – która może na krótko wystąpić – nie będzie raczej tak głęboka jak ta „z okazji” pierwszej fali koronawirusa, ale akcje mają z czego spadać, a poza tym kilka usługowych sektorów gospodarki obiektywnie ucierpi w wyniku różnych ograniczeń. Z drugiej jednak strony to, czego bardzo boją się dziś posiadacze akcji – czyli podwyżki stóp procentowych – może się trochę odsunąć w czasie i złagodnieć. Więc, paradoksalnie, może się okazać, że inwestorzy aż tak bardzo się nie przerażą nową wersją wirusa?

Przypomnij sobie, jak było w marcu 2020 r.: Co robić z pieniędzmi, gdy koronawirus atakuje gospodarkę? (subiektywnieofinansach.pl)

Covid-19 i najgorszy dzień na giełdzie: Przeżyliśmy najgorszy dzień w historii giełdy. Co będzie dalej? (subiektywnieofinansach.pl)

Potraktowałbym ewentualną przecenę jako okazję do kupienia akcji – w formie ETF-ów albo funduszy inwestycyjnych – po lepszych cenach. Zapewne kwestią miesięcy jest wymyślenie sposobu na nowy wariant koronawirusa. W długim terminie w obrazie gospodarki nic się nie zmieni: państwa są koszmarnie zadłużone i nie będą w stanie walczyć efektywnie z odradzającą się inflacją. Zwłaszcza, że – gdyby doszło do najgorszego, czyli do lockdownów – zapewne receptą będzie znów drukowanie pieniędzy.

Posiadanie udziałów w największych światowych firmach jest antyinflacyjne (bo ich zyski i dywidendy są wyrażone w wartościach uwzględniających inflację). Dziś głównym problemem jest to, że w obliczu podwyżek stóp procentowych akcje wydają się drogie za drogie. Ale jeśli będą tańsze…

Niewykluczone, że nagle przestanie być złotym interesem posiadanie aktywów związanych z surowcami, a w cenie będą wszelkie aktywa „antycovidowe” (spółki farmaceutyczne, producenci sprzętu ochronnego i dezynfekcyjnego).

3. Może nastąpić odwrót od ryzyka. Frank i dolar podrożeją?

Pojawienie się nowej odmiany koronawirusa zapewne na jakiś czas spowoduje odwrót inwestorów od ryzyka. W cenie będą obligacje amerykańskiego rządu czy depozyty w szwajcarskich bankach. Niewykluczony jest wzrost kursu dolara amerykańskiego i franka szwajcarskiego (ten ostatni zresztą już dziś bije rekord za rekordem).

Chociaż wiele zależy od postępowania Rady Polityki Pieniężnej – jeśli będziemy mieli dużą podwyżkę stóp procentowych, a jednocześnie nowy wariant koronawirusa spowoduje ograniczenie presji inflacyjnej, to nasza podwyżka stóp procentowych zostanie przyjęta dużo cieplej i może przynieść… umocnienie złotego, a nie jego osłabienie (jak nakazywałaby logika wynikająca ze wzrostu awersji do ryzyka).

Czytaj też: Konto oszczędnościowe w euro. Oprocentowane. Nowy teaser Revoluta (subiektywnieofinansach.pl)

Jakkolwiek generalnie nie jestem wielkim fanem inwestycji w waluty obce jako takie (czyli po prostu przechowywania banknotów w bieliźniarce), to dla franka szwajcarskiego chyba zrobiłbym wyjątek. Na trudne czasy to dość pewna lokata kapitału, o ile na rynku finansowym w ogóle jest coś pewnego.

Czytaj też: Drogi frank? Wysokie raty kredytów frankowych? Może to… dobra wieść? (subiektywnieofinansach.pl)

No i pewnie będziemy mieli wzrost cen amerykańskich obligacji, co może pomóc funduszom inwestycyjnym, które lokują w nie pieniądze swoich klientów. Ogólnie dość ciepło myślę o „dolarowych” aktywach – nie tylko w trudnych czasach – i właśnie w strefie dolara trzymam część swoich pieniędzy (za pośrednictwem wyrażonych w dolarach funduszy i ETF-ów).

Generalnie odwrót od ryzyka może być zbawieniem dla wszystkich, którzy po ubiegłorocznej hossie na rynku obligacji „umoczyli” pieniądze w funduszach tego typu i teraz nie mogą zrozumieć, dlaczego ich „bezpieczne” fundusze notują straty. Może się okazać, że podwyżki stóp procentowych zostaną odroczone, a kapitał odpływający z rynku akcji będzie musiał się gdzieś podziać.

4. Gdzie się schronić przed kryzysem? Złoto, nieruchomości, kryptowaluty?

Pamiętacie, co się działo z rynkiem nieruchomości w czasie pierwszej fali koronawirusa? Totalnie stracił płynność. Pojawiło się trochę okazji do zakupów nieruchomości po okazyjnych cenach (wystawianych przez największych panikarzy), ale generalnie szok nie trwał długo.

Tym razem pojawienie się koronawirusa w nowej odsłonie może rynkowi nieruchomości z jednej strony zaszkodzić (znów spadek zapotrzebowania na najem), a z drugiej – pomóc (jeśli nieco mniej wzrosną z tego tytułu stopy procentowe).

Tradycyjnym pomysłem na trudne czasy jest złoto. Jest uznawane za antyinflacyjne i rośnie chętniej wtedy, gdy słabnie dolar. Teraz dolar raczej może się wzmacniać, a obawy o inflację – spadać. Jest więc możliwość, że złoto przejściowo straci na wartości i będzie to dobra okazja, żeby je kupić.

Zwłaszcza że przecież my tu wyceniamy złoto w polskiej walucie. Jeśli nasz złoty – na fali ucieczki od ryzyka – będzie osłabiał się wobec dolara i innych walut, to cena złota w złotych wcale nie musi spadać. Taką sytuację mieliśmy ostatnio, gdy złoto broniło oszczędności Polaków przed inflacją nie dlatego, że drożało w wartościach bezwzględnych, tylko dlatego, że złoty był coraz mniej wart – a złoto obroniło pieniądze przed tym zgubnym efektem.

W tym poradniku pisałem (warto też kliknąć linki w środku tekstu), czy i ewentualnie dlaczego warto mieć trochę oszczędności w złocie (oczywiście tylko długoterminowo). Pamiętajcie, że kupowanie i sprzedawanie złota wiąże się z ryzykiem spreadu – chętnie nam złoto sprzedadzą po cenie rynkowej, ale odkupić będą chcieli już 10-15% taniej.

Fani kryptowalut pewnie to samo powiedzą o bitcoinie, który co prawda nie jest skorelowany z żadną konkretną walutą ani rynkiem, ale gdybym miał obstawiać, to bym powiedział, że klimat koronawirusowy raczej nie powinien mu służyć (niestety, nie jestem dobry w „czytaniu” psychologii rynku krypto, więc się nie sugerujcie).

Czytaj więcej o krypto: Inwestowanie w Bitcoiny łatwiejsze niż kiedykolwiek. Dwa ETF-y na krypto (subiektywnieofinansach.pl)

Trzy złote zasady – jeśli Omikron sprowadzi złe czasy

To wszystko, co napisałem powyżej, to są na obecnym etapie bardzo grube spekulacje. Na razie nie wiemy zbyt wiele o nowej odmianie wirusa, więc tym bardziej trudno o dokładne porady. Na (ewentualne) trudne czasy, które być może znów nadchodzą – pełne strachu o własne zdrowie, ograniczeń w poruszaniu się i mniej lub bardziej dotkliwych obostrzeń – przypominam Wam trzy najważniejsze zasady zarządzania oszczędnościami oraz majątkiem w erze rosnącej niepewności.

Po pierwsze: cash is king. Jeśli rośnie niepewność, to unikamy większych zakupów, blokowania pieniędzy na długi okres, z inwestycyjnymi decyzjami czekamy „do wyjaśnienia”. Trzymaj gotówkę na koncie, nie przejmuj się, że trochę traci na wartości. Czekaj na ewentualne okazje.

Po drugie: unikamy nerwowych ruchów. Jeśli część oszczędności masz na rynku kapitałowym, to zachowaj spokój. Ruchy cen w takich momentach mogą być bardzo duże. Pamiętaj, że posiadasz realne aktywa, za którymi stoją przychody, zyski, sieć sprzedaży, klienci – majątek i dywidendy. Wartość rynkowa tego wszystkiego jest zmienna, ale w długiej perspektywie rośnie.

Po trzecie: robimy swoje. Na rynku panuje takie powiedzenie „kupuj, gdy leje się krew” (czyli wtedy, gdy wszyscy sprzedają i wydaje się, że to już koniec świata). Ale inna mądrość mówi: „nie łap spadającego noża” (czyli nie wchodź na rynek zbyt wcześnie, pozwól wykrwawić się „frajerom”). Ale najważniejsza to ta, która mówi, że nie warto poddawać się emocjom tłumu. Realizując swoją strategię budowania oszczędności, nie przejmujemy się tym, że coś tanieje lub drożeje – po prostu robimy swoje.

Jeśli zauważymy, że coś z naszymi oszczędnościami jest nie tak – nadal nie robimy nerwowych ruchów, tylko zapisujemy sobie w kajecie, że przed następnym kryzysem trzeba to poprawić. Generalnie w trudnych czasach warto jest zróżnicować ryzyko, bo nigdy nie wiemy, jak zareaguje dana część naszego portfela. Warto mieć trochę pieniędzy w aktywach dolarowych, odrobinę franka szwajcarskiego, sporo pieniędzy mieć tam, gdzie procent jest pewny i dość wysoki (obligacje antyinflacyjne).

Wczesną wiosną 2020 r., kiedy koronawirus zaatakował nasze portfele po raz pierwszy i ceny akcji spadły o 30-35%, mój prywatny portfel spadł o 3-4%. Miał zwiększony udział depozytów i obligacji skarbowych, część oparta na polskich akcjach była zainwestowana w mniejsze spółki (lepiej zniosły kryzys), a spadek zagranicznych akcji w dużej części zamortyzowało umocnienie dolara i franka szwajcarskiego względem złotego.

Wariant Omikron koronawirusa może mocno namieszać w naszej rzeczywistości, ale niestety dziś za mało o nim wiemy, żeby postawić diagnozę, co może oznaczać dla naszych oszczędności. Ale jak tylko się dowiemy, to przeczytacie o tym na „Subiektywnie o Finansach”.

———

Skorzystaj z bankowych promocji, sprawdź „Okazjomat Samcikowy”

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi leżącymi w banku na 0,00001%? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Załóż darmowe konto z oprocentowaniem 1% rocznie (bez limitów!) i weź 30 zł

Aion Bank i „Subiektywnie o Finansach” proponują konto bezwarunkowo za zero złotych (nie ma znaczenia, jakie masz wpływy i jak często płacisz kartą – nigdy nie pobiorą prowizji), z pakietem bezpłatnych wypłat z bankomatów do 900 zł miesięcznie i z kartą bezspreadową oraz z darmowym kontem walutowym i oprocentowanym na 1% rocznie kontem oszczędnościowym (bez limitów kwotowych i czasowych). Ten pakiet nazywa się Plan Light. Jest w nim tylko jednorazowa opłata za dostarczenie karty debetowej – 11,99 zł.

Aion Bank i „Subiektywnie o Finansach” proponują konto bezwarunkowo za zero złotych (nie ma znaczenia, jakie masz wpływy i jak często płacisz kartą – nigdy nie pobiorą prowizji), z pakietem bezpłatnych wypłat z bankomatów do 900 zł miesięcznie i z kartą bezspreadową oraz z darmowym kontem walutowym i oprocentowanym na 1% rocznie kontem oszczędnościowym (bez limitów kwotowych i czasowych). Ten pakiet nazywa się Plan Light. Jest w nim tylko jednorazowa opłata za dostarczenie karty debetowej – 11,99 zł.

Opcjonalnie, za 19,99 zł miesięcznie, masz też dostęp do globalnych inwestycji opartych na ETF-ach najpotężniejszych firm zarządzających aktywami na świecie. Aion ma również tani kredyt: 6,7% w skali roku za gotówkę niezależnie od kwoty i okresu spłaty, z gwarancją niezmiennej stopy procentowej i 0% prowizji

Jeśli skorzystasz z tego linku oraz wpiszesz kod promocyjny SOFFREE – dostaniesz 30 zł w prezencie po założeniu konta w planie Light i wykonaniu jednej transakcji kartą fizyczną lub wirtualną (przypiętą do smartfona przez Google Pay lub Apple Pay).

Kod promocyjny SOFFREE uprawnia też do dwumiesięcznego darmowego okresu próbnego w płatnych planach taryfowych Aion Banku (tutaj szczegóły tych planów). Możesz też skorzystać z kodu SUBIEKTYWNIE50 i mieć przez pół roku 50% zniżki na te same dwa płatne plany taryfowe.

—————

Sprawdź inwestycje ze znakiem jakości Samcika

>>> Oszczędzaj na emeryturę i dostań 200 zł „samcikowej” premii. Załóż przez internet konto IKE i ulokuj pieniądze w jednym z tanich funduszy UNIQA. To TFI pobiera jedne z najniższych w Polsce opłaty za zarządzanie funduszami inwestycyjnymi (dla części funduszy 0,5%). Nie ma też żadnych opłat przy zakupie (a kupujesz nie ruszając się z fotela). Koniecznie wpisz kod promocyjny: msamcik2021. Jeśli nie chcesz blokować oszczędności aż do emerytury – załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA – te same fundusze z niskimi opłatami, ale bez obowiązku „mrożenia” pieniędzy aż do emerytury. Maciek Samcik trzyma tam kawałek swoich prywatnych oszczędności. Jeśli nie jesteś do końca przekonany/a, to zerknij do tego artykułu

>>> Zainwestuj z Samcikiem w fundusze z całego świata bez prowizji. Chcesz wygodnie – przez internet – oraz bez żadnych opłat lokować pieniądze w funduszach inwestycyjnych z całego świata? Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Kupuję tam fundusze. Inwestowanie bez opłat dystrybucyjnych po wpisaniu kodu promocyjnego ULTSMA. A w tym poradniku są najważniejsze rady, w co teraz inwestować.

>>> Proste inwestowanie w ETF-y z całego świata jest możliwe dzięki platformie Finax, z której korzysta też Samcik. Rejestrujesz się pod tym linkiem, odpowiadasz na kilka pytań, na ich podstawie robot ustawia portfel inwestycji w ETF-y (czyli „automatyczne” fundusze inwestycyjne) z całego świata. Dzięki temu linkowi nie zapłacisz opłaty 1,2% za zainwestowanie mniejszej kwoty niż 1000 euro, o ile w danym momencie ta promocja będzie aktywna w Finax.

——–

Chcesz porady w sprawie swoich oszczędności? Zapisz się na mój newsletter

I na koniec ogłoszenie. Jeśli masz pytania dotyczące swoich oszczędności, chciałbyś uzyskać moją poradę, to zapisz się na newsletter „Subiektywnie o Finansach”. Do subskrybentów wkrótce wyślę specjalny e-mail, w którym poinformuję, w jaki sposób odbiorcy newslettera będą mogli uzyskać na wyłączność moją poradę dotyczącą swojej sytuacji finansowej w czasie kryzysu koronawirusowego. Jak uzyskać poradę na wyłączność? Kliknij tutaj, zapisz się na mój newsletter i bądźmy w kontakcie!

źródło: Fusion Medical Amimation/Unsplash