W inwestowaniu z myślą o dodatkowej emeryturze (albo o funduszu spełniania marzeń, czyli o rentierstwie) jedną z najtrudniejszych rzeczy jest wybór tego, w co będziemy inwestowali. Który fundusz? Który ETF? Wiele osób, nie potrafiąc rozplątać tego dylematu i podjąć decyzji, w ogóle odpuszcza np. temat IKE oraz IKZE. Dla takich niezdecydowanych lub niedoświadczonych w inwestowaniu osób dobrym pomysłem na początek są portfele modelowe. Oto jedna z takich nowinek na polskim rynku

W dzisiejszych czasach dość łatwo jest zbudować portfel inwestycji. Narzędzi do tego jest multum. Bodaj najprostsze to ETF-y, czyli automatyczne fundusze indeksowe, które inwestują pieniądze klientów od razu w całe rynki. Od biedy już z dwóch globalnych ETF-ów można sobie zmontować tani i prosty w „obsłudze” portfel inwestycji i stale dopłacać do niego pieniądze. Można też wybrać fundusz inwestycyjny, który „pokrywa” cały świat.

- Jak zacząć inwestować? Jak kupić swój pierwszy ETF? Gdzie go znaleźć i na co uważać? Przewodnik krok po kroku dla debiutantów [POWERED BY XTB]

- Prawdziwym królestwem gotówki nie są Niemcy. Jest nim dalekowschodni gigant znany z nowych technologii. Ludzie wolą tam banknoty. Dlaczego? [POWERED BY EURONET]

- Ile kosztuje nas drogowa brawura? Podliczyli koszty zbyt szybkiej jazdy w skali kraju. Jak „zaoszczędzić” życie i pieniądze? Technologia na pomoc [POWERED BY PZU]

Kluczowe jest słowo „wybrać”. Wiele osób – zwłaszcza tych, które chcą inwestować na przyszłą emeryturę lub fundusz spełniania marzeń w ramach IKE lub IKZE – nie mają zbyt rozbudowanej wiedzy o inwestowaniu. Dla nich nawet zbudowanie portfela z ETF-ów może być nie lada wyzwaniem. IKE lub IKZE w ramach funduszy inwestycyjnych? Super, ale do wyboru jest kilkanaście funduszy. Który wybrać, żeby się nie pomylić?

Jak się już portfel zbuduje, to trzeba nim później w sposób elementarny „rządzić” – bo nawet jeśli jest to najprostszy portfel na świecie, to wymaga przynajmniej trzech rzeczy: rebalansowania (czyli powrotu do bazowych proporcji między składnikami, jeśli któryś z nich zacznie zbyt mocno przeważać), hedgingu walutowego (czyli uwzględniania w składzie portfela ewentualnych zmian wartości walut obcych) oraz dostosowania portfela do cyklu życia inwestycji.

To właśnie zbyt duży lub zbyt mały udział akcji w poszczególnych momentach „cyklu życia” inwestycji sprawia, że na koniec wynik jest słabszy, niż mógłby być. Na ratunek śpieszą tzw. portfele modelowe lub fundusze cyklu życia, które dostosowują się do wieku oszczędzającego i same „wiedzą”, kiedy zmniejszyć udział akcji i zwiększyć obligacji.

Jak zmieniać sobie portfel emerytalny? Rebalansowanie, hedging…

O ile rebalansowanie jest sprawą dość prostą, hedging jest tak naprawdę nieobowiązkowy (możemy uznać, że inwestowanie w globalnych walutach jest zaletą, a nie wadą), o tyle kwestia dostosowania portfela do cyklu życia inwestycji jest kluczowa ze względu na ostateczny wynik i elastyczność wyjścia z inwestycji. W sytuacji, w której myślimy o wycofaniu pieniędzy, wahania wartości inwestycji muszą być jak najmniejsze. I trzeba portfel do tego dostosować. A to nie dzieje się z dnia na dzień.

Stąd właśnie rosnąca popularność tzw. funduszy cyklu życia, czyli funduszy inwestycyjnych, które automatycznie dostosowują zawartość portfela do tego, ile czasu pozostało klientowi do wycofania pieniędzy. Fundusze cyklu życia są wykorzystywane głównie w produktach emerytalnych, takimi funduszami są np. coraz popularniejsze w Polsce pracownicze fundusze PPK, w których oszczędza już kilka milionów Polaków-etatowców.

Najwięksi globalni dostawcy ETF-ów też doszli do wniosku, że w przypadku emerytalnych inwestycji muszą dostarczyć coś więcej niż tylko możliwość inwestowania na każdym krańcu świata i zaczęli „składać” z ETF-ów pakiety automatycznie dostosowujące wygląd portfela do wieku klienta (takie fundusze cyklu życia wystawił np. Vanguard i są już dostępne u niektórych polskich dostawców).

Fundusze cyklu życia można też połączyć z oszczędzaniem na emeryturę w ramach IKE i IKZE, czyli emerytalnych produktach łączących się z preferencjami podatkowymi. Tak właśnie zrobiła UNIQA TFI, czyli firma inwestycyjna, która specjalizuje się w inwestycjach emerytalnych i nie tylko (ma np. program „Tanie Oszczędzanie” z niedrogimi funduszami inwestującymi pieniądze klientów w ETF-y, akcje i obligacje z całego świata).

Kto chce inwestować z myślą o emeryturze nie musi już samodzielnie wybierać jednego lub kilku spośród 17 oferowanych funduszy inwestycyjnych w ramach kont IKE (gwarantujących zwolnienie z podatku Belki) lub IKZE (z możliwością odpisania wpłat od podstawy opodatkowania PIT-em). Może też wybrać Portfel Modelowy, który będzie zawierał kilka najważniejszych funduszy i – co ważne – będzie też zmieniał proporcje między nimi w zależności od wieku klienta.

Portfel jest „bezobsługowy”, czyli klient wpłaca pieniądze jednym przelewem i to już firma zarządzająca rozdziela je między fundusze w określonej proporcji. Te proporcje zmieniają się w pięcioletnich interwałach, czyli stosunkowo rzadko. W każdej chwili można przejść z Portfela Modelowego do Portfeli Indywidualnych (czyli klasycznych inwestycji funduszowych w IKE i IKZE).

Krótko mówiąc, to propozycja dla osób, które zdają sobie sprawę, że warto oszczędzać na emeryturę, ale gubią się, mając do wyboru kilkanaście funduszy, których nazwy nic im nie mówią. Tutaj po prostu wybieramy portfel funduszy przelewamy pieniądze i wszystko dalej dzieje się już samo.

Takie „jakby PPK”, ale z globalnymi inwestycjami

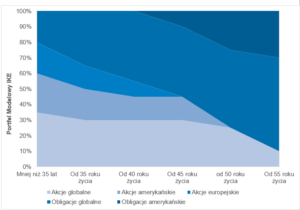

W Portfelu Modelowym na początku (jeśli klient ma mniej niż 35 lat) pieniądze są w 80% zainwestowane w akcje. Potem proporcje się zmieniają. W portfelu 45-latka jest już mniej więcej po połowie akcji i obligacji, zaś u osoby powyżej 55 lat część akcyjna spada do 10% portfela, a przygniatająca większość pieniędzy jest zainwestowana w fundusze obligacji. Co prawda w ostatnich kilku latach zmienność obligacji też bywała szalona, ale co do zasady są to jednak mniej wahliwe papiery wartościowe niż akcje. W zasadzie mniejszą wahliwością historycznie charakteryzowały się tylko nieruchomości.

Fundusze, które są składnikami Portfela Modelowego w ramach UNIQA TFI, to fundusze globalne – jeśli chodzi o część obligacyjną, to są to UNIQA Amerykańskich Obligacji Korporacyjnych oraz UNIQA Globalnych Strategii Dłużnych. A w części akcyjnej używane są fundusze UNIQA Akcji Amerykańskich, UNIQA Akcji Europejskich ESG oraz UNIQA Globalny Akcji. W każdym momencie w części akcyjnej dominują akcje globalne i amerykańskie, udział europejskich jest stosunkowo najmniejszy.

Dlaczego właśnie amerykańskie? Zarządzający doszli do wniosku, że skoro Ameryka to największa gospodarka świata, zaś amerykański rynek kapitałowy to największy rynek świata – tam też powinno się budować dodatkową emeryturę. O tym czy i dlaczego inwestować pieniądze w dalekiej Ameryce przeczytacie w tym tekście oraz w tym podkaście.

Jeśli więc chcesz oszczędzać na emeryturę i przy okazji korzystać z ulg podatkowych (w tym tekście przeczytasz ile jest do wzięcia w tym roku i jak podnieść te pieniądze), to w ramach IKE i IKZE możesz korzystać z własnego pomysłu (i samodzielnie mieszać ze sobą fundusze) albo wziąć Portfel Modelowy i zdać się na „automat”, który po pierwsze będzie starał się tak ułożyć portfel, by był globalny i pasował do Twojej sytuacji, a po drugie – będą zmieniali skład całego „pakietu” w zależności od Twojego wieku.

Ile to kosztuje? W przypadku tej konkretnej propozycji, przygotowanej przez firmę UNIQA TFI, ani grosza więcej niż samodzielne inwestowanie w fundusze wchodzące w skład portfela. Dostawca tego rozwiązania nie pobiera żadnej dodatkowej opłaty za możliwość skorzystania z opcji Portfela Modelowego ani za przenoszenie się pomiędzy Portfelem Modelowym i indywidualnym.

„Filozofia, którą stosujemy, oferując IKZE oraz IKE, jest prosta i zawsze opierała się na tym, żeby nie było żadnych opłat poza stałą opłatą za zarządzanie funduszem (zmiennej też nie pobieramy w produktach emerytalnych). Pomysł polegał na tym, żeby zachęcić mniej zorientowanych klientów lub pomóc tym, którzy mają problem z podjęciem samodzielnej decyzji. Nie chcemy na tym dodatkowo zarabiać, tylko zwiększyć zainteresowanie naszą ofertą. Zaprezentowaliśmy strategie, których alokacja w czasie przypomina alokację pieniędzy w PPK. Różnica polega na tym, że inwestujemy tutaj globalnie, a nie głównie w Polsce (jak PPK)”

– mówi Paweł Mizerski z UNIQA TFI. Do portfeli modelowych UNIQA trafiły tylko te najtańsze fundusze z oferty TFI, które pobierają opłatę za zarządzanie w wysokości 0,5% rocznie. To również jedne z najtańszych w zarządzaniu funduszy na polskim rynku. Dla przypomnienia: opłata za zarządzanie jest „odcinana” od zysków generowanych przez fundusze, a więc jeśli będziecie sprawdzać ile pieniędzy zarobiły fundusze, to te wyniki będą już zawierały opłatę za zarządzanie.

Portfele modelowe: niezdecydowani wreszcie bez wymówek?

Oczywiście, nawet fundusz z opłatą 0,5% rocznie jest droższy od ETF-u z opłatą 0,15% rocznie (tyle kosztują najtańsze ETF-owe rozwiązania na świecie), ale warto pamiętać, że ten ETF trzeba jeszcze znaleźć, wybrać, kupić (często na giełdzie zagranicznej, często jest to jedynie klon najtańszego ETF-a z giełdy amerykańskiej, często trzeba zapłacić spread dla inwestycji walutowej, prowizję maklerską, opłatę za przechowywanie papierów wartościowych albo dodatkową opłatę za zarządzanie portfelem ETF-ów). W funduszach do opłaty za zarządzanie często doliczane są z kolei opłaty transakcyjne i transferowe (wszystkie znajdziecie w karcie produktu pod hasłem „TER”)

Fakt, że używam rozwiązań opartych na funduszach inwestycyjnych nie oznacza to, że nie wspieram ETF-ów – mam je w swoim portfelu i wykorzystuję podobnie jak fundusze. ETF-y stosuję tam, gdzie potrzebuję kupić „cały rynek”, zaś funduszy tam, gdzie widzę strategię, której sam nie umiałbym zbudować (albo zajęłoby mi to dużo czasu).

W ramach wyboru „fundusz czy ETF” staram się pamiętać o wadach i zaletach obu rozwiązań. Tak czy owak, wybierając Portfel Modelowy UNIQA, macie pewność, że – niezależnie od etapu cyklu życia produktu i zawartości tego miksu funduszy – będzie tam zawsze ten sam poziom opłaty za zarządzanie (na poziomie funduszy PPK), co przy samodzielnych inwestycjach w te fundusze. I nic więcej. A warto pamiętać, że często w rozwiązaniach opartych na ETF-ach firmy budujące takie portfele ETF-owe pobierają dodatkowe opłaty za samo zbudowanie portfela, tutaj tego nie ma).

W poprzednich latach bardzo często pytaliście mnie o to, jaki fundusz wybrać dla inwestycji w IKZE (bo dla wielu z Was był to pierwszy w historii lub pierwszy po bolesnych doświadczeniach sprzed 10-15 lat kontakt z funduszami). Albo który ja wybrałem, bo nigdy nie kryłem, że swoje prywatne IKZE mam w UNIQA TFI. Przeważnie wspominałem o funduszu UNIQA Ostrożnego Inwestowania, bo on najlepiej nadaje się na początek. Ale – umówmy się – kokosów nigdy nie przyniesie.

Bardziej zaawansowanych porad inwestycyjnych nigdy nie udzielałem, bo ani nie mam do tego uprawnień (licencji doradcy inwestycyjnego), ani tytułu (jestem blogerem, nie zarządzam niczyimi aktywami poza swoimi prywatnymi). Teraz niezdecydowani klienci IKZE mogą wybierać portfele modelowe, co daje dodatkowe możliwości nawet przy braku fachowej wiedzy o inwestowaniu.

————————————

ZAPROSZENIE:

Jedną z opcji inwestowania długoterminowego są fundusze inwestycyjne TFI UNIQA – ta firma jest Partnerem cyklu edukacyjnego „Wyciskanie emerytury”. W ofercie TFI UNIQA są fundusze pozwalające łatwo i bezpiecznie (czyli poprzez firmę, która ma siedzibę w Polsce, ma polskojęzyczną obsługę i spełnia wszystkie standardy wyznaczone przez polskich regulatorów) zainwestować pieniądze na całym świecie.

Wśród funduszy, które mają niską opłatę za zarządzanie (0,5% w skali roku) są następujące fundusze: UNIQA SFIO Globalny Akcji, UNIQA FIO Ostrożnego Inwestowania, UNIQA SFIO Akcji Amerykańskich, UNIQA SFIO Akcji Europejskich ESG, UNIQA SFIO Amerykańskich Obligacji Korporacyjnych, UNIQA SFIO Globalnych Strategii Dłużnych oraz UNIQA FIO Akcji Rynków Wschodzących.

Te fundusze można kupić z tą niską opłatą za zarządzanie przez internet w ramach programu „Tanie Oszczędzanie”, jak również w ramach konta IKZE (dodatkowo ulga w podatku PIT) lub konta IKE (dodatkowo brak podatku Belki). Przy zakupie udziałów w funduszach przez internet nie płaci się też, rzecz jasna, żadnych opłat manipulacyjnych. Żeby zagwarantować sobie najlepsze warunki, warto wpisać kod promocyjny: MSAMCIK2023.

Z UNIQA TFI możesz też oszczędzać na emeryturę i korzystać z państwowych ulg podatkowych, które za to przysługują. Tutaj założysz przez internet konto IKZE, wpłacisz na nie pierwsze pieniądze i zagwarantujesz sobie ulgę podatkową (odpis od 12% do 32% wpłaconej kwoty od podatku PIT za 2023 r.). Zwróć uwagę na roczne limity wpłat na konto IKZE. Tutaj możesz założyć przez internet konto IKE i – jeśli utrzymasz pieniądze do wieku emerytalnego – nie zapłacisz podatku Belki od osiągniętych w tym czasie zysków. Zarówno w ramach IKE, jak i w ramach IKZE możesz wybrać portfele modelowe, o których mowa w niniejszym artykule.

——————

Zobacz też webinar, w którym – wspólnie z moim gościem, Pawłem Mizerskim, opowiadałem o tym, co zmienia się w tym roku w produktach emerytalnych objętych ulgami podatkowymi i jak zmaksymalizować podatkowe korzyści z oszczędzania na dodatkową emeryturę. Polecam, obejrzyj!

——————

W ramach cyklu edukacyjnego „Wyciskanie emerytury” już od czterech lat – wspólnie z UNIQA TFI – opowiadamy o tym, jak bezpiecznie i rozsądnie budować swoją przyszłość finansową. Na stronie akcji znajdziesz ważne wieści dla Twojej przyszłości finansowej. Jak zbudować kapitał? Czy można być rentierem jeszcze przed emeryturą? Jak lokować oszczędności, żeby nagle nie wyparowały?

Przeczytaj m.in. poradniki o podstawach inwestowania w fundusze:

>>> Jak wybrać fundusz inwestycyjny, który nie okaże się wielką pomyłką? Tak to robi sam Samcik

——————

Posłuchaj też inspirujących rozmów o inwestowaniu:

>>> Czy warto dziś lokować oszczędności w małe i średnie spółki z warszawskiej giełdy oraz z największych giełd europejskich? Co mówią ich wyceny? Jest tanio, a może już całkiem nietanio? Komu może opłacać się lokować w ten sposób pieniądze? Maciej Samcik w podkaście „Finansowe Sensacje Tygodnia” debatuje o tym, z Sebastianem Lińskim, który w TFI UNIQA zajmuje się właśnie lokowaniem pieniędzy klientów w średniej wielkości spółki z Europy Zachodniej oraz z Polski. Zapis rozmowy jest do odsłuchania tutaj.

>>> W podkaście „Finansowe Sensacje Tygodnia” rozmawialiśmy też o inwestowaniu na tzw. rynkach wschodzących. Czym się między sobą różnią? Czy można i trzeba inwestować na wszystkich naraz czy tylko na niektórych? I jak to robić? Czy może w tym pomóc fundusz inwestycyjny? Na jakie zyski można ewentualnie liczyć? I jakie są ryzyka? O tym rozmowa z Rafałem Grzeszykiem, który zarządza pieniędzmi klientów UNIQA TFI ulokowanymi m.in. właśnie na rynkach wschodzących. Zapraszam do posłuchania pod tym linkiem.

>>> W 179. odcinku podkastu „Finansowe Sensacje Tygodnia” przenieśliśmy się do Ameryki. Czy warto część oszczędności zainwestować na amerykańskim rynku akcji i obligacji? Jakie perspektywy ma przed sobą amerykańska gospodarka? To był temat, o którym prawili goście Maćka Samcika, którymi byli Karol Paczuski i Rafał Grzeszyk, zarządzający aktywami w UNIQA TFI. Rozmowa do odsłuchania pod tym linkiem.

—————————

Cykl edukacyjny „Wyciskanie emerytury”, którego częścią jest niniejsza publikacja, blog „Subiektywnie o Finansach” już czwarty rok prowadzi z UNIQA TFI, pośrednikiem w inwestowaniu pieniędzy na spełnianie marzeń i na emeryturę, oferującym m.in. tanie fundusze inwestycyjne w ramach programu „Tanie Oszczędzanie”.

zdjęcie tytułowe: Sven Brandsma/Unsplash