Wszystk… tfu, niektóre znaki na niebie i ziemi wskazują na to, że w tym roku złoty może być jedną z najsilniejszych walut na świecie. Jeśli ten scenariusz się spełni, być może będziemy kupowali euro po kursie w okolicach 4 zł, a dolara za 3,5-3,7 zł. Tańsze mogą być zagraniczne wakacje, za to straty wynikające z różnic kursowych mogą zanotować inwestujący oszczędności na całym świecie – w tym w strefie euro i dolara

Za kilka dni poznamy dane o inflacji w lutym. Ta styczniowa zaskoczyła spadkiem do poziomu 3,9%, a to prawdopodobnie jeszcze nie koniec trendu dezinflacji. Taniejące surowce, energia, żywność (w tym wojny cenowe największych sieci handlowych) i wciąż słaba koniunktura w gospodarce – to wszystko przemawia za dalszym zjazdem inflacji w lutym i marcu 2024 r. Tak przynajmniej wynika z zakupów Bednara.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Na tym tle coraz ciekawiej wyglądają stopy procentowe NBP, które utknęły na poziomie 5,75% (w przypadku najważniejszej stopy referencyjnej), a więc są już znacznie powyżej bieżącej i spodziewanej na najbliższe miesiące inflacji. Prezes NBP chwali się słowami „sprowadziliśmy inflację do celu i udało się to szybciej, niż ktokolwiek się spodziewał”. Zaś z projekcji inflacji przedstawionej przez NBP wynika, że może ona wynieść w tym roku i przyszłym roku… jedynie 3,6%.

Czy to oznacza, że Rada Polityki Pieniężnej grzeje już silniki przez obniżkami stóp? Teoretycznie wiadomość o tym, że przez najbliższe dwa lata inflacja jest spodziewana poniżej stóp procentowych, powinna być mocnym argumentem, by stopy procentowe obniżać. Stopy procentowe z reguły są ustalane przez decydentów nieco powyżej poziomu, na którym bank centralny spodziewa się inflacji za rok, półtora.

Obniżki stóp procentowych? Dwa powody, dla których mogą się nie wydarzyć

Są dwa powody, dla których to się nie wydarzy. Pierwszy jest obiektywny: nie ma żadnej pewności, że inflacja rzeczywiście pozostanie niska. Projekcja nie obejmuje wzrostu VAT na żywność oraz odmrożenia cen energii. A to dołoży kilka punktów procentowych do inflacji. Drugi powód jest polityczny: szef NBP będzie chciał utrudniać życie rządowi, a więc będzie starał się utrzymywać (a ma za sobą większość w Radzie Polityki Pieniężnej) wyższe stopy procentowe, niż by mógł.

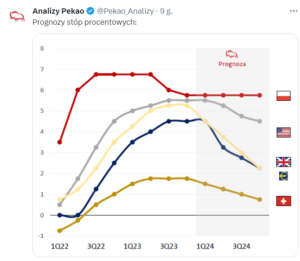

Analitycy Banku Pekao ostatnio pokazali swoje oczekiwania na temat przyszłych stóp procentowych w Polsce na tle tego, czego spodziewają się inwestorzy „zakładający się” o przyszły poziom stóp procentowych za pomocą kontraktów terminowych FRA. Jak widać, rynek wciąż wierzy w spadek stóp procentowych, Bank Pekao już nie.

To zupełnie inna sytuacja niż w najważniejszych obszarach walutowych. W USA prezydent Joe Biden ostatnio wypalił, że spodziewa się niższych stóp procentowych (bo w USA inflacja jest już prawie w celu założonym przez tamtejszy bank centralny – 3,1%).

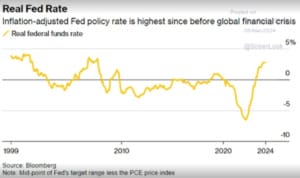

Stopy procentowe w USA – w paśmie 5,25-5,5% – są znacznie powyżej inflacji (zarówno obecnej, jak i spodziewanej), a Bloomberg pokazał ostatnio wykres, z którego wynika, że rzadko się zdarzały w przeszłości aż tak mocno dodatnie realne stopy procentowe.

W strefie euro w odczycie za luty spodziewana jest inflacja 2,6% przy głównej stopie procentowej na poziomie 4,5%. Biorąc pod uwagę, w jak kiepskiej kondycji jest europejska gospodarka, trudno się nie spodziewać, że Europejski Bank Centralny zacznie obniżać stopy procentowe.

Co to wszystko razem oznacza? Jeśli w Polsce stopy procentowe pozostaną nienaturalnie wysoko (czyli na poziomie, którego nie uzasadnia ani bieżąca, ani oczekiwana inflacja), to polskie obligacje staną się przedmiotem pożądania, zaś polska waluta – mekką dla światowego kapitału. Jeśli w USA, czy w Strefie Euro pieniądz będzie „kosztował” np. 3,5-4%, zaś w Polsce jego cena pozostanie na poziomie blisko 6% – biorąc pod uwagę wysoki standing polskiej gospodarki, będziemy istnym eldorado z punktu widzenia światowego kapitału.

Co z tego wynika? Że złoty może stać się jedną z najsilniejszych walut świata. Już dziś jest dość silny, od jesieni zeszłego roku euro potaniało z 4,6 zł do 4,3 zł. To oznacza, że euro jest najtańsze od czterech lat. I to może nie być koniec. Nie byłoby to zresztą niczym niespotykanym, w latach 2010-2015, gdy Polska była „zieloną wyspą”, za euro płaciło się średnio 4,1 zł, a europejskiej walucie zdarzało się dotknąć granicy 4 zł.

A dolar? Uśredniony kurs „zielonego” w poprzedniej dziesięciolatce (2010-2020) to 3,5 zł i kto wie, czy na fali globalnych trendów i nienaturalnie wysokich stóp procentowych w Polsce do tego poziomu znów nie dojdziemy. Silny złoty mógłby też oznaczać zjazd notowań brytyjskiego funta w okolice 4,5 zł. To wszystko oczywiście byłyby złe wieści dla wszystkich osiągających dochody w obcej walucie – czy to z pracy, czy z inwestycji kapitałowych.

Złoty może być jedną z najsilniejszych walut świata? Cztery wątpliwości

Złoty może dodatkowo zyskiwać na wartości, jeśli rząd będzie używał rynku walutowego do wymiany na złotówki miliardów euro płynących z Unii Europejskiej. Nie musi przeprowadzać tych operacji wymiany na rynku, ale może. Jeśli będzie to robił, dodatkowo będzie umacniał złotego. Wygląda więc na to, że dla inwestujących w waluty nadchodzą czasy, w których ta „polisa bezpieczeństwa” na wypadek kłopotów polskiej gospodarki, nie będzie zbyt opłacalna. Ale jest kilka czynników ryzyka dla tej prognozy.

Po pierwsze: wyższa od oczekiwań inflacja w Polsce może spowodować, że „efekt wow” wysokich nominalnych stóp procentowych nie będzie tak duży. Co innego inwestować w walutę danego kraju przy wysokich stopach procentowych i niskiej inflacji niż przy wysokich stopach i wysokiej inflacji. Analitycy PKO BP przygotowali prognozy dwóch scenariuszy inflacyjnych i jeden z nich wygląda tak, jak dzieło zniszczenia siły złotego.

Po drugie: banki centralne w innych strefach walutowych nie obniżają stóp procentowych. Bankowcy centralni mają coraz mniej argumentów przemawiających za strategią „higher for longer” (czyli utrzymywaniem możliwie długo wysokich stóp procentowych), ale może się zdarzyć coś, co im to ułatwi. Wówczas różnica między „polskimi” a „europejskimi” i „amerykańskimi” stopami nie będzie rosła.

Po trzecie: wyrzucenie ze stołka prezesa NBP Adama Glapińskiego. Rząd pomrukuje, że prezesowi NBP grozi Trybunał Stanu, ale na razie jeszcze nie ruszył na otwartą wojnę. Glapiński będzie miał na tę okoliczność dobrą narrację: „chcą mnie odwołać, bo bronię wartości polskiego pieniądza, a oni chcą zniszczyć gospodarkę i walutę”. Z całą pewnością skonfliktowany z rządem prezes NBP, mający za sobą (jeszcze przez jakiś czas) większość Rady Polityki Pieniężnej, będzie dobrze wpływał na wartość złotego.

Po czwarte: geopolityka. Dziś nastroje na rynkach są raczej dobre. Surowce są tanie, żywność też. Gdyby jednak wzrosło napięcie międzynarodowe, to pieniądze zaczną płynąć w odwrotną stronę, czyli do spokojnych przystani. Złoty będzie się osłabiał do euro oraz do dolara, a inwestorzy znów zaczną inwestować pieniądze w najpewniejsze waluty i obligacje najbogatszych krajów, bez względu na ich opłacalność.

Po piąte: sytuacja budżetu państwa i rosnące potrzeby pożyczkowe rządu. Gdyby okazało się, że Polska jest w coraz trudniejszej sytuacji budżetowej, przychody podatkowe maleją, wydatki socjalne rosną, trzeba emitować coraz więcej obligacji – skończyłoby się to wyższą inflacją i mniejszą atrakcyjnością inwestycyjną Polski.

Z tego punktu widzenia zagadką są efekty ewentualnej wygranej Donalda Trumpa w amerykańskich wyborach. Jeśli spełni obietnicę i wprowadzi cła na wszystkie towary sprowadzane do USA, to świat wpadnie w wyższą inflację, stopy procentowe wszędzie zaczną rosnąć i nasze 5,75% nie będzie już żadną atrakcją, zwłaszcza w sytuacji gdyby inwestorzy znów przypomnieli sobie o ryzyku, że Polska jest krajem przyfrontowym.

I to wszystko są powody, by z 20-procentowego udziału inwestycji denominowanych w zagranicznych walutach nie rezygnować, nawet jeśli wszystkie znaki na niebie i ziemi wskazują, że w najbliższym czasie złoty może być jedną z mocniejszych walut świata i trzymanie euro czy dolarów nie będzie najlepszym interesem na świecie.

WAŻNA WIADOMOŚĆ OD XTB: Jeśli chcesz postawić jakieś pieniądze na to, że złoty będzie najsilniejszą walutą świata (albo że nią nie będzie), to polecam Ci platformę inwestycyjną XTB, która świetnie się nadaje do inwestowania w waluty (w tym również do obstawiania zmian kursów walut w przyszłości). Załóż konto i spróbuj inwestycji walutowych (na początku na małych pieniądzach) klikając tutaj. Teraz XTB płaci dobre odsetki za przechowywane na jego koncie pieniądze.

Pamiętaj, że to nie jest rekomendacja ani porada inwestycyjna, inwestujesz na własne ryzyko, a inwestowanie w waluty wiąże się z ryzykiem utraty części lub całości (w przypadku wykorzystania instrumentów pochodnych oraz instrumentów z dźwignią finansową, takich jak CFD) kapitału. I że mniej więcej 80% ludzi, którzy próbują inwestycji w kontrakty CFD, osiąga stratę.

WAŻNA WIADOMOŚĆ OD RAISIN: Trzymasz wszystkie oszczędności w jednym miejscu? Dywersyfikacja powinna dotyczyć nie tylko inwestycji, ale i oszczędności. Jest po temu aż sześć powodów. Skorzystaj z oferty platformy Raisin, żeby zdywersyfikować geograficznie swoje oszczędności.

Posłuchaj też „Technopodcastu”: Kiedy polecimy samolotem na paliwo wodorowe? Czy wodór będzie paliwem przyszłości? I dlaczego Polska może być wodorową potęgą? Z prof. Jarosławem Sępem, prorektorem Politechniki Rzeszowskiej oraz szefem Podkarpackiej Doliny Wodorowej rozmawia Maciek Samcik

Posłuchaj też 201. odcinka podcastu „Finansowe Sensacje Tygodnia”: to będzie dobry rok dla inwestujących w obligacje? Tematem 201. odcinka podcastu „Finansowe Sensacje Tygodnia” są obligacje. W którym miejscu jesteśmy, jeśli chodzi o inflację i stopy procentowe (w Polsce i na świecie)? Które obligacje detaliczne mogą w najbliższym czasie przynieść najwyższą stopę zwrotu? Jaki potencjał zysków (ale też ryzyka) mają obligacje korporacyjne? I czy tzw. strategia inwestycyjna cyklu życia z obligacjami w portfelu ma jeszcze sens? Przewodnikiem po obligacyjnych meandrach jest Karol Paczuski, zarządzający funduszem obligacji w UNIQA TFI. Zaprasza Maciej Samcik, podcastu odsłuchasz pod tym linkiem.

zdjęcie tytułowe: Maciej Bednarek, zdjęcie Joe Bidena: Sky News