Polacy powoli przyzwyczajają się do zerowych stóp procentowych i braku oprocentowania pieniędzy w banku. Coraz częściej myśl o zainwestowaniu części oszczędności przestaje być herezją – wynika z badań ING. Bankowcy mają prostą radę, by przy pierwszych inwestycjach uniknąć bolesnych błędów. „Korzystajcie z robodoradców”. W ING rozpoczynają promocję usługi robodoradcy Investo. I chcą, żeby była to najpopularniejsza taka usługa w kraju. Czy to ma sens?

Bank ING przepytał reprezentatywną grupę 1000 Polaków o ich oszczędności i plany na przyszłość z nimi związane. O ile w poprzednich tego typu badaniach – przeprowadzanych przez różne ośrodki badawcze – niezmiennie wychodziło, że inwestowanie pieniędzy jest owiane nimbem elitarności, to z sondy ING wynika, że w naszych głowach coś się zaczyna zmieniać.

- Zbieranie pieniędzy na inwestowanie przy okazji codziennych zakupów? Nietypowy pomysł dużego brokera. Ile można z tego wycisnąć? [POWERED BY XTB]

- Podwyżka pensji: jak jej nie zmarnować? Cztery sposoby, które sprawią, że wreszcie zaczniesz mieć oszczędności dzięki wyższej pensji [POWERED BY RAISIN]

- To była przez ostatnie trzy lata świetna inwestycja. Jaka przyszłość funduszy obligacji skarbowych? Ile zarobią w ostatniej fazie obniżek stóp NBP? [POWERED BY UNIQA TFI]

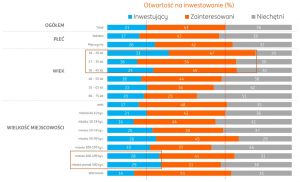

21% ludzi zapytanych o plany związane z oszczędnościami bezwstydnie oświadczyło, że już inwestuje pieniądze, zaś kolejne 41% – że „są już gotowi”. Z badań wynika – i to akurat nie jest dziwne – że skłonność do inwestowania rośnie wraz z posiadaną kwotą oszczędności. A część Polaków w czasie pandemii „oszczędnościowo” urosła – 22% przyznaje się, że zwiększyli odkładane co miesiąc kwoty odprowadzane do „awaryjnego” budżetu. Zapewne wynika to z faktu, że w części gospodarstw domowych pandemiczne dochody wcale nie spadły, zaś wydawać pieniędzy w czasie lockdownu nie było na co.

Część oszczędzających, pod wpływem zerowych stóp procentowych, zmienia profil na „inwestorski”

Badacze uważają, że mniej więcej połowa osób, które mają oszczędności i do tej pory nie inwestowały oszczędności, pod wpływem obniżki stóp procentowych i wysokiej inflacji (sięgającej już prawie 5% w skali roku), zmieniają profil na inwestorski – a więc mniej swoich oszczędności kierują do banków, zaś więcej na rynek kapitałowy.

Dobra wiadomość jest taka, że konwersja na profil „inwestorski” w stosunkowo większym stopniu dotyczy ludzi młodych (18-26 lat oraz 36-45 lat). Oczywiście w większym stopniu dotyczy też mieszkańców dużych miast, którzy statystycznie częściej mają dość wysokie dochody.

Gdyby rzeczywiście okazało się, że połowa Polaków przynajmniej część swoich oszczędności potrafiłaby i chciała lokować na rynku kapitałowym – byłaby to rewolucyjna zmiana w naszych postawach. Do tej pory bowiem inwestowanie dotyczyło kilku, może dziesięciu procent Polaków. Pozostali albo nie mieli oszczędności w ogóle, albo były to z reguły niewielkie kwoty trzymane w banku.

O tym, czy rewolucja się dokona, może zdecydować skuteczność, z jaką branża finansowa i inwestycyjna rozprawi się z największymi obawami Polaków dotyczącymi inwestowania. A te są od lat niezmienne:

>>> że inwestowanie jest tak trudne, że bez doktoratu, licencji maklerskiej albo dobrego doradcy ani rusz, że trzeba być bardzo mądrym, żeby inwestować pieniądze,

>>> że inwestowanie jest tylko dla bogatych, a z małymi pieniędzmi nie ma czego szukać na rynku kapitałowym,

>>> że aby inwestować trzeba mieć czas, czyli być już co najmniej rentierem,

>>> że inwestowanie jest ryzykowne i przypomina ruletkę.

Robodoradcy rozwieją strachy polskich ciułaczy?

Oczywiście każda z tych obaw jest co najmniej przesadzona. Produkty finansowe są dziś proste (można kupić ETF odzwierciedlający zachowanie indeksu 1000 największych światowych korporacji i już), a ograniczenie ryzyka i sensowność inwestowania wynika właśnie z tego, że systematycznie inwestuje się niewielkie kwoty, zamiast jednego dnia wrzucać na rynek miliony (jeśli się ma…).

Zwykle część z tych min udaje się rozbroić po zainwestowaniu pierwszych pieniędzy. Np. z badań ING wyszło, że 41% osób już inwestujących przestaje uważać, że trzeba mieć do tego wielkie pieniądze – nagle dochodzą do wniosku, że wystarczy 1000 – 2000 zł.

Podobnie jest z obawą dotyczącą posiadania dużych oszczędności, żeby móc zacząć inwestować. Wśród osób nieinwestujących i nieplanujących inwestowania panuje przekonanie, że „dopóki nie jestem bogaty, to nie powinienem myśleć o inwestowaniu”.

Wśród osób, które już inwestują albo są na to otwarte, jest już pół na pół albo nawet przewagę osiągają osoby uważające, że wcale nie trzeba być milionerem, żeby inwestować. Tym, co nie zmienia się niezależnie od „profilu inwestorskiego”, jest przekonanie, że inwestowanie wymaga wiedzy i poświęcenia czasu.

Dlatego w ING przekonują, że najważniejszym instrumentem, który w erze niskich stóp procentowych należy zaproponować ludziom otwartym na inwestowanie oszczędności, jest… robodoradztwo. A więc powierzenie oszczędności automatowi, który – odpowiednio zaprogramowany – zainwestuje nam je zgodnie z wytycznymi wynikającymi z naszego profilu ryzyka.

Czytaj więcej o tym: Co (kto?) to jest robodoradca? I komu jego pomoc może się przydać? Dlaczego roboty na dobre zaczęły pomagać nam w inwestowaniu oszczędności?

Robodoradca działa w taki sposób, że klient odpowiada na kilka pytań i na tej podstawie jest dla niego „generowany” prosty portfel inwestycyjny składający się z kilku elementów. Klient wykonuje jeden przelew, a robodoradca automatycznie rozdziela pieniądze pomiędzy tych kilka składników. A potem pilnuje, żeby – wraz ze zmianami cen aktywów – struktura portfela pozostała bez zmian.

ING: to banki mogą w Polsce przeprowadzić robo-rewolucję

Bazując na spostrzeżeniach z badania, ING zamierza w najbliższych miesiącach intensywnie promować swoją usługę robodoradcy „Investo”, za pomocą której pieniądze dzielone są pomiędzy cztery fundusze inwestycyjne z rodziny Nationale Nederlanden. Z usługi można skorzystać przez internet lub aplikację mobilną banku, czyli dobrze nadaje się dla młodzieży, która – jak wychodzi z badań – jest ponadprzeciętnie zainteresowana inwestowaniem.

Investo nie pobiera opłat za doradztwo. Ale poszczególne portfele ustawione przez robota mają opłatę za zarządzanie od 0,75% w skali roku do nieco ponad 1% (pośrednio klient ponosi też koszty zarządzania czterema funduszami, które są w środku, ale one są już uwzględnione w wynikach inwestowania – to od 0,3% do 2% w skali roku, w zależności od funduszu).

To, jak na polskie warunki, nie jest dużo, choć najtańsze w Polsce fundusze (np. niektóre ze stajni Uniqa czy inPZU) mają opłaty za zarządzanie 0,5%. Podobnie kosztuje inwestycja oferowane w Polsce ETF-y – ok. 0,5% w skali roku (z tym że w ich wypadku trzeba dodać opłatę za prowadzenie rachunku maklerskiego i prowizje maklerskie). Oczywiście kupując fundusze, trzeba sobie samemu złożyć portfel, a tutaj nie.

ING uważa, że to właśnie największe banki mają największą szansę na wypromowanie w Polsce usługi roboadvisory. Tak stało się w USA, gdzie największymi dostawcami tego typu usług są wielkie biura maklerskie – np. Charles Schwabb – czy firmy zarządzające funduszami – np. Vanguard. Jest tam wiele firm fintechowych, które oferują robodoradców, ale większość z nich nie jest w stanie zbudować tak sprawnej sieci dystrybucji jak „tradycyjne” firmy inwestycyjne. W Polsce największym dystrybutorem funduszy są banki, więc kto wie, czy również one nie zrobią nad Wisłą robo-rewolucji.

Daniel Szewieczek z ING, który odpowiada za usługę robodoradcy Investo, podkreśla, że ma on kilka przewag nad zagranicznymi konkurentami, którzy już są albo za chwilę wejdą na polski rynek. Po pierwsze są tutaj polskie obligacje i w ogóle trochę więcej spojrzenia lokalnego, czego nie ma na zagranicznych platformach. Po drugie jest zabezpieczenia zmian walutowych (hedging). Po trzecie w Investo starają się uwzględniać odpowiedzialne inwestowanie w funduszach, których używają. Po czwarte Investo nie wymaga osobnego rozliczania podatków, a zagraniczne platformy – i owszem.

Investo nie jest zaprogramowane jako mechanizm służący oszczędzania na emeryturę – nie ma tu mechanizmu zmieniającego strukturę inwestycji wraz z wiekiem klienta jak w funduszach PPK. Jest natomiast rebalancing, czyli „pilnowanie”, by struktura inwestycji nie odbiegała zanadto od pierwotnie zaplanowanej. Można więc Investo użyć do długoterminowego inwestowania (w ING uważają, że powinno to być co najmniej pięć lat), ale niekoniecznie aż do emerytury.

—————————

POSŁUCHAJ PODCASTU „FINANSOWE SENSACJE TYGODNIA”

W tym odcinku podcastu „Finansowe sensacje tygodnia” gościem Macieja Samcika jest Daniel Szewieczek z banku ING. A rozmawiamy o robodoradztwie. Czy robot może pomóc nam w inwestowaniu pieniędzy tak samo dobrze jak człowiek, tyle że taniej i wydajniej? Jakie ma ograniczenia? I czy trzeba się go bać? Zapraszam do posłuchania pod tym linkiem

—————————

Jedna trzecia chętnych do inwestowania ciepło myśli o robodoradcy?

Osoby otwarte na inwestowanie statystycznie częściej pochodzą z grupy osób o dochodach przekraczających 5000 zł oraz w grupie, gdzie suma zgromadzonych oszczędności przekracza 50 000 zł. Przekonanie, że chcąc obecnie pomnażać oszczędności trzeba je inwestować na rynku kapitałowym jest najbardziej żywe wśród klientów, którzy już inwestują (uważa tak 75% z nich), wśród tych już regularnie oszczędzających (62%) oraz wśród otwartych na inwestycje (42%).

Jaka część osób otwartych na inwestowanie byłaby gotowa skorzystać z usług robota? Z badań wynika, że między jedną trzecią a połową, czyli sporo. 44% klientów uważa, że narzędzia i rozwiązania oparte o nowe technologie ułatwiają podejmowanie decyzji dotyczących inwestycji.

Jednocześnie ponad połowa (52%) wskazuje, że chcąc inwestować, trzeba mieć wsparcie osoby, która się na tym zna. Z trzeciej strony możliwość wygodnego inwestowania z domu jako opcję, z której chętnie by skorzystali, wskazuje prawie 30% osób.

Robodoradcy spróbują zrobić rewolucję w naszych portfelach

W Polsce jest niewiele usług robodoradztwa. Próbuje na tym „rynku” walczyć m.in. PKO BP (ze zmiennym szczęściem), nieustannie wprowadzenie takiej usługi zapowiada Bank Millennium, mamy w Polsce słowackiego robodoradcę Finax (ostatnio pochwalił się, że Polacy powierzyli mu już 100 mln zł), teraz wchodzi Investo od ING, za kilka tygodni zadebiutuje na rynku Aion Bank, czyli nowy projekt Wojciecha Sobieraja (tego od Aliora). Jego ważną bronią w walce o klienta będzie właśnie usługa robodoradcy ETFMatic.

Wygląda więc na to, że branża finansowa podejmie próbę przekonania połowy Polaków, że inwestowanie może być proste, demokratyczne, niewymagające milionów, czasu,\ ani wiedzy. Jeśli ta misja się uda, być może zamiast 10% osób zajmujących się inwestowaniem będziemy ich mieli blisko połowę. A to byłaby naprawdę wielka rewolucja.

—————————

POSŁUCHAJ PODCASTU „FINANSOWE SENSACJE TYGODNIA”

W tym odcinku podcastu „Finansowe sensacje tygodnia” rozmawiamy o inwestowaniu na tzw. rynkach wschodzących. Gdzie tak naprawdę są rynki wschodzące? Ile ich jest i czym się różnią? Czy można i trzeba inwestować na wszystkich naraz czy tylko na niektórych? I jak to robić? Czy może w tym pomóc fundusz inwestycyjny? Na jakie zyski można ewentualnie liczyć? I jakie są ryzyka związane ze wschodzeniem rynków wschodzących? O tym wszystkim rozmawiam z Rafałem Grzeszykiem, który zarządza pieniędzmi klientów UNIQA TFI ulokowanymi m.in. właśnie na rynkach wschodzących. Zapraszam do posłuchania pod tym linkiem! Podcast dostępny jest też w Spotify, Google Podcast, Apple Podcast i na kilku innych popularnych platformach podcastowych.

W tym odcinku podcastu „Finansowe sensacje tygodnia” rozmawiamy o inwestowaniu na tzw. rynkach wschodzących. Gdzie tak naprawdę są rynki wschodzące? Ile ich jest i czym się różnią? Czy można i trzeba inwestować na wszystkich naraz czy tylko na niektórych? I jak to robić? Czy może w tym pomóc fundusz inwestycyjny? Na jakie zyski można ewentualnie liczyć? I jakie są ryzyka związane ze wschodzeniem rynków wschodzących? O tym wszystkim rozmawiam z Rafałem Grzeszykiem, który zarządza pieniędzmi klientów UNIQA TFI ulokowanymi m.in. właśnie na rynkach wschodzących. Zapraszam do posłuchania pod tym linkiem! Podcast dostępny jest też w Spotify, Google Podcast, Apple Podcast i na kilku innych popularnych platformach podcastowych.