Amerykańskie akcje są najdroższe w historii. Mimo kłopotów z inflacją i wysokich stóp procentowych indeks S&P500 przebił szczyt sprzed dwóch lat i pnie się coraz wyżej. Inwestorzy oczekują tańszego pieniądza i wyższych zysków spółek. Ale czy się doczekają? Przez ostatnich 10 lat amerykański indeks akcji zapewniał średnio 16,3% zysków rocznie, -znacznie więcej, niż wskazuje na to historyczna średnia. Czy obecny szczyt to pułapka czy… zapowiedź nowej hossy na giełdach akcji?

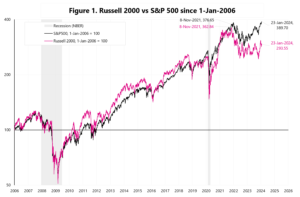

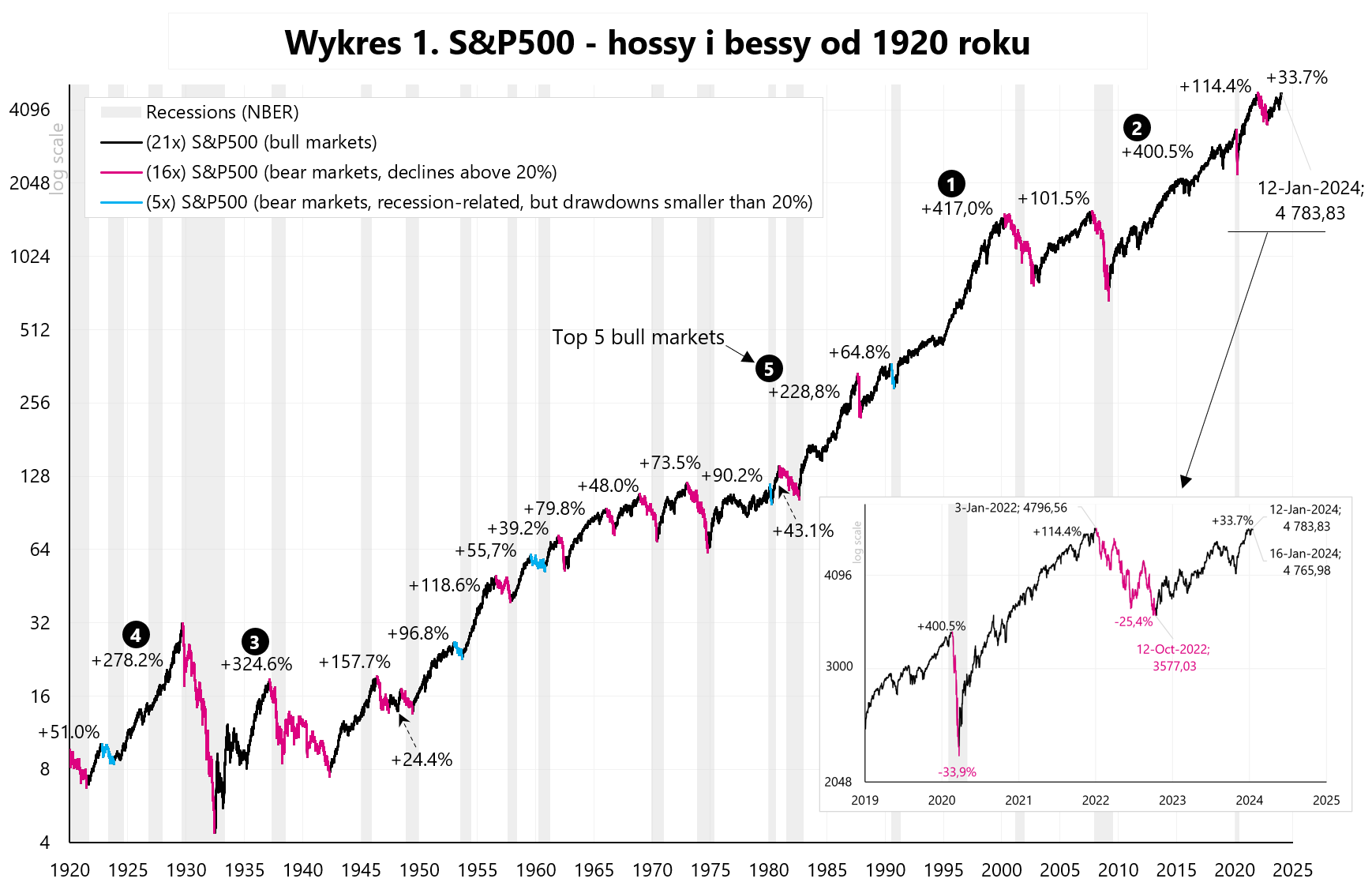

Powrót do poprzednich szczytów zajął najważniejszemu indeksowi amerykańskich akcji dokładnie 2 lata. W tym czasie mieliśmy do czynienia z „pełnoskalową” bessą – maksymalny spadek S&P500 wyniósł aż 25,4%. Był to 21. „rynek niedźwiedzia” w USA, licząc od 1920 r. Z kolei późniejsze wzrosty S&P500 od dołka z 12 października 2022 r. z całą pewnością możemy sklasyfikować jako kolejny „rynek byka”. W tym czasie S&P500 wspiął się o ponad 33%.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Ale co będzie dalej? Co czeka indeks S&P500 w 2024 r.? Czy hossa może być kontynuowana? Czy to może być dopiero początek prawdziwych wzrostów cen akcji, które mogą potrwać nawet przez całą dekadę? Pesymiści ostrzegają: zbyt wiele ciemnych chmur jest nad światową gospodarką, żeby mogło być tak dobrze. „Najpierw bessa i recesja, a dopiero potem nowy cykl ekspansji gospodarki” – przekonują.

To duży dylemat. Jeśli czeka nas recesja i spadek cen akcji o 20-30% – to kupowanie ich dzisiaj po rekordowo wysokich cenach byłoby nierozsądne. Ale optymiści, przepowiadający, że to ostatni moment, by zdążyć wsiąść do odjeżdżającego pociągu, też mają w ręku mocne argumenty.

Moc S&P500 i ostateczna rozgrywka na rynkach. Kto ma rację, a kto się myli?

Nikt nie ma szklanej kuli, ale moim zdaniem w ciągu 2-3 kwartałów powinno dojść do rozstrzygnięcia tego dylematu. Albo będziemy mieć tzw. „soft landing” – czyli miękkie lądowanie gospodarki – albo „hard landing” (innymi słowy: recesja). Miękkie lądowanie to rozpoczęcie cyklu obniżek stóp procentowych, co pozwoli uniknąć recesji. Taki scenariusz oznaczałby, że polityka monetarna – trafnie prognozując spadek inflacji – obniża „zawczasu” stopy procentowe, dzięki czemu gospodarka jest w stanie przyspieszyć rozwój w najbardziej odpowiednim momencie.

Jeden z tych dwóch scenariuszy prawie na pewno wydarzy się w 2024 r. Niemniej prawdopodobny jest scenariusz „środkowy”, czyli przesunięcie rozstrzygnięcia na 2025 r., czyli na czas już po amerykańskich wyborach prezydenckich, które odbędą się w listopadzie 2024 r. Dlaczego akurat te wybory są tak istotne? Bo z reguły (i historycznie to się sprawdzało) zarówno inwestorzy, jak i gospodarka „liczą na więcej” w roku wyborczym.

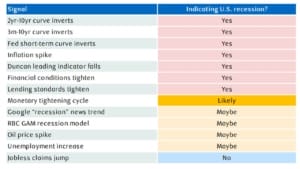

Na jakie rzeczy inwestorzy powinni zwrócić uwagę, próbując oszacować, który scenariusz się spełni? Lista kwestii, które należy na bieżąco monitorować, jest długa. Najważniejsze pytania: w którym momencie cyklu gospodarczego jesteśmy, jaka jest siła gospodarki amerykańskiej (i amerykańskiego rynku pracy, czyli jak długo jeszcze nie zobaczymy efektu podwyżek stóp procentowych), czy inflacja może się odrodzić.

1. W którym momencie cyklu koniunkturalnego jesteśmy?

Od wyniku tej oceny będą zależeć stopy zwrotu praktycznie każdej klasy aktywów. Z historii wiemy, że z reguły cykl giełdowy hossa-bessa pokrywa się z cyklem ekspansji-recesji w realnej gospodarce. Jeżeli możemy liczyć na dalszą ekspansję gospodarczą, to z definicji powinniśmy mieć także kontynuację hossy na rynkach akcji.

Jednym ze sposobów oceny, w którym momencie cyklu jesteśmy, są stopy procentowe. Obecnie jesteśmy po najmocniejszym zacieśnianiu polityki pieniężnej od 1981 r. Historycznie podwyżki stóp z reguły oznaczały zbliżający się koniec ekspansji i koniec hossy na rynku akcji. Oraz przecenę akcji. Ale niektórzy uważają, że… ta bessa już była.

Jeżeli bessa z 2022 r. rzeczywiście jest związana z cyklem podwyżek stóp przez Fed z lat 2022-2023, to pierwszy raz w historii „górka” hossy nastąpiła jeszcze… przed pierwszą podwyżką stóp przez Fed. Podobnie pierwszy raz w historii „dołek” bessy nastąpił jeszcze przed ostatnią podwyżką stóp przez Fed (zobacz wykresy 2 i 3). Czy coś takiego jest w ogóle możliwe? W standardowym cyklu gospodarczym nie. Ale obecny cykl z pewnością nie należy do standardowych.

Wykres 2 pokazuje cykle hossy i bessy indeksu S&P500 z lat 1955-1985 naniesione na stopę procentową Fed. Zielona kropka to szczyt hossy, który następował jeszcze przed końcem podwyżek stóp przez Fed. Natomiast dołki indeksu S&P500 następowały już po rozpoczęciu obniżek stóp przez Fed. Wykres 3 pokazuje lata 1985-2024. Zarówno w 2002, 2009 i 2020 roku dołek bessy na S&P500 występował już praktycznie po zakończeniu obniżek stóp przez Fed.

Na tym tle przypadek 2022 r. jest całkiem inny. Górka z 3 stycznia 2022 r. miała miejsce jeszcze przed pierwszą podwyżką stóp przez Fed w marcu 2022 r., a dołek z października 2022 r. miał miejsce jeszcze przed zakończeniem cyklu podwyżek stóp przez Fed, który nastąpił w lipcu 2023 r. To wszystko po prostu „nie pasuje” do historii.

źródło: opracowanie własne, Fred

2. Czy amerykańskie akcje mogą dalej rosnąć, mimo złego scenariusza?

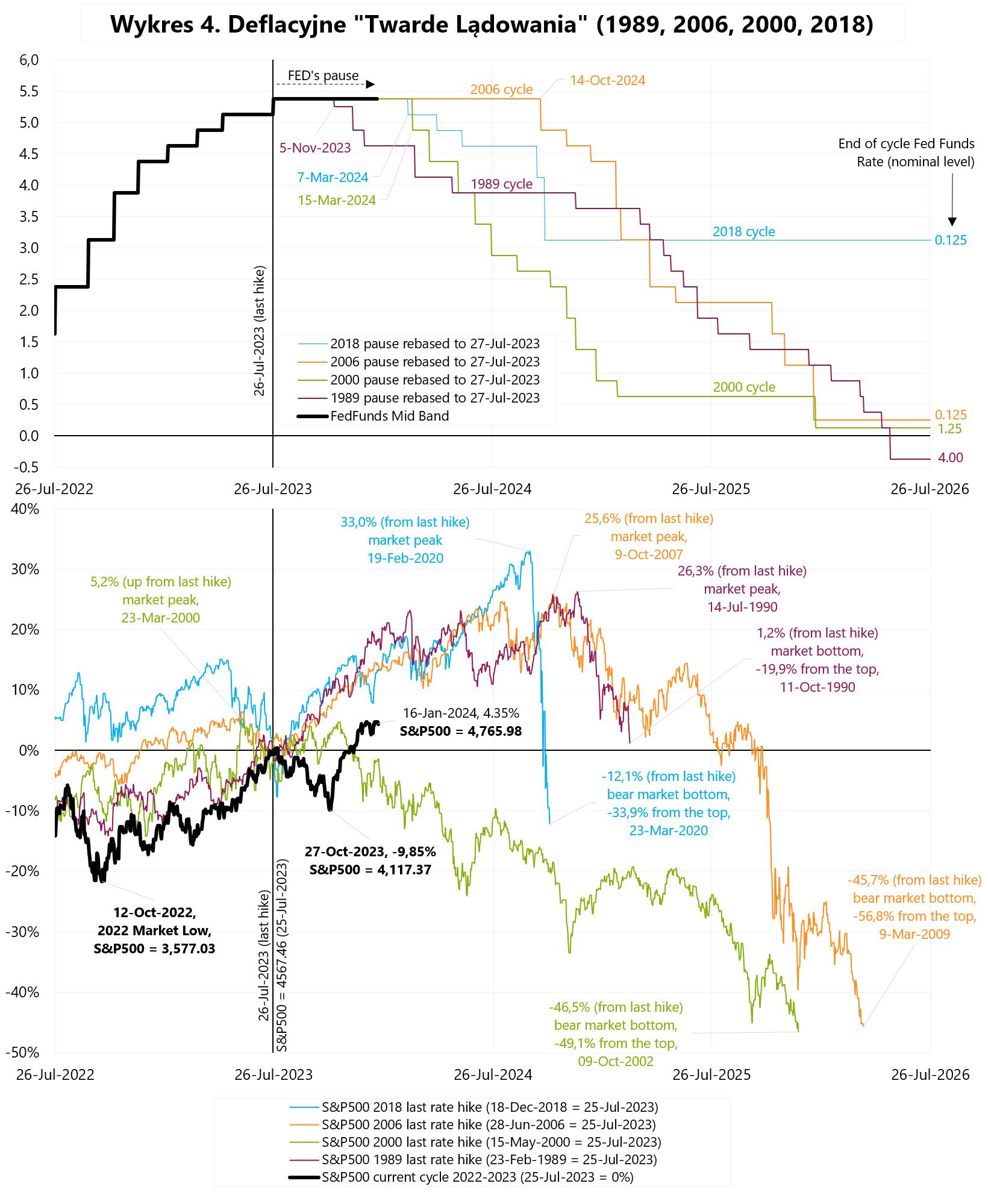

Duże podwyżki stóp przez Fed nie oznaczają, że akcje nie mogą dalej rosnąć. Zasięg ewentualnych dalszych wzrostów może zależeć od siły gospodarki amerykańskiej, od tego jak wysokie będą szanse na „soft landing” (czyli uniknięcia recesji) oraz od inflacji w drugiej połowie 2024 r. Jeżeli inflacja nie zepsuje nastrojów w dalszej części bieżącego roku, to możemy się obecnie porównać do deflacyjnych cykli z lat 1989, 2000, 2006 i 2018 (Wykres 4).

Dlaczego cykli deflacyjnych? To takie cykle, w których inflacja nie stanowiła problemu (w przeciwieństwie do cykli inflacyjnych z lat 70-tych). Obecnie inflacja nie stanowi już kłopotu dla rynków. Jednym z dowodów może być fakt, że rynki spodziewają się (i uwzględniają w notowaniach różnych instrumentów finansowych) 6-7 obniżek stóp procentowych w USA w samym tylko 2024 r.

Po ostatniej podwyżce stóp w lutym 1989 r. S&P500 wzrósł jeszcze do szczytu hossy o 26%, następnie mieliśmy spadek związany z recesją z 1990 r. w wysokości 19,9% (w efekcie dołek tej bessy i tak był wyżej o 1,2% od poziomu S&P500 w momencie ostatniej podwyżki.

Po ostatniej podwyżce stóp w maju 2000 roku S&P500 był już około 5% poniżej szczytu hossy, do dołka bessy spadł jeszcze o 46%. Ten cykl był wyjątkowy i bardziej związany z efektami pęknięcia bańki internetowej niż z samą realną gospodarką (która w tamtym czasie miała się całkiem dobrze a formalna recesja z 2001 roku była niewielka).

Po ostatniej podwyżce stóp w czerwcu 2006 r. S&P500 wzrósł jeszcze do szczytu hossy o 26%, następnie mieliśmy spadek związany z recesją z 2008 r. w wysokości 57% (w efekcie dołek tej bessy był o 46% poniżej poziomu S&P500 z chwili ostatniej podwyżki).

Po ostatniej podwyżce stóp w grudniu 2018 r. S&P500 wzrósł jeszcze do szczytu hossy o 33%, następnie mieliśmy spadek związany z recesją covidową w wysokości 34% (w efekcie dołek tej krótkiej bessy był 12% poniżej poziomu S&P500 z chwili ostatniej podwyżki).

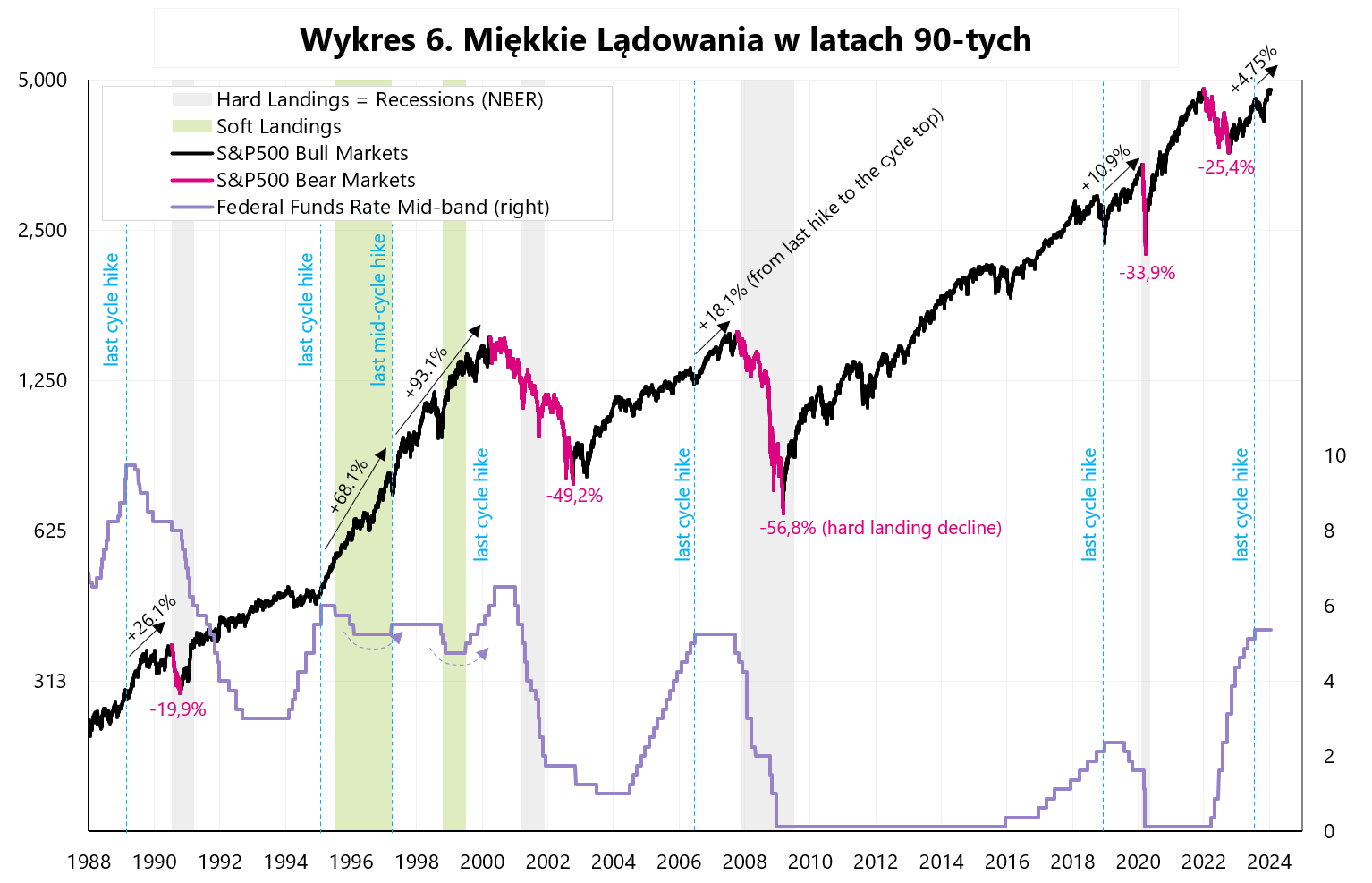

A jak wygląda na tym tle obecnie trwający cykl? Od 26 lipca 2023 r. (ostatnia podwyżka stóp procentowych) do 12 stycznia 2024 r. S&P500 wzrósł o 4,75%. A więc wciąż mieści się to w historycznym wzorcu. To, że akcje rosną, nie oznacza, że nie czeka nas ich głęboki spadek z powodu recesji.

3. Czy siła gospodarki uratuje Amerykę przed recesją?

Gospodarka amerykańska pozostaje nad wyraz silna, podobnie rynek pracy w USA – a to może sprzyjać dalszym wzrostom akcji. De facto te dwa czynniki mogą także zdecydować o tym, czy uda się finalnie amerykańskiej gospodarce osiągnąć miękkie lądowanie (i uniknąć recesji).

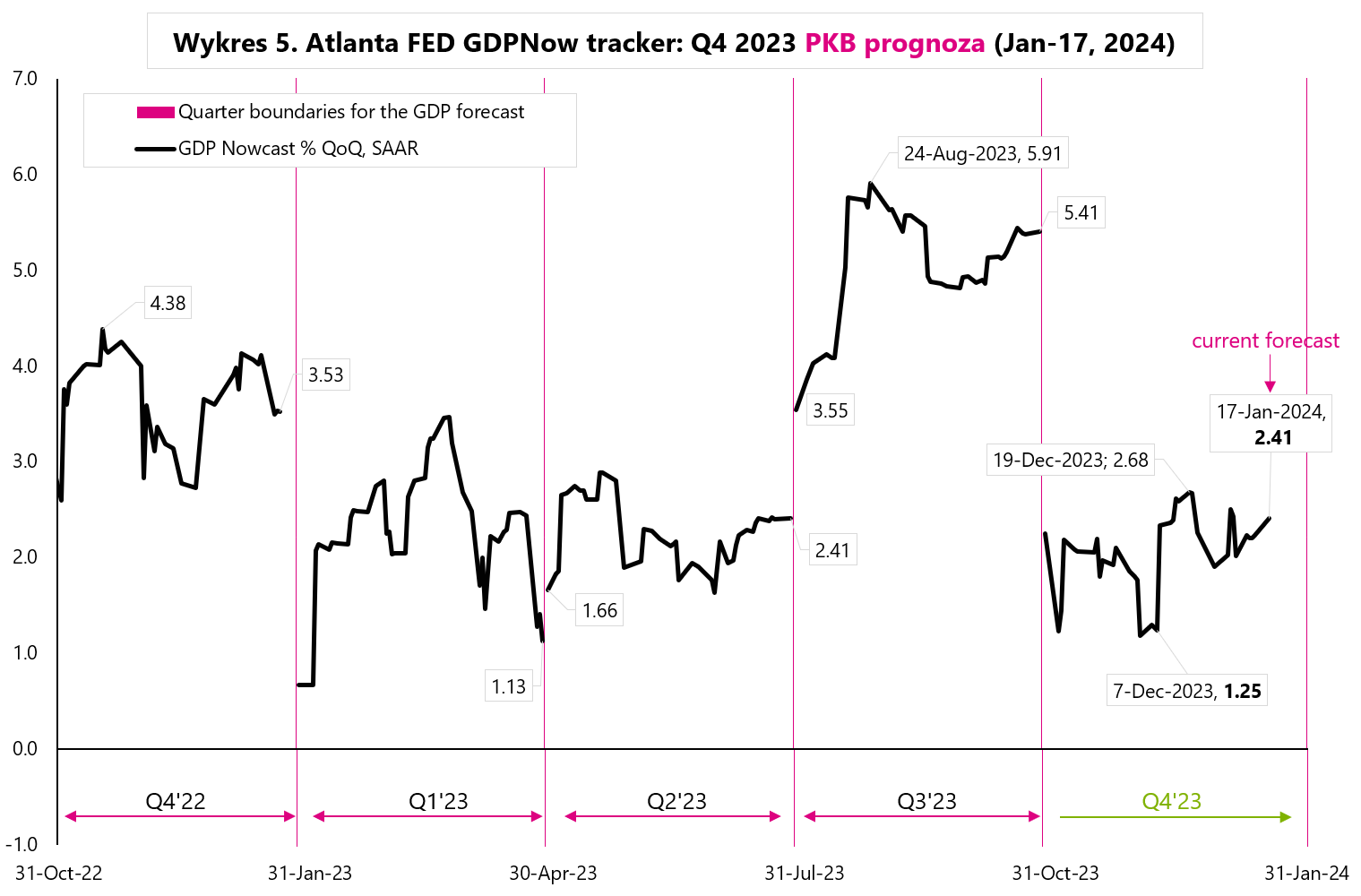

Jednym z lepszych sposobów oceny bieżącej siły amerykańskiej gospodarki jest monitorowanie modelu prognozowania wzrostu PKB w kolejnym kwartale (tzw. GDP nowcast), który jest na bieżąco aktualizowany na stronie oddziału Fed z Atlanty, za każdym razem gdy publikowane są kolejne dane z gospodarki. Wykres 5 pokazuje zmianę w czasie prognozy wzrostu PKB w kolejnych kwartałach.

Obecna prognoza z 17 stycznia wzrostu PKB w Q4 2023 wynosi +2,41%. Z pewnością na dzisiaj nie widać tutaj wpływu podwyżek stóp procentowych przez Fed. Gospodarka amerykańska jest ciągle relatywnie silna. A to głównie dzięki wydatkom amerykańskiego konsumenta, który jak do dzisiaj nie zamierza oszczędzać i specjalnie zmniejszyć swoich wydatków (ok. 70% amerykańskiego PKB to właśnie wydatki konsumentów; w polskiej terminologii to tzw. „spożycie w sektorze gospodarstw domowych”).

Amerykanie mogą sobie na to pozwolić z powodu oszczędności, jakie zgromadzili podczas pandemii, a także z powodu bardzo silnego rynku pracy, na którym brakuje pracowników.

4. Jak duże będą wzrosty S&P500 przy miękkim lądowaniu?

Ciągle wystarczająco silna gospodarka, oraz szybko zbliżające się obniżki stóp przez Fed (de facto „zapowiedziane” przez samego Jerome Powella, szefa Fed podczas ostatniego posiedzenia FOMC z 12-13 grudnia) to idealna mieszanka dla scenariusza soft landingu. Dzisiejsi inwestorzy mogą nie pamiętać jak naprawdę wygląda soft landing, bo ostatni raz doświadczyliśmy go dość dawno temu – w 1998 r. i w 1995 r.

Kłopot w tym, że rynki z reguły po zakończeniu cyklu podwyżek stóp procentowych zawsze zaczynają od narracji soft landingu, nigdy od narracji hard landingu (Wykres 6). A więc to, że dziś inwestorzy obstawiają soft-landing wcale nie oznacza, że to jakakolwiek dobra prognoza na przyszłość. Wciąż możliwe jest twarde lądowanie.

Co charakteryzuje ostatnie przypadki miękkiego lądowania z połowy lat 90-tych? Całkiem mocne wzrosty rynku akcji – czyli można powiedzieć, że rynki akcji były wtedy całkiem pewne siły gospodarki. Dzisiaj gospodarka też jest silna, ale nie aż tak jak w połowie lat 90-tych. Dlatego wzrosty akcji są mniejsze. Jak spojrzymy na stopy zwrotu z połowy lat 90-tych, które nastąpiły po podwyżkach stóp przez Fed – to nic dziwnego, że Wall Street zawsze „marzy” o miękkim lądowaniu (tak długo, jak się da).

Wykres S&P500: klasyczny początek nowej hossy?

Każdy cykl hossa-bessa jest inny i w jakimś aspekcie zaskakuje rynki i inwestorów. A obecny cykl jest kompletnie inny niż poprzednie. Spadki akcji w 2022 r. można interpretować jako „pomyłkę” rynku. Takie spadki to klasyczna jak z lat 70. reakcja rynków na rosnącą silnie inflację i początek gwałtownych podwyżek stóp procentowych Niemniej zakładane przez inwestorów spowolnienie gospodarki i recesja nie wydarzyły się w 2022 r.

Brak recesji pozwolił na odbicie rynków akcji od dołków z października 2022 r. Recesja nie nadeszła też w 2023 r., a w środowisku spadającej inflacji rynki zaczęły coraz bardziej liczyć na soft landing w 2024 r. Ale czy to czasem nie jest pułapka? Od 2010 r. raczej mało kto obstawiłby scenariusz, że w ogóle możliwe jest podniesienie stóp przez Fed do poziomu 5,5%, pozostawieni ich tam na dłużej, tak, aby to nie wywołało recesji, a jedynie miękkie lądowanie. Dlatego należy być ostrożnym z obstawianiem scenariusza miękkiego lądowania.

Niemniej należy też pamiętać, że obecny rok jest rokiem wyborów prezydenckich w USA. Historycznie takie lata były z reguły dobre dla inwestorów i gospodarki. Luźniejsza polityka monetarna i fiskalna będą „pracowały”, aby i ten rok wyborczy był lepszy. Tak więc możliwy jest też scenariusz, że do rozstrzygnięcia, czy będziemy mieć miękkie czy twarde lądowanie, dojdzie dopiero po wyborach.

Czy inflacja popsuje nastroje w 2024 r.?

Obniżki stóp procentowych są możliwe, jeżeli inflacja będzie spadała. Ale nie ma gwarancji, że zbyt szybkie poluzowanie polityki monetarnej nie spowoduje powrotu inflacji na wyższe poziomy. Dzisiejszy spadek inflacji może być złudny, a historia nas nauczyła, że pewność pokonania inflacji można mieć jedynie wtedy, gdy stopy pozostaną na dłużej (mówimy raczej o latach niż miesiącach) na wyższych poziomach. W latach 70. Fed zbyt szybko obniżał stopy i trzy razy musiał podnosić je ponownie (patrz Wykres 7).

Czy tym razem może być podobnie? Czy Fed i Jerome Powell wytrzymają presję? Można mieć wątpliwości patrząc na gwałtowną zmianę, jaka zaszła w retoryce szefa banku centralnego USA. Wystarczy zacytować, co Powell powiedział 1 grudnia 2023: „It would be premature to … speculate on when policy might ease”, a co powiedział 13 grudnia 2023 r.: „Rate cuts are something that begins to come into view” and “clearly is a topic of discussion”.

Jeżeli inflacja bazowa pozostanie poniżej 4% (nawet jeżeli nie będzie chciała spaść niżej), to przy dobrych nastrojach inwestorów rynki akcji będą w stanie to zaakceptować, ale jeżeli będzie w przedziale 4-4,5% – zacznie robić się nerwowo, a w przypadku przekroczenia 4,5% możemy zobaczyć większe spadki cen akcji i zapomnieć o szybkich obniżkach stóp w 2024 r.

Pojedynek rozstrzygnie się w 2024 r. czy później?

Od stycznia 2022 r. do dzisiaj indeks S&P500 zatoczył koło – zaliczając po drodze najpierw bessę, potem hossę i jest obecnie na tym samym poziomie co dwa lata temu. Ale co dalej? Rok 2024 może być dla inwestorów sporym wyzwaniem. Z jednej strony powinno dojść do „ostatecznego pojedynku” pomiędzy miękkim a twardym lądowaniem. Nad wyraz silna gospodarka amerykańska kontra nad wyraz wysokie stopy procentowe (a nawet jeżeli Fed zacznie je obniżać, to dalej będą wysokie).

Z drugiej strony obecny rok to wybory w USA, a standardowo w takim roku inwestorzy bywali zadowoleni. Rok wyborczy to historycznie z reguły lepszy okres zarówno dla inwestorów, jak i samej gospodarki. Możliwy jest też scenariusz wydłużenia obecnej fazy cyklu i przeniesienie rozstrzygnięcia, czy będziemy mieć miękkie, czy też twarde lądowanie dopiero na okres po wyborach.

A na deser mamy też ryzyko inflacji. Jeżeli miałaby wrócić, to pewnie w drugiej połowie roku… dokładnie przed samymi wyborami prezydenckimi. Ależ to by był gamechanger.

————-

Kilka słów o autorze:

Founder i CEO www.jamkaglobal.com. Doktor nauk ekonomicznych, doradca inwestycyjny (licencja nr 56) i makler papierów wartościowych (licencja nr 756). Posiada ponad 30-letnie doświadczenie w inwestowaniu na rynkach finansowych, a z rynkiem kapitałowym jest związanych zawodowo od 29 lat. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł.

Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał m.in. jako członek zarządu ING PTE, wiceprezes i prezes zarządu ING TUnŻ, wiceprezes zarządu Money Makers, wiceprezes zarządu Ipopema TFI, wiceprezes zarządu Quercus TFI, członek zarządu Skarbiec TFI, a także członek rad nadzorczych ING PTE oraz AXA PTE. Od 14 lat specjalizuje się w zarządzaniu strategiami typu global macro, multi-asset i cross-asset.

————-

Przeczytaj też inspirującą rozmowę z Jimem Grantem. To może być początek nowej ery w inwestowaniu, która potrwa kolejnych 20-30 lat – prognozuje ten znawca rynku obligacji i historii finansów. A jeśli ma rację?

„Im dalej w las, tym ciemniej”. Zarządzający aktywami z Wall Street mają dla polskich inwestorów ostrzeżenie na 2024 r. Nie będzie już tak łatwo o zyski?

————

MACIEJ SAMCIK POLECA DO INWESTOWANIA:

>>> Prosto i tanio inwestuję oszczędności na emeryturę w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link i wpisz kod promocyjny „MSAMCIK2023”.

>>> Sztabki złota kupuję wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

>>> Portfel globalnych inwestycji buduję razem z XTB, by mieć wszystko w jednym miejscu. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. Gdybyś chciał korzystać z kontraktów CFD, czyli zawierających dźwignię finansową, to pamiętaj, że ryzykujesz całością kapitału i że większość inwestorów indywidualnych osiąga na takich inwestycjach straty. Przemyśl to dobrze.

XTB wprowadził na rynek nowy sposób inwestowania – Plany Inwestycyjne. Pozwalają bezpiecznie i bezpłatnie inwestować w portfele ETF-ów od największych światowych dostawców. Więcej na ich temat przeczytasz tutaj.

>>> Wszystkie wysokokwotowe transakcje przeprowadzam u notariusza. Ty też pamiętaj o notariuszu – gwarantuje on nie tylko bezpieczeństwo przy zakupie lub sprzedaży nieruchomości, czy rozwikłaniu spraw spadkowych. Notariusz obok doradcy podatkowego, księgowego i prawnika jest gwarantem bezpiecznego prowadzenia biznesu i majątkowych spraw rodzinnych. Jeśli jeszcze nie masz swojego notariusza, możesz go wyszukać na stronie internetowej Partnera „Subiektywnie o Finansach” – Izby Notarialnej w Warszawie.

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne, ani tym bardziej rekomendacje. Jestem tylko blogerem i dziennikarzem, nie mam licencji doradcy inwestycyjnego i nie mogę wydawać rekomendacji. Dzielę się po prostu swoim doświadczeniem i tylko tak to traktujcie. Twoje pieniądze to Twoje decyzje, a ja – o czym się już wielokrotnie przekonałem – nie jestem nieomylny, mimo ponad 20-letniego doświadczenia w inwestowaniu własnych pieniędzy. Weź to, proszę, pod uwagę, czytając ten i inne teksty o inwestowaniu.

————

RANKING LOKAT – GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl. Zacznij zarabiać w bankach!:

>>> Tutaj ranking najwyżej oprocentowanych depozytów

>>> Tutaj ranking najlepszych kont oszczędnościowych

>>> Tutaj ranking najlepszych kart kredytowych dla konsumentów

>>> Tutaj ranking najlepszych bankowych kont osobistych

>>> Tutaj ranking najlepszych kont dla małej firmy

————

zdjęcie tytułowe: Geralt/Pixabay