To może być pierwszy debiut na GPW z prawdziwego zdarzenia od ponad półtora roku. Dr Irena Eris, producent znanych kosmetyków, chce wejść na giełdę. Czy warto wziąć udział w ofercie publicznej akcji tej znanej marki? Spółka w prospekcie emisyjnym staje na rzęsach, by pokazać się z jak najlepszej strony, ale są trzy sygnały ostrzegawcze dla inwestorów, których kuszą te papiery

Dość znamienny jest moment, w którym rozpoczyna się pierwsze od grudnia 2021 r. IPO, czyli oferta publiczna nowej spółki na GPW. Ostatnią spółką, która w ten sposób sprzedawała akcje, był STS. Czyli bukmacher, który w zeszłym tygodniu ogłosił, że szlachetne grono notowanych na parkiecie firm planuje opuścić.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Co wiemy o przyszłej-ewentualnej nowej spółce na GPW? Produkty spod marki Dr Irena Eris są w Polsce dość dobrze znane. Producent kosmetyków i dermokosmetyków prowadzi także działalność hotelarską, która odpowiada za jedną piątą jego przychodów. Grupa chwali się, że jest obecna także na rynkach zagranicznych, ale to samo może powiedzieć o sobie Inglot, Ziaja czy Eveline Cosmetics – inni polscy producenci kosmetyków, którzy dobrze sobie radzą w eksporcie.

Sytuacja finansowa grupy nie jest zła, przynajmniej na pierwszy rzut oka. W 2022 r. Dr Irena Eris miała 340 mln zł przychodu i 31 mln zł zysku netto. Rok wcześniej było to odpowiednio ok. 300 mln zł i 27 mln zł, a w 2020 r. 245 mln zł i 8 mln zł. Widać wyraźnie, że dwa lata przed IPO spółka „podkręciła” tempo, jeśli chodzi o wyniki.

Dr Irena Eris w ramach oferty publicznej chce sprzedać 12,5 mln akcji, z czego 11 mln to nowa emisja, a 1,5 mln to akcje zbywane przez dotychczasowych właścicieli. Maksymalna cena została ustalona na 12,8 zł, czyli łącznie oferujący planuje pozyskać od inwestorów 160 mln zł, z których 140 mln zł może trafić do spółki.

Przy tych założeniach, kapitalizacja spółki po emisji wyniosłaby prawie 600 mln zł, co plasowałoby ją w drugiej setce spółek na GPW. Dr Irena Eris miałaby szansę trafić do indeksu małych spółek sWIG80. Jak wycena po potencjalnym kursie 12,8 zł za akcję wypadałaby na tle innych porównywalnych firm?

Przy zysku netto za zeszły rok ok. 31 mln zł, 600 mln zł kapitalizacji daje wskaźnik P/E (ceny do zysku) na poziomie 19,3, zaś średnia dla sWIG80 to 12,5. To oznacza, że maksymalna cena w IPO jest relatywnie wysoka w stosunku do innych małych spółek. Gdyby wycena miałaby być równa średniej, to kurs powinien wynosić mniej więcej 8,3 zł, czyli o jedną trzecią niżej, niż proponuje w tej chwili spółka.

Z drugiej strony wyceny spółek z tego segmentu na zachodnich giełdach są dużo, dużo wyższe. L’Oréal handlowany jest przy wskaźniku P/E w okolicach 38, Beiersdorf – 36, Inter Parfums – 31, Estée Lauder – 64, a Coty – 65. Są to jednak koncerny globalne, działające w zupełnie innej skali i notowane na rynkach, które dużo szybciej i entuzjastyczniej reagują na ewentualną poprawę koniunktury. Wskaźnik P/E patrzy bowiem w historyczne wyniki, więc wysoki jego poziom może sugerować, że inwestorzy liczą na to, że zyski formy „dogonią” jej wycenę.

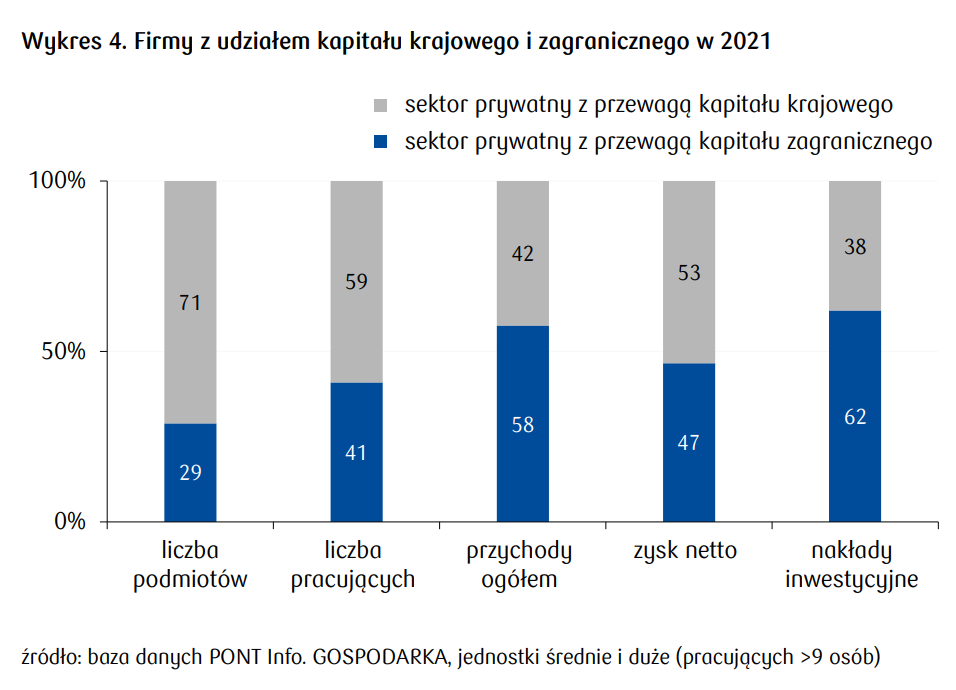

W raporcie dotyczącym rynku kosmetycznego w Polsce, analitycy z PKO BP pokazali jego strukturę w podziale na podmioty krajowe i zagraniczne. Ciekawe jest, że choć firmy z polskim kapitałem wypracowują tylko 42% sprzedaży, to zgarniają 53% całego zysku netto sektora.

Wydaje się to kontrintuicyjne, ponieważ raczej to zagraniczne marki są kojarzone z wysokimi cenami i marżami, zaś krajowy segment trafia raczej na niższe półki. Może być jednak tak, że polskim firmom udaje się działać przy relatywnie niższych kosztach produkcji. Ale równie dobrze zyski zagranicznych firm mogą być obniżane przez „licencje” na używanie znaków towarowych, czyli znany i lubiany przez międzynarodowe korporacje sposób na pompowanie kosztów i unikanie opodatkowania.

Grupa planuje przeznaczyć tak zdobyte finansowanie na przejęcia (70-120 mln zł) oraz na rozwój organiczny na rynkach zagranicznych (30-80 mln zł).

Te przejęcia oraz rozbudowa sieci sprzedaży ma pozwolić na zrealizowanie strategicznego celu osiągnięcia 500 mln zł sprzedaży w 2025 r. Gdyby udało się to spółce osiągnąć i utrzymać przy tym obecny poziom rentowności (ok. 9%), to zysk netto mógłby sięgnąć 45 mln zł. Co dawałoby dzisiaj wycenę P/E w wysokości… 13,1 – czyli nadal wyższą niż średnia rynkowa.

Inwestorzy indywidualni mogą się zapisywać na akcje do południa 27 czerwca, a przydzielone im zostanie maksymalnie 10% oferowanych akcji. Przy założeniu ceny maksymalnej, cała oferta ma wartość 160 mln zł, a od drobnych graczy pozyskane zostanie nie więcej niż 16 mln zł.

Wydaje się, że – gdyby inwestorzy uznali tę ofertę za atrakcyjną – jest wystarczająco dużo wolnych pieniędzy w portfelach, żeby z nadwyżką pokryć tę podaż. Gdy na giełdę wchodził STS, inwestorom indywidualnym przydzielono akcje za 43 mln zł. Niecałe dwa tygodnie temu w ofercie publicznej obligacji spółki Kruk, popyt trzykrotnie przewyższył podaż (50 mln zł). Detaliczne obligacje skarbowe sprzedają się co miesiąc za 2-3 mld zł.

Do przeprowadzenia oferty zebrano spore konsorcjum biur maklerskich. W zasadzie niemal wszyscy najwięksi brokerzy w Polsce prowadzą sprzedaż tych akcji, co jest dobrą wiadomością dla posiadaczy rachunków w biurach maklerskich – prawdopodobnie nie będzie trzeba zakładać nowego pod tę transakcję.

Nie mogę oczywiście rekomendować Wam, czy brać udział w tym IPO, czy nie. Ale opiszę trzy duże znaki zapytania, które koniecznie powinniście wziąć pod uwagę przy podejmowaniu decyzji.

Udziałowcy sprzedają akcje, ale nie oddają kontroli

Nie jest to nic niespotykanego na polskim rynku kapitałowym. Dr Irena Eris jest firmą rodzinną, założoną przez Irenę Eris i Henryka Orfingera. Prawie 71% akcji należy do Fundacji Rodzinnej Irena Eris, niecałe 19% do Pawła Orfingera – syna założycieli i obecnego prezesa. Blisko 10% ma też Krzysztof Orfinger, ich drugi syn.

Henryk Orfinger kieruje zaś radą nadzorczą spółki, ale jak sam przyznaje w wywiadach, nie poświęca na to zbyt wiele czasu. Oprócz niego w skład siedmioosobowej rady nadzorczej wchodzą dwie znane z biznesowego światka osoby: Jeremi Mordasiewicz i Małgorzata Starczewska-Krzysztoszek.

Jeśli IPO zakończy się sukcesem, to w rękach nowych inwestorów znajdzie się 25% akcji, które dają jednak niecałe 21% głosów na walnym zgromadzeniu (co wynika z uprzywilejowania akcji posiadanych przez Fundację Rodzinną i Pawła Orfingera). To zaś oznacza, że mniejszościowi inwestorzy będą mieli znikomy wpływ na jakiekolwiek decyzje spółki.

Takie podejście uznaję za przejaw podejścia: mieć ciastko i zjeść ciastko. Założyciele firm rodzinnych, zbudowanych od zera, często są przekonane o swojej nieomylności i nie czują potrzeby zasięgania porad nikogo z zewnątrz.

Spółka Dr Irena Eris wyciąga rękę po pieniądze inwestorów, ale nie chce oddać im realnego wpływu na działalność. Nie jest to pierwsza taka sytuacja w historii GPW i pewnie nie ostatnia. Dla mnie jednak minus i znak, że sprzedający akcje nie ufają rynkowi. A skoro tak, to czemu rynek ma zaufać im?

Tak działają publiczne spółki na rozwiniętych rynkach. Warren Buffett ma około 30% akcji swojej spółki Berkshire Hathaway. Mark Zuckerberg kontroluje 11% akcji Meta Platforms. Larry Page i Sergiey Brin (założyciele Google) nie są nawet największymi akcjonariuszami spółki Alphabet (jest nim Vanguard z ok. 7% udziału).

Na walne zgromadzenia przybywają często tysiące mniejszych i większych inwestorów, a zarządy regularnie poddają się ich ocenie. Jeśli zasługują na zaufanie, realizując strategię, przynosząc zyski, podejmując słuszne decyzje – nie ma powodu, by taki zarząd odwoływać. W Polsce przykładem tak działającej spółki jest np. Selvita, której założyciele nie mają większości, a jednak pełnią swoje funkcje, jak widać – ku zadowoleniu akcjonariuszy.

Spółka prosi o pieniądze, ale swoje wypłaciła

Moje wątpliwości budzi także sytuacja płynnościowa grupy. Z prospektu emisyjnego wynika, że na koniec 2022 r. spółka miała do spłaty 27,3 mln zł kredytów i pożyczek, z tego 18 mln zł przypadało na ten rok. Tymczasem zeszły rok grupa kończyła z nieco ponad 15 mln zł gotówki. To generalnie nie musi być problem, jeśli spółka generuje dodatnie przepływy, jednak w pierwszym kwartale 2023 r. ta pozycja zmniejszyła się o ponad 1 mln zł.

Dr Irena Eris zgłosiła się do inwestorów po pieniądze, ale dotychczasowi akcjonariusze przez ostatnie lata nie szczędzili sobie hojnych wypłat dywidendy. Za ostatnie dwa lata z kasy grupy do jej właścicieli popłynęło 27 mln zł. I nie ma w tym nic zdrożnego, nie zrozumcie mnie źle. Po to się prowadzi firmę, żeby na niej zarabiać.

Jeśli jednak spółka planowała wyjście do rynku z ofertą, bo spodziewała się, że będzie potrzebowała dużego zastrzyku finansowania na ekspansję, to mogłaby powstrzymać się z takimi decyzjami. Ja jako przyszły inwestor czułbym się pewniej, gdybym widział, że właściciele wierzą, że zostawione w spółce pieniądze dadzą lepszą stopę zwrotu, niż po ich wypłaceniu.

Tym bardziej, że zarząd nie skąpił sobie wypłat za wykonywaną przez siebie pracę. Prezes Paweł Orfinger zarobił blisko 750 000 zł, a wiceprezes Ireneusz Sudnik niemal okrągły milion. Łącznie najwyższe kierownictwo pobrało 3,5 mln zł za 2022 r., czyli 1% przychodów. Dla porównania koszty wynagrodzeń dla całej reszty pracowników w firmie (blisko 1000 osób) wyniosły w zeszłym roku 92,6 mln zł.

Przeczytaj też: Czy PPK sprowadzą hossę na polską giełdę? Ile pieniędzy z wpłat pracowników popłynie na parkiet? Czy może powtórzyć się hossa z czasów OFE?

Kto kupi akcje Dr Irena Eris?

Powodzenie oferty publicznej tylko w połowie zależy od tego, jak dobra jest spółka. Potrzebni są jeszcze nabywcy. Czy obecnie na GPW inwestorzy mają wystarczająco dużo wolnej gotówki, by zainwestować w akcje Dr Irena Eris?

Zanim to przeanalizuję, chciałbym zwrócić uwagę na jeszcze jeden niepokojący fakt. Nie jest wielką kontrowersją stwierdzenie, że polska giełda była w ostatnich latach raczej ostatnim wyborem dla firm niż priorytetowym rozwiązaniem. Na GPW debiutowały spółki, w które nie chciał zainwestować żaden fundusz typu private equity ani inwestor branżowy.

Czy tak samo jest ze spółką Dr Irena Eris? Jeśli przedsiębiorstwo ma rzeczywiście dobre intencje, to lepiej jest mu pozyskać jednego solidnego inwestora, najlepiej z doświadczeniem w branży, w której działa. Pozwala to jednocześnie zdobyć potrzebny kapitał, a także kompetencje i kontakty, które wzmocnią grupę.

A do tego unika się kosztów związanych z wchodzeniem (koszt IPO to kilka milionów złotych) i obecnością na giełdzie, nie trzeba upubliczniać swoich danych finansowych i szczegółów działalności przed konkurencją. Dlaczego Dr Irena Eris nie poszła tą drogą? Nie wiem, ale dla mnie jest to kolejny sygnał ostrzegawczy, że może ta spółka nie jest tak atrakcyjna, za jaką chce uchodzić.

Wróćmy jednak do tego, kto miałby na GPW kupić akcje w IPO. To prawda, że do krajowych funduszy inwestycyjnych napływa od początku tego roku więcej pieniędzy niż odpływa, ale dotyczy to przede wszystkim segmentu obligacyjnego. Fundusze akcyjne systematycznie muszą wypłacać pieniądze wycofującym się klientom, więc na nadmiar gotówki nie narzekają.

Od początku roku kategoria funduszy akcji krajowych straciła 1,7 mln zł, ale to raczej pozostałość przyzwoitego początku roku, ponieważ w samym maju klienci wycofali 12,4 mln zł.

Z odsieczą mogą przyjść… wezwania na akcje, których w ostatnim czasie zrobiło się sporo. Co prawda każde kolejne nie obchodzi się bez smrodku oskarżeń o insider trading, ale tak to już się żyje na tej naszej GPW. Inwestorzy zgłosili się w ostatnich miesiącach po STS, ZPC Otmuchów, TIM, Alumetal, Solar, Vindexus, Krenel, Ciech czy Suwary. Kilka miliardów złotych trafi lub trafiło już na rynek i może zostać ulokowanych w akcje Dr Irena Eris.

Zaczyna się też sezon dywidendowy, więc zastrzyk gotówki może nadejść też z tej strony. Na inne pieniądze raczej nie ma co liczyć. OFE dogorywają, a PPK, choć mają stabilny dopływ kapitału, na szczęście są zarządzane dość pasywnie, więc nie powinny rzucać się nadmiarowo na taką ofertę.

Wyzwania na rynku kosmetycznym. Czy Dr Irena Eris im sprosta?

W raporcie firmy doradczej McKinsey wskazano pięć największych trendów-wyzwań, z którymi będą musiały zmierzyć się firmy, które chcą osiągnąć sukces na rynku kosmetycznym.

Po pierwsze, rysuje się nowa mapa kosmetycznego świata. Wzrost gospodarczy w Chinach spowalnia, a to dzięki konsumentom Państwa Środka w ostatnich latach globalna sprzedaż miała się tak dobrze. Nie będzie już jednego kraju, który napędza rynek, eksporterzy muszą rozproszyć uwagę na wiele kierunków. To zaś oznacza, że może wzrosnąć konkurencja na dotychczas traktowanych ulgowo mniejszych rynkach, gdy międzynarodowe koncerny zaczną się na nich rozpychać.

Po drugie, same kosmetyki już nie wystarczają. Trendem jest wellness i produkty łączące piękno ze zdrowiem. Dr Irena Eris rozwija takie linie produktowe, ma własny ośrodek badań i rozwoju, integruje produkcję leków OTC, więc teoretycznie jest w stanie to wyzwanie podjąć. Czy może konkurować z największymi tam, gdzie w grę zaczną wchodzić miliardowe wydatki na badania kliniczne?

Po trzecie, pokolenie Z, ludzi urodzonych po 1995 r., jest dużo mniej przywiązane do marki, a za to stanowi grupę dużo bardziej świadomych i wybrednych konsumentów. Tak zwani „zoomerzy”, zdaniem autorów raportu z McKinsey, są w stanie sprawdzić, czy reklamowane dobrodziejstwa dermokosmetyków rzeczywiście się sprawdzają, odwołać się do internetowych społeczności po opinię, no i są niezwykle wrażliwi na wartości, które reprezentuje producent.

Po czwarte, skala biznesu jest coraz ważniejsza. Z przytoczonych w raporcie danych wynika, że od 2005 .r powstało 46 marek kosmetyków, które do 2017 r. były w stanie osiągnąć poziom globalnej sprzedaży 50-200 mln dolarów. Z tej grupy tylko pięciu przez kolejne pół dekady udało się przekroczyć próg 250 mln dolarów sprzedaży. Wygląda na to, że istnieje pewien próg w rozwoju firm w tej branży. Dr Irena Eris chce dojść do poziomu ok. 125 mln dolarów przychodów (po obecnym kursie) w 2025 r. Czy uda się jej zrobić następny krok? Statystyka jest dla polskiej firmy raczej niekorzystna.

Po piąte, zmienia się rynek przejęć. Branża kosmetyczna rozwijała się dotychczas dość dynamicznie, ale wyżej opisane trendy zmieniają obraz gry. Nadal więksi gracze szukają okazji do przejęć atrakcyjnych brandów, ale czasy zerowego kosztu pieniądza już minęły. Teraz uważnie patrzy się na każde wydawane euro i dolara, a wzięcie będą miały raczej mniejsze przedsiębiorstwa, które mają rozwijają innowacyjne produkty, z udokumentowanym wzrostem przychodów i solidną marżowością.

Pamiętacie, jak na początku pisałem o wycenach na Zachodzie? Firmy kosmetyczne są tam obecnie bardzo drogie. Czy Dr Irena Eris będzie w stanie znaleźć podmiot do przejęcia, za który nie przepłaci, a który pozwoli jej zdobyć większy udział w amerykańskim, europejskim czy azjatyckim rynku? Trzymam kciuki, ale nie będzie to proste.

Czy kupować akcje w IPO Dr Irena Eris?

Znacie moje poglądy na temat inwestowania w akcje samodzielnie. Inwestorowi indywidualnemu ciężko oszacować ryzyka, ma ograniczony dostęp do informacji, a historia ostatnich IPO na GPW świadczy raczej przeciwko takiej formie inwestowania. Chociaż zawsze można poczekać na debiut (jeśli spółka jest w IPO zbyt droga, to zapewne po kilku tygodniach lub miesiącach jej kurs spadnie do bardziej satysfakcjonujących poziomów).

Nawet jeśli pasywnie inwestujemy w polską giełdę, to w razie sukcesu Dr Ireny Eris także skorzystamy: przecież jeśli jej kapitalizacja będzie rosła, udział w indeksach GPW zwiększał się, to także posiadacze ETF-ów będą odczuwali proporcjonalne zyski w swojej inwestycji.

Zainteresowanych ofertą akcji Dr Irena Eris odsyłam do prospektu i informacji publikowanych przez spółkę. Dobrze go przeczytajcie, zwłaszcza rozdział o ryzykach.

Przeczytajcie też: Legalny hazard? Niepokojące doniesienia z największego kasyna w Polsce i spółka STS w centrum uwagi. Będzie afera?

WIĘCEJ O INWESTOWANIU NA RYNKU KAPITAŁOWYM? Zapraszam do przeczytania pakietu e-booków „Finansowe puzzle, czyli jak osiągnąć dobrobyt”. Tam m.in. o tym jak każdy może zbudować prostą strategię inwestowania w akcje największych światowych firm i nie tylko. Krok po kroku, praktycznie, na przykładach. Zapraszam do przeczytania!

Źródło zdjęcia: Galen Crout/Unsplash