Podobno zbliża się do nas bankowa rewolucja. Piszę, że „podobno”, bo wciąż nie wiadomo kiedy dokładnie i w jaki sposób polskie banki dostosują się do unijnej dyrektywy PSD2, która wyznacza początek ery „otwartej bankowości”. Że to kiedyś nastąpi jest pewne jak w banku, ale jak duże zmiany to spowoduje dla klientów? Wiele zależy od tego co zaproponują im banki i firmy technologiczne w ramach owej „otwartej bankowości”.

Teoretycznie możliwości są ogromne. Każdy bank (który zapragnie przejąć klientów od konkurencji) oraz każda niebankowa firma technologiczna (chcąca zabrać klientów bankom) będzie mogła – za zgodą konsumentów – podpiąć się do bankowych serwerów i w ustalonej, bezpiecznej procedurze „zassać” dane z rachunków tych konsumentów.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Po co? Żeby dzięki nim zaproponować nowe usługi (np. porównywanie obecnie posiadanych przez klienta lokat z najlepszymi na rynku, jeden panel pozwalający zarządzać wszystkimi rachunkami klienta, czy zarządzanie domowym budżetem). Kluczowe pytanie brzmi: czy klienci będą chcieli udzielać zgody na owo „zasysanie” danych z banków. Może uznają, że nie interesują ich dodatkowe usługi za cenę przejęcia wrażliwych danych przez inny bank lub firmę technologiczną?

Czytaj też: Zaczęło się. Co oznacza dla nsszych portfeli unijna dyrektywa PSD2, która właśnie weszła w życie?

Na pytanie ilu klientów może być zainteresowanych nowymi usługami i podatnych na zmiany proponowane przez PSD2 spróbowała odpowiedzieć firma doradcza Deloitte w raporcie „CEE PSD2 Voice of the customer”. Nie jest to pierwsze tego typu opracowanie, niedawno relacjonowałem Wam wyniki badań dotyczących podejścia Polaków do fintechów. Owo podejście jest, najogólniej pisząc, dość obojętne.

Niezadowolony tradycjonalista z przymusu

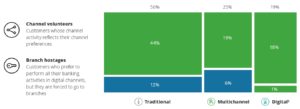

Deloitte podzielił klientów banków w naszej części Europy na trzy grupy. Największa (55%) to tradycjonaliści, którzy korzystają wyłącznie z placówek lub usług związanych z kartami płarniczymi (np. wypłaty z bankomatów). Kolejne 25% stanowią klienci wielokanałowi, którzy korzystają i z tradycyjnej i z nowoczesnej bankowości (np. placówki plus bankowość internetowa albo placówki i bankowość mobilna albo wszystkie trzy opcje naraz). Zaś 20% to klienci w pełni cyfrowi (korzystający wyłącznie z kanałów internetowych lub mobilnych).

Czytaj też: Czy zapłaciłbyś bankowi więcej za to, że ma dobrą reputację? I o ile więcej? Oni to policzyli

Deloitte spróbował oszacować jaka część klientów w każdym z tych trzech segmentów może czuć się niespełniona, ograniczana przez swój bank, nie doceniana. Te szacunki mówią, że może to dotyczyć więcej, niż co trzeciego miłośnika bankowości tradycyjnej (chętnie by korzystał z nowoczesnych usług, ale bank mu ich nie oferuje) oraz jednej trzeciej klientów wielokanałowych. Klienci cyfrowi raczej są zadowoleni z tego ile wyciskają ze swoich banków.

To wszystko sumuje się do jakichś 18% klientów banków – czyli ponad pięć milionów dusz – potencjalnie podatnych na nowe usługi, które mogą powstać dzięki dostępowi do danych bankowych w ramach dyrektywy PSD2. Oczywiście „potencjalnie podatnych” nie oznacza, że zaraz pobiegną do firm fintechowych, żeby oddać im swoje dane gromadzone przez banki.

Czytaj też: Bank cię wkurza i drażni? Będziesz musiał się do tego przyzwyczaić

Czytaj też: Czy placówki bankowe w Polsce opustoszeją? Ilu pracowników straci pracę? Te dane zaskakują

Tylko co czwarty oddałby swoje dane w zamian za bardziej dopasowane usługi!

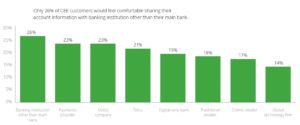

Tylko średnio 20% konsumentów deklaruje, że byłaby gotowa dać zgodę na wytransferowanie swoich danych z banku, w którym mają konto, by uzyskać dostęp do nowych usług. Nie wiadomo jaka jest część wspólna tych 20% z jedną piątą klientów „potencjalnie podatnych” na efekty PSD2, ale pewnie jakaś-tam część wspólna jest. Nie wiemy tylko jaka.

Stosunkowo największa część konsumentów (26%) byłaby skłonna wydać zgodę na transfer swoich danych z banku „domowego”, gdyby jakieś nowe usługi zaoferował mu… inny bank. 23% ludzi mogłaby oddać swoje dane operatorowi płatności (PayU, PayPal, Visa, MasterCard) lub firmie energetycznej albo innemu dostawcy usług do domu.

Mniejszy pozytywny elektorat mają firmy telekomunikacyjne (21%), sieci handlowe (18-17%), a najmniej ufamy w kontekście danych firmom technologicznym (tylko 14% ludzi byłoby gotowych wydać zdodę na transfer danych o sobie do takich firm).

Co by nas skusiło do przekazania danych z konta?

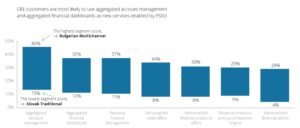

Jakie usługi mogłyby nas ewentualnie skusić, żeby mimo wszystko zaryzykować i oddać dane bankowe? Dane są bardzo rozstrzelone w zależności od kraju i segmentu klienta, ale generalnie najbardziej chętni jesteśmy do korzystania z usług zagregowanego zarządzania rachunkami z wielu banków na jednym ekranie.

W drugiej kolejności chętnie przyjęlibyśmy produkty wspomagające zarządzanie domowymi finansami (jak lepiej kontrolować wydatki) oraz indywidualnie dostosowane do naszych profili programy lojalnościowe (rabaty w sklepach). Stosunkowo najmniejsze zainteresowanie wykazujemy porónywarkami cen produktów finansowych i doradztwem w zarządzaniu pieniędzmi.

Czytaj też: Te firmy mówią do nas po ludzku. Zero haczyków i drobnego druczku. Zarabiają na tym miliardy

Technologicznie rozwinięte banki zabiją te bardziej „drewniane”?

Wynika z tego wszystkiego, że po pierwsze firmy chcące zaoferować nowe usługi w oparciu o dane wyciśnięte z banków będą musiały się mocno spocić, żeby wymyślić coś naprawdę fajnego. Po drugie: potencjalnych klientów na tego typu usługi jest dość mało (choć mimo wszystko są to liczby milionowe).

Po trzecie: dużo większe szanse na przejęcie klientów w oparciu o produkty oparte na idei PSD2 mają… banki. Może się więc okazać, że nie tyle banki stracą pole na rzecz firm technologicznych, ile bardziej pomysłowe i rozwinięte pod względem sztucznej inteligencji i Big Data banki zniszczą banki mniej rozwinięte.

Trzeba jednak wziąć poprawkę na to, że Deloitte w swoich raportach lubi kadzić bankom ;-), więc rzeczywistość może być nieco mniej dla nich kolorowa. A jak bardzo mniej? O tym pisałem omawiając raport McKinseya o przyszłości banków.

Czytaj też: Cztery plagi, które mogą wykończyć banki. I jedna rzecz, która może je uratować (jak dobrze pójdzie)