Dolar od kilku miesięcy słabnie w oczach. I, jak zwykle w takich sytuacjach, pojawiają się pytania, czy wciąż warto długoterminowo oszczędzać w dolarze. „Zielony” jest królem walut, mocno wspieranym przez największą gospodarkę świata i z tej pozycji raczej nie zejdzie, natomiast ciekawe rzeczy dzieją się za jego plecami. Które jeszcze obce waluty warto gromadzić, spodziewając się wzrostu ich siły i znaczenia?

Kilka miesięcy temu, kiedy dolar sięgnął poziomu 5 zł, wydawało się, że kurs amerykańskiej waluty będzie już tylko rósł. Dolar był we wrześniu i październiku 2022 r. wyjątkowo silny również wobec innych walut – euro, funta brytyjskiego czy franka szwajcarskiego, o czym pisałem tu.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Jednak nic nie może wiecznie trwać. Zwłaszcza na rynku walutowym, który należy tradycyjnie do najbardziej zmiennych rynków, szczególnie w przypadku najbardziej płynnych aktywów, a do takich należy najpopularniejsza waluta świata. W listopadzie dolar był już nieco słabszy i można było odliczać tygodnie do jego dalszej deprecjacji, o czym pisałem tu.

Co widzimy ostatnio na rynkach? Dolar szybko traci na wartości w stosunku do innych głównych walut świata. Dla gospodarki amerykańskiej nie jest to jednak tragedia. Już jesienią było wiadomo, że dolar jest zbyt mocny, co może zagrozić sile gospodarki zza Oceanu, o czym pisałem tu. Giganci technologii chcą – co przy silnym dolarze jest trudne – możliwie tanio oferować swoje smartfony i laptopy (jak drogie są iPhone’y w przeliczeniu z dolarów, pisałem tu).

Tak naprawdę o pozycji dolara świadczy jego relacja do innych walut i traktowanie go jako punktu odniesienia w większości transakcji w gospodarce realnej i na rynkach finansowych (nawet w transakcjach bez udziału podmiotów z USA). Ważna jest także pozycja dolara w rezerwach walutowych największych banków centralnych świata. O strukturalnej sile dolara wobec innych walut pisałem tu.

W skali globalnej Chińczycy mają zakusy, żeby prześcignąć Stany Zjednoczone w roli najpotężniejszego mocarstwa. Chcieliby też, żeby ich waluta przynajmniej zrównała się z dolarem. Do tego jednak jeszcze bardzo daleko. Według jednego z amerykańskich ekonomistów Chiny musiałyby spełnić sześć warunków, by juan stał się najważniejszą walutą świata. Ale to mission impossible.

Czy oszczędzanie w dolarach może przestać być w modzie?

Wprowadzenie waluty na podium to oczywiście w dużym stopniu sprawa siły i znaczenia gospodarki i kraju. Chiny mają drugą na świecie gospodarkę, całkiem niedawno prześcignęły wieloletniego wicelidera – Japonię. Są też krajem o dużym potencjale politycznym, choć przez wiele lat unikały pokazywania kłów. Zaczęły to robić całkiem niedawno, grożąc Tajwanowi.

Już w latach 70. XX w. badacz międzynarodowej ekonomii politycznej Benjamin J. Cohen wykazał, że umiędzynarodowienie każdej „wschodzącej” waluty musiałoby przebiegać co najmniej sześcioma różnymi kanałami.

Po stronie instytucji publicznych ważne jest miejsce danego pieniądza w rezerwach walutowych krajów, liczba krajów dążących do ograniczenia wahań kursów własnych pieniędzy w stosunku do takiej waluty oraz wybór tej waluty do interwencji na rynku walutowym. Po stronie podmiotów prywatnych liczy się wykorzystywanie danej waluty jako środka do fakturowania handlu międzynarodowego, jako środka płatniczego oraz jako waluty, w której można dokonywać inwestycji.

Benjamin J. Cohen niedawno zebrał wraz z Tabithą M. Benney dane dotyczące tych sześciu funkcji waluty międzynarodowej. Badacze sprawdzili, czy świat rynków walutowych jest wielobiegunowy czy jednobiegunowy z dolarem jako niekwestionowanym królem. Ich konkluzja, opublikowana w najnowszym numerze Review of Keynesian Economics, który poświęca temu tematowi osobną część numeru, jest jasna: dolar wciąż dominuje.

Bezpośrednim konkurentem dla dolara mogłoby być euro. Od momentu swojego powstania zajmuje ważną pozycję w światowym handlu, ale w ciągu ostatnich dziesięciu lat przepaść między międzynarodową potęgą obu walut miała tendencję do powiększania się na korzyść dolara. Podsumowanie Benney i Cohena?:

„Jeśli posłuchamy wielu badaczy w ostatnich latach, że świat zmierza w kierunku wielobiegunowego międzynarodowego systemu monetarnego, składającego się z kilku kluczowych walut, to taka obserwacja wydaje się w najlepszym razie przedwczesna, a w najgorszym – karykaturalna”

Naukowcy skonstruowali indeks dominacji waluty międzynarodowej w oparciu o kilkanaście wskaźników (wielkość gospodarki, ryzyko postrzegane przez międzynarodowych wierzycieli, inflację, otwartość finansową itp.) i doszli do wniosku, że dominacja dolara jest niezagrożona.

Nie tylko dolar. Jak działają ekosystemy walut na świecie?

Jednym z ważnych składników pozycji waluty jest jej rola w światowym rynku walutowym. Jest to drugi największy z rynków finansowych na świecie (pierwszy to rynek instrumentów pochodnych) o gigantycznych obrotach, szacowanych na ponad 1 bln dolarów dziennie. Inwestorzy na tym globalnym rynku (forex) właściwie nigdy nie zasypiają, bo handel może odbywać się naprzemiennie na rynkach azjatyckich, europejskich i amerykańskich.

Dla Polski oczywiście rynkiem kluczowym są obroty generowane w Londynie, ale waluty globalne – dolar, euro, funt brytyjski, frank szwajcarski, jen czy juan – są kupowane i sprzedawane bez przerwy w różnych ośrodkach finansowych na świecie, z których największe to Londyn, Nowy Jork, Frankfurt nad Menem, Tokio, Singapur.

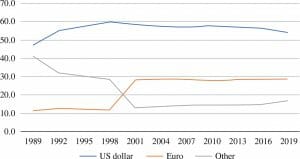

Od 1989 r. BIS (Bank Rozrachunków Międzynarodowych) rozpoczął systematyczne, przeprowadzane co trzy lata badanie aktywności na światowych rynkach walutowych. Udziały w rynku walutowym są mierzone odsetkiem transakcji, w których występuje dana waluta. Ponieważ każda transakcja obejmuje dwie waluty, procenty sumują się do 200%.

Badanie BIS jest przeprowadzane zawsze o tej samej porze roku, raz na trzy lata, około 30 kwietnia. W tabeli i na wykresie poniżej udziały euro przed jego narodzinami w 1999 r. obliczono jako sumę udziałów głównie starej marki niemieckiej i franka francuskiego.

Widoczny gwałtowny spadek odnotowanego udziału euro po 1998 r. można przypisać formalnemu rozpoczęciu europejskiej unii walutowej, która wyeliminowała wymianę walut wchodzących w skład euro. Od 1999 r. transakcje między członkami strefy euro stały się faktycznie „krajowe” i tym samym przestały być traktowane jako część rynku walutowego.

Co więc pokazuje nam zestawienie obrotów w latach 1989-2019, czyli w ciągu 30 lat? Oto udziały kluczowych walut w światowym rynku walutowym (jako procent średnich dziennych obrotów):

Z zestawienia wynika, że o ile prawie nie zmienił się udział dolara czy euro (przed ustanowieniem wspólnej waluty przyjęto udział w handlu głównie marki niemieckiej i franka francuskiego), o tyle trochę spadł udział funta brytyjskiego, ale już znacznie spadł udział japońskiego jena i franka szwajcarskiego. Wzrósł mocno udział „innych” walut. Jakie to waluty? M.in. oczywiście juan chiński, ale tych innych walut jest wiele. Bardziej przejrzyście udział głównych walut widać na grafice poniżej:

Główna waluta to kotwica dla innych walut

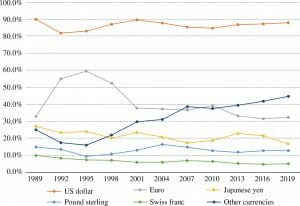

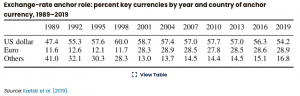

Kolejną cechą pozycji głównej waluty jest jej rola jako swego rodzaju kotwicy walutowej dla innych walut krajowych. I w tej kategorii niekwestionowanymi liderami są dwie waluty – dolar i euro.

Tabela i grafika poniżej pokazują, jak układa się proporcja między tymi głównymi walutami – kotwicami. Poza dolarem i euro lokalnie taką rolę odgrywa też kilka innych walut, np. waluty Australii, Indii, Republiki Południowej Afryki, ale jest to rola tylko na bardzo niewielką skalę dla garstki mniejszych sąsiadów.

Pieniądz funkcjonuje jako kotwica, gdy inne „zależne” waluty są z nim powiązane w taki czy inny sposób. Ale nie zawsze są to klarowne powiązania. Związek jest oczywisty, gdy ogłaszany jest jako formalny, gdy waluta jakiegoś kraju jest np. powiązana z dolarem czy euro. Trudniej jednak określić, kiedy takie kotwice funkcjonują nieformalnie lub kiedy kursy walut utrzymywane są w stosunku do „koszyka” walut.

Autorzy badania rozwiązali ten problem, klasyfikując zależne waluty na zasadzie „zwycięzca bierze wszystko”, przypisując każdy pieniądz w całości do jednej kotwicy zgodnie z przewagą relacji kursowych.

Wyzwaniem jest również oszacowanie względnego znaczenia różnych powiązań kursowych. Samo zsumowanie wszystkich powiązań walutowych, formalnych lub nieformalnych, może być mylące. Obecnie aż 40 krajów do pewnego stopnia dostosowuje swoje waluty do euro (w porównaniu z około 60 krajami, które są mniej lub bardziej zbliżone do dolara).

Ale spośród tych 40 krajów cztery to europejskie minipaństwa (Andora, Monako, San Marino i Watykan), a kolejne 16 obejmuje 14 członków strefy frankowej Communauté Financière Africaine (CFA; Afrykańska Wspólnota Finansowa) w Afryce wraz z dwoma stowarzyszonymi gospodarki (Republika Zielonego Przylądka i Komory), czyli bardzo małe i biedne gospodarki.

Na dolarze z kolei opierają swoje relacje walutowe takie potęgi gospodarcze jak Chiny, Hongkong i Arabia Saudyjska.

Jak wygląda rola kotwicy? Widać to w zestawieniu w tabeli:

Ten teoretycznie dwubiegunowy świat głównych walut stanowiących kotwicę dla innych walut wygląda więc tak, jak na wykresie poniżej. Faktycznie dwie waluty są tu w grze. Jednak dolar zbiera zdecydowaną większość relacji i jego pozycja, mimo że lekko spadkowego trendu, jest raczej stabilna. Co do euro gwałtowne załamanie na przełomie wieków to podobny jak na wcześniejszym wykresie efekt przejścia z walut krajowych (marka niemiecka, frank francuski) na wspólną walutę.

Rezerwy walutowe podstawą zaufania do waluty

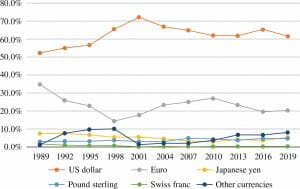

Wreszcie dochodzimy do roli rezerw walutowych banków centralnych, które są zdecydowanie najczęściej badaną ze wszystkich funkcji waluty międzynarodowej. Najlepszym dostępnym źródłem dla danych w tym zakresie jest MFW. W danych MFW uwzględnia się obecnie 90% rezerw światowych.

Dane dotyczące rezerw przedstawione są w odstępach trzyletnich i przedstawiają kwoty pozostające do spłaty na koniec pierwszego kwartału każdego pokazanego roku.

Czy pozycja dolara może być zakwestionowana?

To trzy z kilkunastu przykładów czynników świadczących o sile dolara. Nie tej podlegającej aktualnym bieżącym wahaniom kursu walutowego na rynkach, np. wobec euro czy złotego, tylko siły strukturalnej, niezależnej od wzrostów i spadków rynkowych. Ogólna konkluzja autorów badania jest jednoznaczna.

„W systemie finansowym istnieje tylko jeden prawdziwy biegun – mianowicie dolar amerykański. Euro, numer dwa na świecie, pozostaje daleko w tyle za dolarem; inne waluty są raczej niewiele znaczącymi graczami niszowymi.”

Zdaniem autorów artykułu chiński juan, mimo wielkich wysiłków chińskich władz, jest tak daleko w wyścigu, że wciąż ledwo się rejestruje w danych. Uderzającą cechą światowego systemu finansowego jest raczej względna stabilność niż jakakolwiek dramatyczna zmiana. Przez kolejną dekadę dolar pozostanie więc jedyną prawdziwie globalną walutą, wciąż dominującą dla większości celów światowego systemu finansowego i gospodarczego.

Chińska waluta – juan – w ostatnich latach zrobiła jednak spory krok na drodze do zwiększenia roli w systemie walutowym świata. Według wyliczeń BIS transakcje międzynarodowe z udziałem juana wzrosły o 70% w latach 2019-2022, co czyni z juana obecnie piątą najczęściej wymienianą w transakcjach rynkowych walutę na świecie.

Emisja obligacji juanowych poza Chinami znacznie wzrosła w ciągu ostatniej dekady. Prekursorem była Wielka Brytania, ale za nią poszły inne kraje – Mongolia, Filipiny, Korea Południowa, ale także Portugalia, Węgry czy Polska.

Chiny zbudowały system ułatwiający transakcje międzynarodowe w swojej walucie. Bank centralny jest również bardzo zaawansowany w obsłudze swojej waluty cyfrowej i już teraz rozwija projekt „m-bridge”, mający na celu ułatwienie międzynarodowej wymiany między cyfrowymi walutami banków centralnych.

Nadal istnieje jednak główna przeszkoda dla rosnącego międzynarodowego wykorzystania juana: władze chińskie chcą nadal kontrolować przepływy kapitału i nie pozostawiać podmiotom rynku finansowego możliwości decydowania o napływie i odpływie walut. To akurat jest duża wada tego systemu. Tworzy bowiem szklany sufit, którego juan nie może przekroczyć.

Dodatkowo wiele krajów azjatyckich, z Indiami na czele, nie chce uzależnić się od Chin pod względem monetarnym. Obecnie transakcje z udziałem juana stanowią równowartość 3% chińskiego PKB wobec 6% dla mediany innych wschodzących walut i 30% dla dolara.

Konkurują mniejsi, dolar się przygląda

Podczas gdy dolar nadal króluje, konkurencja na niższych pólkach się przetasowuje. Zarówno jen japoński, jak i frank szwajcarski mocno straciły udział w rynku. Tylko funt brytyjski zdołał utrzymać się w większości swoich ról. W coraz większym stopniu te tradycyjne waluty są od ok. 20 lat kwestionowane przez nowsze waluty wschodzące, takie jak np. dolar australijski i kanadyjski. W kolejce nieśmiało ustawiają się też – szwedzka korona i południowokoreański won. I z pewnością dotyczy to chińskiego juana, który zaczął rosnąć dopiero sześć lat temu.

Jednak większość zysków walut wschodzących nastąpiła kosztem euro, jena i franka szwajcarskiego, a nie dolara.

Zakładając, że Europa będzie w stanie wyjść z problemów z zadłużeniem, euro może jeszcze skutecznie rzucić wyzwanie dolarowi. Juan chiński może też ostatecznie zająć lepsze miejsce, proporcjonalnie do wielkości gospodarki. Ale – nic takiego jeszcze się nie wydarzyło.

Chyba nie pozostaje nam więc nic innego, jak spokojnie zająć się na razie inwestycyjnym gromadzeniem dolara, euro czy innych głównych walut. Na juana może przyjdzie czas.

Artykuł naukowy, o którym mowa w tekście został opublikowany w: Review of Keynesian Economics

Źródło zdjęcia: Unsplash

————

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

![]() >>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Zapisz się też na nasz „powszedni”, poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————

POSŁUCHAJ NASZYCH PODCASTÓW:

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Poza cotygodniowym podcastem możesz też posłuchać tekstów z „Subiektywnie o Finansach” czytanych przez ich autorów. Ten cykl podcastowy nazywa się „Subiektywnie o Finansach do słuchania” (w skrócie: SDS). Wszystkie podcasty znajdziesz pod tym linkiem, a także na wszystkich popularnych platformach podcastowych w tym Spotify, Google Podcast, Apple Podcast, Overcast, Amazon Music, Castbox, Stitcher)

————

ZNAJDŹ NAS W MEDIACH SPOŁECZNOŚCIOWYCH

Jesteśmy także w mediach społecznościowych, będzie nam bardzo miło, jeśli zaczniesz nas subskrybować i śledzić: na Facebooku (tu profil „Subiektywnie o Finansach”), Twitterze (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciej Jaszczuk) oraz na Instagramie (tu profil „Subiektywnie o Finansach”) i Linkedin (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciek Jaszczuk).

————

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY BANKOWE:

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY BANKOWE:

>>> Po kredyt na uszczelnienie okien i ocieplenie domu idź do BNP Paribas. To najbardziej „zielony” bank w Polsce, który wspólnie z „Subiektywnie o Finansach” edukuje Polaków już od kilku lat. Bank umożliwia skorzystanie nie tylko z kredytu, ale też z różnych narzędzi w ramach programu finansowania efektywności energetycznej – PolREFF. Klienci mogą skorzystać np. z kalkulatora oszczędności energii, mają też do dyspozycji Wirtualnego Doradcę Technologicznego i mogą sprawdzić, jakie produkty będą dla nich najbardziej opłacalne i spełnią wymogi energooszczędności. Szczegóły kredytu „Czyste Powietrze” – tutaj.

>>> Kredyt firmowy i konto dla przedsiębiorcy wypróbuj w Alior Banku. Jeśli jesteś przedsiębiorcą i masz obecnie zwiększone potrzeby płynnościowe, to przemyśl ofertę Alior Banku oferującego m.in kredyt firmowy na cele obrotowe, bez prowizji. Decyzja kredytowa jest w 20 minut – trzeba tylko dostarczyć PIT za minimum 10 miesięcy działalności. Szczegóły tutaj. Zapraszam też do przetestowania konta firmowego w Alior Banku. Prowadzenie konta, przelewy w Polsce i Europie (SEPA), wypłaty z bankomatów w oddziałach banku, karta firmowa, aplikacja księgowa, internetowy kantor powiązany z kontem. Do tego 10% zwrotu za zakupy na stacjach paliw. Szczegóły tutaj.

>>> Pakiet usług księgowych weź od CashDirector. To jedna z największych firm księgowych w Polsce oraz pośrednik wspomagający biura księgowe. CashDirector oferuje wiele funkcji, których zwykłe biuro rachunkowe nie wykonuje, bo koncentruje się na wyliczeniu podatków. A dodatkowa wiedza potrzebna jest do zarządzania finansami firmy i podejmowania trafnych decyzji. Pakiety CahDirector są dostępne w następujących bankach: mBank (mOrganizer finansów PRO), BNP Paribas (GOksięgowość Biznes PRO, Goksięgowość dla spółek) oraz w Nest Banku (Obsługa faktur dla spółek) i w Banku Pekao (Księgowość z Żubrem).

————