Recesja to podręcznikowo najlepszy moment do „zaparkowania” pieniędzy w obligacje skarbowe, a jeszcze lepszy – do zakupu udziałów w funduszach inwestycyjnych lokujących w długoterminowe obligacje skarbowe. Ale czy polskie obligacje skarbowe są dziś bezpieczną lokatą kapitału w porównaniu np. z obligacjami emitowanymi przez czeski rząd? Jakie dochody w przyszłości mogą przynieść fundusze inwestycyjne, które w nie inwestują? I co mają z tym wspólnego… Chińczycy? Zapraszam na wróżenie z obligacyjnych fusów

Wiele wskazuje na to, że fundusze oparte o długoterminowe obligacje skarbowe znowu dadzą dużo zarobić. Ale warto się zastanowić, jaki fundusz inwestycyjny wybrać w kontekście różnego ryzyka inwestycyjnego w Polsce, Czechach i na Węgrzech. Być może warto postawić na fundusz, który nie ogranicza się tylko do polskich obligacji? Czy w związku z tymi ostatnimi można mieć złe przeczucia?

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Spowolnienie gospodarcze to doskonały moment na poczynienie inwestycji w fundusze obligacji skarbowych lub bezpośrednio w obligacje. Warto jednak zdawać sobie sprawę z tego, jakie ryzyko na siebie bierzemy i co może pójść nie tak. Aby to pokazać postanowiłem porównać sytuację gospodarczą Czech, Polski i Węgier, by pokazać, jak mogą się różnić zyski z inwestycji w zależności od tego, co stanie się w gospodarce.

Patrząc na to, co się obecnie dzieje z notowaniami obligacji skarbowych (rządowych) w trzech krajach Europy Środkowo-Wschodniej, przychodzi mi na myśl słynne powiedzenie jednego z największych inwestorów giełdowych Warrena Buffeta, które w wolnym tłumaczeniu brzmi następująco: „dopiero kiedy wody opadną, można dostrzec, kto pływa bez majtek” („You never know who’s swimming naked until the tide goes out”). Co mam na myśli?

Inwestorzy źle oceniają jakość rządzenia Polską? Złe wyniki porównania z Czechami

Obserwując to, co dzieje się obecnie we wspomnianych trzech, jakże bliskich ekonomicznie krajach, po wystąpienia kryzysu na wielu płaszczyznach (pandemia Covid-19, inflacja, wysokie ceny materiałów i energii) łatwo dojść do wniosku, że różnice w występowaniu negatywnych zjawisk ekonomiczno-społecznych są ogromne. Nic tak dobrze nie odzwierciedla prawdziwej sytuacji gospodarczej kraju jak dwa główne instrumenty: waluta – a właściwie jej zachowanie w stosunku do dolara czy euro – oraz zmiany rentowności obligacji w porównaniu z obligacjami innych krajów.

Obie te zmienne najczęściej poruszają się razem, ale dzisiaj skoncentrujemy się na rynku obligacji. Co do zasady rentowności obligacji skarbowych powinny w swojej cenie i stopie zwrotu odzwierciedlać trzy podstawowe zmienne:

– przyszłą inflację i politykę pieniężną (oczekiwania co do zachowania Banku Centralnego);

– przyszły wzrost gospodarczy i politykę fiskalną/ekonomiczną rządu;

– ryzyko wzrostu zadłużenia kraju i jego bankructwa.

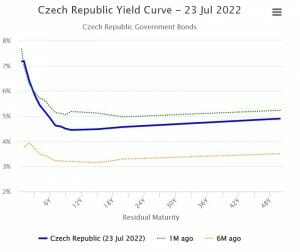

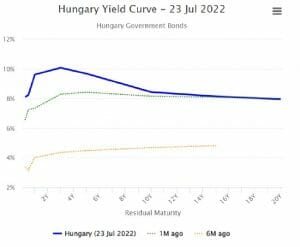

Jak wiadomo, obligacje mają różną żywotność, określaną poprzez termin wykupu. Kupując obligacje 3-letnie, zastanawiamy się, co się wydarzy w horyzoncie 3 lat, a kupując obligację 10-letnią, wiemy, że nasz okres prognozy musi się wydłużyć do 10 lat. Inwestorzy – nie będąc jasnowidzami – muszą przyjąć jakiś scenariusz co do rozwoju sytuacji, jeśli chodzi o inflację i stopy procentowe w przyszłości. Te założenia obrazuje krzywa rentowności obligacji skarbowych (Yield Curve).

W uproszczeniu pokazuje ona, na jaki zysk roczny może liczyć inwestor, kupując obligacje 2-letnie, 5-letnie czy 10-letnie (założenie jest takie, że obligacje są trzymane aż do wykupu, bo tylko taka strategia daje gwarancję uzyskania w pełni tych zaprezentowanych stóp zwrotu).

W normalnych warunkach – tak jak jest z lokatami w banku – im dłużej trzymamy zamrożone w obligacjach pieniądze, tym średnioroczny zysk powinien być wyższy. Mówimy wtedy o normalnej albo wzrostowej krzywej rentowności. Ale są od tej zasady wyjątki. I takie właśnie odchylenie możemy obecnie zaobserwować. To, co widzimy obecnie, to odwrócona krzywa rentowności, która występuje w warunkach bardzo wysokiej inflacji, gdy inwestorzy spodziewają się recesji w gospodarce.

Ważna jest również stromizna i przebieg krzywej. Np. w przypadku Czech krzywa pokazuje prognozowany szybki spadek stóp procentowych w ciągu kilku najbliższych 2–4 lat. W Polsce spadek stóp będzie wolniejszy i na samym końcu procesu stopy procentowe i tak pozostaną istotnie wyższe niż w Czechach. Oczywiście są to oczekiwania rynku opierające się na dzisiejszych informacjach i za kilka miesięcy mogą ulec zmianie.

Dlatego warto porównywać przebieg krzywej rentowności oraz oprocentowanie obligacji emitowanych przez rządy różnych krajów. Wtedy o wiele łatwiej jest ocenić, czy dany kraj jest bardziej lub mniej stabilny ekonomicznie, czy jego polityka fiskalna i monetarna jest właściwa, czy zadłużenie jest wysokie czy niskie i tak dalej.

Oczywiście prognozowane zyski z inwestycji w obligacje trzeba ubrać w kontekst. Porównujemy więc np. polskie 10-letnie obligacje skarbowe z 10-letnimi obligacjami skarbowymi wyemitowanymi przez rząd Czech. Różnica w ich rentowności w fachowym języku nazywa się „spread” i odzwierciedla wszystkie wymienione wcześniej różnice pomiędzy krajami.

Co nam mówią rentowności obligacji w tych trzech krajach, w rozbiciu na różne terminy wykupu – od miesiąca do 10 lat? W naszym porównaniu najgorzej wypadają Węgry – tam rentowność obligacji 3-letnich to aż 10%, a 10-letnich ponad 8%. Jest to tak naprawdę katastrofalna ocena nie tylko obecnego, ale też przyszłego stanu węgierskiej gospodarki. Jeszcze 10 lat temu Węgry były liderem w przyciąganiu inwestycji zagranicznych, a teraz są wasalem Rosji.

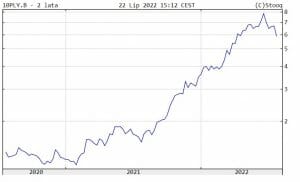

Polska jest tylko na trochę lepszej pozycji, ponieważ rentowności obligacji 3-letnich to „jedynie” ok. 7%, a w horyzoncie 10-letnim ta rentowność spada do 6%. To zdecydowanie zbyt wysokie wartości, żeby można było mówić o jakichkolwiek dobrych perspektywach gospodarczych dla Polski, gdyż to oznacza, że w horyzoncie aż 10 lat kredyty będą drogie, podobnie jak koszty obsługi zagranicznego zadłużenia Polski.

Najlepiej w tym porównaniu wypadają Czechy, bo rentowności obligacji 3-letnich wynoszą tam obecnie 6,5%, ale tych 10-letnich już tylko 4,5%. Jest to już poziom, który pozwala z optymizmem patrzeć na przyszły wzrost gospodarczy, poziom inflacji czy bezrobocia. Czechy od wielu lat są prymusem gospodarczym w regionie, obok Słowacji, która zdecydowała się wprowadzić euro jako swoją walutę wiele lat temu.

Dlaczego tak się dzieje? Odpowiedź jest krótka: tam, gdzie są populistyczne, nieodpowiedzialne rządy, które myślą o rozwoju gospodarczym tylko w bardzo krótkim okresie – do następnych wyborów – tam gospodarka jest w coraz gorszym stanie. I pokazuje to krzywa rentowności obligacji emitowanych przez te państwa.

Nadchodzi recesja. Czas „wskakiwać” w fundusze obligacji?

Ale są i lepsze sygnały. Już od połowy czerwca obserwujemy w Polsce spadek rentowności obligacji 10-letnich z poziomu 8% do poziomu 5,5% obecnie. Podobna sytuacja ma miejsce w wielu innych krajach. To nie oznacza, że inwestorzy zaczynają lepiej oceniać przyszłość polskiej gospodarki, lecz tylko tyle, że z jakichś przyczyn są obecnie skłonni ponosić większe ryzyko inwestowania w obligacje na obecnych warunkach (czyli spodziewają się, że w przyszłości oprocentowanie obligacji spadnie).

To, co się dzieje z cenami obligacji, ma jak najbardziej logiczny sens, ponieważ:

– mamy bardzo wyraźne sygnały spowolnienia gospodarczego w wielu krajach, a to się w końcu przełoży na spadek inflacji;

– rynek ropy naftowej również wyraźnie dostaje zadyszki ze względu na spadek konsumpcji benzyny w USA;

– zboża tanieją, a ceny spadają z bardzo wysokich poziomów, bo jesteśmy w okresie żniw i trzeba opróżnić magazyny;

– podwyżki stóp procentowych w wielu krajach zahamowały wzrost akcji kredytowej, a społeczeństwa wielu krajów zaczęły oszczędzać na wydatkach, redukując popyt na wiele produktów;

– coraz bardziej prawdopodobna recesja w Chinach.

Obserwując ostanie wydarzenia w Chinach, nie można wykluczać, że kraj ten w końcu też wejdzie w recesję. Kolejne firmy deweloperskie, nawet te o bardzo dobrej sytuacji finansowej, nie są w stanie spłacać obligacji, a klienci płacić odsetek od kredytów. Według nieoficjalnych danych, aktywność na rynku budowlanym w Chinach załamała się o ponad 40% w skali roku w czerwcu 2022 r., a to pewnie nie jest koniec.

A sektor budowy mieszkań był odpowiedzialny w zeszłym roku za 20% chińskiego PKB. Chińczycy generalnie byli zachęcani przez niskie oprocentowanie lokat bankowych do lokowania swoich oszczędności w nieruchomości – brzmi znajomo, prawda?

Wejście Chin nawet w płytką recesję jest kluczowe, jeśli chodzi o przyszłe zachowanie cen najważniejszych surowców energetycznych, takich jak ropa naftowa, węgiel czy gaz. Co więcej, Chiny chcą skompensować spadek aktywności w budownictwie inwestycjami w odnawialne źródła energii, w tym w największy projekt wiatrowo-solarny o mocy 450 GW, który ma być wybudowany na pustyni Gobi. To oznacza, że w dłuższym okresie Chiny generalnie planują zmniejszyć konsumpcję surowców energetycznych, nie tylko w skutek recesji.

————————

ZAPROSZENIE

Jeśli chcesz ulokować oszczędności w amerykańskie obligacje, załóż przez internet konto „Tanie oszczędzanie” w TFI UNIQA. To fundusze inwestycyjne, które kupujemy w 100% zdalnie, z poziomu fotela, nie płacąc za to żadnej opłaty manipulacyjnej, z niskimi opłatami za zarządzanie (część funduszy pobiera tylko 0,5% w skali roku za zarządzanie). Konto „Tanie oszczędzanie” daje pełną elastyczność, nie ma obowiązku „mrożenia” pieniędzy aż do emerytury. Szczegóły i możliwość założenia konta „Tanie oszczędzanie” – pod tym linkiem. Wśród dostępnych funduszy m.in. fundusz inwestujący w światowe (w tym amerykańskie) obligacje skarbowe albo fundusz amerykańskich obligacji korporacyjnych.

————————

Czytaj więcej o tym: Gdy trwoga to… Polacy pytają: „jak można kupić amerykańskie obligacje?”. No właśnie, jak? I czy to dobry moment, żeby je kupować?

Długoterminowe obligacje skarbowe: szansa na sukces czy pułapka?

Spadająca rentowność obligacji oznacza z grubsza większy popyt na nie – inwestorzy są skłonni akceptować niższe oprocentowanie. To dobra wiadomość dla funduszy inwestycyjnych inwestujących w obligacje. Posiadane przez nich papiery stają się bardziej „cenne”. Jakie jest przełożenie spadającej rentowności obligacji na wzrost ich cen?

Rentowność obligacji polskich spadła o ok. 2 punkty procentowe, co przekłada się na możliwość zarobku funduszy ok. 20%. W tym samym czasie rentowność obligacji czeskich spadła o 150 punktów bazowych, co oznaczało zarobek ok. 15%. Te szacunki nie uwzględniają płynności rynku, możliwość zbycia obligacji czy kosztów transakcyjnych.

W najbliższej przyszłości możemy liczyć na dalsze spadki rentowności obligacji, czyli wzrosty ich cen, a to powinno się przełożyć na bardzo pokaźne zyski z funduszy obligacyjnych. Być może mówimy tu o zyskach rzędu 10–15% w ciągu kolejnych 12 miesięcy, ale to zależy od indywidualnej strategii inwestycyjnej poszczególnych funduszy.

Natomiast, żeby to się wydarzyło, to generalnie średnia rentowność obligacji 10-letnich musiałby jeszcze spaść z obecnego poziomu ok 6% do poziomu poniżej poniżej 5%. Wtedy nasz zarobek wynosiłby ok. 10% z tytułu wzrostu ceny (czyli spadku rentowności) plus dodatkowo otrzymalibyśmy wypłatę odsetek na poziomie ok. 6%.

Ważne zastrzeżenie: tak pokaźne zyski zanotują tylko fundusze oparte o długoterminowe obligacje skarbowe (o terminie wykupu za minimum 5 lat, a najlepiej dłużej) i o stałym kuponie. Obligacje o zmiennym kuponie nie dają gwarancji zarobku w dłuższym okresie, bo wypłaty z tytułu odsetek ulegają zmianie (najczęściej co rok albo co 6 miesięcy) w zależności od aktualnej stawki WIBOR lub innego wskaźnika. Dlatego szukając funduszu, pytajcie o to, który z nich ma najdłuższe obligacje i w którym najwięcej jest obligacji stałoprocentowych.

Oczywiście żaden fundusz nie ma tylko obligacji stałokuponowych: każdy ma jakiś miks – trochę gotówki, trochę krótkoterminowych obligacji, zmienno- i stałokuponowych długoterminowych, często z przewagą tych drugich. Średni okres do wykupu obligacji to 4–5 lat. Nie ma żadnego funduszu, który miałby tylko 10-letnie obligacje. Ale stosunkowo dużo długoterminowych obligacji o stałym oprocentowaniu jest w funduszach MetLife Obligacji Skarbowych, Quercus Obligacji Skarbowych, RockBridge Obligacji, Pekao Dłużny Aktywny i PKO Obligacji Długoterminowych oraz Investor Obligacji, NN Obligacji 2 i Generali Obligacji Aktywny.

Ale jest i drugie ważne zastrzeżenie: całkiem niewykluczony jest scenariusz, w którym spadek rentowności polskich obligacji będzie przejściowy. Gdy okaże się, że inflacja w Polsce nie spada tak, jak w innych krajach, a sytuacja gospodarcza się pogarsza, inwestorzy zagraniczni zażądają wyższych odsetek od nowo oferowanych obligacji. I długoterminowe obligacje leżące w portfelach funduszy inwestycyjnych znów stracą na wartości.

Zatem inwestowanie w fundusze długoterminowych obligacji to raczej coś dla optymistów, którzy liczą na to, że gospodarka przeżyje miękkie lądowanie, a kurs złotego i inflacja będą pod kontrolą.

zdjęcie tytułowe: Tumisu/Pixabay