Japońskie akcje stają się przedmiotem pożądania. Ekonomiści spodziewają się nowego otwarcia w japońskiej gospodarce, luźniejszej polityki fiskalnej. A inwestorzy widzą, że akcje japońskich spółek – choć nie są już tanie – mają wciąż sporo do nadrobienia w porównaniu z wycenami spółek amerykańskich. Jest też możliwe, że inwestorzy ze świata pójdą wreszcie za radą… Warrena Buffetta. I bardziej pokochają „tradycyjną” Japonię, zaś mniej przepłacone amerykańskie koncerny

Optymizm inwestorów co do japońskiego rynku akcji nie pojawił się wczoraj czy przedwczoraj. Tokijska giełda od jakiegoś czasu radzi sobie dobrze, mimo obiektywnych kłopotów japońskiej gospodarki. Jednym z największych jest to, że po latach deflacji i mizernego wzrostu gospodarczego, rośnie inflacja, ale okazało się, że rośnie zbyt mocno. Cios eksportowym ambicjom Japonii zadał w kwietniu tego roku Donald Trump, ogłaszając cła wzajemne, nawet dla swoich najbliższych sojuszników. Ostatecznie Japonia podpisała umowę celną z USA, ale skala eksportu w tym kierunku słabnie.

- Jak zacząć inwestować? Jak kupić swój pierwszy ETF? Gdzie go znaleźć i na co uważać? Przewodnik krok po kroku dla debiutantów [POWERED BY XTB]

- Prawdziwym królestwem gotówki nie są Niemcy. Jest nim dalekowschodni gigant znany z nowych technologii. Ludzie wolą tam banknoty. Dlaczego? [POWERED BY EURONET]

- Ile kosztuje nas drogowa brawura? Podliczyli koszty zbyt szybkiej jazdy w skali kraju. Jak „zaoszczędzić” życie i pieniądze? Technologia na pomoc [POWERED BY PZU]

A Warren Buffett? Uważany za najskuteczniejszego inwestora świata, chadza swoim ścieżkami. W czasie szaleńczego runu na akcje Apple – sprzedaje je, w czasie eksplozji biznesów sztucznej inteligencji – gromadzi gotówkę. Jedzie do kraju, który od dekad walczy ze skutkami marazmu gospodarczego zapoczątkowanego w latach 90. XX wieku i kupuje tam akcje.

I to nie spółek technologicznych, jakichś-tam „ej-aj”-ów, lecz tradycyjnych konglomeratów biznesowych należących jak najbardziej do tzw. starej gospodarki. Ten kraj to Japonia, a o radach Buffetta i o tym, co z tego wynika dla wszystkich inwestorów na świecie, pisałem niedawno: Ten niepopularny kierunek inwestowania od kilku lat obstawia najsłynniejszy inwestor finansowy na świecie. Warto go naśladować?

Japonia wyjdzie z dołka gospodarczego? Za cenę długu

Dobra passa inwestorów na japońskim rynku akcji dostała dodatkowy impuls ze strony rządzącej partii. Wybór Sanae Takaichi na liderkę i nową premier, pierwszą kobietę na tym stanowisku w japońskiej polityce, to może być jednocześnie zapowiedź zmian w gospodarce. Kluczowe dla dalszych reakcji rynków finansowych będą sygnały, jakie wyśle nowa premier w sprawie współpracy z Bankiem Japonii. Czy ten jeden z największych banków centralnych świata utrzyma swoją dotychczasową politykę, która w ostatnim czasie doprowadziła do kilku podwyżek stóp procentowych?

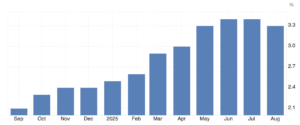

Rynki finansowe spodziewają się kolejnej podwyżki stóp procentowych w Japonii, o 0,25 pkt proc. do początku 2026 roku, czyli być może jeszcze tej jesieni. Z kolei od nowego rządu rynki oczekują silniejszych impulsów rozwojowych i diagnozy, że gospodarce należy się wsparcie, np. poprzez zwiększenie programu inwestycji publicznych oraz publiczno-prywatnych.

W oczekiwaniu na te posunięcia inwestorzy kupują akcje i… sprzedają japońskie obligacje (a tym samym też walutę), spodziewając się, że nowe będą miały wyższe oprocentowanie. To oznacza, że na giełdzie wzrosły rentowności japońskich papierów skarbowych (bo inwestorzy kupujący je żądają wyższego wynagrodzenia za ryzyko inwestycji w coś, co ma stałe oprocentowanie na dłuższy czas) i osłabił się jen, osiągając psychologiczny poziom 150 jenów za dolara.

Czy ta zmienność przeniesie się na rynki tak odległe, jak Stany Zjednoczone i Wielka Brytania? Według banku Goldman Sachs, może tak się stać. Dla analityków amerykańskiego giganta bankowości inwestycyjnej, poglądy nowej premier – i jej spodziewane posunięcia – grożą wzrostem długoterminowych rentowności japońskich obligacji ze względu na to, że Japonia może chcieć jeszcze bardziej się zadłużać, żeby stymulować gospodarkę. Goldman Sachs uważa, że rosnące rentowności japońskich obligacji mogą przenosić się na cały globalny rynek długu.

„Na każde 0,1 punktu procentowego szoku związanego ze wzrostem rentowności japońskich obligacji rządowych inwestorzy mogą spodziewać się ok. 0,02-0,03 punktu procentowego wzrostu rentowności amerykańskich, niemieckich i brytyjskich obligacji”.

Zdaniem ekspertów Goldman Sachs gwałtowny wzrost rentowności obligacji o bardzo długim terminie zapadalności jest znaczący, bo oznacza większe obawy inwestorów co do stabilności finansowej kraju w dłuższym terminie. O ile rentowności benchmarkowych obligacji 10-letnich praktycznie nie zmieniły się, o tyle 30-letnie obligacje skoczyły mocno w górę. To zdecydowanie efekt niepokoju o to, jak obecne zmiany w polityce wpłyną np. na wzrost deficytów budżetowych i długu Japonii.

Inwestorzy są przekonani, że aby pomóc gospodarce i zacząć wdrażać plan inwestycyjny – z poważnym udziałem środków publicznych – nowa premier będzie prawdopodobnie musiała sięgnąć po większe pieniądze z długu. Sprzedaż większej ilości obligacji skarbowych może posłużyć też jako wsparcie dla stymulacji konsumpcji wewnętrznej, poprzez obniżki podatków dla gospodarstw domowych.

Taka zwiększona podaż obligacji w Japonii, prawdopodobnie o dużej skali, musi się odbić na rentowności obligacji na najbardziej powiązanych rynkach w globalnym systemie finansowym, czyli m.in. na rynku amerykańskim. Będzie duża konkurencja o pieniądze, co może zwiększyć oprocentowanie długu na wszystkich kontynentach. To z kolei może zwiększać obawy o wypłacalność najbardziej zadłużonych krajów świata i… nadal pompować ceny złota.

Japoński rynek akcji na celowniku globalnych inwestorów, ale…

W poniedziałek – w efekcie zjawiska nazwanego jako „handel pod Takaichi”, jak nazwał to japoński dziennik „The Japan Times” – indeks Nikkei 225 po raz pierwszy w historii poszedł powyżej 48 000 punktów. To, że japoński rynek akcji co chwila bije rekordy może zastanawiać w przypadku gospodarki, o której tradycyjnie myśli się w kategoriach marazmu. Inwestorzy giełdowi, w przeciwieństwie do tych z rynku długoterminowego długu, przyjęli z euforią wygraną w partyjnej rywalizacji dla Sanae Takaichi.

Jaka to będzie premier jeszcze nie wiadomo, ale dziennik już teraz ochrzcił ją mianem „gołębicy polityki fiskalnej i monetarnej”, co zapowiada raczej luźne podejście do finansów publicznych i stóp procentowych. A takie luźne podejście to jednocześnie więcej pieniędzy dla firm i gospodarstw domowych, co powinno dobrze wróżyć kondycji gospodarczej i ogólnej koniunkturze w najbliższym czasie. To, że przy okazji rekordowy japoński dług publiczny może jeszcze wystrzelić w kosmos? Cóż, i tak jest astronomiczny.

Tymczasem jeden z najważniejszych wskaźników koniunktury, wydatki gospodarstw domowych, wzrosły w Japonii czwarty miesiąc z rzędu, wykazując odporność na utrzymującą się inflację. Konsumpcja wewnętrzna gospodarstw domowych stanowi ponad połowę japońskiego PKB i stała się w ostatnim czasie kluczowym wskaźnikiem odporności gospodarki na rosnące koszty utrzymania. To temat jeszcze 2-3 lata temu mało znany w Japonii, która raczej starała się wygenerować nieco inflacji dla pobudzenia wzrostu.

3% inflacji to – jak na Japonię – bardzo dużo. Ale ten medal ma dwie strony: przez pięć kolejnych kwartałów japońska gospodarka systematycznie się rozwijała, mimo że wyższe cła ze strony USA negatywnie wpływają na eksport kraju. Wzrost gospodarki oznacza wzrost zysków spółek. Spadający (wskutek sytuacji na rynku obligacji) jen połowicznie ucieszył inwestorów.

Czy słabszy jen jest dla Japonii korzystny? Z jednej strony może wspierać eksport, bez którego japońska gospodarka nie może dobrze funkcjonować. Na pewno słabszy jen spodoba się w USA, podobnie jak spodobałby się słabszy chiński juan, o czym pisałem tu. Osłabienie jena może być też wsparciem dla niektórych sektorów japońskiej gospodarki, dzięki temu rosną wpływy z turystyki, a wcześniej przez długi czas Japonia była postrzegana jako kraj bardzo drogi dla turystów właśnie z powodu mocnego jena. Dla inwestorów z zagranicy aktywa japońskie mogą być łatwiejsze w zakupie.

Jednak słabszy jen to również wyższe ceny importowanych towarów strategicznych – paliw i żywności. To te kategorie cen mocno w ostatnim czasie wpływają na rosnącą inflację, co z kolei zmusza Bank Japonii do zacieśniania polityki pieniężnej. Dalsze osłabienie jena byłoby więc zdecydowanie niekorzystne z punktu widzenia polityki pieniężnej, skoncentrowanej obecnie na tłumieniu dynamiki cen. Słaby jen to także cios dla konsumpcji japońskich gospodarstw domowych, których zakupy opierają się na produktach importowanych.

Polityka pieniężna w Japonii pod skrzydłami rządu

Nowa liderka partii rządzącej i premier nie wypowiadała się jeszcze na temat polityki pieniężnej, ale jej doradca ekonomiczny Etsuro Honda, który był jednym z architektów niezwykle luźnej i proinflacyjnej polityki ekonomicznej sprzed dekady – Abenomiki (od nazwiska premiera Japonii Abe) – już wyraził przekonanie, że podwyżka stóp procentowych w październiku byłaby zdecydowanie przedwczesna. Jego zdaniem, to zbyt wcześnie tuż po utworzeniu administracji Sanae Takaichi. Bardziej odpowiedni termin to grudzień tego roku.

Wypowiedzi Hondy sugerują, że Bank Japonii prawdopodobnie wstrzyma się z podwyżką stóp procentowych, pomimo wcześniejszych spekulacji o możliwej październikowej decyzji. Z kolei prezes Banku Japonii, Kazuo Ueda, nie wykluczył w swojej najnowszej wypowiedzi z poniedziałku żadnej opcji. Starał się uniknąć wysyłania jasnych sygnałów dotyczących perspektyw podwyżki stóp procentowych już w październiku, ale uzależnił to od sytuacji makroekonomicznej.

„Jeśli scenariusz bazowy dla aktywności gospodarczej i cen przedstawiony do tej pory się ziści, bank, zgodnie ze wzrostem aktywności gospodarczej i cen, będzie kontynuował podwyżki stóp procentowych”.

Czy to zapowiedź tarć na linii rząd – bank centralny? Niekoniecznie. Japonia jest krajem, w którym rząd i bank centralny bardzo solidarnie współpracują ze sobą i nie ma tu raczej tradycji wzajemnych ataków. Powtórzenie w Japonii scenariusza amerykańskiego jest raczej niemożliwe. Dosyć brutalne ataki prezydenta Donalda Trumpa na szefa Fed Jerome;’a Powella to specyfika USA.

Z kolei w naszym kraju spięcia między ministrem finansów a szefem NBP należą do standardu. W Japonii pewnie to się nie zdarzy, więc polityka Banku Japonii nie wyrwie się spod skrzydeł rządu. Co powiedziała na ten temat sama nowa premier jeszcze w trakcie swojej kampanii wyborczej?

„To rząd ponosi ostateczną odpowiedzialność zarówno za politykę fiskalną, jak i monetarną”.

Ta odpowiedzialność bardzo wyraźnie łączy się ze wzrostem cen i kosztów życia Japończyków. Wskaźnik inflacji bazowej, bez cen świeżej żywności i energii ,eksplodował w tym roku, do znacznie powyżej 3%. Ostatnio inflacja nieco spadła, ale ewentualna ekspansywna polityka rządu będzie sprawdzianem dla trwałości tego spadku. O inflacji nowa premier wypowiadała się raczej w takim duchu, że wynika ona głównie z rosnących kosztów, a nie „ze zdrowego cyklu wzrostu płac i popytu”. Stwierdziła, że rząd i Bank Japonii muszą pozostawać w ścisłym kontakcie..

Czy japoński rynek akcji jest tani?

Mimo zdecydowanego zwycięstwa Sanae Takaichi, perspektywy polityki gospodarczej Japonii pozostają niejasne, ponieważ blok rządzący nie ma większości w obu izbach parlamentu. Zdaniem japońskich mediów, Takaichi, może mieć trudności z szybkim wprowadzeniem zmian w polityce gospodarczej, chyba że uda jej się znaleźć kolejnego partnera koalicyjnego. Ale poza uwarunkowaniami politycznymi, specyficznymi dla każdego kraju, wybór nowej premier wyznacza kierunek polityki mocniej proinwestycyjnej, nakierowanej na wydatki, również te na zbrojenia.

Podczas wyścigu o przywództwo w swojej partii, Takaichi była zwolenniczką redukcji podatków, sugerowała podniesienie progu dochodu wolnego od podatku, obiecała również zniesienie tymczasowego podatku od benzyny i oleju napędowego. Takaichi planuje również opracowanie systemu ulg podatkowych dla konsumentów. Jeśli jednak będzie rządziła w koalicji, będzie musiała uwzględniać interesy partnerów politycznych, a to oznaczałoby prawdopodobnie dalszy wzrost wydatków budżetu ponad program własnej partii.

Sama Takaichi od dawna opowiada się za agresywnymi wydatkami fiskalnymi, aby ułatwić inwestycje i wzrost w takich dziedzinach jak gotowość na wypadek klęsk żywiołowych, bezpieczeństwo energetyczne i gospodarcze. O inflacji nowa premier wypowiadała się raczej w takim duchu, że wynika ona głównie z rosnących kosztów, a nie „ze zdrowego cyklu wzrostu płac i popytu”.

Jeśli w Japonii będzie przyzwolenie na wzrost zadłużenia i pobudzanie gospodarki za pożyczone pieniądze – inwestorów zainteresowanych Japonią na pewno czekają teraz ciekawe czasy. Zmienność na rynkach finansowych może oderwać się od czynników makroekonomicznych, a bardziej związać z wydarzeniami politycznymi. Niemal na pewno dojdzie do rozluźnienia polityki fiskalnej, będzie więcej pieniędzy w gospodarce.

Zalecenia Warrena Buffetta co do inwestowania w japońskie akcje są chyba wciąż jak najbardziej aktualne. Ewentualna korekta w polityce gospodarczej co prawda może osłabić jena (czyli zmniejszyć atrakcyjność lokowania w japońskie akcje przez inwestorów zagranicznych), ale wpływa na zwiększenie prognoz zysków japońskich koncernów notowanych na giełdzie. Japońskie akcje nie są już tanie, ale… są znacznie tańsze, niż akcje amerykańskie. Porównując wyceny spółek zaliczanych do MSCI Japan z indeksami amerykańskim i ogólnoświatowym – widać, że japońskie akcje są znacznie tańsze.

Wskaźnik C/Z (mówi, ile jenów – w przypadku spółek z Japonii – trzeba zapłacić za jeden jen zysku przypadającego na akcję) oparty na przyszłorocznych prognozach zysków wynosi niecałe 16. Tymczasem ten sam wskaźnik dla globalnego i amerykańskiego rynku oscyluje w okolicach 20, czyli jest o ponad 20% wyższy. Wskaźnik dywidend wypłacanych przez japońskie spółki jest wyższy, niż wskaźniki dywidend dla spółek amerykańskich i niż wskaźnik globalny.

Największe spółki w indeksie MSCI Japan (na którym opartych jest kilka popularnych ETF-ów dostępnych także w Polsce, m.in. od iShares, czyli największej firmy zarządzającej świata) to motoryzacyjno-finansowy koncern Mitsubishi, znana na całym świecie Toyota, technologiczne Sony, Hitachi i Nintendo, a także banki Sumitomo i Mizuho oraz koncern inwestycyjny Softbank. Może nie są to przedstawiciele tak nowoczesnych gałęzi gospodarki jak Amazon, Nvidia czy Meta, ale też bardzo porządne spółki, które mogą się przydać również w polskich portfelach.

———————————-

CZYTAJ WIĘCEJ O EGZOTYCZNYM INWESTOWANIU:

———————————-

CZYTAJ O KŁOPOTACH NA RYNKU DŁUGU:

———————————-

CZYTAJ O „GORĄCZCE ZŁOTA”:

———————————-

ZOBACZ WIĘCEJ O OBLIGACJACH:

——————————-

ZAPROSZENIA:

FUNDUSZE INWESTYCYJNE Z NISKĄ OPŁATĄ ZA ZARZĄDZANIE. Jedną z opcji inwestowania długoterminowego są fundusze inwestycyjne TFI UNIQA – ta firma jest Partnerem cyklu edukacyjnego „Wyciskanie emerytury”. W ofercie TFI UNIQA są fundusze pozwalające łatwo i bezpiecznie (czyli poprzez firmę, która ma siedzibę w Polsce, ma polskojęzyczną obsługę i spełnia wszystkie standardy wyznaczone przez polskich regulatorów) zainwestować pieniądze na całym świecie. Załóż konto Tanie Oszczędzanie w UNIQA TFI. Fundusze z tej rodziny można kupić z niską opłatą za zarządzanie przez internet, jak również w ramach konta IKZE (dodatkowo ulga w podatku PIT) lub konta IKE (dodatkowo brak podatku Belki).

——————————-

WAŻNY DISCLAIMER: Pamiętaj, tu nie ma porad inwestycyjnych ani tym bardziej rekomendacji. Jesteśmy tylko blogerami i dziennikarzami, nie mamy licencji doradcy inwestycyjnego i nie możemy wydawać rekomendacji. Dzielimy się po prostu swoim doświadczeniem i tylko tak to traktuj. Twoje pieniądze to Twoje decyzje, a my – o czym się już wielokrotnie przekonaliśmy – nie jesteśmy nieomylni. Weź to, proszę, pod uwagę, czytając w „Subiektywnie o Finansach” ten i inne teksty o inwestowaniu.

——————————-

Źródło zdjęcia: Clay Banks/Unsplash