Wielki dylemat posiadaczy oszczędności. Wierzyć w obniżki stóp procentowych już na początku przyszłego roku czy nie wierzyć? Prezes NBP przeistoczy się z jastrzębia w gołębia czy nie? Niektórzy analitycy wciąż biorą pod uwagę scenariusz, w którym stopy procentowe – a więc i ceny kredytów – nie spadną nawet do 2026 r. Jak w takiej sytuacji należałoby lokować oszczędności? A może stopy procentowe będą musiały spaść szybciej, niż nam się wydaje? Jak lokować oszczędności jeśli liczycie na taki scenariusz?

Kto uważnie słucha prezesa polskiego banku centralnego, wie, że Adam Glapiński potrafi zmienić zdanie. To już zupełnie inny człowiek niż za rządów Zjednoczonej Prawicy. Wówczas był łagodny jak gołąbek, obniżał (razem ze swoimi stronnikami w Radzie Polityki Pieniężnej) stopy procentowe niemal do zera, a potem trzymał je tam tak długo, jak tylko się dało, mimo rosnącej inflacji. Oczywiście głównie po to, by pomóc rządowi, który lubi niską cenę pieniądza.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

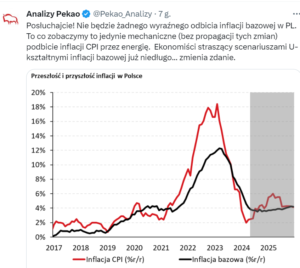

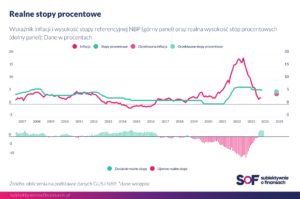

Potem Adam Glapiński przypominał groźnego jastrzębia, który wszędzie widzi odradzającą się bestię inflacji. Co prawda na razie inflacja nie przekracza 4%, ale prezes NBP do niedawna był święcie przekonany, że w przyszłym roku znów zobaczymy ją w okolicach 6%. Im dłużej o tym przekonywał, tym bardziej spadały szanse nie tylko na jakąkolwiek obniżkę stóp procentowych w tym roku (od pewnego czasu były już zerowe), ale też w przyszłym.

Ale kilka dni temu była konferencja banków centralnych w Jackson Hole i tam prezes najważniejszego z nich zapowiedział, że zacznie cykl obniżek stóp procentowych. Inni bankierzy centralni ochoczo zaczęli powtarzać: „my też, my też!”

Czy to możliwe, żeby stopa procentowa na poziomie 5,75%, bardzo wysokim na tle innych dużych gospodarek, utrzymała się aż do 2026 r.? Wykluczyć tego nie można, zwłaszcza że argumenty na rzecz odrodzenia hydry inflacji są: to wzrost płacy minimalnej i stopniowe odmrażanie cen energii elektrycznej i gazu (co przełoży się na ceny wszystkiego w sklepach). No i prognozy przyspieszenia tempa, w jakim kręci się gospodarka.

Ale ostatnio prezes Adam Glapiński znów jakby zaczął zmieniać zdanie. Już nie da sobie ręki uciąć, że stopy procentowe nie spadną ani w tym, ani w przyszłym roku. W wypowiedzi dla PAP Biznes powiedział:

„Nie można wykluczyć, że sytuacja gospodarcza rozwinie się w takim kierunku, że dyskusja o dostosowaniu polityki pieniężnej będzie zasadna wcześniej niż w 2026 r., gdy będziemy mieli pewność, że inflacja osiągnie szczyt, a prognozy pokażą, że obniża się trwale w kierunku celu”

Coraz więcej banków centralnych zaczęło już serwować obniżki stóp, by wspomnieć o Europejskim Banku Centralnym, Szwajcarskim Banku Centralnym czy szwedzkim. Wkrótce obniżki stóp ma rozpocząć amerykański Fed. Bankowcy uważają, że utrzymywanie wysokich stóp niepotrzebnie spowalnia gospodarkę, a inflacja może nie jest jeszcze całkiem pod kontrolą, ale też już tak mocno nie straszy.

————

GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się zmian w podatku Belki? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl.

————–

Któremu prezesowi NBP wierzyć? Temu, który dawał do zrozumienia, że dopóki inflacja nie spadnie w okolice celu inflacyjnego NBP (czyli najwcześniej w 2026 r.) nie ma szans na obniżanie stóp procentowych, czy temu łagodniejszemu, który mówi, że „to zależy” i że „okoliczności mogą się zmienić”. W zależności od tego najwyższy zarobek dadzą inne strategie lokowania pieniędzy.

Jeśli wierzysz „jastrzębiowi” Glapińskiemu…

Jeśli przyjmiemy, że polski bank centralny będzie jeszcze nie tylko przez pół tego roku, ale i przez cały następny rok utrzymywał wysokie stopy procentowe, to należałoby przygotować na to swoje pieniądze. Zwłaszcza jeśli ta sytuacja będzie miała rzeczywiste podłoże w postaci wyższej, może nawet 6-procentowej inflacji. Co należałoby zrobić z oszczędnościami, przyjmując taki scenariusz?

Kilka tygodni temu przedstawili go bardzo sugestywnie analitycy Banku Pekao, którzy uważali wówczas (nie wiem czy dziś to podtrzymują) – że co prawda inflacja aż tak bardzo nie odbije, ale też nie ma co liczyć na szybkie obniżki stóp procentowych. Jak żyć, gdy wierzysz w to, że prezes NBP pozostanie jastrzębiem?

Po pierwsze: nie blokować pieniędzy na długoterminowych lokatach. Jeśli trafi się promocja typu „8% przez rok” to oczywiście trzeba skorzystać. Ale co do zasady nie ma potrzeby blokowania pieniędzy na długo, skoro stopy procentowe będą się trzymały jeszcze przez półtora roku na tym samym poziomie, na którym są dziś. Możliwość zachowania płynności przy wysokim oprocentowaniu to wartość sama w sobie.

Czytaj również: Wyższe oprocentowanie oszczędności tylko dla wybranych klientów? Banki zmieniają zasady gry: „Ale pojechali…” – skarżą się czytelnicy

Po drugie: lokować w obligacje indeksowane inflacją. Ostatnio Polacy – oczekując spadku inflacji – większość nadwyżek lokowali w obligacje trzyletnie o stałym oprocentowaniu. To nadal nie musi być zły pomysł, inflacja może i będzie nam znów dokuczała, ale chyba nie aż przez trzy lata. Natomiast przez ten czas, w którym będzie nam dokuczała, dobrze będą płaciły obligacje cztero- i dziesięcioletnie.

Jeśli prezes NBP ma rację co do inflacji, to dziś jest najlepszy moment do zakupu obligacji antyinflacyjnych. W pierwszym roku zapłacą porządne oprocentowanie (6,55-6,8%), a za rok to oprocentowanie przeliczy się na takie, które wynika z inflacji powiększonej o marżę. Jeśli ta inflacja będzie wynosiła rzeczywiście 6%, to z obligacji antyinflacyjnych może być do wzięcia nawet 8% w drugim roku.

Po trzecie: nie bać się obligacji oprocentowanych stopami NBP. Roczne i dwuletnie obligacje z oprocentowaniem uzależnionym od stopy NBP może nie są jakoś szczególnie dużym hitem, ale w porównaniu z depozytami bankowymi dają dziś radę (5,75-6,25%). Przy założeniu, że przez co najmniej półtora roku stopa procentowa się nie zmieni, mamy fajny instrument, który nie każe blokować pieniędzy na bardzo długo, a daje de facto stałe oprocentowanie.

Po czwarte: inwestować w fundusze obligacji korporacyjnych. Fundusze obligacji to najpopularniejsza funduszowa inwestycja w Polsce. Coraz większą część ich aktywów stanowią dobrze oprocentowane obligacje wyemitowane przez polski rząd w ostatnich latach. A zatem z odsetek zyski będą przyzwoite (pewnie 5% rocznie). Ale fundusze tego typu mogłyby zyskać drugie tyle, gdyby zaczęły spadać stopy procentowe (wtedy dotychczasowe obligacje o wyższym oprocentowaniu stają się cenniejsze). Jeśli stopy nie będą spadać, to wizja tego „ekstraska” się oddali.

Zamiast tego przedłuży się dobry czas dla funduszy, które inwestują w obligacje korporacyjne z oprocentowaniem uzależnionym od stawki WIBOR. Nie dość, że oprocentowanie takich obligacji dziś sięga średnio 7-8%, to jeszcze przy założeniu wysokich stóp procentowych to się może utrzymać jeszcze przez najmarniej półtora roku.

Po piąte: uciekać od ryzyka kursowego. Każdy rozsądny inwestor ma część inwestycji w walutach obcych, najczęściej dolarach lub euro. Jeśli w Polsce będziemy mieli do 2026 r. wysokie stopy procentowe, to będziemy też mieli silnego złotego (bo do polskich obligacji będzie płynął kapitał z zagranicy). Być może warto będzie zabezpieczyć inwestycje w walutach obcych opcją wypłacającą pieniądze w wyniku osłabienia walut obcych? Takie opcje dają np. produkty strukturyzowane oferowane przez polskie banki.

Analitycy największego europejskiego banku: prezes NBP będzie jeszcze „gołębiem”

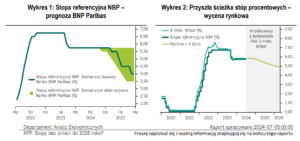

Tyle że cały ten krajobraz, który tak pracowicie namalowałem w ostatnich akapitach, może się okazać zwykłym fake-newsem, mirażem, fatamorganą. Mogą o tym świadczyć ostatnie wypowiedzi prezesa NBP. Czyżby nasz jastrząb zamierzał przeistoczyć się w gołąbka? Pisali o tym analitycy BNP Paribas Bank Polska kilka tygodni temu w swojej analizie poświęconej inflacji i stopom procentowym. Co prawda przesunęli swoje prognozy dotyczące obniżki stóp procentowych, ale… w dalszym ciągu obstawiali, że nie ma szans na to, żeby w 2025 r. stopy procentowe nie spadły.

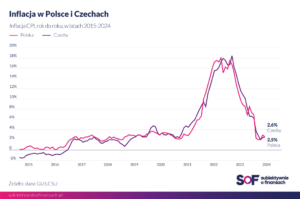

Dlaczego? Otóż analitycy uważają, że po wygaśnięciu efektów podwyżki cen energii w drugiej połowie przyszłego roku inflacja szybko obniży się za sprawą wolniejszego wzrostu wynagrodzeń – ze względu na jednocyfrowe podwyżki płacy minimalnej i w sferze budżetowej oraz rosnącą skłonność Polaków do oszczędzania. Drugim powodem będzie tak znaczące umocnienie złotego, że aż uderzające w inflację oraz we wzrost gospodarczy. A im wolniej kręci się gospodarka, tym mniejsza inflacja.

„Uważamy, że łagodzenie polityki pieniężnej w Polsce może rozpocząć się już wiosną przyszłego roku. Sądzimy, że do cięcia stóp procentowych pod koniec pierwszego kwartału może skłonić publikowana wówczas zaktualizowana projekcja inflacyjna, które powinna wskazywać na trwały spadek dynamiki cen (…). Naszym zdaniem scenariusz braku zmian stóp procentowych do końca 2025 r. wymagałby przyspieszenia inflacji oraz bardzo szybkiego wzrostu gospodarczego lub też istotnego osłabienia złotego.”

Analitycy BNP Paribas Bank Polska uważają (a przynajmniej uważali kilka tygodni temu), że żadna z tych rzeczy się nie zdarzy, a więc obniżki stóp procentowych, i owszem, będą, i to już w pierwszej połowie 2025 r. Po prostu Rada Polityki Pieniężnej z superjastrzębiem Adamem Glapińskim stracą ostatnie preteksty, by utrzymywać wysoko stopy procentowe. I dokona się przeistoczenie jastrzębia w gołębia. Jeśli inflacja będzie niska, a gospodarka będzie kręciła się wolno, zaś stopy procentowe w innych krajach spadną, to trudno będzie być jastrzębiem.

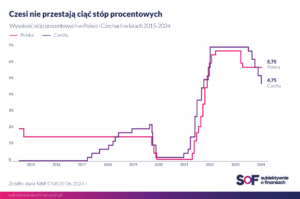

To, jak bardzo trudnym zadaniem może być przekonywanie publiczności, że kredyt musi pozostać bardzo drogi, pokazują m.in. różnice w polityce pieniężnej, które już dziś widać między polskim i czeskim bankiem centralnym. Przy bardzo podobnej ścieżce inflacji Czesi mają za sobą już kilka obniżek stóp procentowych. Polski bank centralny uważa, że jeszcze odchorujemy mrożenie cen energii, ale uważał też, że odchorujemy przywrócenie VAT na żywność, a to nie nastąpiło, więc…

Coraz trudniej będzie polskiemu bankowi centralnemu opowiadać o ryzyku wysokiej inflacji, gdy mamy najdroższe w Europie kredyty hipoteczne. Z jednej strony programy dopłat do kredytów to podawanie kolejnych porcji narkotyku uzależnionemu od niego delikwentowi, ale z drugiej strony utrzymywanie wysokich stóp przez jeszcze prawie dwa lata chyba sprowadziłoby na nas kryzys nieruchomościowy pełną gębą.

Jeśli nie wierzysz prezesowi Glapińskiemu…

Jeśli rację mają analitycy BNP Paribas, a nie prezes Glapiński jako jastrząb (i analitycy NBP, którzy przygotowali projekcje inflacji), to rekomendacje dotyczące inwestowania oszczędności zmieniają się radykalnie. Propozycja „ugołębienia” prezesa banku centralnego (oczywiście to nie on jeden podejmuje decyzje w sprawie stóp, ale je przez lata personifikował występując i uzasadniając wszystko sam) oznacza, że obstawiamy spadek inflacji i spadek stóp procentowych, a więc…

Po pierwsze: warto wziąć dziś długoterminową lokatę na dobry procent. Jeśli wiosną przyszłego roku mają się zacząć obniżki stóp procentowych, to banki zaczną ciąć oprocentowanie już jesienią lub zimą tego roku (będzie widać w danych makroekonomicznych, co się święci). Dlatego roczny depozyt o dobrym oprocentowaniu należałoby brać z pocałowaniem rączki i nie grymasić. Ani nie czekać na jesień, żeby było lepsze.

Po drugie: obligacje trzyletnie jednak na topie. Żadne tam antyinflacyjne czterolatki, żadne roczne obligacje z oprocentowaniem uzależnionym od stopy NBP. Na trzyletnie obligacje (oczywiście z obecnym oprocentowaniem, bo nie wiemy, jakie będzie w przyszłości) przy scenariuszu spadających stóp i niskiej inflacji nie będzie mocnych.

Po trzecie: fundusze obligacji zrobią świetne wyniki. Przy spadających stopach procentowych wyniki najlepszych funduszy obligacji mogą być nawet dwucyfrowe w skali roku. Do 5% średniego zysku z kuponów (odsetek) obligacje dodadzą jeszcze dodatkowo może i drugie tyle ze wzrostu wycen rynkowych posiadanych przez siebie papierów. I to się też może zacząć już zimą tego roku, gdy zacznie pachnieć obniżkami stóp i zaczną je wyceniać kontrakty FRA.

Po czwarte: złoty się może osłabić (albo się nie umocnić). Nie wydaje mi się, żeby groziło mu duże osłabienie – polski bank centralny będzie raczej tylko „gonił” inne banki – ale jeśli na obniżki stóp nałożą się problemy budżetu państwa (a możemy mieć deficyt w budżecie większy od planowanego, dziura VAT już straszy), to nasz złoty może nie być już takim gorącym towarem, jakim by był przy wysokich stopach i dobrej sytuacji polskiej gospodarki.

Który scenariusz obstawiacie spośród tych dwóch, w zasadzie sprzecznych? Pamiętajcie, że w inwestowaniu warto jechać na dwóch koniach (albo nawet na kilku) naraz. Większą częścią pieniędzy obstawić ten scenariusz, który uważacie za bardziej prawdopodobny i mniejszą – ten mniej prawdopodobny, lecz mimo wszystko też możliwy. Do mnie bardziej przemawia to, co piszą analitycy BNP Paribas Bank Polska, ale oczywiście nie skreślam też scenariusza rysowanego jeszcze do niedawna przez większość Rady Polityki Pieniężnej. Uważam jednak, że NBP zostanie zmuszona do obniżania stóp szybciej, niż dziś jej się wydaje.

———————–

MACIEJ SAMCIK POLECA:

>>> KONTO LOKACYJNE NA 8% ROCZNIE W BNP PARIBAS. W jednym z największych polskich banków – który do tej pory nie wchodził w licytacje na wysokość oprocentowania – wystartowała nowa oferta oszczędnościowa. Można zgarnąć aż 8% w skali roku maksymalnie przez sześć miesięcy. To konto lokacyjne na 8% jest prawdopodobnie najlepszą dziś ofertą bankową na rynku. Ale są warunki, w tym jeden – całkiem zaskakujący. Zapraszam do przeczytania recenzji i – ewentualnie – do skorzystania, szczegóły pod tym linkiem,

>>> TANIE FUNDUSZE INWESTUJĄCE W OBLIGACJE W UNIQA TFI. Fundusze inwestujące na rynku obligacji są najbardziej popularną grupą funduszy inwestycyjnych w Polsce. W przeszłości nieczęsto się zdarzało, by zdecydowanie wygrywały konkurencję z depozytami bankowymi, ostatnio taką właśnie sytuację mieliśmy. Niewykluczone, że ona może potrwać dłużej (choć oczywiście nie jest to pewne – tutaj moja ocena sytuacji). Jeśli uznasz, że warto jeszcze próbować wsiąść do tego pociągu – weź pod uwagę fundusze obligacji ze „stajni” UNIQA TFI w ramach programu „Tanie Oszczędzanie”. Szczegóły tutaj.

>>> DOBRE OPROCENTOWANIE W WALUTACH OBCYCH W XTB. Wysokie stopy procentowe sprawiają, że już nie tylko banki, ale też platformy inwestycyjne zaczynają kusić klientów przyzwoicie oprocentowanymi rachunkami – i to nie tylko w złotych, ale i w walutach obcych. Nie musisz inwestować, wystarczy, że trzymasz na rachunku maklerskim pieniądze, by zarabiać na odsetkach, często więcej niż w banku. Taki mechanizm ma platforma inwestycyjna XTB (tutaj recenzja), zapraszam do sprawdzenia i ulokowania tam euro lub dolarów.

———————–

CHCESZ ZAPLANOWAĆ ZAMOŻNOŚĆ? PRZECZYTAJ KONIECZNIE! Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

CHCESZ ZAPLANOWAĆ ZAMOŻNOŚĆ? PRZECZYTAJ KONIECZNIE! Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

———————–

zdjęcie tytułowe: NBP/Magia Natury, Youtube