Kto w tym roku zainwestował część oszczędności na rynku kapitałowym, prawdopodobnie nie ma powodów do narzekań. Jednak większość analityków obawia się, że nadchodzący rok nie będzie już tak łaskawy dla naszych inwestycji jak mijający. Zaszkodzić może geopolityka i banki centralne. Do tematów rozmów inwestorów mogą wrócić takie słowa jak „recesja” lub „stagflacja”. Oto prognozy wielkich banków inwestycyjnych na 2024 r.

Za nami świetne miesiące na polskim rynku akcji. Już nie trzeba wysłuchiwać złośliwców, a do tego im przytakiwać, gdy gardłowali: „Odwróć tabelę, Polska na czele”. Wcale nie trzeba odwracać tabeli, by dojść do wniosku, że Prince Street (ładnie brzmi, co? A to po prostu ul. Książęca w Warszawie, gdzie mieści się giełda papierów przeróżnych) na tle najważniejszych giełd akcji okazała się, licząc w dolarach, bezkonkurencyjna. Zresztą rachując w walucie lokalnej, również byliśmy w ścisłej czołówce.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Polska górą w 2024 r. Inwestorzy wreszcie zarobili krocie

Indeks rynku szerokiego WIG liczony w złotych jest w tym roku na plusie blisko 40%. W całej historii warszawskiej giełdy jedynie kilkukrotnie inwestorzy zainkasowali wyższe zyski (było to w pamiętnym 1993 r., wspominanym przez wielu z łezką w oku, gdy WIG zyskał niemal 1100%, ale to też lata 1996, 1999, 2003, 2006 i 2009).

Wytłumaczeń tego stanu rzeczy może być mnóstwo – jak zawsze w zależności od interpretującego. Wielu inwestorów wiąże ze zmianą większości sejmowej nadzieje na korektę polityki państwa, która będzie o wiele bardziej sprzyjać m.in. gospodarce. Trwa też ogólny przepływ pieniędzy inwestorów z USA i innych „bezpiecznych przystani” na rynki wschodzące. Nie jest pewne, czy może to potrwać dłużej, ale na razie bardzo pomaga notowaniom polskich akcji.

GPW zdystansowała rywali w rzadko spotykanym stylu. Na potrzeby porównywalności międzygiełdowej wyników użyłem indeksów cenowych z rodziny MSCI – typu Standard (spółki największej i średniej wartości odpowiadające co do zasady 85% kapitalizacji rynkowej mierzonej free-floatem). Wyniki analizy w skali trzech miesięcy, całego roku oraz uśredniona roczna stopa zwrotu za trzy, pięć i dziesięć lat – to znajdziemy w poniższej tabeli. Są to stopy zwrotu uzyskane za pomocą sprowadzenia zmian walut lokalnych do wspólnego mianownika – dolara. Policzyłem to na 13 grudnia 2023 r.

Źródło: opracowanie własne na podstawie MSCI

W infografice celowo przedstawiłem zmiany indeksów z rodziny MSCI zannualizowane (CAGR). To są stopy zwrotu, na jakie może liczyć inwestor w zdecydowanie dłuższym horyzoncie czasowym. I pod tym względem wypadamy niezbyt zachęcająco na tle zgromadzonej przeze mnie zbiorowości najważniejszych giełd akcji gospodarek rozwiniętych i wschodzących. Do tego należy brać pod uwagę, że są to zmiany nominalne, czyli nie uwzględniają inflacji. W perspektywie pięcio- lub dziesięcioletniej inwestor lokujący pieniądz w polskie akcje jest nominalnie pod kreską. Realnie jeszcze bardziej.

Na rynku kapitałowym funkcjonuje stara zasada, która w uproszczeniu kształtuje oczekiwania inwestorów:

– licz na do 2% średniorocznie długoterminowo w bonach skarbowych (dług o terminie zapadalności poniżej roku),

– 5% jest w zasięgu, jeżeli chodzi o obligacje skarbowe, co najmniej przyzwoitej jakości, trochę więcej, gdy mówimy o korporatach (dług korporacyjny, zwykle utożsamiany ze spółkami), i

– miej nadzieję na 10% rocznie w przypadku akcji (po odjęciu inflacji wyjdzie 6-7% realnego zysku).

Wszystko to naturalnie przeliczane na dolara amerykańskiego i oczywiście są to pożądane stopy zwrotu w perspektywie kilkuletniej. Teoretycznie, gdyż większość rynków w praktyce w dłuższym szeregu czasowym (do 10 lat) ostatnio jest daleka od tych wielkości. Na dobrą sprawę w tym interwale liczyły się jedynie Stany Zjednoczone, Tajwan i Indie.

Co polski inwestor miał w portfelu?

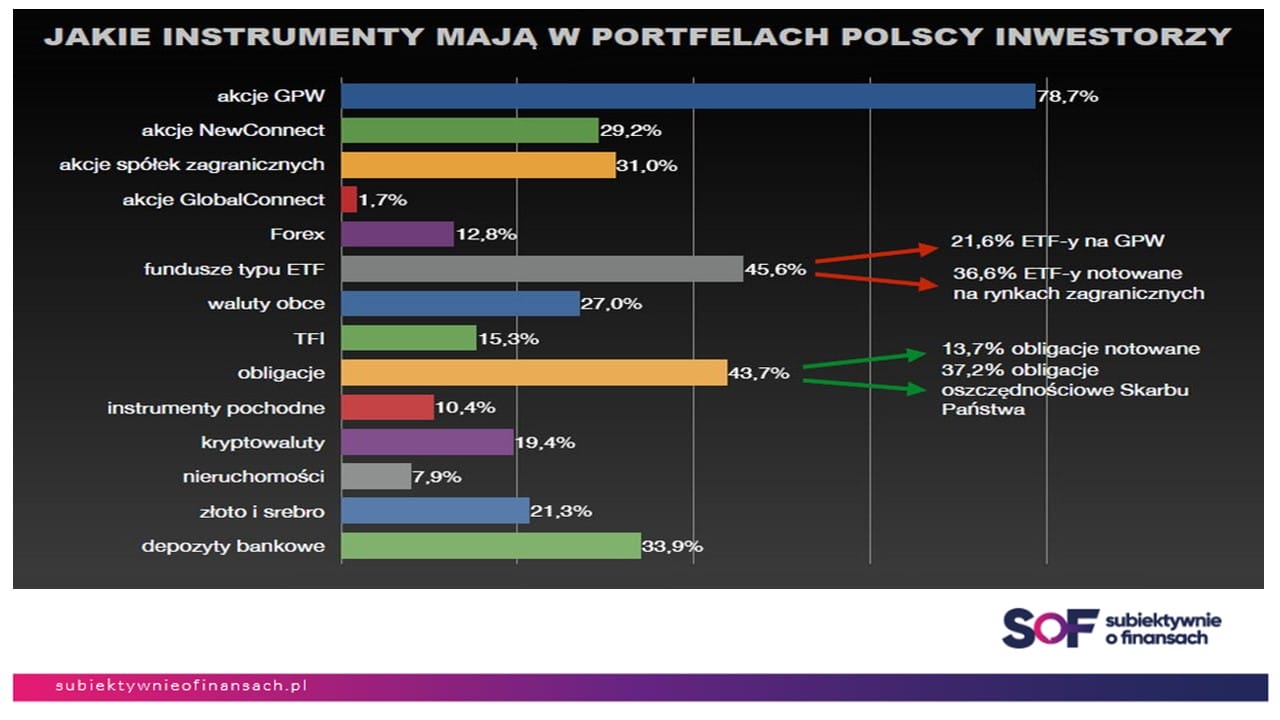

Inwestorzy polscy coraz chętniej lokują kapitał w aktywa zagraniczne, w tym akcje notowane na giełdach. Z kolejnego badania SII – OBI 2023, które zostało przeprowadzone na próbie ok. 4500 inwestorów, wynika, że ok. 30% z nich posiada akcje spółek zagranicznych. Do tego dochodzi rosnąca w siłę grupa, która stawia na lokowanie kapitału pasywne – blisko 37% ankietowanych przez stowarzyszenie zadeklarowało, że trzyma pieniądze w ETF-ach notowanych na rynkach zagranicznych.

Źródło: SII

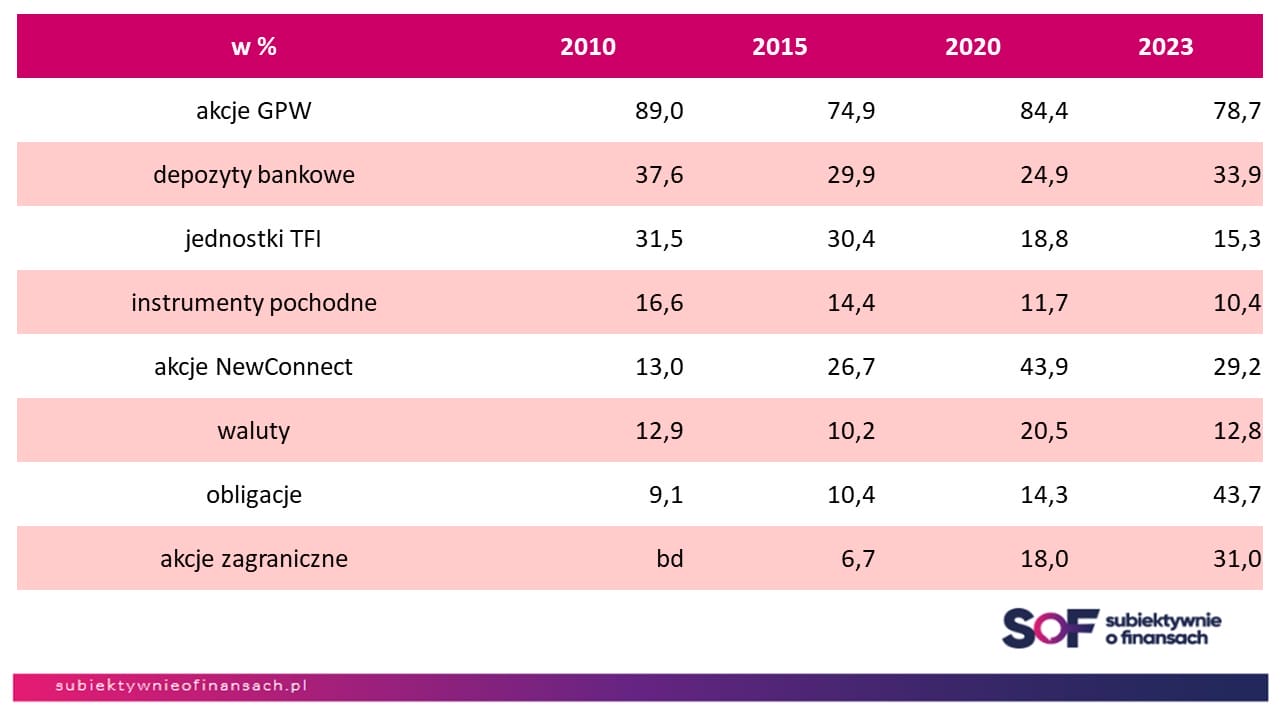

To wszystko jednak dane wycinkowe – pochodzą one tylko z jednego badania. A jak wyglądała struktura oszczędności uczestników sondażu w dłuższym terminie? Najkrócej rzecz ujmując: na przestrzeni czasu wyraźnie wzrósł odsetek inwestorów posiadających akcje zagraniczne – z 6,7% do 31,0% w latach 2015-2023. Zwiększyła się również obecność obligacji – jeszcze w 2020 r. gościły one w ok. 14% portfeli drobnych inwestorów.

Ostatni czas to już eksplozja popularności – w 2023 r. znalazły się one w prawie 44% portfeli. Przede wszystkim chodziło o papiery Skarbu Państwa (ok. 37%), do czego przyczyniły się w dobie podwyższonej inflacji konsumenckiej oferty długu indeksowanego stopą referencyjną ustalaną przez RPP lub wskaźnikiem CPI.

Źródło: opracowanie własne na podstawie SII

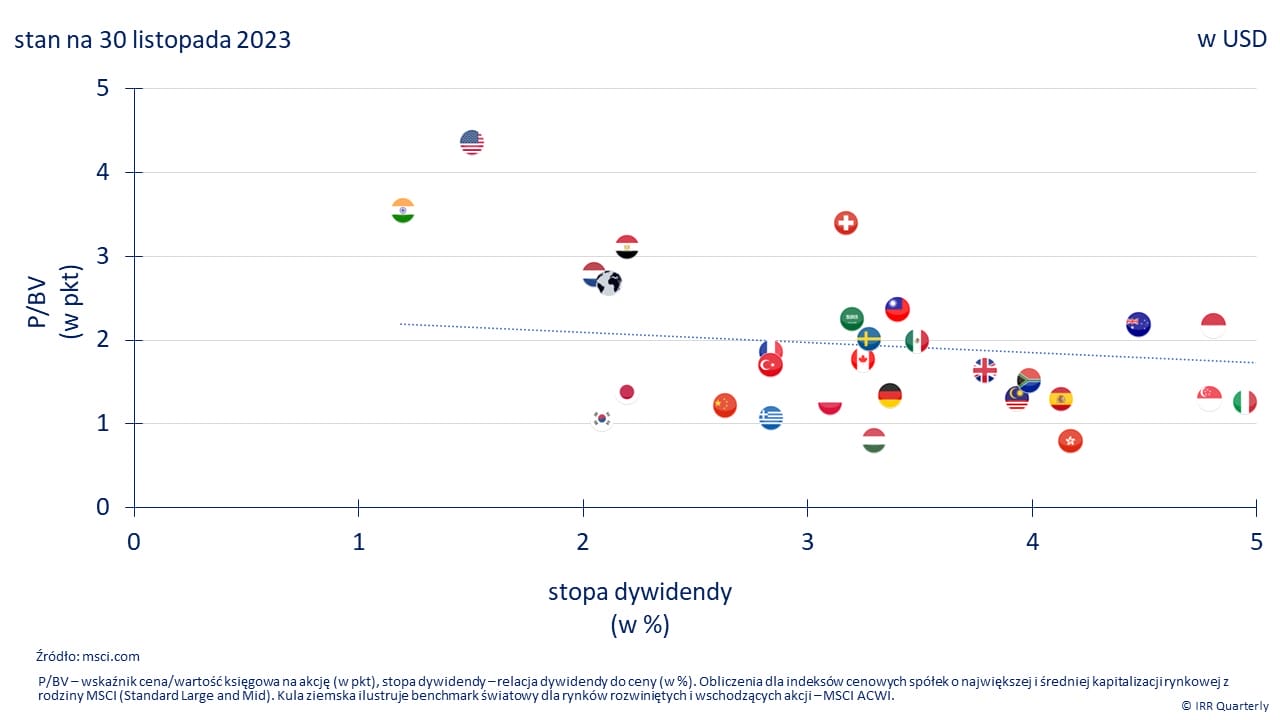

Dość często można usłyszeć, że na tle innych rynków światowych polskie akcje są wciąż tanie. Do tego da się podejść na różne sposoby. Weźmy pod uwagę na przykład dwa powszechnie znane parametry wyceny – DY (stopa dywidendy liczona jako iloraz dywidendy na akcję do kursu giełdowego) i P/BV (iloraz ceny rynkowej do wartości księgowej na akcję). Jak najniższy P/BV wskazuje, że mniej trzeba zapłacić za cząstkę wartości księgowej.

————

GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl.

>>> NAJLEPSZE DEPOZYTY TERMINOWE

>>> NAJLEPSZE KONTA OSZCZĘDNOŚCIOWE

————

Czy polskie akcje są wciąż tanie?

Jak się Polska sytuuje wśród światowej zbiorowości giełd pod tym względem? Posłużyłem się – dla zobrazowania tego – indeksami z rodziny MSCI w dolarze. I rzeczywiście, gdyby poprzestać jedynie na parametrach DY i P/BV, to akcje z giełdy przy ul. Książęcej nie cechują szczególnie wygórowane wyceny – raczej plasujemy się w dolnych rejonach.

Skupienie się jedynie na parametrach DY i P/BV może zachęcać do myślenia, że polskie akcje są wciąż niedowartościowane w porównaniu ze średnią MSCI ACWI (skupia rynki rozwinięte i wschodzące) i niektórymi pojedynczymi rynkami.

Obie metryki w przypadku MSCI Poland wynoszą odpowiednio: 3,09% i 1,16 pkt, a dla MSCI ACWI 2,09% i 2,73 pkt.

Źródło: IRR Quarterly

Tyle że to wszystko dane oparte o historię, a inwestorzy, oceniając atrakcyjność waluacji rynkowych, patrzą przez pryzmat przyszłości. Najczęściej uwzględniają różne miary zysków i ich pochodnych. Bodaj najbardziej rozpowszechnionym wskaźnikiem jest P/E (iloraz kursu giełdowego do zysku na akcję, czyli EPS).

Na poniższej infografice został przedstawiony właśnie ten parametr na bazie zmiennych historycznych za ostatnie cztery raportowane kwartały w przypadku zysków (oś X) i EPS Fwd (oś Y), który pokazuje, ile w perspektywie najbliższych 12 miesięcy zmieni się zysk na jedną akcję. Im szybciej będą rosły przyszłe zyski, tym bardziej obniży się P/E. W tym działaniu zakłada się naturalnie, że cena rynkowa pozostanie constans.

I tutaj już nie wypadamy tak dobrze. Owszem historyczny P/E klasyfikuje nas na dole tabeli, co może wskazywać na poważne niedowartościowanie wycen polskich akcji. Tyle że wybiegając w przyszłość, MSCI spodziewa się, iż w najbliższych 12 miesiącach zyski krajowych korporacji zmienią się jedynie „kosmetycznie”. A to może być niewystarczającą pożywką dla naszych akcji.

Źródło: IRR Quarterly

Ale, żeby wlać nieco otuchy w serca inwestorów – niewykluczone, że dobra koniunktura na rynku akcji utrzyma się jeszcze przez pewien czas. MSCI Poland jest obliczany od grudnia 1992 roku. Od tego czasu indeks przeżył kilka epizodów hossy (zapoczątkowanych w latach 1992, 1995, 1998, 2003, 2009, 2012, 2016 i 2020). Jako wielkość odniesienia przyjmijmy 30%, czyli stopę zwrotu, jaką odnotowała ta miara koniunktury w ostatnich trzech miesiącach.

Zobaczmy, jak zachowywał się MSCI Poland w ciągu 6 miesięcy (6M) i 12 miesięcy (12M), od miesiąca, w którym indeks przekroczył granicę 30% wzrostu. Z zamieszczonej poniżej infografiki płynie wniosek, że w większości przypadków MSCI Poland w tych interwałach czasowych był nad kreską. Mediana stopy zwrotu dla nich wynosiła: 13,2% (6M) i 12,4% (12M).

Źródło: opracowanie własne na podstawie MSCI

„Prognozy na 2024 r.? Nie robimy ich. Nie warto”

Schyłek roku to okres, gdy pojawia się masa różnych opracowań analitycznych, które sporządza niemal każda licząca się instytucja finansowa. To zapewne dobry instrument marketingowy, żeby przyciągać nowych klientów, ale też pewne zobowiązanie – bo jak wygląda wiarygodność prognozującego, gdy przestrzeli? Zwłaszcza kiedy rzeczywistość wielokrotnie boleśnie weryfikuje oczekiwania analityka, a o to naprawdę nietrudno. W tym kontekście niektórzy sceptycznie podchodzą do przewidywania przyszłości.

„Prognozy na 2024 rok. Nie zrobimy ich. Zresztą – kolejny rok z rzędu. Kiedyś je tworzyliśmy co grudzień. […] Im dłużej inwestujemy, tym bardziej dochodzimy do wniosku, że nie warto tego robić. Zmienność rynków czyni bezprzedmiotowym przewidywanie tego, co wydarzy się w okresie 12 miesięcy. Nie jest niczym nadzwyczajnym zmiana indeksów giełdowych o 10% w ciągu czterech tygodni. Ostatnio wydarzyło się to… w listopadzie. Teza może być słuszna po 10 lub po 14 miesiącach, ale akurat za 12 miesięcy nie będzie prawidłowa. […] Poza tym – dla większości inwestujących obcowanie z nadmiarem prognoz szkodzi. Ten nadmiar na koniec roku ewidentnie się tworzy, więc nie chcemy w tym brać udziału”

– napisał Tomasz Tarczyński, prezes zarządu Opoka TFI.

„Czy to znaczy, że nie warto prognozować w ogóle? Nie. Sam to robię. Ale w ostatnich latach staram się zmienić podejście i prezentować głównie to, co jest zgodne z metodą, którą mamy wewnątrz firmy. Dla nas na rynku liczą się wyceny i obecny stan trendu: jego kierunek, jakość i szansa na punkt zwrotny (czyli zmianę). Resztę informacji staramy się maksymalnie odcinać, traktując jako zbędny szum”

– dodał. Pozostając jednak przy podejściu większości, warto pamiętać, że ostatnio ujawniło się podejście analityków, które zakłada prognozowanie trójwariantowe – scenariusz optymistyczny, bazowy i pesymistyczny. A rozstrzał między najskrajniejszymi wariantami może być naprawdę olbrzymi.

———————–

ZAPLANUJ SWOJĄ ZAMOŻNOŚĆ. Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

ZAPLANUJ SWOJĄ ZAMOŻNOŚĆ. Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

———————–

Weźmy jako przykład prognozy trzeciego co do wielkości banku inwestycyjnego świata – Morgan Stanley – dla rynków wschodzących. Firma zakłada w scenariuszu optymistycznym (bull case), że MSCI Emerging Markets wzrośnie o 29%, dla odmiany w scenariuszu pesymistycznym (bear case) stopa zwrotu z indeksu w 2024 r. ma wynieść -22%. Żeby nie zaciemniać obrazu, poniżej przedstawiam oczekiwania świata finansów jedynie w wersji bazowej.

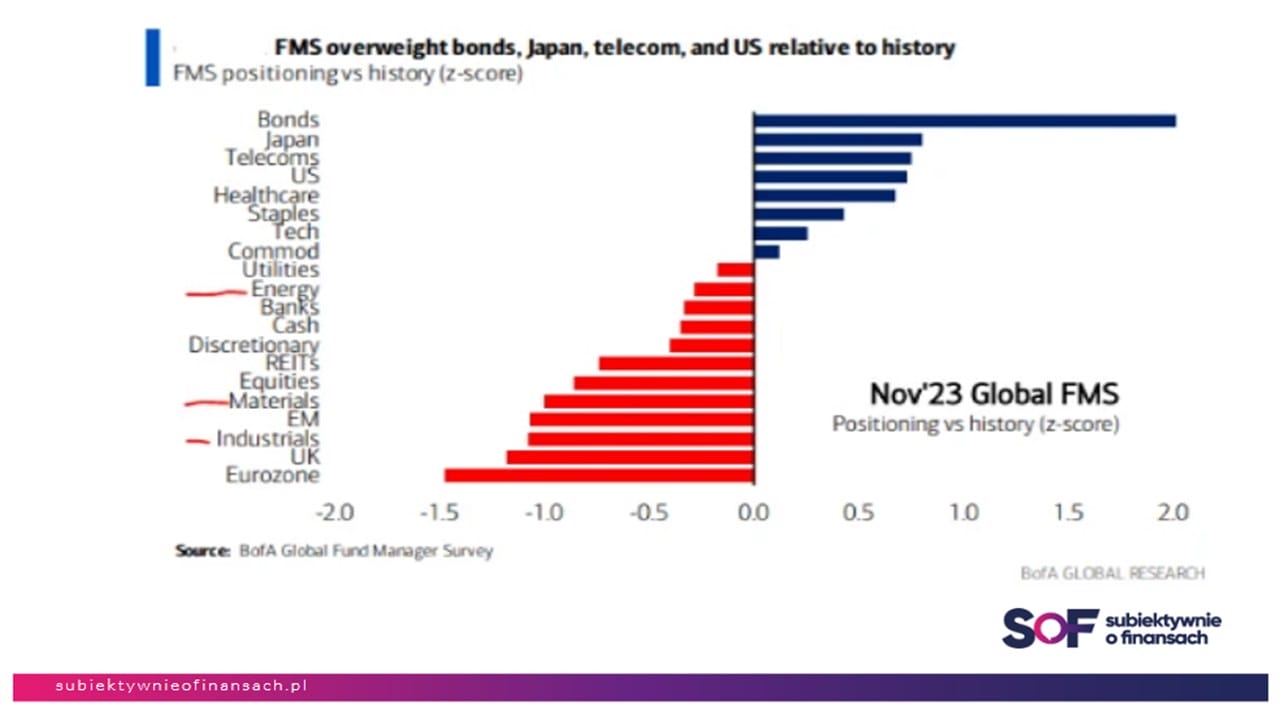

Zanim przejdziemy do prognoz, warto zerknąć na jedną infografikę. Oczekiwania oczekiwaniami, ale najlepiej, jak są poparte inwestowaniem własnych pieniędzy. Merrill Lynch regularnie przygotowuje sondaż, który pokazuje, jak wygląda pozycjonowanie portfelowe inwestorów w różnych klasach aktywów (obecne w porównaniu ze średnią historyczną).

Z najnowszego Merrill Lynch Global Fund Manager Survey wynika, że przeważone (a zatem powyżej przeciętnej historycznej) są m.in. obligacje, akcje japońskie i amerykańskie, a także akcje spółek telekomunikacyjnych i z sektora ochrony zdrowia. Niedoważone z kolei są akcje strefy euro, brytyjskie, spółek przemysłowych i z rynków wschodzących.

Źródło: ML

Czego spodziewają się największe banki inwestycyjne?

Przeważenie/niedoważenie ma to do siebie, że szybko może się zmienić. Jak zatem wygląda konsensus prognoz? Analitycy, uśredniając ich prognozy, oczekują osłabienia dolara wobec euro. Kurs EUR/USD ma wynieść na koniec roku blisko 1,15 w porównaniu z 1,09 obecnie. S&P 500, skupiający amerykańskie akcje, ma szanse jeszcze wzrosnąć, ale niewiele – o kilka procent w porównaniu do obecnego poziomu. MSCI Europe zaś może spaść, a więc akcje europejskie mogą być jeszcze niżej wyceniane, niż dotychczas (nawet o 10%).

MSCI Emerging Markets, w skład którego wchodzą też polskie akcje, zdaniem analityków niemal się nie zmieni – hossa rynków wschodzących może przygasnąć (przynajmniej patrząc na świat oczami banków amerykańskich, siłą rzeczy „amerykanocentrycznych”). W gronie ulubieńców tej grupy geograficznej są Indie, Indonezja i Meksyk, na Polsce ciąży w dalszym ciągu m.in. ryzyko geopolityczne związane z konfliktem zbrojnym za naszą granicą.

A obligacje? Rentowność amerykańskich dziesięciolatek, biorąc pod uwagę średnią prognoz analityków, nieznacznie będzie zwyżkować – do 3,95% na koniec 2024 r. To oznacza, że analitycy spodziewają się, iż inflacja w USA nie wystrzeli, zaś inwestorzy będą się zadowalali niższymi zyskami z obligacji.

To wszystko oczekiwania, które w niewielkim stopniu bezpośrednio odnoszą się do polskich klas aktywów. A im będzie poświęcony mój kolejny materiał. Przenicowałem kilka raportów czołowych biur maklerskich, w których zostały przedstawione oczekiwania analityków na najbliższy rok pod kątem otoczenia gospodarczego, najbardziej atrakcyjnych sektorów i spółek. Stay tuned.

——–

Radosław Pela, założyciel i zarządzający PK Green Capital Commodities specjalnie dla „Subiektywnie o Finansach”

„W ciągu najbliższego roku zakładam raczej pogorszenie perspektyw dla Polski i świata. O ile w pierwszych miesiącach 2024 r. rynki akcji na świecie powinny jeszcze korzystać z paliwa związanego z nadziejami na obniżki stóp przez Fed, a u nas w sumie pozytywną (tak pokazał ewidentnie rynek po wyborach z 15 października) dla polskich aktywów zmianą polityczną, o tyle później może pojawiać się coraz więcej problemów.

W przypadku świata widzę ryzyko po pierwsze w postaci dopiero nadciągającej recesji w USA, przy wciąż strukturalnie wysokiej inflacji, dodatkowo podbijanej niedoinwestowaniem świata w produkcję surowców oraz deglobalizacyjnymi procesami geopolitycznymi. Czyli moja prognoza dla świata raczej opiera się o scenariusz stagflacyjny, nawet jeśli tylko w ograniczonym zakresie.

W takim otoczeniu najlepszym aktywem powinny okazać się szeroko rozumiane surowce. Im więcej recesji, tym zapewne bardziej warto stawiać na metale szlachetne, im mniej recesji tym zapewne bardziej będą się liczyć ropa naftowa i metale przemysłowe. Ewentualne reakcje Fed na recesję (obniżki stóp) mogą też istotnie zwiększać potencjał dla metali szlachetnych, ale i podbijać ceny indeksów giełdowych akcji.

Ogólnie, patrząc na różne klasy aktywów, to moimi faworytami na 2024 rok są: srebro, potem złoto razem z USD (sic!) i obligacjami długoterminowymi w wariancie lekkiej stagflacji, natomiast w wariancie miękkiego lądowania dobrze zachowywać się powinny miedź, srebro i akcje spółek wydobywczych.

Nie spodziewam się żadnej poprawy sytuacji geopolitycznej na świecie, raczej kierunek widzę jeden – dalsza eskalacja. Gdyby jednak deeskalacja nastąpiła lub pojawiłaby się szansa na nią, to złoto spośród najlepszych opcji inwestycyjnych na 2024 powinno ewidentnie zniknąć. Atrakcyjność ceny na poziomie 2000 dolarów za uncję wobec ponad 1,5% realnej stopy zwrotu z amerykańskiej 10-latki skarbowej jest, historycznie rzecz biorąc, żadna.

Dla Polski głównym problemem może być wiarygodność nowej władzy. Tutaj widzę dwa niepokojące dla rynku akcji i kursu złotego zjawiska. Po pierwsze identyfikuję ryzyko pojawiania się podobnie dziwnych jak za poprzedniej ekipy rządzącej metod osiągania celów politycznych – patrz podatek od Orlenu, który zakończył ewidentnie cykl umacniania się kursu złotego. Po drugie w grę wchodzi niedoceniany jeszcze wystarczający opór starej ekipy, który może istotnie opóźniać szereg potrzebnych zmian.

Z rzeczy zewnętrznych zwracam uwagę na fakt, że od 2-3 miesięcy Ukraina zaczyna przegrywać w wojnie z Rosją. Tego ryzyka dla wyceny polskich aktywów po euforii z 15 października jeszcze chyba nikt nie bierze na poważnie pod uwagę”

——–

————

MACIEJ SAMCIK POLECA DO INWESTOWANIA:

>>> Prosto i tanio inwestuję oszczędności na emeryturę w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link i wpisz kod promocyjny „MSAMCIK2023”.

>>> Sztabki złota kupuję wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

>>> Portfel globalnych inwestycji buduję razem z XTB, by mieć wszystko w jednym miejscu. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. Gdybyś chciał korzystać z kontraktów CFD, czyli zawierających dźwignię finansową, to pamiętaj, że ryzykujesz całością kapitału i że większość inwestorów indywidualnych osiąga na takich inwestycjach straty. Przemyśl to dobrze.

>>> Pieniądze bezpiecznie przechowuję za granicą w SAXO BANK. Część swoich oszczędności mam w duńskim Saxo Banku. To bank inwestycyjny z siedzibą w Kopenhadze. Saxo Bank oferuje porządne oprocentowanie pieniędzy. Konto jest bezpłatne dla większości klientów (trzeba dokonać jedną transakcję w roku lub mieć wartość rachunku powyżej 10 000 euro).

>>> Fundusze z całego świata bez prowizji mam na platformie F-TRUST. Wygodnie – przez internet – oraz bez żadnych opłat (pomijając oczywiście opłaty za zarządzanie pobierane przez fundusze) mogę lokować pieniądze w funduszach inwestycyjnych z całego świata. Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Inwestowanie bez opłat dystrybucyjnych na F-Trust jest możliwe po wpisaniu kodu promocyjnego „ULTSMA”.

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne, ani tym bardziej rekomendacje. Jestem tylko blogerem i dziennikarzem, nie mam licencji doradcy inwestycyjnego i nie mogę wydawać rekomendacji. Dzielę się po prostu swoim doświadczeniem i tylko tak to traktujcie. Twoje pieniądze to Twoje decyzje, a ja – o czym się już wielokrotnie przekonałem – nie jestem nieomylny, mimo ponad 20-letniego doświadczenia w inwestowaniu własnych pieniędzy. Weź to proszę pod uwagę czytając ten i inne teksty o inwestowaniu.

————

źródło zdjęcia tytułowego: Unsplash