Szokujące – przynajmniej dla mniej doświadczonych obserwatorów świata inwestycji w nieruchomości – dane pokazał właśnie Narodowy Bank Polski. Z jego wyliczeń wynika, że choć stawki najmu rosną i ceny mieszkań rosną, zaś dostępność mieszkań (zwłaszcza na kredyt) spada, to mimo tego wszystkiego… runęła opłacalność inwestycji w mieszkania na wynajem. W przypadku inwestycji lewarowanej kredytem jest już niemal zerowa. Znów upadnie mit, że „na nieruchomościach nie da się stracić”?

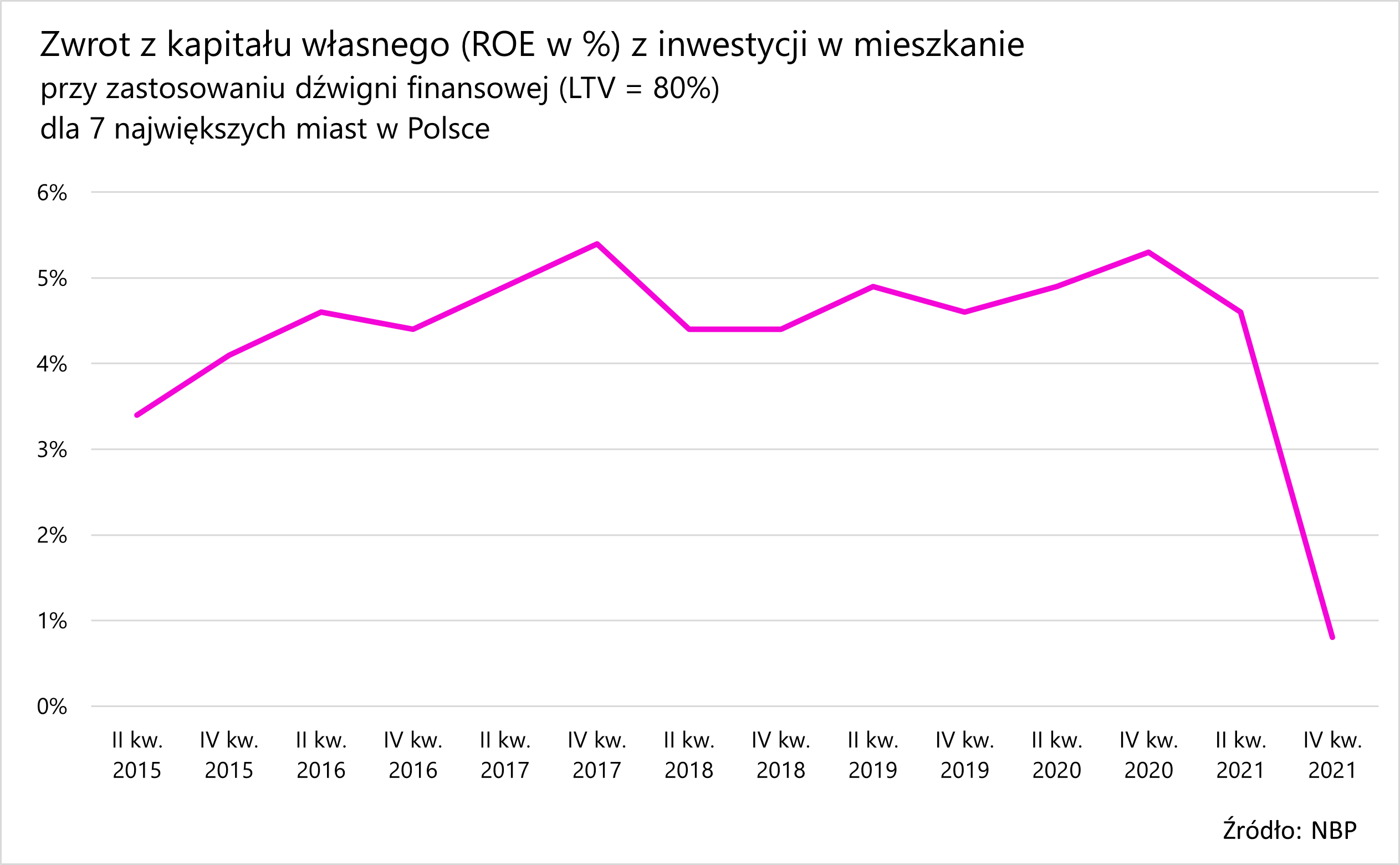

NBP wyliczył właśnie, że w IV kwartale 2021 r. zwrot z kapitału własnego z inwestycji w mieszkanie finansowane w 80% kredytem spadł do symbolicznych 0,8%. To średnia dla siedmiu największych miast, uzupełniona o wiele założeń (dotyczących ceny zakupu, ceny kredytu, kosztów remontów i „obłożenia” – o tych założeniach będzie dalej). Ale – niezależnie od tego, jak oceniamy realność owych założeń – ostatnie dane NBP pokazują nowy trend.

- Jak zacząć inwestować? Jak kupić swój pierwszy ETF? Gdzie go znaleźć i na co uważać? Przewodnik krok po kroku dla debiutantów [POWERED BY XTB]

- Prawdziwym królestwem gotówki nie są Niemcy. Jest nim dalekowschodni gigant znany z nowych technologii. Ludzie wolą tam banknoty. Dlaczego? [POWERED BY EURONET]

- Ile kosztuje nas drogowa brawura? Podliczyli koszty zbyt szybkiej jazdy w skali kraju. Jak „zaoszczędzić” życie i pieniądze? Technologia na pomoc [POWERED BY PZU]

A ten jest fatalny dla osób, które żyły z „lewarowanego” pieniędzmi bankowymi wynajmu nieruchomości. A więc kupiły kilka mieszkań w dużej części na kredyt i inkasowały dochód z najmu. Przez ostatnie pięć lat inwestor mógł liczyć w takim „modelu biznesowym” na dochód rzędu 4-5% netto, po zapłaceniu podatku. I to przy konserwatywnych, NBP-owskich założeniach. Bo wielu inwestorów w nieruchomości opowiadało, że z palcem w nosie wyciskają 7-8% rocznie. Zjazd do wartości poniżej 1% to szok.

A pamiętajmy, że to dane za IV kwartał zeszłego roku. Od tego czasu minęły już kolejne trzy miesiące, a stopa procentowa jest teraz dwa razy wyższa, niż była na koniec zeszłego roku. A zatem rentowność najmu mogła spaść do ujemnych wartości. Chociaż nie jest to pewne, bo z drugiej strony – z powodu dużej liczby Ukraińców napływających do Polski – rośnie też przeciętny czynsz w wynajmowanym mieszkaniu. Tym niemniej załamanie rentowności najmu przy inwestycji finansowanej kredytem jest spektakularne:

Pełen obraz rynku nieruchomości poznasz z najświeższego raportu o rynku nieruchomości od NBP.

A było już tak pięknie. Pamiętamy, jak przez większą część 2021 r. bank centralny utrzymywał prawie zerowe stopy procentowe, przy jednoczesnych buńczucznych deklaracjach prezesa Glapińskiego, że nie ma powodu, by je podnosić mimo rosnącej inflacji. Wcześniej prezes NBP zapewniał, że aż do końca jego kadencji nie ma mowy o podwyżkach stóp procentowych. Zresztą ostatnie podwyżki stóp procentowych (i to symboliczne) mieliśmy w… 2013 r. Oj, można się było odzwyczaić.

Opłacalność inwestycji w mieszkania runęła. Bo dźwignia się złamała

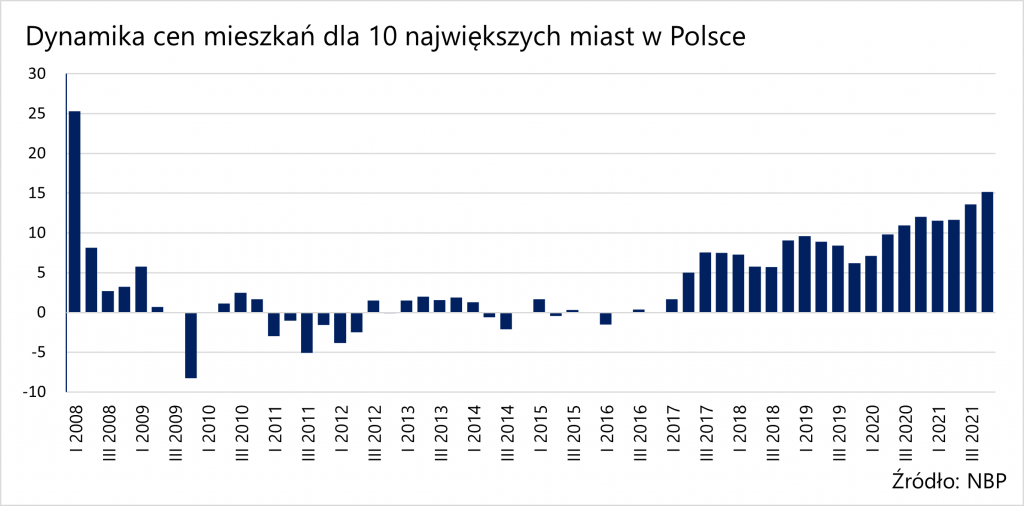

Tymczasem ceny mieszkań się rozpędzały, wzrosty w skali roku sięgnęły kilkunastu procent, czyli poziomów nienotowanych od wielkiego kryzysu finansowego. Na rynek nieruchomości płynęło kilkadziesiąt miliardów złotych z biliona złotych oszczędności gromadzonych przez Polaków w bankach przy niemal zerowym oprocentowaniu. Zarówno NBP, jak i KNF nie reagowały na rozkręcającą się akcję kredytową wspieraną pompowanymi do gospodarki środkami z różnego typu tarcz antykryzysowych.

Właściwie jedyną instytucją, która wtedy stanęła na wysokości zadania, był UOKiK, który we wrześniu 2021 r. zaczął akcję ostrzegania przed ryzykiem wzrostu stóp procentowych. Szło to całkiem wbrew komunikacji NBP, bo w tym samym wrześniu prezes Glapiński wyśmiewał sugestie, że może czas pomyśleć o zacieśnianiu polityki pieniężnej. „To byłby szkolny błąd” – mówił na miesiąc przed tym, jak bez ostrzeżenia RPP zdecydowała o podniesieniu stóp. Swoją kampanię informacyjną prowadził w drugiej połowie 2021 r. również KNF, ale od organu nadzoru można oczekiwać więcej niż tylko kampanii informacyjnych.

Wolta Adama „chcemy zaskakiwać” Glapińskiego odcisnęła się w statystykach udzielonych kredytów mieszkaniowych. Na wykresie Biura Informacji Kredytowej widać wyraźnie, że pod względem wartości sprzedaży kredytów szczyt wypadł w październiku, a od tego czasu następuje zjazd. W horyzoncie rocznym notowane są już ujemne dynamiki, a przecież to porównanie do relatywnie jeszcze niskiego poziomu z lutego 2021 r.

Liczba udzielonych kredytów mieszkaniowych zjechała o prawie jedną czwartą! BIK wyliczył, że przybyło jedynie największych kredytów, tych powyżej 500 000 zł (średni kredyt to 345 000 zł). Na mniejsze kwoty pożyczek ubywa.

Nie widać żadnych oznak, by sytuacja miała się poprawić. Stopy procentowe rosły i rosnąć będą. Zdolność kredytowa spada i spadać będzie nadal. Dodatkowo KNF zaostrza kryteria udzielania kredytów, o czym możecie przeczytać w tekście Irka Sudaka. Na skłonności do dokonywania większych inwestycji swoje piętno odciska także wojna i niepewność przez nią wywołana.

„Ten zestaw w mojej opinii będzie miał ogromny negatywny wpływ na rozmiary akcji kredytowej w kolejnych miesiącach”

– skomentował prof. Waldemar Rogowski, główny analityk BIK. I trudno odmówić mu racji. Jedyna dobra wiadomość dla potencjalnych kredytobiorców – bardzo odważnych ludzi, skoro decydują się na kredyt w takich okolicznościach, nawet jeśli korzystają z kredytów o stałym oprocentowaniu – są spadające marże kredytowe. Banki, widząc ograniczony popyt na pieniądz, będą zmniejszały swój zysk i proponowały lepsze warunku kredytowania.

Na nieruchomościach długoterminowo nie da się stracić? Prawda czy mit?

Wróćmy do raportu NBP. Jego autorzy zrobili także wyliczenie stóp zwrotu w przypadku inwestycji w mieszkanie na wynajem z większym wkładem własnym albo i całkowicie bez lewara. Tutaj sytuacja jest nieco lepsza, choć też widać pogarszające się warunki.

W przypadku inwestycji w mieszkanie na wynajem finansowanej wyłącznie własnymi pieniędzmi. średni zysk inwestorów w siedmiu miastach wynosił 3,2% w IV kwartale 2021 r. Te dane również nie uwzględniają jeszcze wzrostu czynszów wynikającego z napływu uchodźców. Mógł o podnieść rentowność najmu dla osób, które już wcześniej kupiły mieszkania. Tutaj mówimy o inwestorach, którzy kupili mieszkanie na wynajem w ostatnim czasie.

Te 3,2% to wciąż lepiej niż w banku, ale… z inwestycyjnego punktu widzenia trzeba wziąć pod uwagę ryzyko kupowania w tak niepewnych czasach mieszkania (czyli aktywa mało płynnego) i ewentualne alternatywne zyski, które można byłoby uzyskać w innych miejscach. No chyba, że mieszkanie dostaliśmy w spadku, wówczas sytuacja jest zupełnie inna. Przykładowo: długoterminowe obligacje skarbowe „płacą” dziś nawet 10% rocznie (ale dopiero od drugiego roku inwestycji).

Jeśli przy obecnych relacjach cen mieszkań, czynszów oraz kosztów kredytów inwestycja w nieruchomość ma dość ograniczoną rentowność (albo wręcz bliską zeru), to może to być cenna wskazówka dotycząca popytu inwestycyjnego na zakup nieruchomości w przyszłości (może się on w większej mierze skanalizować wśród inwestorów profesjonalnych i hurtowych, wielkich funduszy inwestycyjnych) oraz równie cenna wskazówka dotycząca cen mieszkań w przyszłości.

Warto oczywiście pamiętać o przyjętych przez NBP założeniach – bardzo konserwatywnych (dotyczą zarówno zakupu mieszkania na wynajem „z lewarem”, jak i bez). Musimy o tych założeniach pamiętać, bo to na nich oparte są wnioski z symulacji. Każdy, kto wynajmuje mieszkanie – zwłaszcza jeśli kupił je na kredyt – musi wziąć pod uwagę własne uwarunkowania – tzn. po ile oraz w jakiej lokalizacji kupił mieszkanie, jakie są warunki kredytu, ile pieniędzy inwestuje w mieszkanie (żeby miało wartość na rynku najmu) oraz jakie ma obłożenie.

NBP obliczył dochód z najmu netto, przyjmując obłożenie na poziomie 95% i przyjmując zryczałtowany podatek w wysokości 8,5% płacony od całości przychodów (bez potrącenia żadnych kosztów). Uwzględnił spłatę odsetek kredytu (przyjął przeciętny kredyt złotowy na 25 lat spłacany w równych ratach cztery razy do roku), a także amortyzację budynku w wysokości 1,5% jego wartości – dwa remonty kapitalne w okresie 100 lat).

Cenę zakupu przeciętnego mieszkania NBP przyjął, sumując 50% średniej ceny transakcyjnej na rynku pierwotnym i wtórnym. Cenę na rynku pierwotnym powiększył o koszt wykończenia – 1050 zł na metr w Warszawie i 850-950 zł na metr w innych miastach.

NBP podkreśla: „Inwestorzy nadal poszukują w nieruchomościach bezpieczeństwa dla lokowanego kapitału, a w mniejszym stopniu oczekiwali atrakcyjnej stopy zwrotu”. Nie jestem przekonany, że to rozsądne podejście. Dlaczego? Spieszę z wyjaśnieniem.

Inwestowanie w nieruchomości trzeba rozpatrywać w długoterminowym horyzoncie. Oczywiście, są flipperzy, którzy przed śniadaniem kupują mieszkanie, a po lunchu już je sprzedają, ale zdecydowana większości Polaków nieruchomość kupuje najwyżej kilka razy w życiu. Pierwsza kawalerka, potem większe mieszkanie albo dom.

Część osób może dorobić się na tyle, że jest w stanie kupić jeszcze coś na wynajem albo dla wchodzących w dorosłość dzieci. Aspekt użytkowy często jest tym dominującym, ale zawsze z tyłu głowy jest ta myśl, że „jakby co, to się sprzeda z zyskiem”.

Czy ceny mieszkań zawsze rosną? Wiemy, że nie. Zdarzają się czasy, gdy metr podłogi tanieje. Ale są to zazwyczaj trudne czasy. W Polsce nominalne ceny spadały w 2009 r. (po wielkim kryzysie finansowym), na przełomie 2011 i 2012 r. (kryzys strefy euro), a potem w 2013 r. (mieliśmy wtedy w Polsce dwa kwartały recesji).

W dłuższym horyzoncie ryzyko straty jest mniejsze. Średnia cena metra kwadratowego mieszkania dla 10 największych miast w Polsce wzrosła, według danych NBP, o około 70% przez ostatnie 10 lat. Oraz – co ciekawsze – o 140% przez 15 lat. Czy ceny nieruchomości chroniły w Polsce przed inflacją? W najprostszym porównaniu – tak. Indeks cen konsumpcyjnych jest obecnie ok. 50% wyższy niż był w 2006 r. A jak w jeszcze dłuższym horyzoncie?

Mieszkanie inwestycją na pokolenia? Co z inflacją i stopami procentowymi?

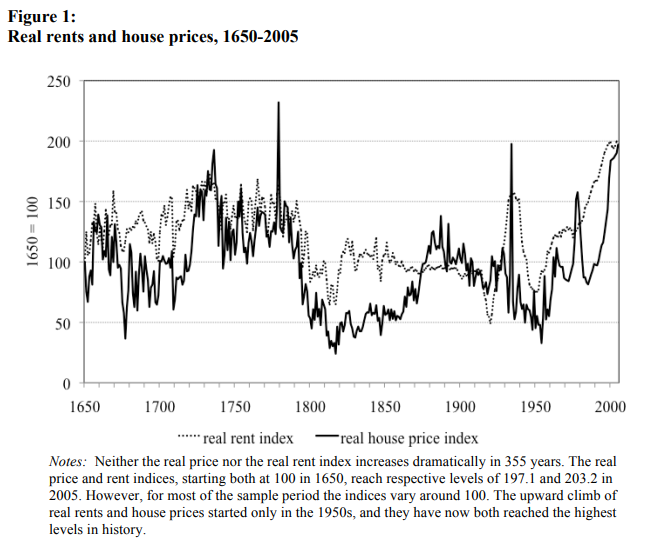

Nie ja pierwszy postanowiłem zweryfikować tezę o „wiecznie rosnących” cenach nieruchomości. I opłacalność inwestycji w mieszkania w dłuższej perspektywie. Po taką odległą perspektywę sięgnęli ekonomiści Brent Ambrose, Piet Eichholtz i Thies Lindenthal w pracy Ceny domów i fundamenty. 355 lat dowodów. Zbadali oni m.in. zmiany realnych, a więc skorygowanych o inflację, cen nieruchomości w Amsterdamie między 1650 a 2005 rokiem.

Jakie wyciągnęli wnioski? Po pierwsze na przestrzeni ponad 350 lat ceny w ujęciu realnym nie wzrosły jakoś dramatycznie. Ba! Przez większość tego okresu oscylowały wokół poziomu wyjściowego. Badanie kończy się na 2005 r. i autorzy konkludowali, że akurat teraz ceny mocno wzrosły i są na historycznych szczytach. Nie jest zbiegiem okoliczności, że trzy lata później światowa gospodarka zadrżała w posadach, gdy balonik na rynku nieruchomości w końcu pękł.

Po drugie ceny mieszkań mogą długo pozostawać oderwane od fundamentów. Nie wszystkie bańki kończą się korektą – czasami ceny się zatrzymują i czekają, aż gospodarka „nadgoni”. Tak samo nie ma prawidłowości, że po kryzysach ceny odbijają. Tutaj też historia pokazuje, że może długo trwać zanim przyjdą znowu wzrosty. Dlatego opłacalność inwestycji w mieszkania ujawnia się dopiero w długich okresach.

Jak to się przekłada na sytuację w Polsce? Oby za 300 lat u nas też potwierdziła się teza, że nieruchomości są w stanie długoterminowo ochronić kapitał przed inflacją. Jednak historia nasz kraj doświadczyła bardzo boleśnie i robienie jakichkolwiek porównań z Holandią na przestrzeni wieków nie ma sensu. Tam mimo wszystko jest nieco spokojniejszy dla nieruchomości klimat (pomimo depresji).

Uświadomiłem sobie, że mniej więcej w tym samym czasie, kiedy Rzeczpospolita toczyła ze Szwecją wojnę o Inflanty, w Niderlandach powołano Holenderską Kompanię Wschodnioindyjską, pierwszą spółkę finansowaną z publicznych ofert akcji i obligacji. A w czasach, gdy Karol, Maks i Moryc budowali w Łodzi ziemię obiecaną, Holendrzy obchodzili właśnie stulecie funkcjonowania zdywersyfikowanych funduszy inwestycyjnych.

Źródło zdjęcia: mikecook1/Pixabay