Jaka przyszłość czeka banki? Czy w ogóle jest przed nimi jakakolwiek przyszłość? I co mogą jeszcze zrobić, by obronić się przed ekspansją fintechów oraz bigtechów? Odpowiedzi na te pytania szukali uczestnicy londyńskiej konferencji „Digital Difference in banking”, zorganizowanej przez Microsoft. Przywiozłem z niej trzy wnioski

Dyskusja bankowców (byli m.in. przedstawiciele szwajcarskiego UBS, saudyjskiego AngloGulf Banku, czy brytyjskiego ClearBanku), speców od płatności (m.in. delegat z ramienia operatorów systemu międzynarodowych przelewów SWIFT) i ludzi z „finansowej” części Microsoftu oraz dziennikarzy, blogerów i influencerów z połowy świata toczyła się wokół przyszłości banków.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

W erze fintechów oraz kryptowalut ich przyszłość wydaje się niepewna, choć z dyskusji nie wynikł bynajmniej wniosek, że już jest „pozamiatane”. Nie jest, ale pod pewnymi warunkami.

1. Banki muszą się stać firmami dostarczającymi klientom informacji i inspiracji, a nie tylko transakcji

To najbardziej podstawowa rzecz, definiująca różnicę między bankiem starej generacji, a fintechem z licencją bankową. Gdy „stary” bank daje mi transakcje, a „nowy” bank daje mi wiedzę o moich pieniądzach.

Podobno w Wielkiej Brytanii bankowcom najlepiej „przetłumaczył” tę prawdę fintech Monzo, o którym było kiedyś na „Subiektywnie…”. W Polsce chyba nie ma jeszcze żadnej firmy finansowej, która aż tak bardzo próbuje stać się „doradcą w domowych finansach”. Ale jej pojawienie się to tylko kwestia czasu.

Bank przyszłości to taki, który jest jednocześnie w jakiejś mierze tradycyjny (czyli jednak jest bankiem ze wszystkimi jego nudnymi atrybutami), inteligentny (czyli przewidujący potrzeby klienta oraz reagujący na nie błyskawicznie) i wciągający, a więc oferujący coś więcej, niż odpowiedź na „twarde” zagadnienia finansowe, np. „jak ulokować oszczędności”.

Czytaj też: Era cyfrowa? No to przetestowałem digitalnego konsjerża w Revolucie. I co? Odzyskałem wiarę w człowieka

To oczywiście wymaga dużych inwestycji. Dziś banki nie potrafią porządnie analizować potrzeb swoich klientów, wejść z nimi w interakcję i aktywnie się komunikować, choć mają po temu sporo danych. Fintechy mają tę zdolność, ale… nie mają dostępu do klientów i ich danych. Bankowcy wciąż mają więc atuty, ale nie maja fintechowej „bezczelności”, która pozwala im być bliżej klientów.

Tak ma wyglądać porządnie urzeźbiony bank w XXI wieku. Oprócz back-office, czyli m.in. ludzi od rzeźbienia produktów i usług, a także front-office’u, czyli ludzi odpowiedzialnych m.in. za odczucia klientów, potrzebny jest jeszcze middle-office, czyli ludzie odpowiedzialni m.in. za to, żeby transakcje krążyły sprawnie i bezpiecznie – platforma informatyczna musi chodzić na koturnach ;-), a interfejsy być naoliwione.

2. Banki muszą znaleźć balans pomiędzy coraz szybszym przepływem pieniędzy, a bezpieczeństwem i wiarygodnością

Pieniądze w XXI wieku krążą coraz szybciej. Jeszcze dziesięć lat temu nikt nie miał pretensji, gdy przelew z jednego banku do drugiego szedł przez dzień lub dwa. Dziś – przynajmniej w krajach takich, jak Polska – jest to już nie do pomyślenia. Coraz bliżej jest sytuacja, w której pieniądze będą musiały krążyć w czasie rzeczywistym. Za kolejnych 10 lat już nikt nie będzie pamiętał, że były jakieś sesje Elixiru (dziś „zwykłe” przelewy przepływają między bankami w trzech sesjach systemu Elixir dziennie).

Bardzo blisko jesteśmy momentu, w którym dowolny przelew bankowy będzie dochodził do celu w ciągu sekund i to nawet wtedy, gdy ten cel jest na drugim końcu świata.

W zasadzie to już dziś jest możliwe, bo coraz więcej ekosystemów finansowych oferuje tego typu rozwiązania. Pieniądze krążą online wewnątrz aplikacji finansowych (np. Revolut, czy Paypal), systemów międzybankowych (np. BLIK), czy portfelami kryptowalutowymi. Ale – zdaniem większości uczestników londyńskiej konferencji – bankowcy muszą znaleźć balans między szybkością przepływu pieniędzy, a niezawodnością.

„Branża bankowa musi znaleźć balans między potrzebą szybkości i elastyczności przepływu pieniędzy, a potrzebą wiarygodności i realności tego przepływu” – mówił Patrice Amman z Microsoftu. W czym rzecz? Nie jest dziś sztuką przeksięgowywać pieniądze wewnątrz aplikacji finansowych, gdy tak naprawdę te pieniądze „krążą” tylko fikcyjnie. To, co widzę na moim smartfonie przeważnie wyprzedza rzeczywistość (tak naprawdę przeksięgowanie pieniędzy następuje np. następnego dnia).

Przewagą banków nie musi być to, że przeksięgowywane przez nie pieniądze będą lecieć najszybciej na świecie. Znakiem bankowej wiarygodności w XXI wieku ma być to, że pieniądze lecą szybko, ale i „naprawdę”, a nie w ramach fintechowej fikcji.

Stąd tak popularne wśród bankowców stają się techologie oparte na chmurze obliczeniowej. „Chmura” to rozległa sieć serwerów znajdujących się w różnych miejscach na świecie, ale połączonych zdalnie i działających jak jeden ekosystem. Pełnią one różne funkcje: przechowują dane i umożliwiają zarządzenie nimi, obsługują aplikacje oraz dostarczają usługi. Zamiast korzystać z danych i plików na jednym komputerze lokalnym lub osobistym, można uzyskiwać dostęp do nich z dowolnego urządzenia połączonego z internetem — informacje będą dostępne w dowolnym miejscu i czasie.

Dostawcy tego typu technologii – wśród nich najwięksi to Google, Amazon i Microsoft – twierdzą, że potrafią zapewnić jednocześnie bezpieczeństwo, realność i szybkość działania. I że bankowość w chmurze może być szybsza i sprawniejsza, z zachowaniem dotychczasowego bezpieczeństwa.

David Scola, jeden z szefów operatora systemu przelewów międzynarodowych SWIFT mówił o tym, że właśnie w oparciu o chmurę obliczeniową będzie w stanie dostarczyć od 2020 r. błyskawiczne przelewy pieniędzy między krajami. Dzięki temu, że dane wszystkich uczestników systemu będą się „spotykać” w chmurze nie będzie już trzeba tracić godzin i dni na przekazywanie sobie przez banki-pośredników komunikatów transakcyjnych.

Alternatywą dla chmury są zdecentralizowane systemy oparte na technologii blockchain. Czyli takie, w których nie ma żadnego serwera centralnego, czy też „chmury” serwerów, lecz cała sieć komputerów, które jednocześnie „żyrują” każdą transakcję na podstawie kryptograficznych szyfrów. Tak działają transkacje kryptowalutami – nie są potrzebne żadne banki, ani izby rozliczeniowe. To są bezpośrednie transakcje bez pośredników.

Uczestnicy dyskusji byli sceptyczni w stosunku do blockchaina i zdecentralizowanych systemów. Problemem jest brak nadzoru. Zdaniem większości ekspertów obecnych na konferencji tam, gdzie nie ma nadzoru, trudno o pełne zaufanie. A bez zaufania pieniądz nie może krążyć szybko i bezpiecznie. Nie do końca mnie to przekonuje, bo w kryptowalutach „nadzorcą” jest algorytm, który też może wzbudzać zaufanie. Poza tym wiarygodność kryptowaluty może „stemplować” np. bigtech taki jak Facebook. Pytanie tylko czy państwa pozwolą na utworzenie takiego „potwora”.

Czytaj też: Polska będzie miała „oficjalnego bitcoina”? Do czego będziemy mogli go używać? I ile stracą na tym banki?

3. Bigtechy mają wszystko, by „przejąć” bankowość. Jedynym ratunkiem sojusz banków i fintechów

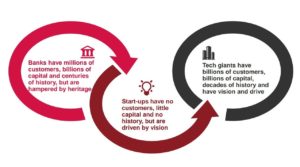

Banki i fintechy w jakimś sensie się uzupełniają. Bankowcy mają klientów, kapitał, dane i zaufanie, ale często nie mają wizji, determinacji i dobrego wyczucia potrzeb klientów. Fintechy nie mają kapitału, łatwego dostępu do klientów oraz zaufania, ale za to mają wizję i determinację.

Jest inny problem: bigtechy, czyli firmy takie jak Google, czy Amazon, czy Facebook. One mają i miliardy klientów i nieograniczony kapitał, a także zaufanie użytkowników (choć pewnie nie tak duże, jak zaufanie klientów banków), pomysłowość i determinację do wprowadzania zmian.

Taki wykres pokazał w Londynie Chris Skinner, jeden z kluczowych influencerów finansowych na Wyspach:

To oznacza, że przyszłość banków może być w… bigtechach. Z punktu widzenia tych ostatnich bankowość nie jest dziś szczególnie atrakcyjną ścieżką rozwoju, ale to się może zmienić. Jeśli bankowcy nie będą w stanie stać się instytucjami finansowymi ery cyfrowej – inteligentnymi, „wciągającymi”, szybkimi i wciąż wiarygodnymi – mogą stać się zwykłą, niskopłatną „rurą” z pieniędzmi pompowanymi do klientów bigtechów.

Ten scenariusz nie jest jeszcze przesądzony. Współpraca banków i fintechów oraz elastyczna i skalowalna bankowość w chmurze ma być lekarstwem na niebezpieczeństwo nadchodzące ze strony wielkich firm technologicznych. Nie wiadomo jeszcze czy to lekarstwo wystarczy na chorobę pod nazwą „XXI wiek”.

W konferencji „Digital Difference in banking” uczestniczyłem, jako jedyny przedstawiciel mediów i blogosfery z Polski, na zaproszenie Microsoft Europe